(PDF 368 kB)

advertisement

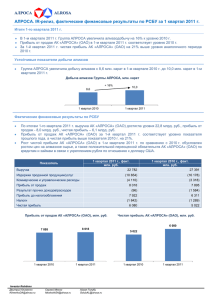

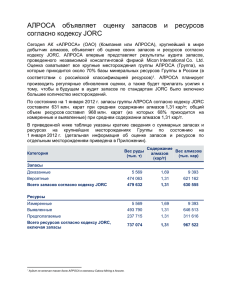

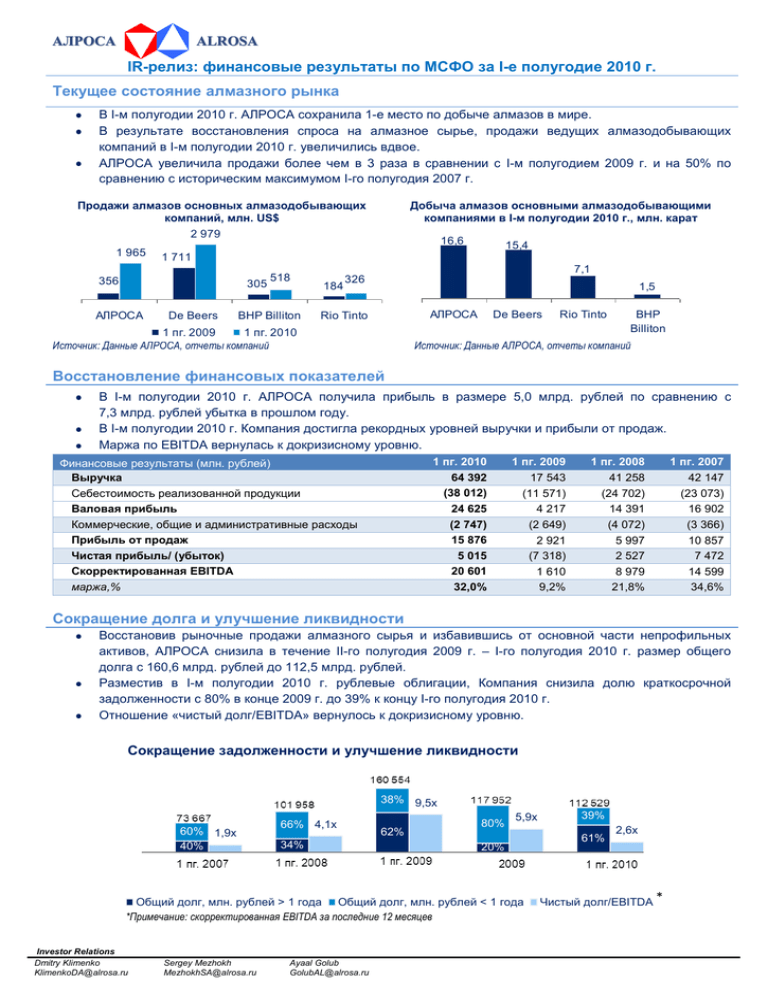

АЛРОСА ALROSA IR-релиз: финансовые результаты по МСФО за I-е полугодие 2010 г. 1. Текущее состояние алмазного рынка В I-м полугодии 2010 г. АЛРОСА сохранила 1-е место по добыче алмазов в мире. В результате восстановления спроса на алмазное сырье, продажи ведущих алмазодобывающих компаний в I-м полугодии 2010 г. увеличились вдвое. АЛРОСА увеличила продажи более чем в 3 раза в сравнении с I-м полугодием 2009 г. и на 50% по сравнению с историческим максимумом I-го полугодия 2007 г. Продажи алмазов основных алмазодобывающих компаний, млн. US$ 3 500 2 800 2 100 1 400 700 0 Добыча алмазов основными алмазодобывающими компаниями в I-м полугодии 2010 г., млн. карат 20 15 2 979 1 965 1 711 356 305 АЛРОСА De Beers 518 BHP Billiton 184 16,6 15,4 10 5 0 326 7,1 1,5 АЛРОСА Rio Tinto 1 пг. 2009 1 пг. 2010 Источник: Данные АЛРОСА, отчеты компаний De Beers Rio Tinto BHP Billiton Источник: Данные АЛРОСА, отчеты компаний Восстановление финансовых показателей В I-м полугодии 2010 г. АЛРОСА получила прибыль в размере 5,0 млрд. рублей по сравнению с 7,3 млрд. рублей убытка в прошлом году. В I-м полугодии 2010 г. Компания достигла рекордных уровней выручки и прибыли от продаж. Маржа по EBITDA вернулась к докризисному уровню. 1 пг. 2010 64 392 (38 012) 24 625 (2 747) 15 876 5 015 20 601 32,0% Финансовые результаты (млн. рублей) Выручка Себестоимость реализованной продукции Валовая прибыль Коммерческие, общие и административные расходы Прибыль от продаж Чистая прибыль/ (убыток) Скорректированная EBITDA маржа,% 1 пг. 2009 17 543 (11 571) 4 217 (2 649) 2 921 (7 318) 1 610 9,2% 1 пг. 2008 41 258 (24 702) 14 391 (4 072) 5 997 2 527 8 979 21,8% 1 пг. 2007 42 147 (23 073) 16 902 (3 366) 10 857 7 472 14 599 34,6% Сокращение долга и улучшение ликвидности Восстановив рыночные продажи алмазного сырья и избавившись от основной части непрофильных активов, АЛРОСА снизила в течение II-го полугодия 2009 г. – I-го полугодия 2010 г. размер общего долга с 160,6 млрд. рублей до 112,5 млрд. рублей. Разместив в I-м полугодии 2010 г. рублевые облигации, Компания снизила долю краткосрочной задолженности с 80% в конце 2009 г. до 39% к концу I-го полугодия 2010 г. Отношение «чистый долг/EBITDA» вернулось к докризисному уровню. Сокращение задолженности и улучшение ликвидности 200 20x 16x 150 38% 9,5x 100 50 0 60% 1,9x 40% 66% 4,1x 34% 62% 12x 80% 5,9x 20% Общий долг, млн. рублей > 1 года Общий долг, млн. рублей < 1 года *Примечание: скорректированная EBITDA за последние 12 месяцев Investor Relations Dmitry Klimenko KlimenkoDA@alrosa.ru Sergey Mezhokh MezhokhSA@alrosa.ru Ayaal Golub GolubAL@alrosa.ru 39% 61% 8x 2,6x 4x 0x Чистый долг/EBITDA *