Обзор рынка государственных ценных бумаг за май 2003 года

advertisement

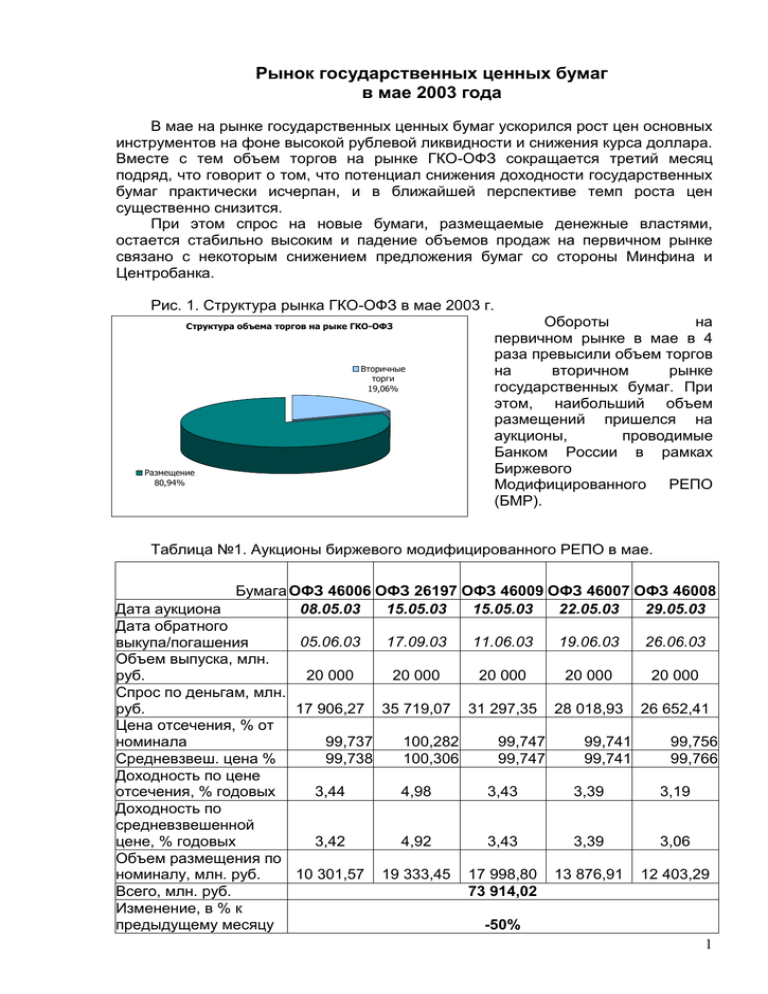

Рынок государственных ценных бумаг в мае 2003 года В мае на рынке государственных ценных бумаг ускорился рост цен основных инструментов на фоне высокой рублевой ликвидности и снижения курса доллара. Вместе с тем объем торгов на рынке ГКО-ОФЗ сокращается третий месяц подряд, что говорит о том, что потенциал снижения доходности государственных бумаг практически исчерпан, и в ближайшей перспективе темп роста цен существенно снизится. При этом спрос на новые бумаги, размещаемые денежные властями, остается стабильно высоким и падение объемов продаж на первичном рынке связано с некоторым снижением предложения бумаг со стороны Минфина и Центробанка. Рис. 1. Структура рынка ГКО-ОФЗ в мае 2003 г. Структура объема торгов на рыке ГКО-ОФЗ Вторичные торги 19,06% Размещение 80,94% Обороты на первичном рынке в мае в 4 раза превысили объем торгов на вторичном рынке государственных бумаг. При этом, наибольший объем размещений пришелся на аукционы, проводимые Банком России в рамках Биржевого Модифицированного РЕПО (БМР). Таблица №1. Аукционы биржевого модифицированного РЕПО в мае. Бумага ОФЗ 46006 ОФЗ 26197 ОФЗ 46009 ОФЗ 46007 ОФЗ 46008 Дата аукциона 08.05.03 15.05.03 15.05.03 22.05.03 29.05.03 Дата обратного 05.06.03 17.09.03 11.06.03 19.06.03 26.06.03 выкупа/погашения Объем выпуска, млн. руб. 20 000 20 000 20 000 20 000 20 000 Спрос по деньгам, млн. руб. 17 906,27 35 719,07 31 297,35 28 018,93 26 652,41 Цена отсечения, % от номинала 99,737 100,282 99,747 99,741 99,756 Средневзвеш. цена % 99,738 100,306 99,747 99,741 99,766 Доходность по цене отсечения, % годовых 3,44 4,98 3,43 3,39 3,19 Доходность по средневзвешенной цене, % годовых 3,42 4,92 3,43 3,39 3,06 Объем размещения по номиналу, млн. руб. 10 301,57 19 333,45 17 998,80 13 876,91 12 403,29 Всего, млн. руб. 73 914,02 Изменение, в % к предыдущему месяцу -50% 1 Суммарный объем бумаг, размещенных в рамках БМР в мае, составил 73,9 млрд. руб., что на 50% меньше, чем месяцем ранее. На четырех из пяти аукционах спрос на бумаги, продаваемые из портфеля ЦБ с условием обратного выкупа, намного превышал предложение. Наибольшим спросом пользовались бумаги, размещенные в рамках «нестандартного» РЕПО сроком на 3 мес., они были размещены практически полностью (97% выпуска). На остальных аукционах было размещено от 52% до 90% предложенных бумаг. Министерство финансов разметило в мае 2 выпуска ОФЗ номиналом 6 млрд. руб. и 8 млрд. руб. и один выпуск ГКО номиналом 5 млрд. руб. В частности был размещен дополнительный выпуск ОФЗ-АД 46014 (погашением 29 августа 2018 года) и ОФЗ-ФД 27023 (погашением 20 июля 2005 года). Хотя на всех аукционах спрос на бумаги превышал предложение, выпуски были размещены не полностью, и впоследствии Банк России доразмещал их на вторичном рынке. Таблица №2. Аукционы Минфина в мае. Бумага Дата аукциона Дата погашения Объем эмиссии, млн. руб. Объем спроса по номиналу, млн. руб. Цена отсечения, % от номинала Средне-взвешенная цена, % от номинала Доходность по цене отсечения, % годовых Доходность по средневзвешенной цене, % годовых Объем размещения по номиналу, млн. руб. Дата доразмещения Объем доразмещения по деньгам, млн. руб. Всего (размещения + доразмещения), млн. руб. Изменение в % к предыдущему месяцу ОФЗГКО ОФЗ-ФД ОФЗ-АД АД ОФЗ-ФД 21169 27023 46014 46002 27022 07.05.03 21.05.03 21.05.03 19.03.03 19.02.03 05.11.03 20.07.05 29.08.18 08.08.12 15.02.06 8 000 5 000 6 000 8 000 8 948,562 10 789,422 8 139,621 97,331 102,898 110,261 97,331 103,002 110,701 5,50 6,80 7,65 5,50 6,75 7,59 2 468,55 5 973,00 4 792,76 14.05.200315.05.2003 2 603,58 07.05.03- 14.05.200314.05.03 15.05.2003 560,000 604,045 626,125 15 024,48 -10% Выплаты Министерства Финансов компенсировали большую часть затрат на приобретение инвесторами бумаг. Так, в мае был погашен выпуск ГКО 21164 на сумму в 1,79 млрд. руб. и выпуск ОФЗ-ФД 27008 на сумму в 9,54 млрд. Кроме того, были осуществлены купонные выплаты на сумму в 3,28 млрд. руб. В итоге благодаря операциям денежных властей привели к тому, что объем рынка по номиналу за май увеличился на 5,79% до 452,16 млрд. руб., а реальный объем – 2 на 23,76% до 469,73 млрд. руб. При этом в номинальной структуре рынка выросла доля ОФЗ-АД до 43,7% с 42,6% месяцем ранее (до 144,797 млрд. руб.), а доля ОФЗ-ФД сократилась с 49,2%до 45,97% (до 152,194 млрд. руб.). Таблица №3. Выплаты Министерства финансов в мае. дата выплата 07.05.03погашение ГКО 21164 07.05.03выплата 7-го купона по ОФЗ - ФД 27015 07.05.03выплата 5-го купона по ОФЗ - ФД 27017 21.05.03выплата 17-го купона по ОФЗ - ФД 27008 21.05.03погашение ОФЗ - ФД 27008 21.05.03выплата 7-го купона по ОФЗ - ФД 27012 21.05.03выплата 6-го купона по ОФЗ - ФД 27016 21.05.03выплата 1-го купона по ОФЗ - ФД 27022 21.05.03выплата 4-го купонная ОФЗАДSU45001RMFS3 ИТОГО Изменение в % к предыдущему месяцу Объем Ставка купона Выплата на 1 выплаты (% годовых) бумагу (руб.) (млн. руб.) 1 787,72 478,72 12 29,92 359,04 12 29,92 238,558 10 0,25 9542,3193 - - 455,7556 10 0,5 169,721 12 29,92 515,2879 10 24,93 1059,3767 14 34,9 14 606,50 77% Таблица №3 Объем вторичных торгов на рынке ГКО/ОФЗ. ОФЗмлн. руб. БМР ГКО ОФЗ-ПД ФД/ФК ОФЗ-АД Среднемесячный уровень за 2002 год - 1 153,74 69,56 7 796,78 4 892,82 4,63 дек.02 862,22 139,12 8 823,48 5 899,09 янв.03 709,16 487,61 240,23 6 392,84 4 848,87 фев.03 1 017,67 3 180,76 66,58 14 095,31 20 575,99 мар.03 465,67 865,93 89,91 11 350,97 19 033,25 апр.03 99,75 1 163,51 28,21 7 564,66 15 390,76 май 03 2 554,44 1 129,07 24,46 8 984,79 8 005,94 Изменение за месяц 2460,89% -2,96% -13,30% 18,77% -47,98% Доля от суммарного объема 12,34% 5,45% 0,12% 43,41% 38,68% Изменение к среднему за 2002 год -2,14% -64,84% 15,24% 63,63% ИТОГО 12 281,93 15 723,91 12 678,71 38 936,31 31 805,74 24 246,88 20 698,69 -14,63% 100,00% 68,53% 3 *- ОФЗ-АД торгуются с мая 2002 года, средний показатель рассчитан с мая по декабрь. Что касается вторичного рынка, то его оборот продолжил снижаться и сократился на 14,6% к предыдущему месяцу. Снижение объема торгов произошло в основном за счет сокращения оборотов по ОФЗ-АД, объем торгов которыми снизился на 48%. В результате в структуре торгов на вторичном рынке, доля ОФЗ-ФД/ФК (43,41%) превзошла долю ОФЗ-АД (38,68%). Характерной особенностью прошедшего месяца является резкий рост доли торгов по бумагам, проданным в рамках БМР (до 12%). Если детализировать структуру вторичного рынка до отдельных бумаг, то видно, что наибольший оборот в апреле пришелся на ОФЗ-АД 46002 (11,8%) и на ОФЗ-ФД 27023 (10,3%). Рис. 2. Доли отдельных бумаг на вторичном рынке ГКО-ОФЗ в мае. SU46001RMF S2 9,6% SU45001RMF S3 9,6% SU46002RMF SU46014RMF S0 S5 11,8% 6,6% SU45002RMF Другие S1 23,3% 7,1% SU27009RMF SU27022RMF S8 S1 5,1% 5,5% SU27010RMF SU27023RMFSU27013RMF S6 S0 S9 5,8% 5,3% 10,3% SU21168RMF S8 3,9% SU27012RMF S2 4,1% SU27015RMF S5 3,2% SU27014RMF S8 2,6% 1654,79% изм объемов (лев. шкала) изм доходн (прав шкала) -5,32 SU21166RMFS2 SU21167RMFS0 SU21168RMFS8 SU21165RMFS4 SU27016RMFS3 SU27023RMFS9 SU27021RMFS3 SU27013RMFS0 SU27022RMFS1 SU27014RMFS8 SU45002RMFS1 SU27008RMFS0 SU27009RMFS8 SU27010RMFS6 SU27011RMFS4 SU28001RMFS4 SU26002RMFS4 SU27015RMFS5 SU26003RMFS2 SU46002RMFS0 SU46014RMFS5 600,00% 500,00% 400,00% 300,00% 200,00% 100,00% 0,00% -100,00% -200,00% -300,00% 6 5 4 3 2 1 0 -1 -2 -3 проц пункт Рис. 3. Изменение средневзвешенных доходностей и объемов торгов по отдельным бумагам на вторичном рынке ГКО-ОФЗ в мае. 4 Средневзвешенная доходность краткосрочных бумаг (сроком погашения менее года) за месяц снизилась на 1,34 процентных пунктов (в среднем по бумагам), среднесрочных (от года до трех) – на 1,1 процентный пункт, долгосрочных (более трех лет) – на 1,9 процентный пункт. Факторный анализ Характерной чертой мая была высокая рублевая ликвидность, позволившая инвесторам как в полной мере оценить новые инструменты, так и принять активное участие во вторичных торгах. Так, в течение месяца ставки по однодневным межбанковским кредитам держались в районе одного процента, а остатки банков на корреспондентских сетах в ЦБ РФ неуклонно росли и к концу месяца достигли рекордных 174 млрд. руб. В середине мая международное рейтинговое агентство Fitch повысило рейтинг России сразу на две ступени - с BB-до BB+.до уровня BB+. Хотя повышение рейтинга является серьезным фактором, способствующим росту привлекательности российских бумаг, рейтинг все еще находится ниже инвестиционного уровня. Сейчас суверенный рейтинг агентства Standard & Poor`s составляет BB (прогноз стабильный), а агентства Moody`s - Ba2 (прогноз позитивный). И тот и другой - на две ступени ниже инвестиционного уровня. Поэтому пока международные рейтинговые агентства не оценят адекватно прогресс в экономической сфере РФ, путь для денег институциональных инвесторов в Россию будет закрыт. А произойдет это, по прогнозам экспертов не раньше лета 2004 года. В то же время, ряд показателей экономического развития России на текущий момент существенно лучше, чем аналогичные показатели многих развитых стран. Так, рост российского ВВП за последние три года составил 20%, инвестиции в основной капитал выросли более чем на 30%, физический объем экспорта товаров увеличился на 25%, в том числе экспорта машин, оборудования, транспортных средств - более чем на 70%. Золотовалютные резервы ЦБ РФ достигли рекордной цифры - 61 млрд. долл., что на 50 млрд. долл. больше, чем три года назад. О повышении интереса инвесторов к российским бумагам свидетельствует резкое снижение доходностей валютных облигаций, что, в свою очередь благотворно сказалось на рынке государственного долга. Так, рост на рынке российских внешних обязательств, за месяц составил около 10 процентных пунктов по бумагам с погашением в 2030 г. В конце мая цены российских еврооблигаций Rus'30 с погашением в 2030 г. превысили уровень в 97% от номинала, при этом доходность упала ниже 6,9% годовых. В июне можно ожидать сохранения высокой активности на первичном рынке и некоторого ее падения на вторичном при замедлении снижения доходностей. Так, Министерство финансов РФ проведет 4 июня аукцион по размещению ОФЗАД 46014 на сумму 9 млрд. руб. и ОФЗ-ФК 27023 на сумму 7 млрд. руб. Центральный банк РФ проведет 10 июня аукцион по продаже ОФЗ-АД выпуска ОФЗ-АД 46003 (номиналом 8 млрд. руб. и погашением 14 июля 2010 года) из своего портфеля. Можно ожидать, что спрос на бумаги будет высоким. . 5