Рынок государственных ценных бумаг

advertisement

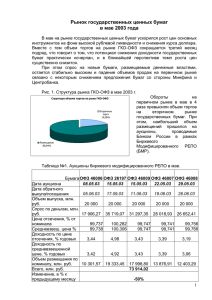

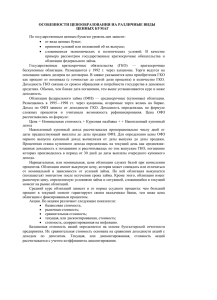

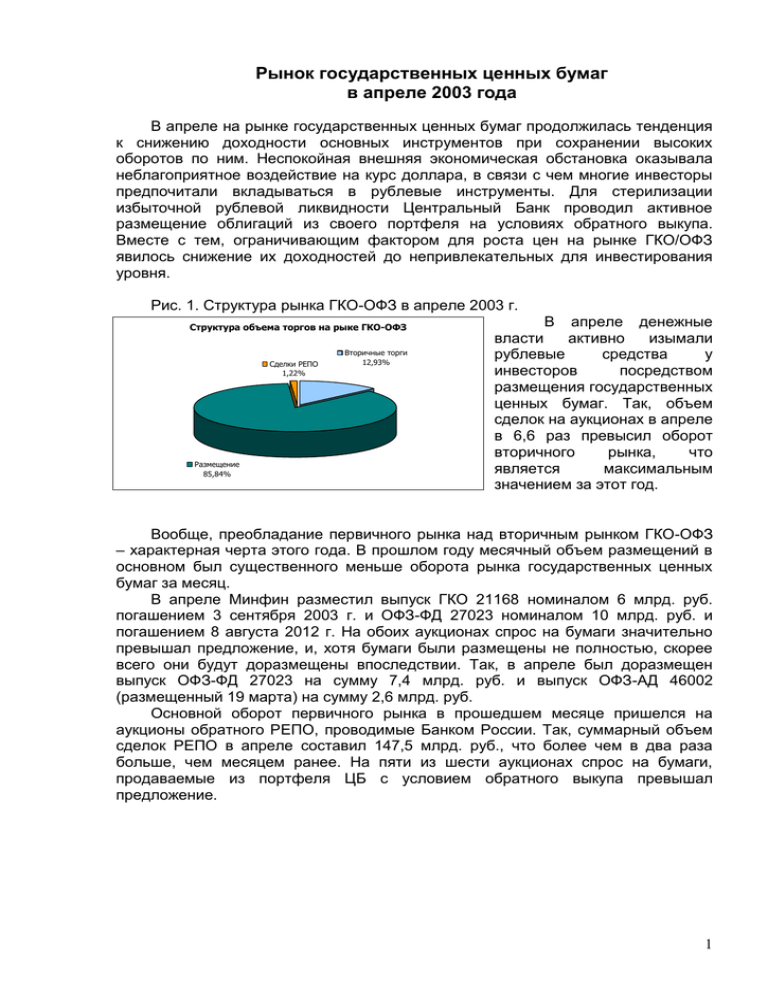

Рынок государственных ценных бумаг в апреле 2003 года В апреле на рынке государственных ценных бумаг продолжилась тенденция к снижению доходности основных инструментов при сохранении высоких оборотов по ним. Неспокойная внешняя экономическая обстановка оказывала неблагоприятное воздействие на курс доллара, в связи с чем многие инвесторы предпочитали вкладываться в рублевые инструменты. Для стерилизации избыточной рублевой ликвидности Центральный Банк проводил активное размещение облигаций из своего портфеля на условиях обратного выкупа. Вместе с тем, ограничивающим фактором для роста цен на рынке ГКО/ОФЗ явилось снижение их доходностей до непривлекательных для инвестирования уровня. Рис. 1. Структура рынка ГКО-ОФЗ в апреле 2003 г. Структура объема торгов на рыке ГКО-ОФЗ Сделки РЕПО 1,22% Размещение 85,84% Вторичные торги 12,93% В апреле денежные власти активно изымали рублевые средства у инвесторов посредством размещения государственных ценных бумаг. Так, объем сделок на аукционах в апреле в 6,6 раз превысил оборот вторичного рынка, что является максимальным значением за этот год. Вообще, преобладание первичного рынка над вторичным рынком ГКО-ОФЗ – характерная черта этого года. В прошлом году месячный объем размещений в основном был существенного меньше оборота рынка государственных ценных бумаг за месяц. В апреле Минфин разместил выпуск ГКО 21168 номиналом 6 млрд. руб. погашением 3 сентября 2003 г. и ОФЗ-ФД 27023 номиналом 10 млрд. руб. и погашением 8 августа 2012 г. На обоих аукционах спрос на бумаги значительно превышал предложение, и, хотя бумаги были размещены не полностью, скорее всего они будут доразмещены впоследствии. Так, в апреле был доразмещен выпуск ОФЗ-ФД 27023 на сумму 7,4 млрд. руб. и выпуск ОФЗ-АД 46002 (размещенный 19 марта) на сумму 2,6 млрд. руб. Основной оборот первичного рынка в прошедшем месяце пришелся на аукционы обратного РЕПО, проводимые Банком России. Так, суммарный объем сделок РЕПО в апреле составил 147,5 млрд. руб., что более чем в два раза больше, чем месяцем ранее. На пяти из шести аукционах спрос на бумаги, продаваемые из портфеля ЦБ с условием обратного выкупа превышал предложение. 1 Таблица №1. Аукционы Минфина в апреле ГКО ОФЗ-ФД Бумага 21168 27023 Дата аукциона 02.04.2003 23.04.03 03.09.03 20.07.05 Дата погашения Объем эмиссии, млн. руб. 6 000 10 000 Объем спроса по номиналу, млн. руб. 13 420,877 16 464,61 Цена отсечения, % от номинала 97,135 101,727 Средне-взвешенная цена, % от номинала 97,222 101,728 Доходность по цене отсечения, % годовых 5,7 7,5 Доходность по средневзвешенной цене, % 5,52 7,5 годовых Объем размещения по номиналу, млн. руб. 5 994,811 7 447,647 Дата доразмещения 23.04.03 Объем доразмещения по номиналу, млн. 332,353 руб. Всего (размещения + доразмещения), млн. 16 727,055 руб. В % к предыдущему месяцу 24% ОФЗ-АД 46002 19.03.03 08.08.12 8 000 2 603,58 23.04.03 348,664 Таблица №2. Аукционы обратного модифицированного РЕПО в апреле. ОФЗ ОФЗ ОФЗ ОФЗ ОФЗ ОФЗ Бумага 46008 46005 46006 46009 46007 46008 Дата аукциона 03.04.03 10.04.03 10.04.03 17.04.03 24.04.03 30.04.03 Дата обратного выкупа/погашен 30.04.03 ия Объем выпуска, млн. руб. 40 000,000 Спрос по деньгам, млн. руб. 64 385,75 Средневзвеш. цена % 99,745 Цена отсечения, % от номинала 99,744 Объем размещения по номиналу, млн. руб. 37 008,60 Всего, млн. руб. 147 525,57 В % к пред. месяцу 215% 22.06.05 08.05.03 15.05.03 22.05.03 29.05.03 20 000,000 20 000,000 40000,000 20000,000 40000,000 29 078,74 6 757,69 45 897,02 26 698,90 47 392,14 84,587 99,735 99,736 99,735 99,727 84,552 99,735 99,735 99,735 99,726 16 817,65 4 499,82 38 308,11 15 694,15 35 197,24 Операции денежных властей привели к тому, что объем рынка по номиналу за месяц увеличился на 7% до 379, 6 млрд. руб. При этом в номинальной структуре рынка выросла доля ОФЗ-АД до 43,6% с 35% месяцем ранее (до 139,4 млрд. руб.), а доля ОФЗ-ФД сократилась до 50,4% с 57% в марте (до 161 млрд. руб.). Что касается вторичного рынка, то его оборот был несколько ниже, чем в прошлом месяце (точнее, на 23,8%) и на 3% меньше среднемесячного объема 2 торгов в 2002 г. Снижение объема торгов произошло в основном за счет сокращения оборотов по ОФЗ-ФД/ФК, объем торгов которыми снизился на 33%. Таблица №3 Объем вторичных торгов на рынке ГКО/ОФЗ Месяц \ Объем торгов БМР ГКО ОФЗ-ПД В млн. руб. Среднемесячный --- 1 153,74 69,56 уровень за 2002 год Декабрь 2002 4,63 862,22 139,12 Январь 2003 709,16 487,61 240,23 Февраль 2003 1 017,67 3 180,76 66,58 Март 2003 465,67 865,93 89,91 Апрель 2003 99,75 1 163,51 28,21 Изменение за месяц -78,58% 34,36% -68,62% Доля от суммарного объема 0,41% 4,80% 0,12% Изменение к среднему за 2002 год 0,85% -59,44% ОФЗФД/ФК ОФЗ-АД Суммарный 7 796,78 4 892,82* 12 281,93 8 823,48 6 392,84 14 095,31 11 350,97 5 899,09 4 848,87 20 575,99 19 033,25 15 723,91 12 678,71 38 936,31 31 805,74 7 564,66 15 390,76 24 246,88 -33,36% -19,14% -23,77% 31,20% 63,48% 100,00% -2,98% 214,56% 97,42% *- ОФЗ-АД торгуются с мая 2002 года, средний показатель рассчитан с мая по декабрь. Что касается структуры торгов на вторичном рынке, то больше половины оборота (63%) в апреле приходилось на ОФЗ-АД. Если детализировать структуру вторичного рынка до отдельных бумаг, то видно, что наибольший оборот в апреле пришелся на ОФЗ-АД 45002 (26,7%) и на ОФЗ-АД 46001 (16%). Рис. 2. Доли отдельных бумаг на вторичном рынке ГКО-ОФЗ в апреле. SU46001RMF S2 16,1% SU45001RMF S3 7,4% SU45002RMF S1 26,6% SU46002RMF S0 10,9% SU27008RMF S0 2,8% SU27009RMF S8 2,8% Другие 31,5% SU27015RMF S5 7,5% SU27013RMF S0 3,5% SU46014RMF S5 2,7% Оборот по ОФЗ-АД 45002 в апреле был в 6,7 раз выше, чем в предыдущем месяце. При этом средневзвешенная доходность этой бумаги за месяц сократилась на 0,68 процентных пунктов. Наибольшее снижение доходности за прошедший месяц продемонстировала ОФЗ-ФД 27021 – 1,87 процентных пунктов. В среднем же снижение доходностей краткосрочных (менее года) бумаг за месяц составило 0,10 процентных пунктов, среднесрочных (от года до трех) – 1,15 процентных пунктов, долгосрочных (более трех) – 0,97 процентных пунктов. 3 Рис. 3. Изменение средневзвешенных доходностей и объемов торгов по отдельным бумагам на вторичном рынке ГКО-ОФЗ в апреле. 671% 660% изм объемов (лев шк) изм доходности (прав шк) пункты 2,50 1,50 0,50 -0,50 -1,50 SU21163RMFS9 SU21166RMFS2 SU21167RMFS0 SU21165RMFS4 SU21164RMFS7 SU27016RMFS3 SU27017RMFS1 SU27021RMFS3 SU27013RMFS0 SU27022RMFS1 SU27014RMFS8 SU45002RMFS1 SU27018RMFS9 SU27012RMFS2 SU45001RMFS3 SU27008RMFS0 SU27009RMFS8 SU27010RMFS6 SU27011RMFS4 SU28001RMFS4 SU46001RMFS2 SU26002RMFS4 SU27015RMFS5 SU26003RMFS2 SU46002RMFS0 SU46014RMFS5 300% 250% 200% 150% 100% 50% 0% -50% -100% -150% -200% -250% -2,50 Таблица №4. Выплаты Министерства финансов в апреле 2003 г. дата 02.04.2003 09.04.2003 23.04.2003 23.04.2003 23.04.2003 выплата погашение ГКО SU21162RMFS1 выплата 16-го купона по ОФЗ ФД SU27011RMFS4 погашение ГКО SU21163RMFS9 выплата 2-го купона по ОФЗ ФД SU27021RMFS3 выплата 16-го купона по ОФЗ ФД SU28001RMFS4 ИТОГО: в % к марту Объем выплаты (млн. руб.) Ставка купона (% годовых) Вып. на 1 бумагу (руб.) 3 712,15 - - 238,558 10 0,25 3 663,739 - - 381,8619 14 34,9 238,558 10 0,25 8 234,8669 84% Факторный анализ Основным событием апреля, определившим ситуацию на мировых финансовых рынках, стала война англо-американской коалиции против Ирака, длившаяся три недели. В начале антииракской операции действия союзников казались не столь успешными, как прогнозировали аналитики, даже возникали опасения касательно благоприятного для США исхода операции. Неудача была бы фатальной для американской экономики, и в связи с этими опасениями доллар снизился к другим ключевым мировым валютам, в частности его падение к евро за прошедший месяц составило 3,38 центов. Российские инвесторы также перераспределили свои активы в пользу рублевых инструментов, что отчасти объясняет рост их интереса к государственным рублевым обязательствам. Неопределенность ситуации в Ираке привела к падению цен на «черное золото». Так цена месячных фьючерсов на нефть сорта «Brent» на бирже IPE за прошедший месяц опустилась на 3,5 долл. за баррель. После того, как 11 апреля 4 официальный представитель Белого дома Ари Флейшер заявил, что режим Саддама Хусейна пал, цены на сырье начали падать на слухах о скором снижении квот на добычу сырья членами ОПЕК. Тем не менее, нефтяной картель снизил, не официальные (как ожидалось) квоты, а фактические с нынешних 27,4 млн. баррелей в сутки до 25,4 млн., что на 900 тыс. баррелей больше, чем официальная квота, установленная на февральском саммите. По мнению экспертов, цены на «черное золото» падают, поскольку ОПЕК больше не в силах контролировать рынок сырья, при этом соотношение спроса и предложения практически не меняется (основные поставки нефти из Ирака, по оценкам экспертов, начнутся только в конце года). Падение цен на «черное золото» в перспективе может неблагоприятно сказаться на российской экономике, что в свою очередь отрицательно скажется на рыке ГКО/ОФЗ. В то же время сокращение притока валютной выручки – фактор, благоприятствующий росту курса доллар/рубль. Однако, по мнению аналитиков, в мае, приток валютной выручки, наоборот, вырастет вследствие поступления долларов по 3-х месячным контрактам на поставку сырья, заключенным при высоких ценах. Таким образом, в мае можно ожидать сохранения высокой активности на рынке государственного долга вследствие высокой рублевой ликвидности и перехода некоторых покупателей с валютного рынка. В мае Минфин РФ продолжит привлекать средства на рынке внутреннего госдолга. Так, по словам Бэллы Златкис, Минфин РФ в мае намерен разместить ГКО-ОФЗ на 15-16 млрд. рублей. Кроме того, Банк России продолжит проводить операции РЕПО для стерилизации рублевой ликвидности. Однако на рынок поступят средства от погашения бумаг и купонные выплаты в размере около 14,6 млрд. рублей. Таким образом, вследствие операций денежных властей объем свободных рублевых средств на рынке несколько уменьшится. В ближайшие месяцы на рынок внутреннего государственного долга будет оказывать влияние изменение нормативно-законодательного окружения. Так, по сообщению департамента внешних и общественных связей Банка России, Положения Банка России от 25 марта 2003 года N 219-П "Об обслуживании и обращении выпусков государственных ценных бумаг" и N 220-П "О порядке заключения и исполнения сделок РЕПО с государственными ценными бумагами Российской Федерации" будут официально опубликованы в "Вестнике Банка России" ориентировочно в июне и вступят в силу через 10 дней после опубликования. В новых законах, в частности предусматривается изменение порядка расчетов по ГКО-ОФЗ, предусматривается возможность заключения внесистемных сделок с отсроченным исполнением обязательств, прописана процедура погашения ГКО-ОФЗ. Позитивным для рынка госдолга внешним фактором будет повышение кредитного рейтинга страны международными рейтинговыми агентствами. По прогнозам экспертов, это может произойти уже в мае. 5