Стратегии портфельного инвестирования с учетом

advertisement

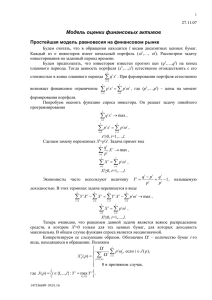

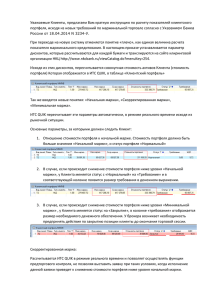

Стратегии портфельного инвестирования с учетом инвестиционного горизонта и степени уклонения от риска инвестора Яновский Л.П., Владыкин С.Н. Воронежский институт менеджмента, маркетинга и финансов Доклад посвящен разработке подхода к управлению портфелем ценных бумаг с новыми критериями доходность-устойчивость и с выбором инвестиционного горизонта и стратегии реинвестирования, зависящей от отношения инвестора к риску. Предполагается, что отношение инвестора к риску зависит от возможности реинвестировать, восстанавливать капитал портфеля внутри инвестиционного горизонта. В простейшем случае стратегии стратегии «купил и держи» предлагаемый авторами критерий заключается в максимизации темпа роста доходности портфеля (а не максимизации средней доходности), а устойчивость измеряется при помощи расхождения между средней арифметической доходностью и средней геометрической доходностью (средним темпом роста капитала). Степень уклонения рационального инвестора зависит от величины капитала подверженного риску и от процентного соотношения возможных доходов к возможным убыткам. В работе выбрана одна из возможных стратегий реинвестирования, когда на протяжении одного длительного промежутка времени инвестор приводит капитал портфеля до первоначального уровня k раз (забирая накопленный излишек в случае удачи или дополняя капитал в случае неудачной торговли). Еще одна особенность нашего подхода состоит в том, что для оценки устойчивости портфеля учитывается представление об идеальном портфеле инвестора.. Один инвестор считает идеальным постоянный темп роста капитала внутри промежутка реинвестирования и на разных промежутках реинвестирования этот постоянный темп роста капитала одинаков. Другая точка зрения состоит в том, что считается идеальной постоянная на промежутке реинвестирования норма отдачи прироста капитала портфеля на первоначально вложенный капитал. Отметим, что поиск весов оптимальных портфелей осуществлялся с помощью алгоритма "стохастического лучевого поиска", который основан на эвристике " эмуляции отжига", адаптированного для нашей задачи. Расчет оптимального портфеля выполнялся для акций эмитентов ММВБ с полугодовым инвестиционным горизонтом на первую половину 2008 года с атомарным периодом в одну неделю: Обозначим d i - текущую стоимость портфеля в момент времени i.. Чтобы составить наилучший портфель с точки зрения темпа роста капитала с учетом ограничения по колеблемости из квазипортфелей инструментов, необходимо решить задачу оптимизации с целевой функцией: f ( ) Q( );V ( ) V max ; arg max f ( ), вектор весов обобщенного портфеля, Пусть L - количество вариантов натуральных чисел n и m таких, что n*m = N, а α – доля капитала, инвестируемая в каждую стратегию управления данным инструментом и данным периодом реинвестирования, положим k L n l ml k L n l ml i l s i l s x j d j / d j 1; ; Q i ( il ( x sij 1))) / N il ( ( x sij 1)) / N . j Для всех i, j i=1.. Колеблемость портфеля вычислялась по формуле : N d di di 1 yj 0 ; T= N yi ; V 1 n T / y j . Пример. V = 0.0003, недельный d0 i=1 темп роста капитала Q = 0.0067. № эмитент реинвестирований 1 AFLT 1 2 AFLT 2 3 GMKN 3 4 GMKN 4 5 GAZP 24 6 LKOH 6 7 LKOH 12 доля капитала 0,13 0,001 0,001 0,006 0,028 0,003 0,23