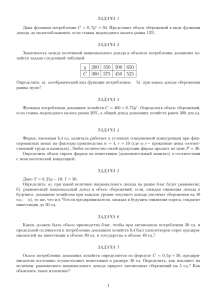

Федеральное государственное образовательное бюджетное учреждение высшего образования «ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ» Факультет экономики и бизнеса Кафедра общественных финансов Финансового факультета РАСЧЕТНО-АНАЛИТИЧЕСКАЯ РАБОТА (РАР) на тему: «Планирование сбережений домашних хозяйств как фактор финансовой безопасности» Студента учебной группы ФРиЭБ22-5 Соколова Антона Владиславовича Руководитель: к.э.н., доцент Дуброва Марина Викторовна Москва 2024 Содержание 1. ВВЕДЕНИЕ 2. ОСНОВНАЯ ЧАСТЬ 3. ЗАКЛЮЧЕНИЕ 4. СПИСОК ЛИТЕРАТУРЫ Введение Тема "Планирование сбережений домашних хозяйств как фактор финансовой безопасности" является актуальной из-за ряда факторов. Во-первых, финансовая безопасность является ключевым аспектом благополучия домашних хозяйств. Наличие достаточных сбережений позволяет справляться с неожиданными финансовыми трудностями, такими как потеря работы, медицинские расходы или аварийные ситуации. Планирование сбережений помогает создать финансовую подушку безопасности, которая обеспечивает стабильность и защиту от негативных последствий неожиданных обстоятельств. Во-вторых, современная экономическая среда характеризуется нестабильностью и переменами. Неожиданные экономические кризисы, инфляция, изменения на рынке труда могут негативно сказаться на финансовом положении семей. Планирование сбережений позволяет готовиться к неизбежным изменениям в экономике и обеспечивает надежную защиту от негативных последствий. В-третьих, актуальность данной темы подчеркивается тем, что многие домашние хозяйства имеют проблемы с отсутствием финансовой грамотности и умения управлять своими средствами. Планирование сбережений способствует развитию финансовой грамотности среди населения и помогает людям осознанно управлять своими финансами. Планирование сбережений домашних хозяйств является важным фактором обеспечения финансовой безопасности и стабильности семейного бюджета. Отсутствие достаточных сбережений может привести к серьезным финансовым проблемам и угрожать благополучию семьи. Поэтому данная тема остаётся актуальной и важной для обсуждения и исследования. Цель исследования данной темы заключается в изучении влияния планирования сбережений домашних хозяйств на их финансовую безопасность. Конкретные цели исследования могут включать в себя: 1. Определение уровня финансовой безопасности у домашних хозяйств, которые активно планируют свои сбережения. 2. Изучение основных факторов, влияющих на планирование сбережений домашними хозяйствами. 3. Оценка эффективности планирования сбережений как инструмента обеспечения финансовой безопасности. 4. Выявление связи между уровнем доходов и способностью к планированию сбережений у домашних хозяйств. 5. Предложение рекомендаций по повышению финансовой безопасности домашних хозяйств через улучшение процесса планирования сбережений. Проведение исследования по данной теме поможет лучше понять важность финансового планирования для обеспечения стабильности и безопасности семейного бюджета, а также выявить возможные стратегии и методы для оптимизации процесса сбережений. Современные экономисты предлагают ряд методов для повышения эффективности планирования сбережений домашних хозяйств. Некоторые из них включают в себя: 1. Установление конкретных финансовых целей: Один из основных принципов успешного планирования сбережений - это установление четких и конкретных финансовых целей. Это может быть накопление средств на покупку жилья, образование детей, пенсию и т. д. Определение целей поможет домашнему хозяйству сконцентрироваться на достижении определенных результатов. 2. Создание бюджета и контроль расходов: Разработка бюджета и регулярный контроль за расходами помогут домашнему хозяйству понимать, на что уходят деньги, и идентифицировать области, где можно сэкономить. Также важно регулярно пересматривать бюджет и корректировать его при необходимости. 3. Автоматизация сбережений: Современные технологии позволяют автоматизировать процесс сбережений, например, создав автоплатежи или установив регулярные переводы на сберегательные счета. Это поможет домашнему хозяйству дисциплинировать себя и обеспечить регулярное пополнение накоплений. 4. Разнообразие финансовых инструментов: Современные экономисты рекомендуют использовать различные финансовые инструменты для сбережений, такие как сберегательные счета, инвестиции, облигации, страхование жизни и т. д. Разнообразие инструментов поможет диверсифицировать портфель сбережений и повысить его эффективность. 5. Финансовое образование: Образование в области финансов и личных финансов является ключевым элементом успешного планирования сбережений. Современные экономисты подчеркивают важность финансовой грамотности и рекомендуют проведение финансовых тренингов, чтение специализированной литературы и участие в финансовых консультациях. В целом, эффективное планирование сбережений требует осознанного подхода, целеустремленности, контроля и образования. Применение современных методов поможет домашним хозяйствам улучшить свою финансовую безопасность и достичь поставленных целей. Основная часть Планирование сбережений домашних хозяйств имеет прямую взаимосвязь с финансовой безопасностью семьи и ее долгосрочным благополучием. Эффективное планирование сбережений может значительно повысить уровень финансовой безопасности домашнего хозяйства по следующим причинам: 1. Создание финансового запаса: Планирование сбережений позволяет семье накапливать денежные ресурсы на возможные финансовые кризисы или неожиданные расходы. Наличие достаточного финансового запаса обеспечивает стабильность и защиту от внезапных финансовых ударов. 2. Обеспечение финансовой независимости: Планирование сбережений может способствовать созданию финансовой независимости, позволяя семье реализовывать свои жизненные цели и мечты без необходимости полагаться на кредиты или внешние источники финансирования. 3. Подготовка к пенсии: Регулярное планирование сбережений позволяет создать достаточный пенсионный капитал, который обеспечит комфортное существование на пенсии и возможность продолжать вести активный образ жизни. 4. Стабильность в случае потери дохода: Финансовые сбережения могут служить подушкой безопасности в случае потери дохода или изменения финансовой ситуации, обеспечивая семье временную финансовую поддержку и возможность перестроить свои финансовые стратегии. 5. Меньшая зависимость от кредитов: Накопленные сбережения могут быть использованы для покрытия расходов, снижая необходимость обращаться за кредитами и переносить на себе дополнительные финансовые обязательства. Планирование сбережений играет важную роль в обеспечении финансовой безопасности домашних хозяйств, обеспечивая им надежную финансовую основу, стабильность и возможности для развития и роста. Умело спланированные сбережения помогают семье преодолевать финансовые трудности, стремиться к достижению своих жизненных целей и обеспечивают материальное благополучие в будущем. Взаимосвязь между планированием сбережений домашних хозяйств и финансовой безопасностью страны также является важным аспектом экономической устойчивости и процветания. Планирование сбережений домашних хозяйств оказывает влияние на финансовую безопасность страны по ряду причин: Во-первых стимулирование экономического роста. Планирование и накопление сбережений домашними хозяйствами способствует накоплению капитала, который может быть направлен на инвестиции в различные отрасли экономики. Это, в свою очередь, может способствовать развитию производства, увеличению рабочих мест и стимулировать экономический рост страны. Во-вторых снижение уровня финансовой уязвимости. Домашние хозяйства, имеющие финансовые резервы, могут эффективнее справляться с финансовыми кризисами или неожиданными трудностями. Это уменьшает риск финансовой уязвимости и помогает снизить возможные негативные последствия для экономики страны в целом. В-третьих увеличение финансовой устойчивости. Накопление сбережений позволяет домашним хозяйствам обеспечить себе финансовую устойчивость и стабильность, что имеет положительное воздействие на экономическую переменную в целом. Устойчивые финансовые позиции домашних хозяйств способствуют повышению общей финансовой безопасности страны. В-четвёртых уменьшение внешнего долга. Повышенные финансовые ресурсы домашних хозяйств могут снизить зависимость страны от внешнего долга и улучшить ее финансовую позицию на международном уровне. Большие сбережения внутри страны могут смягчить воздействие внешних экономических кризисов на национальную экономику. С точки зрения статистики, по результатам исследований ВЦИОМ, в России наблюдается положительная динамика накопления сбережений домашними хозяйствами. Так, с 2010 года по 2023 доля граждан, имеющих сбережения выросла с 30% до 44%. Около 47% россиян, имеющих сбережения составляют люди в возрасте от 18 до 24 лет, 53% из них это жители городов-миллионников, 54% это имеющие одно или два высших образований. Данные Банка России о расширенных сбережениях домохозяйств (чистое приобретение финансовых и нефинансовых активов) фиксируют, что в первом квартале 2023 года прирост финансовых вложений населения составил 1,6 трлн руб., а его обязательств — 1 трлн руб. В результате общие финансовые активы домохозяйств на 1 апреля 2023 года выросли до 132,5 трлн руб. при накопленных 33,4 трлн руб. обязательств. В первом квартале население главным образом вкладывалось в наличную валюту и депозиты (плюс 701,6 млрд руб.), а также ценные бумаги и прочие формы участия в капитале (плюс 688,5 млрд руб.), рассказывают в ЦБ о предпочтениях граждан (см. график). Заметно выросли и объемы ресурсов физлиц на счетах эскроу — до 35,2 млрд руб. против оттока в 19 млрд руб. в четвертом квартале 2022 года. Вместе с тем, как отмечает регулятор в проекте доклада, размещенного вчера для общественного обсуждения, на полное возвращение вкладов в банковскую систему в кризис 2022 года ушло три месяца, тогда как в 2014 году — только один. Ускорить процесс можно было более длительным удержанием ключевой ставки на уровне 20%, но это было бы менее оправданно, поскольку обернулось бы повышенным процентным риском для банков. Доходы россиян в 2023 году по данным Росстата составили 39,3 трлн руб. Воспользовавшись макроэкономической формулой расчёта средней склонности к сбережению: В данной формуле S – это сбережения, а Y – это доходы. Получаем, что средняя склонность к сбережению в России составляет примерно 3,4. Объём потребления домохозяйств согласно данным Росстата в 2023 году составил 116,4 трлн рублей. Воспользовавшись макроэкономической формулой средней склонности к потреблению: В данной формуле C – это потребление, Y – это доходы. Получаем, что средняя склонность к потреблению в России составляет примерно 2,9. Таким образом, на основании расчётов получаем, что домохозяйства в России сегодня предпочитают больше сберегать, чем тратить. В Российской Федерации существует ряд нормативно-правовых актов, которые позволяют домашним хозяйства планировать свои сбережения. Закон Российской Федерации "О потребительском кредите (займе)" оказывает значительное влияние на сбережения домашних хозяйств по следующим причинам: 1. Установление прозрачных правил и условий кредитования: закон определяет правила предоставления кредитов и займов населению, включая процентные ставки, сроки кредитования, комиссии и другие условия. Это позволяет потребителям более осознанно использовать кредитные средства и избегать переплат. 2. Защита прав потребителей: закон устанавливает механизмы защиты прав потребителей при заключении кредитных договоров, включая предоставление информации о кредите, право на досрочное погашение и т.д. Это способствует укреплению финансовой грамотности и снижению рисков задолженности. 3. Контроль со стороны государства: закон устанавливает механизмы контроля за деятельностью кредитных организаций и защиты интересов потребителей. Это помогает предотвращать злоупотребления со стороны кредиторов и снижает риск финансовых потерь для домашних хозяйств. Таким образом, закон Российской Федерации "О потребительском кредите (займе)" способствует более осознанному и ответственному использованию кредитных средств домашними хозяйствами, что в конечном итоге может способствовать их сбережениям и финансовой устойчивости. Федеральный закон "О защите прав потребителей" оказывает значительное влияние на сбережения домашних хозяйств в России по следующим причинам: 1. Предоставление гарантий качества товаров и услуг: закон устанавливает правила обмена и возврата товаров ненадлежащего качества, а также возможность обращения потребителей в суд в случае нарушения их прав. Это способствует защите интересов потребителей и позволяет им избежать финансовых потерь при покупке некачественных товаров или услуг. 2. Регулирование деятельности кредитных организаций и защита прав потребителей в сфере кредитования: закон устанавливает правила заключения и исполнения кредитных договоров, защиту от недобросовестных практик кредиторов и предоставление информации о кредитах. Это помогает контролировать задолженность и предотвращать необоснованное увеличение долговой нагрузки домашних хозяйств. 3. Деятельность контрольно-надзорных органов: закон предусматривает функции контрольно-надзорных органов, которые осуществляют мониторинг соблюдения прав потребителей со стороны предприятий и организаций. Это способствует улучшению качества товаров и услуг на рынке, что в свою очередь помогает потребителям экономить на приобретении надежных продуктов и услуг. Таким образом, Федеральный закон "О защите прав потребителей" способствует укреплению финансовой безопасности домашних хозяйств, снижению рисков финансовых потерь и повышению уровня финансовой грамотности у населения. В результате это может способствовать увеличению сбережений домашних хозяйств и повышению их финансовой устойчивости. Законодательство о жилищном строительстве и ипотеке играет ключевую роль в регулировании отношений между застройщиками, банками и клиентами при приобретении недвижимости в кредит или по ипотеке. Влияние данного законодательства на сбережения домашних хозяйств можно рассмотреть с точки зрения следующих аспектов: 1. Установление правил строительства и гарантий качества жилья: законы о защите интересов дольщиков и покупателей жилья устанавливают правила для застройщиков, обязывая их соблюдать сроки строительства, предоставлять информацию о ходе работ, а также обеспечивать гарантии качества построенного жилья. Это помогает клиентам избегать финансовых потерь и рисков при приобретении недвижимости. 2. Регулирование кредитования и ипотечного кредитования: законодательство о ипотеке устанавливает правила предоставления и использования кредитов на жилье, включая требования к кредиторам, процентные ставки, сроки кредитования, возможность досрочного погашения и другие условия. Это способствует защите прав потребителей и помогает им более эффективно использовать кредитные средства. 3. Контроль со стороны государства и надзорных органов: законодательство обеспечивает контроль за деятельностью застройщиков, банков и других участников рынка жилья, что помогает предотвращать мошенничество и недобросовестные практики. Это способствует повышению уровня доверия к рынку недвижимости и содействует увеличению сбережений домашних хозяйств. Таким образом, законодательство о жилищном строительстве и ипотеке оказывает значительное влияние на сбережения домашних хозяйств, обеспечивая им защиту и гарантии при приобретении жилья в кредит или по ипотеке, а также способствуя повышению уровня финансовой безопасности и стабильности семейных бюджетов. Финансовые активы домашних хозяйств - это все средства и ценности, которые находятся в распоряжении домашних хозяйств и могут быть использованы для достижения их финансовых целей. К финансовым активам домашних хозяйств относятся средства на банковских счетах, наличные деньги, ценные бумаги (акции, облигации), вклады, паи в инвестиционных фондах, недвижимость, драгоценные металлы и другие ценности, которые могут быть легко обращены в деньги или использованы для финансовых целей. Финансовые обязательства домашних хозяйств - это все долговые обязательства, которые имеют домашние хозяйства перед другими субъектами (банками, кредитными организациями, государством, юридическими лицами и т.д.). К финансовым обязательствам домашних хозяйств относятся кредиты, ипотека, задолженности по кредитным картам, арендные платежи, налоговые обязательства и другие долговые обязательства, которые должны быть возвращены в срок и согласно установленным условиям. По данным ЦБ РФ динамика финансовых активов и обязательств у домашних хозяйств выглядит следующим образом: Предпочтения населения относительно формы сбережений могут быть очень разнообразны и зависят от целого ряда факторов, таких как финансовая грамотность, доходы, семейное положение, цели и сроки накоплений, уровень риска, инвестиционные навыки и многие другие. Одним из самых распространенных способов сбережений являются банковские депозиты. Они отличаются относительной безопасностью и стабильностью доходности, что делает их привлекательными для многих. Однако уровень процентных ставок на банковские вклады может быть невысоким, особенно в периоды низкой инфляции, что снижает реальную прибыльность инвестиций. Инвестирование в ценные бумаги (акции, облигации) также является популярным способом сбережений. Этот вид инвестиций может обеспечить более высокую доходность, но сопряжен с большими рисками из-за колебаний на финансовых рынках. Поэтому инвестиции в ценные бумаги обычно подходят для тех, кто готов принимать риск и имеет достаточные знания в области инвестирования. Также существуют альтернативные формы сбережений, такие как недвижимость, золото, драгоценные металлы, инвестиции в стартапы или даже криптовалюту. Каждая из них имеет свои особенности и преимущества, и выбор конкретной формы сбережений зависит от индивидуальных предпочтений и целей каждого инвестора. По данным ЦБ РФ предпочтения россиян относительно формы сбережений выглядят следующим образом: Вложения домашних хозяйств в наличную национальную и иностранную валюту – это один из способов сохранения и увеличения сбережений. Большинство людей хранят деньги в наличной форме для обеспечения финансовой безопасности, резерва на случай неожиданных расходов или для будущих крупных покупок. В этом случае, у домашних хозяйств обычно имеются денежные средства в национальной валюте – это может быть готовая к использованию наличная наличка или средства на счетах в банке. Вложение средств виностранную валюту также пользуется популярностью среди домашних хозяйств. Это может быть обусловлено различными причинами, такими как желание защитить сбережения от инфляции в родной стране, диверсификация портфеля, заработок на разнице курсов валют, возможность приобрести товары и услуги за границей, а также необходимость валютных средств для поездок и путешествий. Однако вложение средств в иностранную валюту не лишено определенных рисков. Курсы валют могут колебаться под влиянием различных факторов, таких как политические события, экономическая стабильность, торговые отношения и даже финансовые кризисы. Поэтому вложения виностранную валюту могут быть подвержены валютному риску, который следует учитывать при принятии решения об инвестировании. По данным ЦБ РФ динамика вложений россиян в национальную и иностранную валюту выглядит следующим образом: Как видно на графике, в последнее время россияне предпочитают хранить свои сбережения именно в национальной валюте. Россияне предпочитают хранить сбережения в национальной валюте по нескольким основным причинам: Во-первых это доверие к рублю. Несмотря на инфляцию и валютные колебания, россияне имеют общее доверие к своей национальной валюте – российскому рублю. Большинство людей воспринимают рубль как стабильную валюту, в которой они могут хранить свои сбережения. Во-вторых это удобство. Хранение сбережений в национальной валюте обычно проще и удобнее, чем в иностранной валюте. Многие магазины, банки и другие учреждения в России принимают рубли в качестве платежа, что упрощает расходование и управление финансами. В-третьих это валютные риски. Перевод и хранение средств в иностранной валюте связано с определенным уровнем риска из-за возможных колебаний курсов валют. Россияне, которые не имеют достаточных знаний и опыта в валютных операциях, могут предпочесть избегать подобных рисков и оставаться в рублевых сбережениях. Вложения домашних хозяйств в акции и прочие формы участия в капитале – это один из способов инвестирования денежных средств для получения дохода и увеличения капитала. Помимо традиционных депозитов и сберегательных счетов, люди могут выбирать более рискованные, но и более доходные инструменты для инвестирования, такие как акции, облигации, инвестиционные фонды, ценные бумаги и другие финансовые активы. Вложения в акции являются одним из самых распространенных способов участия в капитале компании. При покупке акций инвестор становится частичным владельцем компании и имеет право на дивиденды (в случае их выплаты) и участие в прибылях компании. Инвестирование в акции может обеспечить высокий потенциал доходности, но также сопряжено с риском курсовой волатильности и возможными потерями капитала. Помимо акций, домашние хозяйства могут также инвестировать в облигации – ценные бумаги, подтверждающие задолженность эмитента перед инвестором. Облигации обычно приносят фиксированный или переменный доход в виде процентных выплат и могут быть интересны для инвесторов, предпочитающих более стабильные и предсказуемые инвестирования. Кроме того, домашние хозяйства могут вложить свои средства в инвестиционные фонды, ETF (фонды, торгующиеся на бирже) или другие управляемые портфели акций и ценных бумаг. Эти финансовые инструменты позволяют диверсифицировать портфель, снизить риски и получить доступ к различным рынкам и отраслям. По данным ЦБ РФ вложения домашних хозяйств в акции выглядит следующим образом: Привлечение кредитов домашними хозяйствами – это процесс получения денежных средств от кредитных организаций или других кредиторов на определенных условиях с целью покрытия текущих или плановых расходов, инвестирования в недвижимость, образование, развитие бизнеса или другие цели. Кредиты являются важным и широко используемым финансовым инструментом, который позволяет домашним хозяйствам управлять своими финансами, решать краткосрочные финансовые проблемы и реализовывать долгосрочные цели. Привлечение кредитов домашними хозяйствами может иметь как положительные, так и отрицательные аспекты. Среди преимуществ можно выделить: Во-первых финансовая поддержка. Кредиты предоставляют домашним хозяйствам дополнительные средства для покрытия срочных расходов, приобретения дорогостоящих товаров или услуг, ремонта жилья, оплаты образования и многих других целей. Во-вторых реализация финансовых целей. Кредиты могут помочь домашним хозяйствам реализовать свои долгосрочные финансовые цели, такие как приобретение недвижимости, автомобиля, образование детей или старт собственного бизнеса. В-третьих улучшение кредитной истории. Правильное использование кредитов и своевременное их погашение способствуют улучшению кредитной истории домашнего хозяйства, что в дальнейшем может упростить доступ к кредитам на более выгодных условиях. Однако привлечение кредитов также несет определенные риски и негативные аспекты: Во-первых финансовые обязательства. Взятие кредита означает наличие финансовых обязательств перед кредитором, включая выплату процентов и возврат основной суммы кредита. Неисполнение обязательств может привести к штрафным санкциям, проблемам с кредитной историей и т.д. Во-вторых дополнительные расходы. Кредиты обычно связаны с дополнительными расходами в виде процентов по кредиту, комиссий, страховок и прочих сопутствующих услуг, что может увеличить фактическую стоимость заемных средств. В-третьих риск перепланирования. Неконтролируемое привлечение кредитов может привести к перепланированию и финансовым трудностям в будущем, особенно если заемные средства не использованы правильно или не расходуются эффективно. По данным ЦБ РФ динамика привлечения кредитов выглядит следующим образом: По опубликованным ЦБ РФ данным видно, что сбережения домашних хозяйств затрагивают большое количество сфер экономики страны и прямым образом влияют на финансовую безопасность. Сбережения домашних хозяйств играют важную роль в экономике страны и имеют прямую взаимосвязь с экономическими процессами и финансовой безопасностью. Ниже приведены основные аспекты взаимосвязи между сбережениями домашних хозяйств и экономикой страны: Во-первых формирование капитала. Сбережения домашних хозяйств являются одним из источников формирования инвестиционного капитала. Накопленные сбережения направляются в банки, пенсионные фонды, инвестиционные фонды и другие финансовые инструменты, которые в свою очередь используют средства для финансирования производства, инфраструктурных проектов, научных исследований и других секторов экономики. Во-вторых система финансирования. Сбережения домашних хозяйств предоставляют ресурсы для кредитования домашних и бизнес-потребностей. Банки и другие финансовые учреждения используют депозиты и сбережения для выдачи кредитов, что способствует развитию предпринимательства, инноваций, создания новых рабочих мест и росту экономики. В-третьих стабильность финансовой системы. Высокий уровень сбережений домашних хозяйств способствует укреплению финансовой стабильности страны. Достаточный объем сбережений позволяет уменьшить риски финансовых кризисов, обеспечивает ликвидность финансового рынка и поддерживает экономическую устойчивость. В-четвёртых потребительский спрос. Уровень сбережений домашних хозяйств влияет на уровень потребительского спроса в экономике. Если сбережения высокие, то это может означать, что потребители ограничивают свое потребление сегодня, чтобы иметь больше возможностей для инвестирования и потребления в будущем. В свою очередь, уровень потребительского спроса влияет на объем производства и общий экономический рост. Коэффициент сбережений рассчитывается как отношение общего объема накоплений к общему доходу домашнего хозяйства за определенный период времени. Этот показатель позволяет оценить долю дохода, которая направляется на накопления, и определить финансовую устойчивость домашнего хозяйства. По данным ЦБ РФ объём накоплений населения России составляет 56 трлн рублей, а объём доходов — 39,3 трлн рублей. Разделив накопления на доходы получим коэффициент сбережения по состоянию на 2023 год — 1,42. В 2020 году объём доходов населения в России составил 62,3 трлн рублей, а объём накоплений — 30,5 трлн рублей. Исходя из этих данных получаем, что в 2020 году коэффициент сбережений равнялся 0,49. На основании этих расчётов можно сделать вывод, что россияне активно увеличивают свои сбережения при низком доходе и менее активно при повышении дохода. Такая парадоксальная ситуация была замечена Росстатом ещё в 2020 году. Так же не мало значимым показателем будет доля сбережений в бюджете, которая рассчитывается путём деления сбережений на доходы и умножением на 100%. Таким образом получим долю сбережений в бюджете в размере 48%. Домашние хозяйства могут повысить долю сбережений в своем бюджете, принимая ряд мер и стратегий. Вот несколько способов, как это можно сделать: 1. Установление целей: Определение конкретных финансовых целей поможет домашнему хозяйству понять, сколько им нужно отложить каждый месяц для достижения этих целей. Это может быть накопление на крупные покупки, образование детей, пенсию или чрезвычайные ситуации. 2. Составление бюджета: Создание бюджета и отслеживание всех доходов и расходов помогут домашнему хозяйству понять, где они тратят свои деньги и где можно сэкономить. Планирование расходов позволит выделить определенную сумму на сбережения каждый месяц. 3. Автоматизация сбережений: Некоторые финансовые инструменты позволяют автоматически переводить определенную сумму на сберегательный счет или инвестиционный счет каждый месяц. Это поможет домашнему хозяйству установить привычку откладывать деньги без лишних усилий. 4. Сокращение издержек: Пересмотр текущих расходов и поиск способов сократить издержки также поможет увеличить долю сбережений в бюджете. Это может включать отказ от ненужных подписок, реструктуризацию кредитов с более низкими процентными ставками или поиск более дешевых альтернатив в повседневной жизни. 5. Инвестирование: Размещение части сбережений в инвестиции может помочь увеличить доходность и ускорить достижение финансовых целей. Однако важно помнить о рисках инвестирования и выбирать инвестиции, соответствующие финансовым целям и уровню риска. 6. Повышение доходов: Поиск дополнительных источников дохода или возможностей для повышения заработной платы также может помочь увеличить долю сбережений в бюджете. Это может включать поиск работы на стороне, получение дополнительного образования для повышения квалификации или развитие навыков для начала собственного бизнеса. Заключение Сокращение сбережений домашних хозяйств может негативно повлиять на финансовую безопасность как отдельных семей, так и в целом на экономику страны. Вот какие последствия могут возникнуть: Во-первых риск финансовых трудностей. Уменьшение сбережений означает, что у домашних хозяйств будет меньше финансовых ресурсов для покрытия неожиданных расходов, таких как медицинские счета, аварийные ремонты или потеря работы. Это может привести к возрастанию финансового долга, использованию кредитов или даже банкротству. Во-вторых ухудшение финансовой устойчивости домашних хозяйств. Сбережения играют роль финансовой подушки безопасности, которая защищает семью от внезапных финансовых потрясений. Сокращение сбережений может уменьшить финансовую устойчивость домашнего бюджета и увеличить риск попадания в финансовые трудности. В-третьих ограничение личных инвестиций и развития. Большие сбережения позволяют домашним хозяйствам инвестировать в свое будущее, например, в образование, здоровье, покупку жилья или бизнес. Сокращение сбережений может препятствовать личному развитию и инвестициям в будущее. В-четвёртых влияние на экономику. В целом, сокращение сбережений домашних хозяйств может сказаться на экономике страны. Уменьшение личных сбережений может отразиться на уровне потребительского спроса, экономическом росте и инвестиционной активности, что в конечном итоге может негативно повлиять на финансовую стабильность национальной экономики. Государство так же должно быть заинтересованно в увеличении домашними хозяйствами накоплений. Первое, что следует подчеркнуть, это то, что сбережения домашних хозяйств играют ключевую роль в обеспечении финансовой устойчивости как на уровне отдельных семей, так и на уровне экономики в целом. Накопленные сбережения позволяют семьям справляться с неожиданными финансовыми трудностями, а также реализовывать свои долгосрочные финансовые цели, такие как образование детей, приобретение жилья, пенсионное обеспечение и другие важные потребности. Второе, стимулирование домашних хозяйств к накоплению сбережений способствует увеличению инвестиций в экономику. Чем больше сбережений у населения, тем больше финансовых ресурсов доступно для инвестирования в различные сектора экономики, что, в свою очередь, способствует экономическому росту, созданию новых рабочих мест и улучшению благосостояния граждан. Третье, развитие культуры сбережений среди населения способствует повышению финансовой грамотности и ответственности граждан. Люди, осознавая важность накоплений, обращают больше внимания на свое финансовое будущее, планируют свои расходы более осмотрительно и принимают обдуманные решения по управлению своими финансами. И, наконец, сбережения домашних хозяйств могут стать важным источником финансирования социальных программ, образования, культуры и других общественно значимых проектов. Чем больше люди накапливают сбережения, тем больше возможностей есть у государства для реализации социальных программ и инвестирования в различные сферы жизни общества. Для достижения увеличения накоплений домашних хозяйств государство может использовать ряд инструментов. Первым важным инструментом является налоговая политика. Государство может применить налоговые льготы или стимулы для тех, кто откладывает определенную часть своих доходов на сбережения. Например, налоговые вычеты или освобождение от налогообложения доходов от сбережений могут стать мощным стимулом для домашних хозяйств сохранять и увеличивать свои финансовые резервы. Вторым инструментом, который может применять государство, является финансовая грамотность. Образовательные программы по управлению личными финансами и сбережениями могут помочь людям лучше понять важность накоплений и научиться эффективно управлять своими финансами. Чем более финансово грамотными будут граждане, тем больше они будут склонны откладывать средства на будущее. Третий инструмент, который может использовать государство, это развитие финансовых инструментов для сбережений. Создание доступных и привлекательных инвестиционных продуктов, таких как государственные облигации, пенсионные фонды, долгосрочные депозиты и другие, может способствовать увеличению интереса населения к накоплениям и инвестированию. Четвертым инструментом, который может использовать государство, является социальная поддержка. Повышение уровня доходов населения, улучшение условий жизни, предоставление субсидий на жилье, образование и здравоохранение может способствовать увеличению финансовых возможностей семей и их способности сберегать средства. В целом, увеличение накоплений домашних хозяйств – это важная задача, требующая комплексного подхода и применения разнообразных инструментов со стороны государства. Только совместными усилиями государства, бизнеса, общественных организаций и самих граждан можно достичь повышения финансовой культуры, финансовой устойчивости и благосостояния общества в целом. Список литературы 1 Финансы: учебник / коллектив авторов; под ред. Е.В. Маркиной. – М.: КНОРУС, 2014. – 432 с. 2 Федеральный закон "О потребительском кредите (займе)" от 21.12.2013 N 353-ФЗ 3 Приказ Федеральной службы государственной статистики от 5 апреля 2017 г. N 226 "Об утверждении Методологических положений по формированию агрегированных показателей доходов, расходов и потребления домашних хозяйств на основе программы Выборочного обследования бюджетов домашних хозяйств" 4 Красильникова Марина Личные сбережения населения // Мониторинг. 1999. №2. URL: https://cyberleninka.ru/article/n/lichnye-sberezheniya-naseleniya (дата обращения: 15.03.2024). 5 Дегтярёва Е.В. Сбережения населения и их значение в экономике России // МНИЖ. 2016. №11-1 (53). URL: https://cyberleninka.ru/article/n/sberezheniya-naseleniya-i-ih-znachenie-vekonomike-rossii (дата обращения: 12.03.2024).