Курсовая работа «Выпуск и обращение депозитарных расписок на ценные бумаги российских эмитентов»

advertisement

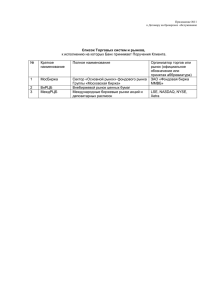

Министерство образования и науки Российской Федерации Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования Тольяттинский государственный университет Институт финансов, экономики и управления Кафедра «Финансы и кредит» Направление 080100.62 «Экономика» КУРСОВАЯ РАБОТА по дисциплине «Рынок ценных бумаг» Тема: «Выпуск и обращение депозитарных расписок на ценные бумаги российских эмитентов» Студент: Вастьянов В.В. Группа: Экбз-1001Д Руководитель: Полтева Т.В. Тольятти 2014 1 СОДЕРЖАНИЕ ВВЕДЕНИЕ .............................................................................................................. 3 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФУНКЦИОНИРОВАНИЯ ДЕПОЗИТАРНЫХ РАСПИСОК ........................................................................... 5 1.1. Понятие и особенности депозитарных расписок ....................................... 5 1.2. Виды депозитарных расписок ..................................................................... 6 1.3. Механизм выпуска и обращения депозитарных расписок и его особенности .......................................................................................................... 8 2. СОСТОЯНИЕ РЫНКА ДЕПОЗИТАРНЫХ РАСПИСОК РОССИЙСКИХ ЭМИТЕНТОВ ........................................................................................................ 14 2. 1. Выпуск ADR/GDR на акции и облигации российских эмитентов ....... 14 2.2. Анализ современного состояния рынка американских и глобальных депозитарных расписок ..................................................................................... 15 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА ДЕПОЗИТАРНЫХ РАСПИСОК ........................................................................................................... 28 3.1. Трудности регулирования рынка американских депозитарных расписок на ценные бумаги российских эмитентов........................................................... 28 3.2. Перспективы развития рынка депозитарных расписок .......................... 37 ЗАКЛЮЧЕНИЕ ..................................................................................................... 39 СПИСОК ИНФОРМАЦИОННЫХ ИСТОЧНИКОВ ......................................... 41 2 ВВЕДЕНИЕ Актуальность работы обусловлена тем, что такой финансовый инструмент как депозитарные расписки в современных финансовых рынках играет весьма важную роль. Для российских эмитентов это прекрасная возможность получить иностранные вложения более удобным способом, чем привлечение непосредственно в российский рынок. Конечно же, для самих инвесторов это также предоставляет значительные преимущества. Поэтому обороты торгов по депозитарным распискам являются весьма существенными. Депозитарные расписки предоставляют преимущества как эмитентам, которые их выпускают, так и инвесторам, вкладывающим в них свои средства. При этом, для инвесторов это, конечно же, прежде всего превосходная возможность вложения средств в компании других государств, можно осуществлять на основе этого диверсификацию портфеля инвестиций, либо просто искать инвестиционные идеи, если они появляются. Со стороны эмитентов основное преимущество заключается в возможности получения иностранных инвестиций. Тема работы носит название «Выпуск и обращение депозитарных расписок на ценные бумаги российских эмитентов» Цель работы заключается в том, чтобы сформулировать выводы об особенностях выпуска и обращения депозитарных расписок. Для реализации данной цели поставлены следующие задачи: 1. Рассмотреть теоретические особенности рынка депозитарных расписок 2. Проанализировать текущее состояние рынка депозитарных расписок 3. Рассмотреть перспективы развития и проблемы рынка депозитарных расписок В работе были использованы материалы отечественных и зарубежных специалистов в области финансовых рынков. Открытые информационные источники и статистические данные. 3 Структура работы включает введение, три главы, заключение и список информационных источников. 4 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФУНКЦИОНИРОВАНИЯ ДЕПОЗИТАРНЫХ РАСПИСОК 1.1. Понятие и особенности депозитарных расписок Депозитарные расписки представляют собой финансовый инструмент. Они отличаются рядом довольно существенных особенностей. Депозитарные расписки — это свободно обращающиеся на фондовом рынке вторичные ценные бумаги, выпущенные в форме сертификата депозитарным банком на акции иностранной компании и свидетельствующие о владении некоторым количеством акций иностранного эмитента, депонированных в стране где находится эта компания, кругооборот которых производится в другой. В настоящее время существуют два вида этих ценных бумаг: ADR (American Depositary Receipt) — американские депозитарные расписки, допущенные к обращению на фондовом рынке в США; GDR (Global Depositary Receipt) — глобальные депозитарные расписки, сделки с которыми могут производиться и в других государствах. Согласно законодательству США, ADR является сертификатом, не являющимся ценной бумагой, но дает право на ценные бумаги. Сертификат ADR должен иметь данные о депозитарии и краткое описание депонированных ценных бумаг, полномочий при голосовании (включая и по доверенности), получению дивидендных выплат. Сертификат должен также показывать размер оплаты услуг депозитария. В сертификате должно быть отображено, что эмитент подходит требованиям Закона 1934 г., что свидетельствует о возможности для любого вкладчика получить необходимые сведения об эмитенте в Комиссии США по ценным бумагам и биржам (Securities and Exchange Commission — SEC). Обыкновенные и привилегированные акции, облигации — все эти виды ценных бумаг, как известно, представляют собой эмиссионные ценные 5 бумаги, объекты инвестиционной деятельности. При этом, на любые эмиссионные ценные бумаги могут выпускаться депозитарные расписки. Разрабатывая программу выпуска ADR (GDR), компании пытаются добиться следующих целей: привлечь дополнительный капитал для реализации собственных проектов; создать имидж, привлекательный для иностранных и отечественных инвесторов, поскольку депозитарные расписки на акции компаний выпускают авторитетные мировые банки; рост курсовой стоимости акций на внутреннем рынке в результате возрастания спроса на эти акции; привлечение новых инвесторов, возможно и зарубежных крупных держателей инвестиционных портфелей. Выпуск депозитарных расписок является достаточно интересным и для инвесторов. Преимущества ADR (GDR) для инвесторов, как показывает практика, состоит в следующих возможностях: более широкой диверсификации портфеля ценных бумаг; доступа через депозитарные расписки к акциям иностранных эмитентов; получения прибыли от роста курсовой стоимости акций компаний из развивающихся стран; уменьшения рисков вложения из-за с несинхронного развития фондовых рынков в различных странах. 1.2. Виды депозитарных расписок Депозитарные расписки подразделяются на два вида: неспонсируемые и спонсируемые. 6 Неспонсируемые ADR (non-sponsored ADR) выпускают по инициативе крупного инвестора или инвестиционной группы, которые владеют значительным количеством акций эмитента. Эмитент никак не может контролировать их выпуск. Главное достоинство выпуска неспонсируемых расписок состоит в том, что требования Комиссии США по ценным бумагам и биржам (SEC) к ценным бумагам, против которых осуществляется выпуск этих расписок, состоит лишь в представлении ей набора документов, которые подтверждают полное соответствие деятельности эмитента и ее ценных бумаг (акций и облигаций) законам государства, где расположена компания. Недостатком неспонсируемых ADR можно назвать то, что торговля ими возможна только на внебиржевом рынке: неспонсируемые ADR нельзя допустить к торговле на бирже и в системе NASDAQ. Поэтому котировки неспонсируемых расписок носят информационный характер. Процесс куплипродажи данных инструментов производится только при личной встрече, по телефону или при посредством электронной связи. В последнее время наметилась устойчивая тенденция к снижению количества программ выпуска неспонсируемых расписок и роста спонсируемых ADR. Спонсируемые ADR (sponsored ADR) могут быть выпущены по инициативе эмитента. Они выпускаются только одним депозитарным банком, подписание специального договора с которым составляет необходимое требование регистрации в SEC. Спонсируемые ADR могут выпускаться четырех уровней: первого, второго, третьего и четвертого. Нужно отметить, что первые два выпускают на уже имеющиеся на вторичном рынке акции, а выпуск расписок третьего и четвертого уровней осуществляется за счет новой эмиссии. Как видим, правильное понимание классификации депозитарных 1. Селин Д.Ю. Американские депозитарные расписки как способ выхода российских компаний на международный фондовый рынок. – М.: Стаут 2011 7 расписок является чрезвычайно важным для принятия решений по вопросам, которые связаны с этим рынков. 1.3. Механизм выпуска и обращения депозитарных расписок и его особенности Депозитарные расписки представляют собой физически существующие ценные бумаги, эмитируемые депозитарием, которым традиционно является либо банк, либо трастовая организация. Перед выпуском спонсируемых ADR между эмитентом и банком-депозитарием заключается депозитарный договор, регламентирующий все особенности выпуска ADR и функции каждой из сторон. Под выпуск ADR компания производит выпуск акций и переводит их непосредственно на ответственное банку-депозитарию, хранение банку-кастоди выпускающий ADR. В либо России подобные услуги предоставляют такие банки, как «Кредит Свисс» (Credit Suisse) и «Ай Эн Джи Бэнк» (ING Bank), которые имеют официально зарегистрированные филиалы в Москве. Банк-кастоди действует на основании договора с депозитарным банком, который выпускает депозитарные расписки. Ключевые функции банка-кастоди, действующего по программе ADR: выполнение учета и перерегистрации владельцев акций, на которые депозитарный банк выпустил расписки; участие в перечислении дивидендов; регистрация себя самого в реестре акционерного общества в качестве номинального держателя акций, на которые выпущены депозитарные расписки. Акции, находящиеся на ответственном хранении, регистрируются в реестре акционеров на имя ответственного хранителя банка-кастоди, а тот считается номинальным держателем этих акций, то есть он хранит акции от своего имени, не имея права собственности на эти бумаги. 8 На общее число акций, принятых к ответственному хранению, банкдепозитарий получает глобальный сертификат ADR, на основании которого и производится выпуск депозитарных расписок для реализации вкладчикам. Банк-депозитарий, функционирующий по программе ADR, выполняет ряд следующих функций: выпускает депозитарные расписки на определенные ценные бумаги иностранной компании и в случае необходимости производит их аннулирование; выступает в качестве агента и регистратора, то есть производит оформление операций по депозитарным распискам, ведет реестр номинальных и реальных владельцев депозитарных расписок, производит выплату дивидендов, выступает агентом по доверенности; содействует иностранным эмитентам в подготовке документов для SEC при регистрации выпуска депозитарных расписок, а также при предоставлении в SEC форм соответствующей финансовой отчетности; осуществляет информирование широкого круга участников рынка ценных бумаг о начале выпуска депозитарных расписок, то есть обеспечивает информационную поддержку проекта выпуска ADR; обобщив результаты голосования держателей ADR, направляет их эмитенту, если инвестор имеет право собственности на голосующие акции и желает реализовать свое право голоса; консультирует инвесторов и помогает в подготовке документации для налоговых органов во избежание двойного налогообложения. Среди компаний, предоставляющих депозитарные услуги по программам ADR, в качестве лидеров можно назвать один из самых старых коммерческих банков США «Банк оф Нью-Йорк» (Bank of New York), «Ситибанк» ( Citibank) и «Морган Стенли» (Morgan Stanley). 1. Баранов А. Л. Депозитарные расписки и их использование как инструмент привлечения инвестиций в российские корпорации//Финансовый менеджмент №6, 2008 9 При выпуске ADR к эмитенту акций предъявляются определенные требования: акции, на которые выпущены расписки, не должны присутствовать ни на каких фондовых биржах в период действия депозитарного договора; акции, которые находятся на ответственном хранении, не могут быть отданы под залог; акции, имеющие какие-либо запреты, нельзя передавать на ответственное хранение и регистрировать на номинального держателя. Обращение ADR. Депозитарные расписки могут выпускаться, если инвесторам интересны акции или облигации иностранных компаний. В этом случае инвесторы отдают поручения брокерам приобрести ценные бумаги интересующего их компании. Брокеры покупают ценные бумаги или с помощью своих отделов, работающих в стране, либо через брокеров, которые работают на фондовом рынке эмитента. Затем ценные бумаги переводятся в банк-кастоди. Приобретенные ценные бумаги переводятся на депозитарный счет банка, который эмитирует депозитарные расписки. Затем депозитарные расписки переводятся брокеру, брокер переводит ADR на депозитарный счет, указанный инвестором. Брокер, который действует по поручению инвесторов, производит операции по купле ценных бумаг, которых нет на американском фондовом рынке. При этом схема покупки депозитарных расписок является следующей: инвестор дает приказ брокеру, например в США, купить депозитарные расписки; американский брокер дает распоряжение брокеру страны местонахождения эмитента на покупку соответствующего количества ценных бумаг; брокер, работающий на фондовом рынке страны эмитента, приобретает ценные бумаги данной компании на фондовом рынке своей страны; 10 ценные бумаги поступают на счет в банк-кастоди; банк-кастоди (банк-хранитель) регистрирует данные ценные бумаги на счет банка, выпускающего депозитарные расписки; банк-депозитарий выпускает расписки, которые переводятся американскому брокеру через регистрационно-клиринговый центр; регистрационно-клиринговый центр регистрирует депозитарные расписки на счете брокера для дальнейшей продажи инвестору. Размещенные депозитарные расписки имеют свободное обращение на фондовом рынке. Одновременно инвесторы совершают по ним сделки куплипродажи. Изменения в структуре владельцев ADR отмечаются в реестре, имеющийся у банка-депозитария, выпустившего ADR. За каждой эмитированной и размещенной депозитарной распиской имеется соответствующее количество зарезервированных у ответственного хранителя (банка-кастоди) акций эмитента. Количество акций, которые включаются в одну депозитарную расписку, регистрируется в договоре, заключаемом между эмитентом и депозитарием. Так, одна депозитарная расписка, выпущенная на акции АО «Сургутнефтегаз», состоит из пятидесяти обыкновенных акций этой компании. По желанию инвестор может обменять свои расписки на акции данной компании. Американский инвестор не может продать акции российской компании на американском фондовом рынке, поскольку российским законам вывоз отечественных за границу невозможен. Процесс продажи ADR, обращающихся на американском фондовом рынке, предполагает два способа реализации расписок: 1. путем прямой продажи депозитарных расписок на американском вторичном рынке; 2. методом перевода депозитарных расписок в акции и продажи этих акций на рынке страны компании-эмитента. 1. Диаковский А. Рынок ADR: практика, итоги, перспективы // Рынок ценных бумаг. – 2010. – №4. – с. 10– 12. 11 В первом варианте владелец депозитарных расписок отдает приказ своему брокеру с поручением продать депозитарные расписки. Американский брокер пытается продать их на американском рынке. Если он сможет продать депозитарные расписки, то регистрируется сделка в депозитарном банке, а после этого депозитарные расписки регистрируются за новым владельцем. Во втором случае, когда брокер не смог продать депозитарные расписки инвестора на американском фондовом рынке, он обращается к российскому брокеру и поручает ему найти российского покупателя. Когда российский брокер сможет найти покупателя, депозитарный банк аннулирует выпущенные им расписки, банк-кастоди прекращает выполнять функции номинального держателя акций и акции регистрируются в реестре на нового владельца. Схема продажи ADR является следующей: владелец ADR отдает приказ своему брокеру продать депозитарные расписки; брокер дает поручение российскому брокеру найти покупателя в России и одновременно возвращает депозитарные расписки банкудепозитарию для конвертации их в акции; банк-депозитарий, получив расписки, списывает их со счета инвестора, вносит изменения в реестр владельцев ADR; банк-депозитарий информирует банк-кастоди об уменьшении числа ADR и числа акций, которые должны быть списаны со счета номинального держателя, то есть сняты с ответственного хранения; в результате конвертации ADR в акции банк-кастоди прекращает свою функцию номинального владельца ценных бумаг и предоставляет информацию реестродержателю о необходимости внести изменения в реестр акционеров, то есть уменьшить число акций у номинального держателя и записать эти акции на американского инвестора; акции зачисляются на лицевой счет американского инвестора; 12 выставляется приказ российскому брокеру продать акции; происходит реализация акций на фондовом рынке России; списываются акции с лицевого счета американского владельца и регистрируются на счете нового владельца; переводятся денежные средства через клиринговую систему на счет американского инвестора. 13 2. СОСТОЯНИЕ РЫНКА ДЕПОЗИТАРНЫХ РАСПИСОК РОССИЙСКИХ ЭМИТЕНТОВ 2. 1. Выпуск ADR/GDR на акции и облигации российских эмитентов Российские компании заинтересованы в присутствии на мировых фондовых рынках с целью привлечения иностранных инвестиций для развития бизнеса. Поэтому они начинают активно применять возможности ADR и GDR для выхода на западные фондовые рынки. И хотя российские компании совсем недавно стали осваивать зарубежные рынки, по мнениям брокеров, для эмитентов такой способ привлечения капитала скоро может стать весьма популярным, так как является очень эффективным. В 1996 году Комиссия по ценным бумагам и биржам дала разрешение российским компаниям выставлять заявки на размещение депозитарных расписок первого уровня среди инвесторов в США при условии предоставления полной информации для инвесторов о состоянии российских акционерных реестров. В настоящее время на фондовом рынке в России отечественным компаниям-эмитентам все же обычно доступны только программы первого уровня либо расписки третьего уровня. Причина этого в том, что финансовая отчетность должна быть составлена по принципам МСФО, а этим требованиям соответствует не значительное количество российских компаний. Большая часть ADR, которые выпущены на акции российских эмитентов и банков являются бумагами первого уровня, что позволяет инвесторам торговать ими только на американских внебиржевых площадках за пределами электронной клиринговой системы NASDAQ, a также на тех биржах вне США, где они попадут в листинг. Для российских депозитарных расписок это Берлинская, Франкфуртская и Лондонская биржевые площадки. Интерес для инвесторов представляют возможности операций с 14 депозитарными расписками посредством игры на разнице курса акций в России и цены на расписки в США. Если говорить о российских эмитентах, то определяющим фактором при принятии решения о выпуске депозитарных расписок должна становиться не инвестиционная привлекательность фирмы для потенциаалных инвесторов как таковая, а состояние финансовых рынков в данный период в регионе, где эмитент собирается размещать свои финансовые инструменты, поскольку глобализация финансовых операций способствует затовариванию фондовых рынков. Так, каждый год на международные финансовые рынки выбрасывается на 40 миллиардов американских долларов новых ценных бумаг. Помимо этого, нужно принимать во внимание и другую тенденцию — смену предпочтений финансовых менеджеров, а именно переход от формирования инвестиционных портфелей по региональному принципу инвестирования капиталов, например, в телекоммуникационный сектор в глобальном масштабе. Эти и другие особенности следует учитывать при планировании выпуска ADR и GDR. 2.2. Анализ современного состояния рынка американских и глобальных депозитарных расписок Развитие мировых финансовых рынков в целом оказывает существенное влияние на развитие экономики многих государств. В последние годы произошел значительный рост объёмов торгов с финансовыми инструментами, значительно расширились возможности выхода на иностранные фондовые площадки. Так, всё более популярным становится такой способ выхода на иностранные рынки, как выпуск депозитарных расписок. 1. Холодова Т.А. Американские депозитарные расписки как инструмент привлечения инвестиций в российскую экономику: автореф. дис. на соиск. учен. степ. канд. экон. наук: 08.00.10 / Моск. банк. ин-т. - М., 2006. 15 Рынок депозитарных расписок первоначально появился в развитых странах с целью преодоления ограничений законодательства по части регулирования фондового рынка. Депозитарные расписки предоставили возможность иностранным компаниям выходить на фондовый рынок страны, а также позволили инвесторам совершать операции с ценными бумагами зарубежных компаний. Однако скоро и развивающиеся страны заинтересовались данным видом ценных бумаг. В настоящее время, когда активно происходят финансовых систем, процессы интеграции депозитарные расписки и интернационализации являются одним из инструментов, который позволяет преодолеть национальные границы фондовых рынков. Поскольку выпуск депозитарных расписок обеспечивает выход эмитента на иностранный биржевой рынок, то выпуск американских депозитарных расписок (далее – ADR) и глобальных депозитарных расписок (далее – GDR) предоставляет большое количество преимуществ для эмитентов локальных ценных бумаг из развивающихся государств: позволяет привлекать иностранные финансовые ресурсы; даёт возможность получить эффект в разнице масштабов между различными рынками; позволяет уменьшить влияние конъюнктуры национального фондового рынка на капитализацию эмитента; улучшает имидж и популярность компании; увеличивает доверие к эмитенту со стороны инвесторов; способствует увеличению ликвидности ценных бумаг на местном рынке; может способствовать привлечению иностранных инвесторов для реализации инвестиционных проектов; может способствовать увеличению спроса на акции и, как следствие, росту курсовой стоимости ценных бумаг на внутреннем рынке; может косвенно привлечь внимание иностранных потребителей к продукции или услугам, предлагаемым эмитентом. Как видим, преимуществ выхода компании на иностранные рынки посредством выпуска депозитарных расписок имеется значительное количество. Крупные компании всего мира проводят активную политику по 16 части выпуска депозитарных расписок и рассматривают их как чрезвычайно значимый инструмент для своего общего развития. Поэтому в настоящее время всё большее количество эмитентов из развивающихся стран начинают использовать на американском и европейском рынках программы депозитарных расписок на ценные бумаги своих компаний. Так же набирают обороты и неспонсируемые выпуски ADR и GDR. Однако темпы их роста не устойчивы во времени. Для того чтобы оценить ситуацию на рынке депозитарных расписок на акции отечественных эмитентов в целом приведем график индекса ADR (BNY MELLON RUSSIA ADR INDEX ) (рис. 1.) Рис. 1. Динамика индекса ADR (по данным сайта http://www.adrbnymellon.com/) Как видим в настоящее время динамика индекса носит не имеет существенного тренда, рынок колеблется в последние годы в широком диапазоне от 500 до 1300 пунктов, что в целом вызвано общей конъюнктурой на фондовых рынках. 17 По данным на 2013 год, на мировом фондовом рынке обращаются депозитарные расписки на акции эмитентов из 85 государств, среди которых российские занимают весьма значительное мессто. В последнее время количество стран, вышедших на рынки ADR и GDR, увеличилось на 15%. Если к концу 2011 года количество программ ADR и GDR, которые выпущены российскими компаниями, составляло 204, среди которых 7 программ было неспонсируемых, то в 2013 году число их выросло до 230, при этом до 8 увеличилось число неспонсируемых программ. В целом российские программы представлены крупными капитализированными компаниями. Однако если на конец 2011 года Россия была на шестом месте по количеству выпущенных программ депозитарных расписок, уступая Индии, Великобритании, Японии, Китаю и Австралии, и представляла собой 6% от общемирового количества программ (рисунок 2), то на в 2013 году Россия находится на седьмом месте, уступив также место Гонконгу, и теперь представляет собой 5% от общемирового числа программ (рис. 3). Рис. 2. Доли стран в общем количестве программ ADR и GDR (на 2011) 18 Рис. 3. Доли стран в общем количестве программ ADR и GDR ( 2013 год) Сокращение доли выпущенных программ депозитарных расписок российскими эмитентами обусловлено тем, что количество программ ADR и GDR на ценные бумаги ряда стран увеличилось в большей степени, чем на ценные бумаги российских компаний. И в этом нет ничего никакого особенно значимого негатива. Так, например, количество программ ADR и GDR, выпущенных Великобританией, выросло на 124 (на 46%); Австралией – на 87 (на 41%); Японией – на 71 (на 28%); Гонконгом – на 57 (на 30%); Бразилией – на 39 (на 27%); Германией - на 38 (на 48%); Китаем – на 36 (на 14%); Индией – на 35 (на 11%); Южной Африкой – на 28 (на 33%). И только на 26 (на 13%) выросло количество программ ADR и GDR на ценные бумаги российских эмитентов. По поводу доли спонсируемых программ в общем количестве реализуемых программ американских и глобальных депозитарных расписок следует отметить следующее. В целом по рынку ADR и GDR доля 19 спонсируемых программ в течение года сократилась и составила 64% (2822 из 4407), одновременно с этим на конец 2011 года доля спонсируемых программ составляла 66% (2277 из 3444). Это свидетельствует о возрастании числа неспонсируемых выпусков ADR и GDR. Количество неспонсируемых программ выросло, прежде всего, в таких государствах, как Китай, Великобритания, Австралия, Гонконг, Япония. По поводу доли спонсируемых программ, выпущенных российскими эмитентами, то она по-прежнему составляет 97%, так как из 230 выпущенных программ ADR и GDR лишь восемь программ являются неспонсируемыми (на ценные бумаги ОАО АНК «Башнефть», ОАО «Энергосбыт Ростовэнерго», ОАО «МТС», ОАО «Балтика»). Если анализировать долю спонсируемых выпусков, то положение российских компаний не поменялось, и Россия в настоящее время занимает второе место по числу выпущенных спонсируемых программ ADR и GDR. Лидером по количеству выпущенных спонсируемых программ как и раньше является Индия. На текущий момент российский рынок спонсируемых программ депозитарных расписок составляет 9% от их общемирового количества (рис. 4), однако на начало 2013 года доля российских выпусков неспонсируемых программ ADR и GDR составляет чуть меньше, 8% (рисунок 4). Сократилась и доля Индии с 15 до 13 процентов. Это обусловлено ростом количества реализуемых спонсируемых программ иностранными государствами, например Великобританией и Австралией. 20 Рис. 4. Количество выпущенных спонсируемых программ ADR и GDR в различных странах (на декабрь 2011 года) Рис. 5. Количество выпущенных спонсируемых программ ADR и GDR в различных странах (на 2013 год) Известно, что механизм выпуска самих депозитарных расписок на ценные бумаги компаний из различных стран по большей части основывается на доверии, поэтому выпуском могут заниматься только самые авторитетные банки с мировым именем, такие как J.P. Morgan, The Bank of New York, Deutsche Bank, CitiBank. 21 Доля крупнейших депозитариев в выпуске депозитарных расписок представлена на рисунке 6. Рис. 6. Доля крупнейших депозитариев в выпуске депозитарных расписок (на 2013 год) Несомненным лидером среди банков-депозитариев, выпускающих депозитарные расписки, является The Bank of New York, который выпускает 57% всех программ ADR и GDR. На втором месте Deutsche Bank, доля которого составляет 19% всех выпусков. Доля CitiBank равна 16%, а J.P. Morgan занимает всего 8% рынка. Заметим, что за 2012 год доля ADR и GDR, выпущенных The Bank of New York, увеличилась на 3%, а доля Deutsche Bank и CitiBank сократилась на 2% и 1% соответственно. Количественную характеристику выпущенных крупнейшими банкамидепозитариями программ депозитарных расписок на ценные бумаги российских эмитентов представим на рисунке 7. 22 Рис. 7. Доля крупнейших депозитариев в выпуске депозитарных расписок на ценные бумаги российских эмитентов (на 2013 год) В случае с депозитарными расписками на ценные бумаги отечественных эмитентов также очевидным лидером является The Bank of New York, который эмитирует 67% выпусков ADR и GDR на акции российских компаний. 20% программ депозитарных расписок обслуживает Deutsche Bank. За 2012 год количество программ, выпущенных Deutsche Bank, сократилось с 51 до 47, а доля уменьшилась на 5%. По поводу других банков-депозитариев соедует отметить, что в России, в отличие от общемирового соотношения, банк J.P. Morgan (11%) имеет более значимую позицию, чем CitiBank (2%). При этом количество выпусков ADR и GDR банком J.P. Morgan за последний год выросло с 14 до 25, благодаря чему доля этого банка-депозитария в выпуске депозитарных расписок на ценные бумаги отечественных эмитентов увеличилась на 4%. Одним из самых значимых решений, которое должен принять эмитент выпускааемых расписок, является вопрос о том, где будет производиться листинг. Листинг на крупной фондовой бирже является очень серьезной частью деятельности любой крупной органихации. Важные факторы, такие 23 как ликвидность акций, открытость, затраты на листинг и финансовые требования, следует тщательно изучить, прежде чем выбирать наиболее соответствующую для компании биржу. Рассмотрим ситуацию с российскими эмитентами, вышедших на рынки ADR и GDR. Любопытен тот факт, что рынок депозитарных расписок на ценные бумаги российских компаний концентрируется в основном на европейских площадках. На рисунке 8 отразим основные торговые площадки ADR и GDR российских эмитентов. Рис. 8.Основные торговые площадки ADR и GDR российских эмитентов (2013 год) По данным рисунка 8, существенную часть в торговле депозитарными расписками на акции отечественных эмитентов занимает торговая система PORTAL – закрытая торговая электронная система для крупных инвесторов институционального значения(частные размещения, вторичный рынок и торговля посредством автоматизированных связей). Данная система предназначается для обеспечения рынка индивидуальной торговли ценными бумагами и доступна для инвесторов и маркет-мейкеров. Это достаточно популярная система сегодня. 24 Большинство ADR/GDR созданы по Правилу 144(а) и присутствуют в системе PORTAL. Эти инструменты не предполагают листинг в США и требования к ним не настолько серьезные. Благодаря ослабленным требованиям по части предоставления информации, депозитарные расписки по Правилу 144(а) становятся все более популярными в России. В этой системе присутствуют такие российские эмитенты, как ОАО «Мегафон», ОАО НК «Роснефть», ОАО «Банк ВТБ», ОАО «Северсталь», ОАО «ЭСК РусГидро» и многие другие. Большинство GDR на ценные бумаги отечественных компаний допущены к листингу в Лондоне, Франкфурте и Люксембурге. Листинг на признанной фондовой бирже повышает узнаваемость компании и обеспечивает более широкий круг потенциальных клиентов; многие институциональные инвесторы имеют лимиты на вложения в ценные бумаги, не допущенные к листингу или не котирующихся на конкретных биржах. На Лондонской бирже (LSE) торгуются такие российские эмитенты, как Группа компаний «Интегра», ОАО «Лукойл», ОАО «Мегафон», ОАО «НОВАТЭК», ОАО НК «Роснефть» и многие другие. На Франкфуртской бирже присутствуют: ОАО «Аэрофлот — российские авиалинии», ОАО «АВТОВАЗ», Группа компаний IBS и Экспериментальный Механический Завод Софрино. На Люксембургской бирже присутствует компания ОАО «САН Интербрю». Большое количество обращающихся на LSE программ депозитарных расписок на ценные бумаги российских компаний вызвано, прежде всего, менее строгими требованиями Лондонской биржи к компаниям. Выбор биржи LSE в качестве подходящей для выпуска расписок на акции российских эмитентов обусловлен также более низкими затратами при размещении депозитарных расписок и листинге. По сравнению с Лондонской биржей, требования, которые предъявляются к компаниям Нью-Йоркской фондовой биржей, значительно более серьезные. На Нью-Йоркской фондовой бирже работает система 25 аукционных торгов. По стоимости котирующихся акций и объему торгов NYSE является самой крупной американской биржей. Иностранные эмитенты, допускающиеся к листингу на NYSE, могут претендовать либо на «Альтернативные стандарты листинга», применяемые для иностранных эмитентов, либо под стандарты «Оригинал» или «Альтернативный оригинал», используемые в случае с американскими компаниями. Российские эмитенты, допущенные к листингу на Нью-Йоркской фондовой бирже для торговли ADR, это ОАО «Мечел», ОАО «МТС», группа компаний «ВымпелКом Лтд». Многие отечественные компании представлены так же в виде ADR и на внебиржевом рынке США Over-The-Counter (OTC). Среди таких компаний ОАО «Ростелеком», ОАО «Татнефть» и некоторые другие. На внебиржевом рынке торги проходят посредством«Розовых листов». Розовые листы издаются каждый день Национальным бюро котировок и представляют собой неавтоматизированной листинг акций, которые торгуются за пределами бирж США. Тип желаемой программы выпуска депозитарных расписок определяет, какие из вариантов могут быть для компании возможны. Например, листинг на «Pin shit» доступен для неспонсируемых программ и спонсируемых первого уровня, в то время как листинг на NYSE доступен спонсируемым программам второго и третьего уровней. Пройти уровень с первого на второй или третий компании легче, чем сразу оформлять второй или третий уровень. Поэтому российские компании в первую очередь выпускают программы ADR первого уровня, который более доступен. Анализируя текущее состояние рынка американских и глобальных депозитарных расписок, можно сделать вывод, что всё большее число компаний из различных стран выходит на зарубежные фондовые рынке в 1. Библиографическое описание: Ершова Т. В. Анализ современного состояния рынка американских и глобальных депозитарных расписок [Текст] / Т. В. Ершова // Молодой ученый. — 2013. — №2. — С. 167172. 26 форме выпуска программ депозитарных расписок. Это дает возможность говорить о том, что этот рынок пока ещё пребывает на этапе развития и в будущем ему предстоит дальнейшее совершенствование. 27 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА ДЕПОЗИТАРНЫХ РАСПИСОК 3.1. Трудности регулирования рынка американских депозитарных расписок на ценные бумаги российских эмитентов Процессы глобализации и интернационализации фондовых рынков, проявляющиеся в современной финансовой системе, содействуют открытию границ фондовых рынков в различных странах, выделению их в региональном и общемировом масштабе, стремлению стран к созданию новых мировых финансовых центров. В последнее время рынок депозитарных расписок на ценные бумаги российских компаний становится всё более популярным, что говорит о важности его регулирования со стороны государственных органов для защиты интересов иностранных вкладчиков и российских компаний. Однако в результате противоречий в области права имеют место некоторые трудности регулирования рынка депозитарных расписок, в случае с американскими депозитарными расписками (далее – ADR) – между американским и российским законодательством. Проблемы имеются по следующим основным направлениям: несвоевременное информирование о проведении собрания акционеров или его отсутствие; передача доверенности на голосование менеджменту, злоупотребления со стороны менеджмента компаний; неравномерное распределение дополнительных прав, неимущественных прав. Известно, что одним из самых важных документов, регламентирующих отношения между российскими компаниями и владельцами ADR, следует назвать депозитарный договор, который заключается между эмитентом и банком-депозитарием во время открытии спонсируемой программы 28 депозитарных расписок. Депозитное соглашение любой покупатель депозитарных расписок принимает автоматически. Это соответствует законодательству России, где действует институт доверенности, и с американским законодательством, допускающим тот факт, что лицо, подписавшее договор, где соблюдены все его законные интересы, является стороной по договору. Однако эти соглашения не имеют регулирования ФСФР, поэтому иногда упускаются существенные детали по поводу отношений между российскими эмитентоми, депозитарием и держателем ADR. Так, к примеру, соглашение обычно регламентирует, что без письменного поручения эмитента депозитарий не должен информаировать держателей расписок о собрании акционеров. Для решения данного вопроса нужно через соглашение обязать депозитарий при получении информации из каких-либо информационных источников(Интернет ленты, телефон и др.) доводить ее до держателей ADR. В свою очередь эмитент должен обязаться предоставлять депозитарию данные и документацию, которую акционер имеет право изучить перед собранием, но не должен получать лично. При этом необходимо обеспечить предоставление более полной информации держателям депозитарных расписок вместе с бюллетенями для голосования. Банк-депозитарий является собственником депонированных акций, поэтому согласно законодательству он обязывается по каждому вопросу голосовать однозначно. Одновременно с этим реальные владельцы депозитарных расписок будут голосовать по какому-либо вопросу различным образом. Соглашение также не учитывает особенности голосования держателями депозитарных расписок, не содержит подробного описания процедуры голосования. Управление любого эмитента, опасающееся потери контроля над компанией после выпуска расписок, безусловно, пожелает заключить 1. Нарский В., Краев А., Коньков И. Американские депозитарные расписки– средство привлечения зарубежных инвестиций. // Финансовый бизнес. -2010. -№ 11. 29 соглашение о том, что при условии, если владелец депозитарной расписки не голосует по тому или иному вопросу повестки дня общего собрания акционеров, право голоса переводится от иностранного инвестора к самому эмитенту. Обычно голосовать руководству компании за непроголосовавших держателей ADR тоже позволяют положения депозитного договора. Возможности для злоупотреблений со стороны менеджмента эмитента заключаются в следующем: использование непроголосовавших ADR в личных целях: выбор самих себя в Совет Директоров; блокирование решений, требующих квалифицированного большинства; лишение владельцев ADR права на выкуп их акций в случае ущемления их прав; использование проголосовавших ADR в личных целях: получение до собрания результатов голосования владельцев ADR; манипулирование голосами; исключение владельцев ADR из голосования путем запоздалого уведомления; непредоставление владельцем ADR сведений в том же объеме, что и владельцам обыкновенных акций и др. Одновременно с этим большая часть инвесторов приобретают расписки не для управления деятельностью компании, вполне осознанно отдавая свои голоса менеджменту эмитента: рост капитализации – один из положительных индикаторов деятельности управления. На сегодняшний день каких-либо серьезных проблем в данной области не отмечалось и судебные разбирательства по подобным вопросам не велись. Однако возможности для манипуляций присутствуют и поэтому обращать внимание на данные нюансы приходится. Рассмотрим как проходит голосование. Компания направляет глобальному депозитарию сведения о том, что будет проводиться собрание, а 1. Бойцов К.Ю. Американские депозитарные расписки в международном частном праве: Автореф. дис. на соиск. учен. степ. канд. юрид. наук:12.00.03 / Ин-т государства и права Рос. акад. наук. - М., 2002. 30 также бюллетень на английском языке. Тот, в свою очередь, направляет их всем инвесторам, которые числятся в реестре владельцев ADR. Некоторые из них не считаются собственниками, а выступают только в роли номинальных держателей расписок. В частности, такой статус может иметь брокерский депозитарий, через которого клиенты совершают операции. Соответственно американский брокер пересылает документы фактическим собственникам ценных бумаг. Далее владельцы информируют брокера, как они хотели бы проголосовать по каждому пункту, и выдают доверенность для заполнения бюллетеня. Брокер определяет голоса своих клиентов и передает результаты банку-депозитарию, который, в свою очередь, анализирует эту информацию, высчитывает результаты и сообщает о них российскому депозитариюкастодиану. А тот, действуя по доверенности от глобального депозитария, передает держателю реестра акционеров эмитенту итоги. Следует заметить, что банк-депозитарий выдает две доверенности: первая доверенность выдается на голосование теми акциями, владельцы расписок на которые отдали голоса в соответствии с полученной таблицей результатов голосования; вторая доверенность – на голосование оставшимися акциями (неголосовавших владельцев ADR) менеджменту по его усмотрению. Таким образом, менеджмент способен существенно усилить свои позиции во время решения значимых для компании вопросов, особенно если число акций, на которые выпущены депозитарные расписки, достаточно значительно. Для защиты прав иностранных вкладчиков следует запретить банкудепозитарию заключать договоренности с компаниями, которые давали бы возможность отдавать часть голосов владельцев депозитарных расписок эмитенту, ее менеджменту или работающим с ним лицам. Кроме того, необходимо усовершенствовать процедуру отмены собрания акционеров в случае неполучения владельцами депозитарных расписок информации о собрании в течение установленного регламентом времени после предусмотренного законом срока отсылки уведомления. 31 Однако, как считают эксперты, если владельцы депозитарных расписок будут считаться воздержавшимися, число компаний, желающих выпустить депозитарные расписки, может заметно убавиться. Аналогичные трудности имеются и у владельцев депозитарных расписок с дополнительными правами, преодолеть которые можно путём внесения изменений в соглашение. Ущемление прав владельцев депозитарных расписок на ценные бумаги российских эмитентов, включает злоупотребления российских компаний-эмитентов, совершаются из-за непрозрачности отношений между банком-депозитарием и российской компанией. Именно из-за того, что отсутствует контроль со стороны российских государственных органов за содержанием заключаемых между банком-депозитарием и российской компанией-эмитентом соглашений на выпуск депозитарных расписок эти соглашения могут содержать положения, которые позволяют российским компаниям манипулировать голосами владельцев депозитарных расписок, а иногда и не допускать владельцев до голосования. Введение безусловной регистрации указанных соглашений в федеральном органе исполнительной власти по рынку ценных бумаг способствовать обеспечению защиты прав и интересов владельцев депозитарных расписок. При этом для российских эмитентов программы депозитарных расписок смогут повысить честность, прозрачность и результативность процесса голосования, не ущемляя прав иностранных вкладчиков, что является важным показателем компании на международном рынке капиталов. Как мы уже отмечали, покупатели ADR являются чаще всего не стратегическими инвесторами, которые заинтересованы в управлении компанией, а финансовыми, спекулятивными инвесторами. Такие инвесторы не желают и не в состоянии эффективно управлять компанией, так как для 32 этого нужно изучать его финансовую отчетность, находить компетентных лиц для включения их в совет директоров компании и так далее. Несмотря на это, количество владельцев американских депозитарных расписок, которые действительно заинтересованы в корпоративном управлении, также довольно велико. Это очередной раз говорит о необходимости создания эффективных механизмов для возможности их участия в управлении, поэтому дискуссия по этому вопросу очень важна, в связи с этим требуется введение таких поправок в законы, которые дадут возможность вкладчикам в полной мере использовать свои права. Федеральная комиссия по ценным бумагам Российской федерации (далее – ФК ЦБ РФ), ныне Федеральная служба по финансовым рынкам России, ещё в 2003 году разработала возможность права голоса на общем собрании акционеров для владельцев ADR. В Постановлении ФК ЦБ РФ сообщается: «В случае если акции, предоставляющие право голоса на общем собрании, обращаются за пределами России в форме ценных бумаг иностранной компании, выпущенных в соответствии с иностранным законодательством и удостоверяющих права на такие акции (депозитарных ценных бумаг), голосование по таким акциям должно производиться только в соответствии с указаниями владельцев депозитарных ценных бумаг». Одновременно с этим, за исключением эмитентов по программам ADR с листингом на Нью-Йоркской фондовой бирже, российские эмитенты не должны, согласно правилу SEC 3a12-3, привлекать к голосованию держателей своих ADR. Тем не менее, следуя принципам качественного корпоративного управления, многие отечественные компании принимают решение о привлечении к голосованию таких инвесторов, и соглашение между эмитентов и глобальным банком, который выпускает расписки, обычно предусматривает возможность участия в общем собрании акционеров. Сейчас вопрос голосования держателями депозитарных расписок активно обсуждается на законодательном уровне многих государств. 33 По поводу американского законодательства нужно сказать о реформе системы голосования, проект которой был обнародован Комиссией по ценным бумагам и биржам США 14 июля 2010 г. Проблемы системы голосования, которые обозначены в проекте, сводятся к следующим моментам: взаимодействие с инвесторами; комиссионные сборы, которые предусмотрены при организации собрания акционеров; точность: правильность учете голосов; проверка получения голосов; консалтинговые компании: оказывают влияние на исход собрания акционеров, не имея финансовых интересов; есть ли необходимость в нормативно-правовом регулировании; «пустое голосование» (голосование без владения акциями); две даты закрытия реестра; участие отдельных акционеров; голосование по распоряжению клиентов. Данная реформа позволит: повысить достоверность, прозрачность и эффективность процесса голосования; усовершенствовать процесс взаимодействия компаний с инвесторами и привлечь больше акционеров к участию в голосовании; проконтролировать раскрытие компаниями информации и получение инвесторами сведений в достаточном объеме. Для решения вопросов регулирования депозитарных расписок на ценные бумаги российских компаний важно, чтобы новые американские законы соотносились с российским законодательством. Однако если США пытаются обеспечить своим вкладчикам право участвовать в деятельности зарубежных компаний, то Россия может и вовсе ограничить держателей депозитарных расписок в таком праве. 34 Это обусловлено, прежде всего, с планируемой отменой ограничений на выпуск депозитарных расписок российскими компаниями. В последнее время в России разработано несколько документов по совершенствованию местного регулирования, а именно законодательство об инсайде, клиринге, о раскрытии перекрестного владения. Как сообщил бывший глава ФСФР России В. Миловидов, «по мере заполнения пробелов в законодательстве теряется смысл в ограничениях на размещение депозитарных расписок». Снятие лимитов на выпуск ADR без каких-либо оговорок может способствовать перетеканию капиталов с российских бирж на иностранные площадки. Кроме того, это может способствовать тому, что важнейшие решения для российского эмитента будут приниматься не российскими акционерами, а номинальными владельцами депозитарных расписок, и это может негативно повлиять на эмитентов. Поэтому ослабление ограничений должно сопровождаться введением дополнительных обременений на уровне депозитарного учета. В. Миловидов предлагал два направления предполагаемого развития событий: оставить право голоса только тем владельцам расписок, которые раскрыли информацию о своей деятельности или оставить право голосовать только у владельцев базовых активов, то есть у локальных акций. Оба варианта предполагают защиту российских эмитентов от негативного воздействия со стороны иностранных владельцев акций. Однако на данный период времени банк-депозитарий принимается в качестве собственника российских акций, на которые выпускаются ADR, в связи с этим появляется вопрос идентификации реальных собственников. Отметим, что в начале 2011 года ФСФР России опубликовала проект приказа «Об утверждении Положения о дополнительных требованиях к порядку подготовки, созыва и проведения общего собрания акционеров», который во многом касается именно вопросов голосования держателями депозитарных расписок. С момента принятия этого приказа действующее 35 ныне Постановление ФК ЦБ РФ «О внесении изменений и дополнений в положение о дополнительных требованиях к порядку подготовки, созыва и проведения общего собрания акционеров» утратило свою силу. В настоящее время российские законы не позволяют голосовать депозитарию по одному вопросу неоднозначно, что противоречит логике. Теперь в проекте регламентируется, что голосующие имеют право выбирать лишь один вариант голосования, кроме случаев голосования в соответствии с указаниями владельцев депозитарных ценных бумаг. Также в проекте предусматриваются пункты, которые не дадут менеджменту эмитентов использовать голоса не проголосовавших держателей депозитарных расписок. В проекте указано, что голосование по депозитарным распискам производится исключительно в соответствии с указаниями тех, кому принадлежат депозитарные ценные бумаги. Также ФСФР предлагает, чтобы при голосовании по всем вопросам было объявлено количество зарегистрированных голосов, а банк-депозитарий должен был регистрировать только те расписки, в отношении которых имеются указания от владельцев, а не весь находящийся у него пакет. Резюмируя следует отметить, что объемы рынка депозитарных расписок на бумаги российских эмитентов показывают то, что это достаточно зрелый рынок. При этом, он дополняет местный росийский рынок, хотя и находится за её пределами. Поэтому вопрос регулирования программ расписок в настоящее время представляется предельно значимым. Имеющиеся пробелы, о которых мы отмечали в настоящее время планируется исправлять и вероятно, они будут заполнены и дополнены соответствующими дополнениями и изменениями текущего регламента. Скорее всего, это всего лишь вопрос времени и в ближайшем будущем многие вопросы будут 1. Данилов Ю. Инвестирование в акции российских эмитентов посредством Американских депозитарных расписок // Вестник НАУФОР. -2008. -№ 21. 36 урегулированы. Таким образом, можно свидетельствовать, что рынок депозитарных расписок является весьма интересным как для российских эмитентов, так и для иностранных инвесторов и при этом, достаточно безопасным по части защищенности их прав. Впрочем, как свидетельствует практика, на этом рынке и так, даже при наличии пробелом и недочетов, каких-либо серьезных финансовых и экономических манипуляций в прошлом не отмечалось. Остается надеяться, что и в будущем таких манипуляций происходить не будет. 3.2. Перспективы развития рынка депозитарных расписок Как мы видим, рынок депозитарных расписок на инструменты российских эмитентов в настоящее время прошел уже довольно значительный путь своего развития. Российские компании представлены на всех крупнейших биржевых площадках мира. Однако несомненно то, что степень освоения этого рынка еще не достаточна. И в этом заключаются количественные возможности для развития. На текущий момент времени только наиболее крупные эмитенты выпускают депозитарные расписки на свои акции и облигации. Возможно, что со временем выход на иностранные рынки станет доступен и менее крупным компаниям. Часть проблем, конечно же, решить невозможно, так как большое количество трудностей заключается в требованиях допуска к листингу со стороны зарубежных бирж и повлиять на это невозможно. Однако часть компаний, вероятно, могла бы приспособить свои возможности под эти требования в случае заинтересованности. За последние годы в российском законодательстве многое поменялось, по вопросам относительно рынка депозитарных расписок активно ведутся дискуссии на законодательном уровне, разрабатываются соответствующие программы. Скорее всего, программы ADR уже не являются угрозой для 37 развития локальных рынков, и отмена ограничений не только увеличит место России в рейтинге стран с программами ADR, но и улучшит показатели собственного российского фондового рынка. Если в итоге можно будет найти оптимальное решение, то оно, очевидно, будет содействовать созданию международного финансового центра в России, что является чрезвычайно важной задачей. 38 ЗАКЛЮЧЕНИЕ По результатам работы, мы можем сделать вывод, что рынок ADR представляет собой достаточно сложную систему, разобраться в которой можно только при тщательном изучении всех особенностях ее устройства. При этом, можно отметить то, что данный рынок имеет как сходства, так и отличия от рынков других финансовых инструментов. Большую часть этих характеристик мы разобрали в нашей работе, сопроводив их некоторыми комментариями. Депозитарные расписки предоставляют преимущества как эмитентам, которые их выпускают, так и инвесторам, вкладывающим в них свои средства. При этом, для инвесторов это, конечно же, прежде всего превосходная возможность вложения средств в компании других государств, можно осуществлять на основе этого диверсификацию портфеля инвестиций, либо просто искать инвестиционные идеи, если они появляются. Со стороны эмитентов основное преимущество заключается в возможности получения иностранных инвестиций. Конечно же, при этом, со стороны государства в области регулирования рынка депозитарных расписок и со стороны самих эмитентов должны приниматься взвешенные и осторожные решения, так как если позволить без каких-либо ограничений иностранным инвесторам влиять на деятельность отечественных компаний, то это может привести к непредсказуемым последствиям. И соответственно, вопрос привлечения выхода на иностранные рынки не является односторонним, он несет не только потенциальные выгоды, но и риски, которые также необходимо учитывать, чтобы избежать возможных негативных событий. Сегодня рынок депозитарных расписок российскими эмитентами еще далеко не настолько хорошо освоен и ему еще предстоит пройти большой путь в своем развитии, однако сделано уже немало шагов в области его стабилизации и расширения. Все большее количество компаний начинает 39 проявлять интерес к тому, чтобы выходить на иностранные рынки подобным образом. К сожалению, пока это возможно только для самых крупных компаний, более мелкие акционерные общества не пользуются подобными возможностями в силу определенных причин, одной из которых является и сложность процедуры выпуска депозитарных расписок. Вероятно, в будущем такая ситуация будет меняться к лучшему. В целом же. Рынок депозитарных расписок является одним из достаточно перспективных направлений развития финансового рынка нашей страны, поэтому изучение его особенностей, поддержка развития со стороны государственных органов не должны оставаться без надлежащего внимания. При этом, если говорить о практическом использовании депозитарных расписок для отдельных инвесторов, то воспользоваться ими совсем не сложно. В России,, например, многие брокеры предоставляют возможность торговли ими через комплексы своих свих услуг. В некоторых случаях можно даже в рамках одного брокерского счета торговать как непосредственно акциями российских эмитентов, так и депозитарными расписками на них. Конечно же, это весьма удобно, поскольку расширяет инвестиционные возможности, позволяя с одной стороны более широко диверсифицировать инвестиционный портфель, с другой, разделить время совершения операций, поскольку иностранные биржевые площадки работают не одновременно с российскими. И сегодня уже довольно многие инвесторы используют депозитарные расписки в повседневной практике. 40 СПИСОК ИНФОРМАЦИОННЫХ ИСТОЧНИКОВ 1. О рынке ценных бумаг: Федер. закон от 22 апр. 1996 г. N 39-ФЗ: с изм. и доп.. - Москва: Омега-Л, 2010.- 141 с. 2. Постановление ФК ЦБ РФ от 07.02.2003 N 03-6/пс «О внесении изменений и дополнений в положение о дополнительных требованиях к порядку подготовки, созыва и проведения общего собрания акционеров». 3. Аврамов С., Бредшоу С. Права владельцев ADR: коллизия в действии / С. Аврамов // Коллегия. – 2012. С. 43-54. 4. Викторов В.К. Проблема правового регулирования рынка ценных бумаг, Государство и право, № 3, 2009 5. Голубенко-Сират Т. Депозитарные расписки как средство привлечения инвестиций в России. // Рынок ценных бумаг. -2007. -№ 14 6. Бердникова Т.Б. Рынок ценных бумаг: прошлое, настоящее, будущее /Т.Б. Бердникова. - Москва: ИНФРА-М, 2011.- 395, с. 7. Ершова Т. В. Трудности регулирования и перспективы развития рынка американских депозитарных расписок на ценные бумаги российских эмитентов [Текст] / Т. В. Ершова // Молодой ученый. — 2011. — №11. Т.1. — С. 135-138. 8. О’Брайен М. Новая редакция предварительного проекта SEC по системе голосования держателями ДР в США / М. О’Брайен // BNY Mellon. – 2 марта 2011. – 24 с. 9. Волохова Т.Ю. Рынок производных финансовых инструментов: учеб. 10.пособие /Волохова Т. Ю.. - Ростов н/Д: Феникс, 2008. 11.Селин Д.Ю. Американские депозитарные расписки как способ выхода российских компаний на международный фондовый рынок. – М.: Стаут 2011 41 12.Шахунян, М. Использование кредитных деривативов за рубежом и в России / М. Шахунян. – Москва, 2009. – 220с. 13.Баранов А. Л. Депозитарные расписки и их использование как инструмент привлечения инвестиций в российские корпорации//Финансовый менеджмент №6, 2008 14.Данилов Ю. посредством Инвестирование Американских в акции депозитарных российских расписок эмитентов // Вестник НАУФОР. -2008. -№ 21. 15.Диаковский А. Рынок ADR: практика, итоги, перспективы // Рынок ценных бумаг. – 2010. – №4. – с. 10–12. 16.Каримов А.Д. Рынок ценных бумаг. – УФА: Восточный университет, 2009. – 66с. 17.Холодова Т.А. Американские депозитарные расписки как инструмент привлечения инвестиций в российскую экономику: автореф. дис. на соиск. учен. степ. канд. экон. наук: 08.00.10 / Моск. банк. ин-т. - М., 2006. 18.Нарский В., Краев А., Коньков И. Американские депозитарные расписки– средство привлечения зарубежных инвестиций. // Финансовый бизнес. -2010. -№ 11. 19.Бойцов К.Ю. Американские депозитарные расписки в международном частном праве: Автореф. дис. на соиск. учен. степ. канд. юрид. наук:12.00.03 / Ин-т государства и права Рос. акад. наук. - М., 2002. 20.Ротко, С. В., Косиненко, Д.А. Проблемы и перспективы развития рынка депозитарных расписок в Российской Федерации, 2010 21.Шилина Г., Мальев М. Выпуск АДР на акции российских эмитентов – шаг на мировой рынок // Рынок ценных бумаг, 2008, №3 22. Шолохов А. АДР и вопросы прав инвесторов // Рынок ценных бумаг, 2008,№ 10 и Обеспечение прав инвесторов в АДР // Рынок ценных бумаг,2009, №21 23.Электронный ресурс http://www.gaap.ru/ 42 24.Электронный ресурс http://www.adrbnymellon.com/ 25.Электронный ресурс http://www.finansy.ru 43