Прогноз нефтяных цен на период с августа 2015 г. по декабрь

advertisement

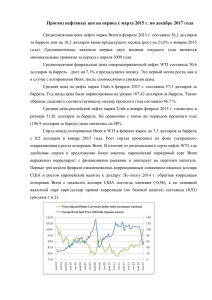

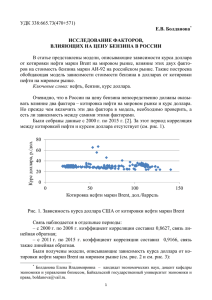

Прогноз нефтяных цен на период с августа 2015 г. по декабрь 2020 года Среднемесячная цена нефти марки Brent в августе 2015 г. составила 56,6 доллара за баррель или на 4,9 доллара ниже предыдущего месяца (снижение на 8,0% к июлю 2015 года). Средняя цена за первые 7 месяцев 2015 г. составила 57,6 доллара за баррель нефти марки Brent. Среднемесячная июльская цена региональной североамериканской марки нефти WTI составила 50,9 доллара за баррель – снижение на 15,0% к предыдущему месяцу. Средняя цена за первые 7 месяцев текущего года составила 52,9 доллара за баррель нефти марки WTI. Средняя цена на нефть марки Urals в июле 2015 г. составила 55,51 доллара за баррель. В соответствующем месяце прошлого года цена была зафиксирована на уровне 105,4 долларов за баррель. По отношению к предыдущему месяцу (61,35 доллара за баррель) в июле цена снизилась на 9,5%. Средняя цена российской нефти марки Urals в январе-июле 2015 г. сложилась в размере 56,76 долларов за баррель. По сравнению с таким же периодом прошлого года (106,99 долларов за барель) цена снизилась почти в два раза. В целом, уровни и тенденции цен российской марки нефти повторяют показатели маркерного европейского сорта Brent. Как мы писали в предыдущем комментарии, стагнация нефтяных цен на уровне 60 долларов за баррель может негативно воздействовать на рентабельность добычи сланцевой нефти в США. Данный момент позволяет Саудовской Аравии отодвинуть на неопределенное время риски вливания североамериканской региональной нефти в европейский нефтяной баланс. Тем не менее, здесь остается открытым вопрос о будущей судьбе свободных для экспорта объемах произведенных в США энергоресурсов. США практически уже вышли на уровень нетто-экспорта природного газа (в 2014 г. дефицит 4% от потребления), но не спешат экспортировать СПГ в Европу, внося существенный вклад в снижение энергозависимости Западной Европы от поставок российского и ближневосточного природного газа. Стоит отметить, что этот вопрос даже не стоит на повестке дня с точки зрения реальных инвестиционных проектов. С одной стороны, для поставок природного газа из США в Европу потребуется запускать технологический цикл (регазификацию), а на это нужно время и дополнительные инвестиции в инфраструктуру. Эти затраты могут значительно увеличить стоимость газа и сделать его малопривлекательным для европейских покупателей. С другой стороны, США в рамках страновой специализации всегда были экспортерами высоких технологий – мировой лидер по экспорту полупроводников. Вставать на путь экспорта энергоресурсов – демотивировать свою экономику на высокотехнологичное развитие – недальновидное решение, что несвойственно для властей США. Если говорить про экспорт нефти и нефтепродуктов, то при текущих высоких темпах добычи нефти в США и ежегодном снижении спроса на нефть, выйти на уровень нетто-экспорта можно уже к 2020 году. Текущий обновленный прогноз понижает среднемесячный уровень нефтяных цен в этом году, по сравнению с предыдущим прогнозом. Снижение прогноза среднемесячных цен на ближайшие месяцы, но не общей растущей тенденции на ближайшие два года, связано с низкой летней активностью биржевых игроков в предверии сентябрьского решения ФРС о дальнейшей судьбе учетной ставки в США. Подчеркнем, что ожидание повышения ставки ФРС в сентябре 2015 г. в контексте выхода 7 августа положительной статистики о росте количества новых рабочих мест в несельскохозяйственной сфере (+215 тыс. человек), публикуемой Министерством труда США, может быть временным явлением. Этот важный показатель по рынку труда в США имеет довольно высокую волатильность. Например, 3 апреля 2015 г. данные Non-farm payrolls вышли на уровне +126 тыс. занятых, при ожидании в +244 тыс. человек и предыдущем мартовском значении в +295 тысяч. Таким образом, в последние годы, функция ФРС сводится к вербальным интервенциям и пассивным наблюдениям. Экономика развитых стран становится все более не управляемой со стороны финансовых регуляторных органов. И прежняя схема воздействия на экономику (низкая учетная ставка – перезагрузка экономики) уже не работает в нужной степени. В этом смысле ни кто не даст гарантии, что для экономики вновь не потребуется очередное QE 4 в США. Напомним, цены на энергоносители падают уже около года. Несмотря на это правительства разных стран продолжают субсидировать традиционную энергетическую отрасль, чтобы поддержать добычу. По данным МЭА (Международное энергетическое агенство), которое представляет страны-потребители нефти и газа, горючие ископаемые ежегодно получают поддержку в размере 550 млрд долларов. По оценкам МВФ (Международный валютный фонд), в 2015 году (до мая) страны потратили 5,3 трлн долл. на поддержку добычи нефти, газа и угля по сравнению с 2 трлн за весь 2011 год. Это равнозначно 6,5% мирового ВВП. В текущий период низких цен на нефть и высоких государственных долгов в США и странах ЕС, вряд ли субсидии смогут долго продержаться на таком высоком уровне. В этой связи ожидать долгосрочного тренда снижения цен на энергоресурсы или длительного периода низких цен на нефть, не стоит. Падение цен в 2014 г. прогнозировалось нашей нейронной моделью еще в 2011 году (рисунок ниже). Решение ЕЦБ во второй половине 2014 г. использовать нетрадиционные меры поддержки экономики в рамках мандата ЕЦБ, включая количественное смягчение, внесло панику на рынок и обвалило котировки евро к доллару США. Цепной реакцией на это стало соответствующее снижение котировок нефти всю вторую половину 2014 года. Нейромоделирование дает минимальный среднемесячный уровень в 47 долларов за баррель в начале текущего года и максимальный – 90 долларов за баррель в конце 2017 года. Прогнозируемая среднегодовая цена на 2015 г. – 60 долларов за баррель, на 2016 г. – 71 долларов за баррель, на 2017 г. – 82 долларов за баррель. Николай Исаин – руководитель направления ценообразования и прогнозирования цен на мировых энергетических рынках ИЭС; Наталья Сокотущенко – эксперт-аналитик.