03-07-11/34361 от 15.06.2015

advertisement

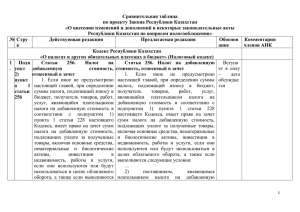

П И С Ь М О М И Н Ф И Н А Р О С С И И от 15.06.2015 · № 03-07-11/34361 Вопрос: В мае 2012 года ЗАО заключило договор на изготовление и поставку продукции двух дизель-газотурбинных агрегатов (правого и левого вращения). Согласно ведомости исполнения работ к Договору срок исполнения работ - декабрь 2012 - I квартал 2015 года. В рамках Договора Общество получило право (получено Заключение о длительности производственного цикла изготовления товаров свыше 6 месяцев) не включать в налоговую базу по НДС авансы, полученные в счет предстоящих поставок продукции (работ, услуг) с длительным циклом производства (п.1 пп.3 ст.154 НК РФ), выбрав метод определения базы по НДС - "по отгрузке продукции (работ, услуг)" (п.13 ст.167 НК РФ). Метод закреплен в Учетной политике Общества, ведется раздельный учет осуществляемых операций и сумм налога по приобретаемым товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций по производству товаров (работ, услуг) длительного производственного цикла и других операций. Комплектующие изделия для агрегата изготавливают контрагенты, один из них украинское предприятие. Украинская сторона предоставила ЗАО Сертификат о форсмажорных обстоятельствах без указания сроков окончания форс-мажора. Правительством РФ было принято решение по вопросу импортозамещения продукции Украинской стороны, комплектующие изделия (части агрегата) будут изготовлены российскими предприятиями, что приведет к увеличению срока изготовления готового изделия. На данный момент он установлен - II квартал 2017 года. С 2012 года все суммы "входного" НДС по ресурсам, использованным при изготовлении товаров (работ, услуг) длительного цикла, накапливаются на сч.19 "НДС по приобретенным ценностям". При определении момента определения налоговой базы в порядке, предусмотренном пунктом 13 статьи 167 настоящего Кодекса, вычеты сумм налога осуществляются в момент определения налоговой базы, т.е. в момент отгрузки (п.7 ст.172 НК РФ).Налоговые вычеты, предусмотренные пунктом 2 статьи 171 настоящего Кодекса, могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории Российской Федерации товаров (работ, услуг), имущественных прав или товаров, ввезенных им на территорию Российской Федерации (п.1.1 ст.172 НК РФ).В сложившихся обстоятельствах длительность производственного цикла изготовления изделия будет превышать три календарных года. Распространяется ли действие п.1.1 ст.172 НК РФ на право ЗАО заявить налоговые вычеты по ресурсам, использованным при изготовлении товаров (работ, услуг) с длительным циклом производства, после истечения трех лет с даты принятия на учет приобретенных налогоплательщиком на территории Российской Федерации товаров (работ, услуг) при определении налоговой базы по НДС в порядке, предусмотренном п.13 ст.167 НК РФ? Министерство финансов Российской Федерации ДЕПАРТАМЕНТ НАЛОГОВОЙ И ТАМОЖЕННОТАРИФНОЙ ПОЛИТИКИ ПИСЬМО от 15 июня 2015 года № 03-07-11/34361 [О принятии к вычету налога на добавленную стоимость по товарам (работам, услугам), используемым в операциях по реализации товаров (выполнению работ, оказанию услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев] В связи с письмом по вопросу о принятии к вычету налога на добавленную стоимость по товарам (работам, услугам), используемым в операциях по реализации товаров (выполнению работ, оказанию услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев, Департамент налоговой и таможенно-тарифной политики сообщает следующее. Согласно пункту 2 статьи 171 и пункту 1 статьи 172 Налогового кодекса Российской Федерации (далее - Кодекс) вычетам подлежат суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении на территории Российской Федерации товаров (работ, услуг) либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через границу Российской Федерации без таможенного оформления, в случае приобретения этих товаров (работ, услуг) для осуществления операций, облагаемых налогом на добавленную стоимость, после принятия на учет таких товаров (работ, услуг) на основании счетов-фактур, выставленных продавцами. На основании пункта 1.1 статьи 172 Кодекса налоговые вычеты, предусмотренные пунктом 2 статьи 171 Кодекса, могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории Российской Федерации товаров (работ, услуг), или товаров, ввезенных им на территорию Российской Федерации. Вместе с тем пунктом 7 статьи 172 Кодекса установлен особый порядок вычетов налога на добавленную стоимость налогоплательщиками изготовителями товаров (работ, услуг) с длительным производственным циклом, перечень которых определен постановлением Правительства Российской Федерации от 28 июля 2006 года № 468, определяющими налоговую базу по налогу на добавленную стоимость в соответствии с пунктом 13 статьи 167 Кодекса как день отгрузки (передачи) указанных товаров (выполнения работ, оказания услуг).Согласно указанному порядку вычеты сумм налога на добавленную стоимость осуществляются в момент определения налоговой базы. Учитывая изложенное, налогоплательщики - изготовители товаров (работ, услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев, производят вычеты налога на добавленную стоимость в том налоговом периоде, в котором определяется налоговая база по реализуемым товарам (работам, услугам), в том числе после истечения трехлетнего срока, исчисляемого с момента принятия к учету приобретенных товаров (работ, услуг).Одновременно сообщается, что настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 года № 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.