Российский производитель: как обеспечить рост в условиях растущей конкуренции Д.В.Ефимов

advertisement

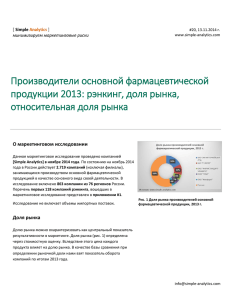

Российский производитель: как обеспечить рост в условиях растущей конкуренции Д.В.Ефимов ОАО «Нижфарм», генеральный директор 04 декабря 2007г. Структура российского рынка 28% 29% 72% 71% 27% 73% 23% 77% 20% 80% 21% 79% Суммарный прирост рынка в денежном выражении за период 2002-2006 превысил 130% Российские производители снизили свою долю на 8 пунктов, обеспечив прирост на уровне 63% Наиболее сильное отставание наметилось в последние два года 2003 2002 2004 Импорт 2005 2006 РП Денежное выражение Источник: базы данных RMBC 2 www.nizhpharm.ru 2007 Структура российского рынка В натуральном выражении российские ЛС превалируют на рынке 76% 77% 75% 72% 69% 68% 24% 23% 25% 28% 31% 32% 2003 2002 2004 Импорт 2005 2006 РП Натуральное выражение Источник: базы данных RMBC 3 www.nizhpharm.ru 2007 Общий объем рынка в натуральном выражении стагнирует. Рост доли дорогостоящих ЛС основной источник роста фармацевтического рынка. Средняя цена упаковки импортируемых ЛС выше цены на упаковку отечественных препаратов более чем 7 раз. Российский производитель: понятие и основные типы Российский фармпроизводитель – фармацевтическая компания, располагающая действующими производственными мощностями на территории Российской Федерации. Разработка АФС Производство АФС Разработка ГЛФ Идея продукта Производство ГЛФ Продвижение ГЛФ Распределение ГЛФ Розничный сектор ГЛФ Потребитель 4 www.nizhpharm.ru Российский производитель: понятие и основные типы Прочие (смежные) отрасли Государство • Экономический фактор • Социальный фактор • Безопасность • Стимул для развития • Источник прибыли Российское производство Медицинское сообщество • Цена препаратов (?) • Персонификация ответственности 5 www.nizhpharm.ru Конечные потребители • Цена препаратов • Российское = качественное (?) Российский производитель: понятие и основные типы Качество производственных мощностей Новые предприятия, созданные за последние годы. В эту группу входят предприятия, как «российского происхождения», так и производственные подразделения иностранных компаний (Макиз-Фарма, Сотекс, KRKA, Hemofarm) Заслуженные лидеры российской фарминдустрии, созданные на базе традиционных советских предприятий, активно инвестирующие в реконструкцию производственных мощностей (Нижфарм, Фармстандарт, Отечественные Лекарства, Верофарм, Акрихин…) Значительное количество производственных компаний, выпускающих огромный ассортимент «традиционных» лекарственных препаратов. Отсутствие стремления / финансовых возможностей для реконструкции производства. Срок существования 6 www.nizhpharm.ru Российский Капитал Иностранный Российский производитель: понятие и основные типы Производственные подразделения иностранных компаний. Самостоятельная рыночная стратегия отсутствует. Зачастую управляется производственным дивизионом головной компании (Hemofarm Обнинск) Российские производственные компании с иностранным капиталом. Рыночная стратегия определяется самостоятельно (в значительной степени). Имеется существенный потенциал для развития. Развито несколько элементов бизнес-модели (Нижфарм, Макиз-Фарма, Акрихин) Редкие примеры российских предприятий, специализирующихся на предоставлении производственных услуг (Сотекс). Ограниченное кол-во успешных российских компаний (Фармстандарт, ОЛ), имеющих необходимые ресурсы для дальнейшего развития. Узкий Большинство остальных российских фармацевтических предприятий Широкий Диапазон бизнес-модели 7 www.nizhpharm.ru Российский Капитал Иностранный Российский производитель: понятие и основные типы Производственные подразделения иностранных компаний. Самостоятельная «Иностранный рыночная стратегия отсутствует. Зачастую производственный управляется актив» производственным управлением головной компании (Hemofarm, KRKA) Российские производственные компании с иностранным «Стратегически капиталом. Рыночная стратегия самостоятельные определяется самостоятельно (в значительной степени). Имеется с бизнес единицы существенный потенциал для развития.иностранным Развито несколько элементов капиталом» бизнес-модели (Нижфарм, Макиз-Фарма, Акрихин) Редкие примеры российских предприятий, специализирующихся на «Российский предоставлении контрактный производственных услуг (Сотекс). производитель» Ограниченное кол-во успешных российских компаний «Российские лидеры» (Фармстандарт, ОЛ), имеющих необходимые ресурсы для дальнейшего развития. Узкий Большинство остальных российских фармацевтических предприятий «Не определившиеся» Широкий Диапазон бизнес-модели 8 www.nizhpharm.ru Общие проблемы отрасли: КАЧЕСТВО Сравнительно низкое качество производства, обусловленное отсутствием / недостаточностью инвестиций в развитие мощностей и обучение персонала Причины* изъятия с рынка в 2006г. Кол-во серий Импорт** Россия Бактериальные эндотоксины 2 - Механические включения - 82 Микробиологическая чистота 4 35 Пирогенность 2 11 1,38% 12,96% 581 988 От общего числа изъятых серий Всего изъято серий * Из числа наиболее серьезных нарушений, влекущих явную угрозу потребителю ** Без учета поставок из Китая, Индии, Украины, Республики Беларусь Эффективность и безопасность ЛС играет все большую роль в системе ценностей потребителя. Низкий уровень качества производства не позволяет реагировать на эту тенденцию, а также значительно ограничивает реализацию экспортных стратегий. Источник: Фонд Фармацевтической Информации www.drugreg.ru 9 www.nizhpharm.ru Общие проблемы отрасли: АССОРТИМЕНТ Основу ассортимента значительной части российских производителей составляют морально устаревшие джеренерики, с историей насчитывающей несколько десятков лет Ассортимент выпускаемой продукции отечественных компаний существенно пересекается, что приводит к ценовой конкуренции и (при неэффективности производства) – к отсутствию внутренних финансовых источников для роста Пример: Из первой десятки наиболее продаваемых МНН российского производства, 7 производятся более, чем пятью компаниями, а 2 – более чем пятьюдесятью. Отсутствие возможностей для развития портфеля продуктов значительно ограничивает диапазон рыночных стратегий, фактически сводя его к одной (наименее перспективной) – ценовой войне. 10 www.nizhpharm.ru Общие проблемы отрасли: ГОСУДАРСТВЕННАЯ ПОДДЕРЖКА Программа ДЛО 85% 91% 92% 2005 2006 Импорт 2007 Противоречивая политика в части поддержки российских производителей в рамках реализации государственных программ лекарственного обеспечения РП Несовершенная нормативная база, подчас ставящая российских производителей в неравное положение по отношению к импортерам (регистрация субстанций, некоторые вопросы экспорта ЛС). Отсутствие прозрачной позиции государства в отношении развития отрасли не позволяет многим российским производителям определиться со стратегией собственного развития. Источник: базы данных RMBC 11 www.nizhpharm.ru Есть надежда: Консолидация, появление новых лидеров На протяжении последних пяти лет наблюдается постоянный рост доли первой десятки российских компаний в общем объеме продаж отечественных производителей. В отличие от общей доли российских компаний на рынке, доля первой десятки - стабильна ТОП 10 корпораций в общем объеме продаж российских компаний 39% 36% 36% 29% 29% 2002 2003 31% 2004 2005 2006 2007 По сравнению с 2002г., текущий рейтинг ТОП 10 пополнился двумя новыми игроками. Источник: базы данных RMBC 12 www.nizhpharm.ru Позитивные изменения последнего времени Устойчивый рост рынка на фоне политической стабильности делает фармотрасль чрезвычайно привлекательной для инвесторов. За последние несколько лет целый ряд предприятий осуществили IPO (Фармстандарт) или привлекли стратегических партнеров (Нижфарм, Акрихин, ЗИО Здоровье) Рост рынка Источники прибыли, 2011-2013 19% Остальная Европа 16% 10% 9% 6% Россия, СНГ Франция Россия Италия Германия Европа Развитие Европейского рынка дженериков до 2011г. «глазами инвесторов» 13 www.nizhpharm.ru Позитивные изменения: КАЧЕСТВО Постепенное внедрение лучшей международной практики производства все же происходит на российских предприятиях. С развитием этого процесса, происходит плавное снижение необходимых удельных инвестиций на реконструкцию. Появляются российские подрядчики, готовые оказать необходимый спектр инжиниринговых услуг. Целый ряд компаний заявил о готовности к прохождению инспекций из стран Евросоюза (Фармстандарт – Латвия, Нижфарм – Германия, Латвия). В результате – первые российские компании признаны соответствующими GMP EU. В рамках новой государственной программы развития фармацевтической отрасли установлен срок обязательного приведения всех российских фармпроизводств в соответствие с GMP (2009-2010гг.) 14 www.nizhpharm.ru Позитивные изменения: АССОРТИМЕНТ В последние годы появились удачные примеры вывода оригинальных (с признаками оригинальности) препаратов российскими фармкомпаниями. Компания Пример препараты ОТЕЧЕСТВЕННЫЕ ЛЕКАРСТВА Фенотропил, Зорекс ФАРМСТАНДАРТ / МАСТЕРЛЕК Афобазол, Арбидол, Амиксин Циклоферон, Реамберин ПОЛИСАН Ацизол МАКИЗ-ФАРМА Мексидол МИР-ФАРМ 15 www.nizhpharm.ru ОДНАКО На рынке продолжает существовать дисбаланс Российские компании – лидеры отрасли по всем важнейшим параметрам (доля рынка, качество, ассортимент) 16 www.nizhpharm.ru Компании, лидирующие по объемам производства в натуральном выражении и по численности занятного персонала НИЖФАРМ: пример сбалансированной стратегии роста Основные этапы развития 1919 Основание компании в г.Н.Новгород 1995 Приватизация. Преобразование в акционерное общество 1998 Привлечение портфельных инвестиций (10 млн. USD) от Европейского Банка Реконструкции и Развития 1999 - 2001 Реконструкция производства в соответствии с GMP 2002 - 2003 Реализация обновленной рыночной стратегии. Концентрация в ключевых сегментах. Активное развитие экспортных продаж 2004 Успешное завершение процесса привлечения стратегического инвестора – группы компаний STADA 2005 Интеграция в бизнес группы. Развитие бизнеса STADA на рынке России и стран СНГ 2006 Адаптация стратегии развития к изменяющимся рыночным реалиям. Активный поиск дополнительных источников роста 17 www.nizhpharm.ru НИЖФАРМ: пример сбалансированной стратегии роста Бизнес - Модель Разработка АФС Разработка ГЛФ Производство АФС Производство ГЛФ Распределение ГЛФ Продвижение ГЛФ Розничный сектор ГЛФ Потребитель 18 www.nizhpharm.ru НИЖФАРМ: основные элементы выбранной стратегии Концентрация в целевых сегментах рынка: сочетание возможностей рынка с внутренними возможностями компании. Целевые сегменты: Гинекология, Дерматология, Урология, Гастроэнтерология, Костно-мышечная система Концентрация на ключевых географических рынках. Ключевые рынки: Россия, Украина, Казахстан, Узбекистан. Опережающее развитие экспортных продаж. Фокусировка на препаратах, имеющих уникальные (добавленные) свойства. Целенаправленный поиск и создание таких свойств. Построение эффективной коммуникации со всеми целевыми аудиториями, влияющими на потребительские предпочтения. Последовательное развитие производства и системы качества. Приведение производства в соответствие с мировыми стандартами 19 www.nizhpharm.ru НИЖФАРМ: результат реализации стратегии 19% 1 400 24% 100 1 200 80 1 000 800 60 600 40 400 20 200 0 0 2002 2003 2004 STADA, • • 2005 EUR’000 2006 2002 2003 2004 2005 НИЖФАРМ, EUR’000 2006 2007 год станет двенадцатым годом роста для группы компаний STADA подряд. По итогам 2007г. объем продаж группы превысит 1,5 миллиарда ЕВРО. Начиная с 1999 года Нижфарм также демонстрирует устойчивый рост объема продаж и прибыли. Масштаб компании в 2007 перейдет рубеж 100 миллионов ЕВРО. 20 www.nizhpharm.ru НИЖФАРМ: результат реализации стратегии Доля НИЖФАРМ в бизнесе группы в 2006г. 26% 7% Численность 12% Продажи Прибыль Вклад НИЖФАРМ в консолидированный рост 2004-2006 20% 48% Рост численности 21 www.nizhpharm.ru Рост продаж 41% Рост прибыли НИЖФАРМ: результат реализации стратегии Развитие систем качества • ОСТ 42-510-98 2000 • ISO 9001:1994 2001 • ISO 9001:2000 2003 • ISO 14001:1996 2003 • GMP (WHO) 2003 • GMP EC (Латвия) 2005 • ISO 14001:2000 2006 • GMP EC (Германия) 2007 22 www.nizhpharm.ru 23 www.nizhpharm.ru