Краткий конспект лекции Риск-менеджмент

advertisement

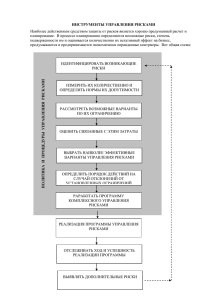

Краткий конспект лекции Риск-менеджмент Сущность и понятие риска в экономике и бизнесе • Риск - это вероятность возникновения потерь, убытков, недопоступлений планируемых доходов, прибыли. Потери, имеющие место в предпринимательской деятельности, можно разделить на материальные, трудовые, финансовые. • Риск - это экономическая категория. Как экономическая категория он представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль). • Риск - это действие, совершаемое в надежде на счастливый исход по принципу «повезет - не повезет». Основные этапы управления рисками. • В управлении рисками принято выделять несколько ключевых этапов: • на первом этапе происходит выявление риска с сопутствующей оценкой вероятности его реализации и масштаба последствий; • на втором этапе осуществляется разработка рискстратегии с целью снижения вероятности реализации риска и минимизации возможных негативных последствий; • на третьем этапе выбираются методы и инструменты управления выявленным риском; • на четвертом этапе производится непосредственное управление риском; • на заключительном этапе оцениваются достигнутые результаты и корректируется риск-стратегия. • Современная экономическая наука представляет риск как вероятное событие, в результате наступления которого могут произойти положительные, нейтральные или отрицательные последствия. Если риск предполагает наличие как положительных, так и отрицательных результатов, он относится к спекулятивных рискам. Если же вследствие реализации риска могут наступить, либо отрицательные результаты, либо их может не быть вовсе, такой риск именуется чистым. • Цель управления рисками в сфере экономики — повышение конкурентоспособности хозяйствующих субъектов с помощью защиты от реализации чистых рисков. • Риск – это опасность или возможность потерь при наступлении некоторых нежелательных событий. Это величина возможного убытка. Это возможность пострадать от какой-либо формы убытка или ущерба. Это риск потери дохода. Процесс управления риском • • • • • Выявление зон повышенного риска Анализ и оценка риска Избежание риска Управление ситуацией риска Мониторинг среды и промежуточных результатов • Оценка управления Виды и классификация рисков. • Под классификацией рисков следует понимать их распределение на отдельные группы по определенным признакам для достижения определенных целей. Научно обоснованная классификация рисков позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов и приемов управления риском • В зависимости от возможного результата (рискового события) риски можно подразделить на две большие группы: чистые и спекулятивные. • Чистые риски означают возможность получения отрицательного или нулевого результата. К этим рискам относятся: природно-естественные, экологические, политические, транспортные и часть коммерческих рисков (имущественные, производственные, торговые). • Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. К ним относятся финансовые риски, являющиеся частью коммерческих рисков. • В зависимости от основной причины возникновения (базисный или природный признак), риски делятся на следующие категории: природно-естественные, экологические, политические, транспортные и коммерческие. • Коммерческие риски представляют собой опасность потерь в процессе финансовохозяйственной деятельности. Они означают неопределенность результата отданной коммерческой сделки. • По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые, финансовые. • Имущественные риски - это риски, связанные с вероятностью потерь имущества гражданинапредпринимателя по причине кражи, диверсии, халатности, перенапряжения технической и технологической систем и т.п. • Производственные риски - это риски, связанные с убытком от остановки производства вследствие воздействия различных факторов и, прежде всего, с гибелью или повреждением основных и оборотных фондов (оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением в производство новой техники и технологии. • Торговые риски представляют собой риски, связанные с убытком по причине задержки платежей, отказа от платежа в период транспортировки товара, непоставки товара и т.п. Классификация финансовых рисков • Финансовый риск возникает в процессе отношений предприятия с финансовыми институтами (банками, финансовыми, инвестиционными,. страховыми компаниями, биржами и др.). Причины финансового риска инфляционные факторы, рост учетных ставок банка, снижение стоимости ценных бумаг и др. • Финансовые риски подразделяются на два вида: • риски, связанные с покупательной способностью денег; • риски, связанные с вложением капитала (инвестиционные риски). • К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риск ликвидности. • Инфляция означает обесценение денег и, соответственно, рост цен. Дефляция - это процесс, обратный инфляции, он выражается в снижении цен и, соответственно, в увеличении покупательной способности денег. Неопределенность и риск предпринимательской деятельности • Процесс принятия решений в экономике на всех уровнях управления, и особенно в сфере инновационного предпринимательства и инновационного менеджмента, происходит в условиях постоянно присутствующей неопределенности. • В экономике под неопределенностью следует понимать неясную, точно не известную обстановку, неполноту или неточность информации об условиях инновационной деятельности, которые обусловливают частичную или полную неопределенность конечных результатов этой деятельности и связанных с ней затрат. • Причинами неопределенности инновационного менеджмента или процесса нововведений при наиболее общем подходе являются три основных группы факторов: незнание, случайность и противодействие]. • Первая группа — незнание, т. е. неполнота, недостаточность наших знаний, информации, сведений о внешней экономической и окружающей среде, связанная с ее нестабильностью, и, как следствие, о будущем событии или предполагаемом результате предпринимаемых действий, необходимых для принятия решений. • Вторая группа — случайность, т. е. то будущее событие, что в сходных условиях происходит неодинаково. Выход нового оборудования из строя, сбои при использовании «ноу-хау» или новой технологии, изменения в спросе на нововведения (продукцию инновационного типа), неожиданный срыв по их сбыту, прекращение снабжения и т. п. — все это относится к случайной причине. • Противоположностью случайности является достоверное событие, которое всегда происходит. • Третья группа — противодействие, т. е. это может быть неопределенность спроса на нововведения (продукцию инновационного типа) и трудности ее сбыта, обусловленные действиями конкурентов, конфликты между подрядчиком и заказчиком, нарушение договорных обязательств поставщиками, трудовые конфликты в коллективе, недобросовестная конкуренция и др. • Неопределенность носит как объективный, так и субъективный характер. К конкретным типам неопределенности, имеющим объективный характер, относятся: техническая неопределенность, неопределенность социальнополитической обстановки, неопределенность экономических оценок затрат на будущие мероприятия, неопределенность вследствие неоднозначности поведения людей, статистическая неопределенность и т. д. Субъективные факторы связаны с недостаточным уровнем развития общественных наук, несовершенством методов прогнозирования, с отсутствием времени и средств для проведения конкретных исследований и т. д. • «Риск — элемент современного стиля социального управления в условиях неопределенности и неоднозначности обстановки». • «Риск — это шансы нанесения ущерба или убытков вследствие занятия предпринимательской деятельностью»; «риск — вероятность (возможность) возникновения неблагоприятных и нежелательных последствий деятельности самого субъекта». • Как правило, различают риск мотивированный, рассчитанный на ситуативное преимущество в деятельности, и, наоборот, немотивированный. Более того, исходя из соотношения ожидаемых выигрыша и проигрыша при реализации соответствующего действия выделяют оправданный и неоправданный риск Классификация предпринимательского риска • Предпринимательский риск может быть классифицирован по следующим признакам: • - по степени повторяемости на конкретном предприятии; • - по учету в управлении (предвиденные или априорно считающиеся невозможными); • - по возможности прогнозирования (предвидения) (предвиденные (непредвиденные); предсказуемые (непредсказуемые) риски); • - по умышленности действий (умышленные (неумышленные) предпринимательские риски (преступлений, служебных ошибок); • - по возможности страхования (страхуемые (частично страхуемые; нестрахуемые) предпринимательские риски); • - по месту возникновения риска; • - по степени управляемости (управляемые (частично управляемые; неуправляемые) предпринимательские риски); • - по степени сложности, характеру воздействия и комплексности исследования (простые и составные (сложные) предпринимательские риски); • - по объектам возникновения; • - по уровню потерь активов; • - по центрам образования затрат; • - по этапам производственного цикла; • - по этапам технологического цикла; • - по этапам жизненного цикла производимой продукции (услуг); • - по месту нахождения продукции (услуг); • - по виду продукции (услуг) (по номенклатуре, позициям ассортиментного плана); • - по условиям хранения готовой продукции; • - по длительности хранения запасов сырья, материалов и комплектующих; • - по условиям хранения запасов сырья, материалов и комплектующих; • - по потребителям продукции (услуг); • - по каналам сбыта; • - по возможности дальнейшего использования нереализованной продукции; • - по сферам и источникам возникновения различают внутренние (несистематические) и внешние (систематические) предпринимательские риски. Этот признак классификации является наиболее важным, так как определяет настоящее и планируемое поведение предприятия. Например, страховые компании и финансовые институты не предоставляют предпринимателям (за отдельными исключениями) гарантий компенсации убытков от внутренних рисков, поскольку они подвержены воздействию многих субъективных факторов; • - по причинам возникновения. • Предпринимательские риски могут быть обусловлены следующими причинами: • — природными — землетрясение, наводнение, ураган, смерч, удар молнии, шторм (на море), извержение вулкана и т. д.; • —- падение летательных аппаратов и их частей; • - износ зданий и сооружений, поломки машин и оборудования; • - ошибки персонала; • - злоумышленные действия; • - нарушение своих обязательств контрагентами предпринимателя по сделкам; • - непредвиденные расходы — судебные и иные. • Если предпринимательская деятельность связана с проведением торговых операций, то она подвержена комплексу коммерческих рисков, а если осуществляется на территории зарубежных стран — комплексу страновых рисков. Различные виды предпринимательства могут быть также подвержены действию отдельных видов финансовых рисков. Управление рисками проекта • Управление рисками — совокупность методов анализа и нейтрализации факторов рисков, объединенных в систему планирования, мониторинга и корректирующих воздействий. Управление рисками является подсистемой управления проектом. Управление рисками проекта 2 Выявление и идентификация предполагаемых рисков Анализ и оценка рисков 3 Анализ и оценка рисков 4 5 Применение выбранных методов и принятие решений в условиях риска Реагирование на наступление рискового события 6 Разработка и реализация мер снижения рисков 7 Контроль, анализ и оценка действий по снижению рисков и выработка решений 1 Методы управления рисками 1 Разработка и реализация стратегии управления рисками 2 Методы компенсации рисков, включающие прогнозирование внешней среды проекта, маркетинг проектов и продуктов проекта, мониторинг социально-экономической и правовой среды и создание системы резервов проекта 3 Методы распределения рисков, включающие распределение рисков по времени, распределение рисков между участниками и пр. 4 Методы локализации рисков, применяемые для высокорисковых проектов в многопроектной системе, подразумевающие создание отдельных специальных подразделений для реализации особо рисковых проектов 5 Методы ухода от рисков, включающие отказ от рискованных проектов и ненадежных партнеров, страхование рисков, поиск гарантов • Методы оценки включают следующее: • 1. Количественная оценка рисков с помощью методов математической статистики. • 2. Методы экспертной оценки рисков. • 3. Методы имитационного моделирование рисков. • 4. Комбинированные методы, представляющие собой объединение нескольких отдельных методов или их отдельных элементов. Методы анализа и оценки рисков Анализ чувствительности Проверка устойчивости Определение точки безубыточности Корректировка параметров проекта Формализованное описание неопределенности Анализ сценария Метод Монте-Карло Метод построения дерева решений и прочие Организация работ по анализу рисков • Подбор опытной команды экспертов • Подготовка специального вопросника и встречи с экспертами • Выбор техники анализа рисков • Установление факторов рисков и их значимости • Создание модели механизма действия рисков • Установление взаимосвязи отдельных рисков и совокупного эффекта от их воздействия • Распределение рисков между участниками проекта • Рассмотрение результатов анализа рисков — обычно в форме специально подготавливаемого отчета (доклада) Методы снижения рисков • Распределение рисков между участниками проекта (передача части рисков соисполнителям) • Страхование рисков • Резервирование средств Анализ проектных рисков Качественный анализ рисков • Анализ проектных рисков начинается с их классификации и идентификации, то есть с их качественного описания и определения — какие виды рисков свойственны конкретному проекту в данном окружении при существующих экономических, политических, правовых условиях. • Анализ проектных рисков подразделяется на качественный (описание всех предполагаемых рисков проекта, а также стоимостная оценка их последствий и мер по снижению) и количественный (непосредственные расчеты изменений эффективности проекта в связи с рисками). Анализ проектных рисков базируется на оценках рисков, которые заключаются в определении величины (степени) рисков. Методы определения критерия количественной оценки рисков включают: • статистические методы оценки, базирующиеся на методах математической статистики, т. е. дисперсии, стандартном отклонении, коэффициенте вариации. Для применения этих методов необходим достаточно большой объем исходных данных, наблюдений; • методы экспертных оценок, основанные на использовании знаний экспертов в процессе анализа проекта и учета влияния качественных факторов; • методы аналогий, основанные на анализе аналогичных проектов и условий их реализации для расчета вероятностей потерь. Данные методы применяются тогда, когда есть представительная база для анализа и другие методы неприемлемы или менее достоверны, данные методы широко практикуются на Западе, поскольку в практике управления проектами практикуются оценки проектов после их завершения и накапливается значительный материал для последующего применения; • комбинированные методы включают в себя использование сразу нескольких методов. Алгоритм анализа рисков Анализ внешних и внутренних факторов рисков Оценка конкретного вида рисков, потенциальных областей рисков Допустимый уровень рисков Анализ процессов и операций проекта по уровню рисков Методы снижения рисков • Анализ рисков — важнейший этап анализа инвестиционного проекта. В рамках анализа решается задача согласования двух практически противоположных стремлений — максимизации прибыли и минимизации рисков проекта • В теории рисков различают понятия фактора (причины), вида рисков и вида потерь (ущерба) от наступления рисковых событий. • Под факторами (причинами) рисков понимают такие незапланированные события, которые могут потенциально осуществиться и оказать отклоняющее воздействие на намеченный ход реализации проекта, или некоторые условия, вызывающее неопределенность исхода ситуации. При этом некоторые из указанных событий можно было предвидеть, а другие не представлялось возможным предугадать. • Вид рисков — классификация рисковых событий по однотипным причинам их возникновения. • Вид потерь, ущерба — классификация результатов реализации рисковых событий. Количественный анализ рисков • Задачи количественного анализа рисков разделяются на три типа: • прямые, в которых оценка уровня рисков происходит на основании априори известной вероятностной информации; • обратные, когда задается приемлемый уровень рисков и определяются значения (диапазон значений) исходных параметров с учетом устанавливаемых ограничений на один или несколько варьируемых исходных параметров; • задачи исследования чувствительности, устойчивости результативных, критериальных показателей по отношению к варьированию исходных параметров (распределению вероятностей, областей изменения тех или иных величин и т. п.). Это необходимо в связи с неизбежной неточностью исходной информации и отражает степень достоверности полученных при анализе проектных рисков результатов. Количественный анализ проектных рисков производится на основе математических моделей принятия решений и поведения проекта, основными из которых являются: • стохастические (вероятностные) модели; • лингвистические (описательные) модели; • нестохастические (игровые, поведенческие) модели. Методы анализа рисков проекта • Вероятностный анализ Предполагают, что построение и расчеты по модели осуществляются в соответствии с принципами теории вероятностей, тогда как в случае выборочных методов все это делается путем расчетов по выборкам Вероятность возникновения потерь определяется на основе статистических данных предшествовавшего периода с установлением области (зоны) рисков, достаточности инвестиций, коэффициента рисков (отношение ожидаемой прибыли к объему всех инвестиций по проекту) Экспертный анализ рисков • Метод применяется в случае отсутствия или недостаточного объема исходной информации и состоит в привлечении экспертов для оценки рисков. Отобранная группа экспертов оценивает проект и его отдельные процессы по степени рисков Метод аналогов • Использование базы данных осуществленных аналогичных проектов для переноса их результативности на разрабатываемый проект, такой метод используется, если внутренняя и внешняя среда проекта и его аналогов имеет достаточно сходимость по основным параметрам Анализ показателей предельного уровня • Определение степени устойчивости проекта по отношению к возможным изменениям условий его реализации Вероятностные методы оценки рисков Риск, связанный с проектом, характеризуется тремя факторами: событие, связанное с риском; вероятность рисков; сумма, подвергаемая риску. Чтобы количественно оценить риски, необходимо знать все возможные последствия принимаемого решения и вероятность последствий этого решения. Выделяют два метода определения вероятности. • Объективный метод определения вероятности основан на вычислении частоты, с которой происходят некоторые события. Частота при этом рассчитывается на основе фактических данных. Так, например, частота возникновения некоторого уровня потерь А в процессе реализации инвестиционного проекта может быть рассчитана по классической формуле: • f(A)=n(A)/n; • где f — частота возникновения некоторого уровня потерь; • n(A) — число случаев наступления этого уровня потерь; • n — общее число случаев в статистической выборке, включающее как успешно осуществленные, так и неудавшиеся инвестиционные проекты. Показатели рисков и их допустимого уровня • Субъективная вероятность является предположением относительно определенного результата, основывающемся на суждении или личном опыте оценивающего, а не на частоте, с которой подобный результат был получен в аналогичных условиях. • Альтернатива — это последовательность действий, направленных на решение некоторой проблемы. Примеры альтернатив: приобретать или не приобретать новое оборудование, решение о том, какой из двух станков, различающихся по характеристикам, следует приобрести; следует ли внедрять в производство новый продукт и т. д. • Состояние среды — ситуация, на которую лицо, принимающее решение (в нашем случае — инвестор), не может оказывать влияние (например, благоприятный или неблагоприятный рынок, климатические условия и т. д.). • Исходы (возможные события) возникают в случае, когда альтернатива реализуется в определенном состоянии среды. Это некая количественная оценка, показывающая последствия определенной альтернативы при определенном состоянии среды (например, величина прибыли, величина урожая и т. д.). В теории принятия решений выделяются три типа моделей: • Принятие решений в условиях определенности — лицо, принимающее решение (ЛПР), точно знает последствия и исходы любой альтернативы или выбора решения. Эта модель нереалистична в случае принятия решения о долгосрочном вложении капитала. • Принятие решений в условиях рисков — ЛПР знает вероятности наступления исходов или последствий для каждого решения. • Принятие решения в условиях неопределенности — ЛПР не знает вероятностей наступления исходов для каждого решения. Экспертный анализ рисков • Достоинствами экспертного анализа рисков являются: отсутствие необходимости в точных исходных данных и дорогостоящих программных средствах, возможность проводить оценку до расчета эффективности проекта, а также простота расчетов. К основным недостаткам следует отнести: трудность в привлечении независимых экспертов и субъективность оценок. Эксперты, привлекаемые для оценки рисков, должны: • иметь доступ ко всей имеющейся в распоряжении разработчика информации о проекте; • иметь достаточный уровень креативности мышления; • обладать необходимым уровнем знаний в соответствующей предметной области; • быть свободными от личных предпочтений в отношении проекта; • иметь возможность оценивать любое число идентифицированных рисков. Алгоритм экспертного анализа рисков • по каждому виду рисков определяется предельный уровень, приемлемый для организации, реализующей данный проект. Предельный уровень рисков определяется по стобалльной шкале; • устанавливается, при необходимости, дифференцированная оценка уровня компетентности экспертов, являющаяся конфиденциальной. Оценка выставляется по десятибалльной шкале; • риски оцениваются экспертами с точки зрения вероятности наступления рискового события (в долях единицы) и опасности данных рисков для успешного завершения проекта (по стобалльной шкале); • оценки, проставленные экспертами по каждому виду рисков, сводятся разработчиком проекта в таблицы. В них определяется интегральный уровень по каждому виду рисков. • сравниваются интегральный уровень рисков, полученный в результате экспертного опроса, и предельный уровень для данного вида и выносится решение о приемлемости данного вида риска для разработчика проекта. Анализ показателей предельного уровня • Показатели предельного уровня характеризуют степень устойчивости проекта по отношению к возможным изменениям условий его реализации. Предельным значением параметра для t-oro года является такое значение, при котором чистая прибыль от проекта равна нулю. Основным показателем этой группы является точка безубыточности (ТБ) — уровень физического объема продаж на протяжении расчетного периода времени, при котором выручка от реализации продукции совпадает с издержками производства. • Точка безубыточности определяется по формуле: • где Зс — постоянные затраты, размер которых напрямую не связан с объемом производства продукции (тг.), • Ц — цена за единицу продукции (тг.), • 3v — переменные затраты, величина которых изменяется с изменением объема производства продукции (тг./ед.). Ограничения, которые должны соблюдаться при расчете точки безубыточности: • Объем производства равен объему продаж. • Постоянные затраты одинаковы для любого объема производства. • Переменные издержки изменяются пропорционально объему производства. • • • Цена не изменяется в течение периода, для которого определяется точка безубыточности. Цена единицы продукции и стоимость единицы ресурсов остаются постоянными. В случае расчета точки безубыточности для нескольких наименований продукции, соотношение между объемами производимой продукции должно оставаться неизменным. Постоянные и переменные затраты на проект Постоянные затраты Переменные затраты Сырье, основные материалы и Прочие материалы комплектующие Энергия на технологические цели Коммунальные издержки Расходы на оплату труда производственных рабочих Обслуживание и ремонт Запчасти Административные затраты Затраты на сбыт Прочие накладные расходы Метод построения дерева решений проекта • В случае небольшого числа переменных и возможных сценариев развития проекта для анализа рисков можно также воспользоваться методом дерева решений. Преимущество данного метода — в его наглядности. Последовательность сбора данных для построения дерева решений при анализе рисков включает следующие шаги: • определение состава и продолжительности фаз жизненного цикла проекта; • определение ключевых, событий, которые могут повлиять на дальнейшее развитие проекта; • определение времени наступления ключевых событий; • формулировка всех возможных решений, которые могут быть приняты в результате наступления каждого ключевого события; • определение вероятности принятия каждого решения; • определение стоимости каждого этапа осуществления проекта (стоимости работ между ключевыми событиями). На основании полученных данных строится дерево решений. Его узлы представляют собой ключевые события, а стрелки, соединяющие узлы, — проводимые работы по реализации проекта. Кроме того, на дереве решений приводится информация относительно времени, стоимости работ и вероятности принятия того или иного решения. В результате построения дерева решений определяется вероятность каждого сценария развития проекта, эффективность по каждому сценарию, а также интегральная эффективность проекта. Положительная величина показателя эффективности проекта (например, чистого дисконтированного дохода) указывает на приемлемую степень рисков, связанного с осуществлением проекта. Методы снижения рисков Все методы, позволяющие минимизировать проектные риски можно разделить на три группы: • 1. Диверсификация, или распределение рисков (распределение усилий предприятия между видами деятельности, результаты которых непосредственно не связаны между собой), позволяющая распределить риски между участниками проекта. Распределение проектным рисков между его участниками является эффективным способом его снижения 2. Резервирование средств Резервирование средств на покрытие непредвиденных расходов представляет собой способ борьбы с риском, предусматривающий установление соотношения между потенциальными рисками, влияющими на стоимость проекта, и размером расходов, необходимых для преодоления сбоев в выполнении проекта. Часть резерва всегда должна находиться в распоряжении менеджера проекта (остальной частью резерва распоряжаются, в соответствии с контрактом, другие участники проекта). Необходимым условием успеха проекта является превышение предполагаемых поступлений от реализации проекта над оттоками денежных средств на каждом шаге расчета. С целью снижения рисков в плане финансирования необходимо создавать достаточный запас прочности, учитывающий следующие виды рисков: • риск незавершенного строительства (дополнительные затраты и отсутствие запланированных на этот период доходов); • риск временного снижения объема продаж продукции проекта; • налоговый риск (невозможность использования налоговых льгот и преимуществ, изменение налогового законодательства); • риск несвоевременной уплаты задолженностей со стороны заказчиков. 3. Страхование рисков. • В случае если участники проекта не в состоянии обеспечить реализацию проекта при наступлении того или иного рискового события собственными силами, необходимо осуществить страхование рисков. Страхование рисков есть, по существу, передача определенных рисков страховой компании. Организация работ по управлению рисками • Управление рисками — специфическая область менеджмента, требующая знаний в области теории фирмы, страхового дела, анализа хозяйственной деятельности предприятия, математических методов оптимизации экономических задач и т. д. • Система управления рисками — это особый вид деятельности, направленный на смягчение воздействия рисков на конечные результаты реализации проекта. Управление риском — новое для российской экономики явление, которое появилось при переходе экономики к рыночной системе хозяйствования. Управление рисками осуществляется на всех фазах жизненного цикла проекта с помощью мониторинга, контроля и необходимых корректирующих воздействий. • • • • • Процесс управления рисками предполагает проведение определенных шагов, в том числе: выявление предполагаемых рисков; анализ и оценки проектных рисков; выбор методов управления рисками; применение выбранных методов; оценку результатов управления рисками. Модель организации работ по управлению рисковыми проектами • Методы управления проектными рисками могут и должны стать средством эффективной реализации самих проектов на всех уровнях управления — государственном, региональном и местном.