договор простого товарищества с иностранной компанией

advertisement

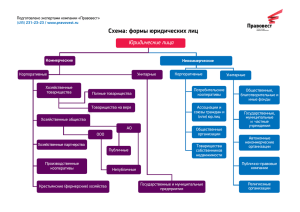

ДОГОВОР ПРОСТОГО ТОВАРИЩЕСТВА С ИНОСТРАННОЙ КОМПАНИЕЙ Иностранная компания может заключить с российской организацией договор простого товарищества (о совместной деятельности). Такой договор будет выгоден прежде всего для российского предприятия, реально занимающегося производственной деятельностью, хотя преимуществами договора могут воспользоваться и иные организации. Перевод производства под крыло совместной деятельности позволяет российской организации сэкономить платежи по налогу на прибыль в Российской Федерации. В договоре простого товарищества коммерческие организации и физические лица индивидуальные предприниматели объединяют свои вклады и обязуются совместно действовать для извлечения прибыли или достижения иной не противоречащей закону цели (ст. 1041 ГК РФ). Такое объединение не образует юридического лица, а это означает, что простое товарищество не требует государственной регистрации в налоговых органах, во внебюджетных фондах, в органах статистики. Исключение составляет случай, когда лица, объединившие свои усилия и вклады в рамках простого товарищества, выполняют операции с подакцизными товарами. В силу ст. 180 НК РФ о заключении договора простого товарищества необходимо известить налоговый орган не позднее первого дня проведения первой налогооблагаемой операции. Вместе с тем в хозяйственной деятельности простое товарищество выступает как отдельный самостоятельный субъект, так как участники договора ведут деятельность совместно от лица простого товарищества и при этом несут солидарную ответственность по всем общим обязательствам независимо от оснований их возникновения (п. 2 ст. 1047 ГК РФ). Солидарная ответственность означает, что кредиторы вправе требовать исполнения обязательств как от всех участников простого товарищества совместно, так и от любого из них (п. 1 ст. 323 ГК РФ). При заключении договора простого товарищества его участники формируют общее имущество за счет внесения вкладов. Гражданское законодательство РФ позволяет вносить в качестве вклада не только денежные средства или имущество, но и такие активы, как профессиональные и иные знания, навыки и умения, а также деловая репутация и деловые связи (ст. 1042 ГК РФ). Причем стоимостную оценку вкладов участники договора определяют по соглашению между собой (п. 2 ст. 1042 ГК РФ). Прибыль, полученная от совместной деятельности в рамках договора простого товарищества, распределяется между участниками обычно пропорционально стоимости их вкладов, но в договоре можно предусмотреть и иное распределение прибыли (ст. 1048 ГК РФ). Таким образом, иностранная компания может заключить договор простого товарищества с российской организацией, при этом весь бизнес будет вести российский участник, а прибыль, полученная от такой совместной деятельности, уже будет распределяться между ними в соответствии с условиями договора. Так как простое товарищество не является юридическим лицом, то такое объединение не будет и налогоплательщиком ни одного из действующих в РФ налогов и сборов. Однако это не означает, что никаких налогов платить не придется. Дело в том, что внесенное участниками договора простого товарищества имущество, а также произведенная в результате совместной деятельности продукция и полученные от такой деятельности доходы признаются общей долевой собственностью (п. 1 ст. 1043 ГК РФ). Следовательно, каждый участник обязан соразмерно своей доле участвовать в уплате налогов, сборов и платежей по общему имуществу, а также издержек и платежей по его содержанию и сохранению (ст. 249 ГК РФ). Налоговым кодексом РФ установлены особенности уплаты некоторых налогов участниками договора простого товарищества. Остановимся на налоге на прибыль, налоге на имущество, НДС и ЕСН. Участие в договоре простого товарищества иностранной компании позволяет в некоторых случаях сэкономить на величине уплачиваемых налогов. Налог на прибыль Иностранный участник договора не всегда является плательщиком налога на прибыль в Российской Федерации. Как же платят налог на прибыль участники договора простого товарищества? Учитывать доходы и расходы простого товарищества для целей налогообложения может только российский участник (п. 2 ст. 278 НК РФ). Он считает доход от совместной деятельности аналогично порядку, установленному гл. 25 НК РФ и правилами бухгалтерского учета. По договору простого товарищества у российской организации должен быть составлен обособленный баланс по совместной деятельности. Операции, выполняемые в рамках данного договора, учитываются в соответствии с ПБУ 20/03 "Информация об участии в совместной деятельности", которое утверждено Приказом Минфина России от 24 ноября 2003 г. N 105н. Рассчитанный доход необходимо разделить пропорционально доле каждого участника договора, причем о суммах причитающихся доходов каждому из участников необходимо сообщать ежеквартально. Соответственно своей доле прибыли участники договора простого товарищества самостоятельно платят налог на прибыль. Иностранная компания будет платить налог на прибыль по ставке 24% только в одном случае - когда ее деятельность на территории РФ образует постоянное представительство. Если никакой иной деятельности на территории РФ иностранная компания не ведет, то решающее значение имеют условия договора простого товарищества. Например, если российский участник имеет право заключать сделки от имени иностранной компании, то он имеет статус зависимого агента, деятельность которого образует постоянное представительство иностранной компании. И тогда о такой деятельности российская организация должна уведомить налоговый орган РФ, который, в свою очередь, на основании такого уведомления поставит иностранную компанию на учет. Когда обязанности иностранного участника договора ограничиваются внесением вклада в совместную деятельность, постоянного представительства на территории РФ не возникает. Такой позиции придерживаются и налоговые органы в Письме УМНС России по г. Москве от 30 декабря 2003 г. N 26-12/75529. При отсутствии постоянного представительства на территории РФ доходы иностранной компании от участия в договоре простого товарищества являются доходами от источников в РФ (пп. 2 п. 1 ст. 309 НК РФ). В этом случае налог удерживается источником выплаты, которым является российский участник договора. Ставка налога для таких доходов - 20%. Если иностранная компания является налоговым резидентом той страны, с которой у России заключено соглашение об избежании двойного налогообложения, то налоги с доходов иностранной компании взимаются в соответствии с условиями такого соглашения. Например, в Соглашении об избежании двойного налогообложения между Россией и Республикой Кипр такие доходы относятся к "другим доходам" и в соответствии со ст. 10 данного Соглашения подлежат налогообложению только по местонахождению кипрской компании. В России кипрская компания налог с доходов от совместной деятельности при отсутствии постоянного представительства платить не должна. При применении Соглашения об избежании двойного налогообложения важно также иметь в виду положения статей об ассоциированных предприятиях. Если российская и иностранная компании являются ассоциированными (имеется связь во владении или управлении между ними), а условия сделки между ними отличны от тех, которые имели бы место между независимыми предприятиями, то получаемые участниками договора доходы подлежат коррекции для целей налогообложения. Это значит, что часть дохода иностранной компании может быть зачислена в налогооблагаемый доход российской организации. Чтобы избежать статуса ассоциированных предприятий, важно, чтобы участники договора простого товарищества не участвовали в капитале и управлении друг друга, не имели общих акционеров, управляющих, директоров и т.п. Отсутствие оснований для уплаты налога с прибыли, распределяемой в пользу иностранного участника договора простого товарищества, может вызвать споры с налоговыми органами. Последние могут посчитать, что деятельность иностранной компании образует постоянное представительство, или найти признаки, подтверждающие, что участники договора являются ассоциированными предприятиями. Здесь наши рекомендации сводятся к одному: договор простого товарищества должен быть составлен четко и ясно. Из него должно следовать, что деятельность иностранной компании не образует постоянного представительства. Чтобы избежать статуса зависимого агента, российскому участнику договора не надо иметь доверенность от имени иностранной компании на совершение сделок. Тут поможет запись в договоре о том, что его существование не раскрывается для третьих лиц (негласное товарищество). В силу ст. 1054 ГК РФ в этом случае российский участник будет заключать сделки от своего имени. Для того чтобы налог с доходов не взимался на территории РФ на основании положений соглашений об избежании двойного налогообложения, иностранный участник договора простого товарищества должен заранее, до выплаты дохода, представить российской организации документ, подтверждающий, что иностранная организация имеет постоянное местонахождение в том государстве, с которым РФ имеет налоговое соглашение об избежании двойного налогообложения (п. 1 ст. 312 НК РФ). Такой документ выдается и заверяется компетентным органом иностранного государства (обычно таким органом является министерство финансов страны или уполномоченный им орган). Подтверждение должно быть переведено на русский язык. Налог на имущество Особенности уплаты налога на имущество в рамках договора простого товарищества установлены в ст. 377 НК РФ. Данным налогом облагается как внесенное в качестве вклада имущество, так и имущество, приобретенное или созданное в результате совместной деятельности. Оно должно быть общим для участников договора и учитываться на отдельном балансе. Каждый участник договора самостоятельно платит налог на имущество, вложенное в качестве вклада в совместную деятельность, исходя из остаточной стоимости данного имущества. Налог на имущество, созданное или приобретенное в результате совместной деятельности, исчисляется и уплачивается участниками договора пропорционально стоимости их вклада в общее дело (п. 1 ст. 377 НК РФ). Иностранная организация будет налогоплательщиком налога на имущество в РФ только в двух случаях: если она ведет деятельность в РФ через постоянное представительство или имеет в собственности на территории РФ недвижимое имущество (п. 1 ст. 373 НК РФ). НДС Объектом обложения НДС признается реализация товаров, работ, услуг на территории РФ. К сожалению, никакого порядка исчисления и уплаты НДС в рамках договора простого товарищества Налоговым кодексом РФ не установлено. Это не означает, что НДС платить не нужно. Поскольку простое товарищество не является юридическим лицом, а значит, и отдельным налогоплательщиком, обязанность по уплате НДС лежит на всех участниках договора. Обычно они доверяют исчисление и уплату НДС одному из товарищей. Российский участник договора приобретает статус налогового представителя иностранной организации, для этого нужна специальная доверенность (п. 3 ст. 29 НК РФ). Российская организация составляет счета-фактуры от своего имени и, уплатив НДС в бюджет, имеет право на налоговый вычет. Такая методика исчисления и уплаты НДС в рамках договора простого товарищества рекомендована и налоговыми органами (Письмо УМНС России по г. Москве от 26 марта 2003 г. N 24-11/16211). ЕСН и налог на доходы физических лиц Как уже отмечалось, простое товарищество не является юридическим лицом и, как следствие, не может быть работодателем. Все договоры с физическими лицами, работающими для совместной деятельности, заключают участники договора самостоятельно и от своего имени. Соответственно, участники договора, как работодатели, уплачивают и ЕСН, и налог на доходы с вознаграждений таких работников. Расчеты по договору простого товарищества Иностранная компания может внести свой вклад в совместную деятельность как в рублях, так и в иностранной валюте. Для внесения вклада в рублях иностранная компания может открыть рублевый счет в банке на территории РФ, причем открытие счета не приводит к образованию постоянного представительства. Так же свободно открывается и валютный счет. Денежные средства на счет российской компании перечисляются без ограничений, но это является валютной операцией. Для зачисления средств на свой счет российский участник должен представить в банк паспорт сделки. Использование конструкции договора простого товарищества (договора о совместной деятельности) может быть очень выгодным для достижения бизнес-целей. Вместе с тем заключение такого контракта может нести в себе определенные правовые риски, связанные с налоговыми последствиями, так как эти договоры надлежащим образом не урегулированы российским законодательством. Н.В.Кудишина Советник по правовым вопросам группы компаний Consulco International Limited А.О.Гладченко Аудитор группы компаний Consulco International Limited Таким образом, проще с точки зрения юридического оформления и ведения бухгалтерского и налоговых учетов совместного бизнеса все-таки заключить с иностранной фирмой договор поставки товаров, и не организовывать простого товарищества. Для обеспечения «каких-либо» гарантий, учета «родственных» интересов, Вы можете при создании своей фирмы включить в состав учредителей одного из представителей «иностранной» стороны и кроме расчетов за отгруженные товары выплачивать ему дивиденды из общей прибыли. Выбрать форму собственности Вам поможет наша рубрика «Узнайте», далее «Как выбрать организационно-правовую форму?».