Теория риска и моделирование рисковых ситуаций

advertisement

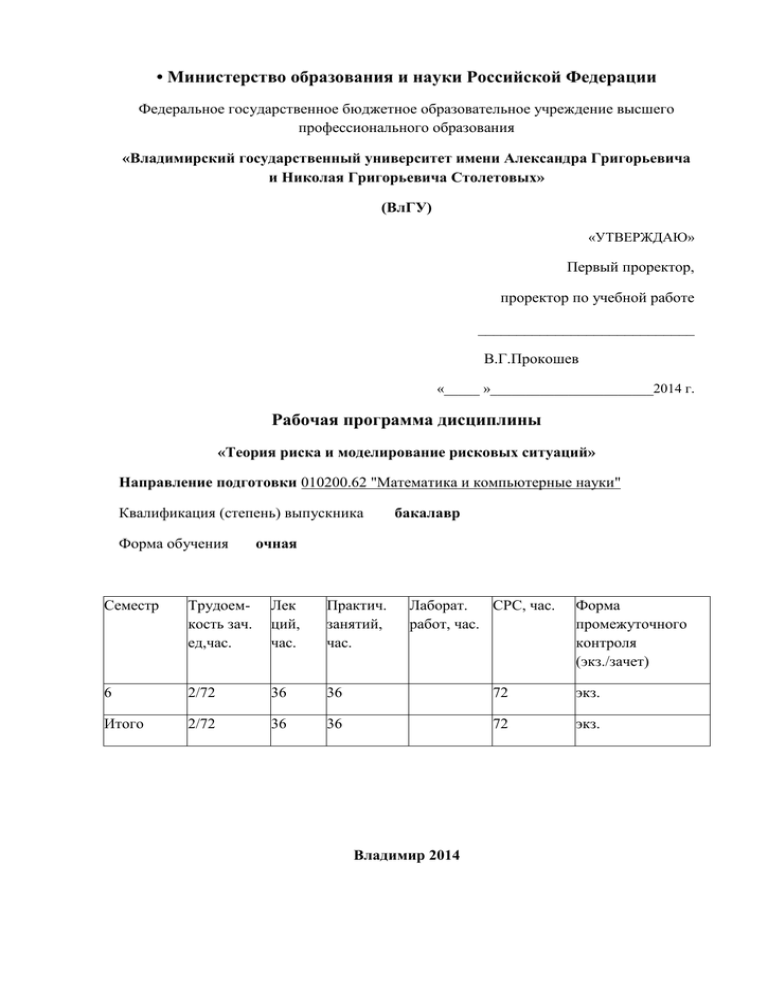

• Министерство образования и науки Российской Федерации Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «Владимирский государственный университет имени Александра Григорьевича и Николая Григорьевича Столетовых» (ВлГУ) «УТВЕРЖДАЮ» Первый проректор, проректор по учебной работе ____________________________ В.Г.Прокошев «_____ »_______________________2014 г. Рабочая программа дисциплины «Теория риска и моделирование рисковых ситуаций» Направление подготовки 010200.62 "Математика и компьютерные науки" Квалификация (степень) выпускника Форма обучения бакалавр очная Семестр Трудоемкость зач. ед,час. Лек ций, час. Практич. занятий, час. Лаборат. СРС, час. работ, час. 6 2/72 36 36 72 экз. Итого 2/72 36 36 72 экз. Владимир 2014 Форма промежуточного контроля (экз./зачет) 1. Цели и задачи освоения дисциплины Цель дисциплины «Теория риска и моделирование рисковых ситуаций» — ознакомление с понятием риска, математическими методами оценки, анализа и моделирования рисковых ситуаций. Способами применения этих методов на практике в различных областях деятельности человека. Задачи курса освоение общих положений теории рисков, классификации рисков, умение учета рисков при экономической и инвестиционной деятельности предприятий; формирование у студентов основ приложения математического анализа к решению конкретных практических задач с использованием компьютерных технологий; освоение основ математического аппарата, необходимого для решения практических задач и формирование навыков математического исследования прикладных вопросов, а также навыков самостоятельной работы с учебной литературой по математике и ее приложений. 2. Место дисциплины в структуре ООП ВПО Дисциплина «Теория риска и моделирование рисковых ситуаций» относится к профессиональному циклу. Её изучение позволяет обучающимся приобрести фундаментальные знания в области математической оценки финансовых рисков в экономической деятельности предприятия, его финансовых структур и руководства , включая методы оценки эффективности принятия решений, использующихся в инвестиционных процессах. Дисциплина дает практические навыки анализа инвестиций в ценные бумаги с фиксированными доходами и методами оценки рисков инвестиционных проектов. Для освоения данной дисциплины обучающимся необходимо иметь теоретические знания и практические навыки по дисциплинам «Теория вероятностей» "Математическая статистик", "Финансовая математика" и «Программирование». Требуется иметь навыки работы с компьютером как средством управления информацией, уметь использовать соответствующий математический аппарат и инструментальные средства для обработки, анализа и систематизации информации, "Информационные системы управления производственной компанией", Системы поддержки принятия решений , "Мировая экономика , "Теория оптимального управления" 3. Компетенции обучающегося, формируемые в результате освоения дисциплины «Теория риска и моделирование рисковых ситуаций» Процесс изучения дисциплины направлен на формирование следующих компетенций: общекультурные компетенции (ОК): 1 • владение культурой мышления, способность к анализу, восприятию информации, постановке цели и выборе путей ее достижения (ОК-1); • способность работать с информацией из различных источников (ОК- 16); • умение использовать основные законы естественнонаучных дисциплин в профессиональной деятельности, применять методы математического анализа и моделирования, теоретического и экспериментального исследования (ОК-10); • владение основными методами ,способами и средствами получения, хранения, переработки информации, имеет навыки работы с компьютером, как средством управления информацией (ОК-11); профессиональные компетенции (ПК): • умение определять общие формы, закономерности, инструментальные средства отдельной предметной области (ПК-1) • способность понимать, изучать и критически анализировать научную информацию по тематике исследования, используя адекватные методы обработки, анализа и синтеза информации и представлять результаты исследований (ПК-2); • способность применять на практике приемы составления научных отчетов, обзоров, аналитических карт и пояснительных записок (ПК-З); • умение на основе анализа увидеть и корректно сформулировать результат (ПК5); • умение самостоятельно увидеть следствия сформулированного результата (ПК6); • умение ориентироваться в постановках задач (ПК-8); • понимание корректности постановок задач (ПК-10); • навыки самостоятельного построения алгоритма и его анализа (ПК-11); • владение методами математического и алгоритмического моделирования при анализе и решении прикладных и инженерно-технических проблем (ПК 20); • умение проанализировать результат и скорректировать математическую модель, лежащую в основе задачи (ПК-23); • владение методами математического и алгоритмического моделирования при анализе управленческих задач в научно-технической сфере, а также в экономике, бизнесе и гуманитарных областях знаний (ПК-24) В результате изучения дисциплины студенты должны: Знать: - фундаментальные понятия анализа рисковых ситуаций; - составлять алгоритмы решения профессиональных задач, связанных с моделированием и анализом рисковых ситуаций ; - проводить первичную обработку и анализ статистической информации. - Иметь навыки: - применения и разработки количественных методов в области управления рисками ; - в развитии логико-математического мышления и общей культуры математического моделирования в условиях риска. - Иметь представление: - об основных понятиях и содержании предмета, его задачах; - о проблемах учета риска при планировании и анализе инвестиционных проектов; - о математическом моделировании рисковых ситуаций; - об особенностях и проблемах в профессиональной деятельности аналитических отделов финансовых и производственных компаний. 2 4. Теория курса и практические занатия Виды учебной работы, включая самостоятельную работу студентов и трудоемкость (в часах) 2 - 2 2 Стратегические игры 6 2-4 6 - 6 - - 12 - 5/42.7% 2.1 6 2 2 - 2 - - 4 - 1/25% 2.2 Смешенные стратегии. Мажорирование стратегий. 6 3 2 - 2 - - 4 - 2.3 Связь матричных игр с линейным программированием. (Основная теорема теории игр). 6 4 2 - 2 Игры с природой. 6 5-6 4 - 4 - - 8 - 6 5 2 - 2 - - 4 - 6 6 2 - 2 4 6 7-8 4 - 4 8 6 7 2 - 2 4 Основные понятия стратегических игр КП/КР 1 СРС Практические занятия 6 Лабораторные работы Семинары Понятие риска. Классификация рисков. Управление риском. Семестр 1 Объем учебной работы, с применением интерактивных методов (в часах / %) Лекции Раздел (тема) дисциплины Контрольные работы, коллоквиумы Неделя семестра № п/ п 4 1/25% 4 4/100% 3 3.1 3.2 4 4.1 Понятие игры с природой. Принятие решений в условиях полной неопределенности. Принятие решений в условиях риска. Позиционные игры. Функция полезности НейманаМоргенштерна. Измерение отношения к риску 3 1/25% 2/50%/ 2/50% Формы текущего контроля успеваемост и (по неделям семестра) форма промежуточ ной аттестации (по семестрам) 4.2 5 5.1 5.2 5.3 6 6.1 6.2 7 7.1 7.2 7.3 7.4 Страхование от риска. Финансовые решения в условиях риска. Динамические модели планирования финансов Оценка текущей стоимости фирмы Оценка перспективного проекта. Альтернативные методы принятия проекта. Статистические игры Общие сведения и свойства статистических игр Выбор функции решения. Принцип Байеса-Лапласа, принцип Гурвица. Макроэкономические решения. Характеристика и задачи формирования портфеля ценных бумаг. Задачи формирования портфеля ценных бумаг. Постановка задачи об оптимальном портфеле Формирование портфеля по методу Шарпа. Многофакторные модели. Теория арбитражного ценообразования. ИТОГО 6 8 2 - 2 4 6 9-11 6 - 6 12 9 2 - 2 4 10 2 - 2 4 11 2 - 2 4 12-13 4 - 4 8 12 2 - 2 4 0.5/25% 13 2 - 2 4 4/10% 14-18 10 - 10 20 14 2 - 2 4 15 2 - 2 4 16 2 - 2 4 17-18 4 - 4 8 2.5/62.5% 36 72 18/50% 36 4 2/50% 2.5/62.5% 8.5/53%/ 4.1. Теория курса (разделы и содержание лекций). № № раздела Тематика практических занятий Трудоем дисциплины кость 1 1 Понятие риска. Причины возникновения риска. Классификация рисков. Управление риском. 2 2 2 Общие сведения теории игр. Стратегические игры. Смешанные стратегии. 6 3 3 Игры с природой. Количественные оценки и схемы оценки 6 рисков в условиях неопределенности Позиционные игры. Анализ и решение задач с помощью дерева решений 4 4 Функция полезности Неймана-Моргенштерна 5 5 Финансовые решения в условиях риска. Динамические 6 модели планирования финансов. Оценка перспективного проекта. Альтернативные методы принятия проекта. 6 6 Статистические игры. Выбор функции решения. Принцип Байеса-Лапласа, принцип Гурвица. Макроэкономические решения. 4 7 Характеристика и задачи формирования портфеля ценных бумаг. Постановка задачи об оптимальном портфеле. Формирование портфеля по методу Шарпа. Модели Блека, Марковица, Тобина. Многофакторные модели. Теория арбитражного ценообразования 10 5 6 Темы практических занятий № 1 2 № раздела Тематика практических занятии Трудоемкость дисциплины 1 2 Классификация рисков. Управление риском. 2 Смешенные стратегии. Мажорирование стратегий. 6 3 3 4 4 5 5 6 6 Связь матричных игр с линейным программированием. (Основная теорема теории игр). Принятие решений в условиях полной неопределенности. Принятие решений в условиях риска. Позиционные игры. Выбор решений с помощью дерева решений. Функция полезности Неймана-Моргенштерна. Измерение отношения к риску. Страхование от риска. Динамические модели планирования финансов. Оценка текущей стоимости фирмы. Оценка перспективного проекта. Альтернативные методы принятия проекта. Статистические игры. Выбор функции решения. Принцип Байеса-Лапласа, принцип Гурвица. Макроэкономические решения. 4 4 6 4 Задачи формирования портфеля ценных бумаг. 10 Постановка задачи об оптимальном портфеле. Формирование портфеля по методу Шарпа. Модели Блека, Марковица, Тобина Многофакторные модели. Теория арбитражного ценообразования 7 ИТОГО 36 5. Образовательные технологии В рамках дисциплины «Теория риска и моделирование рисковых ситуаций» предусмотрено более 25% аудиторных занятий, проводимых в активной и интерактивной формах. В частности, лекционные занятия проводятся с использованием мультимедиа технологий, на практических занятиях реализуются деловые и ролевые игры, разбираются конкретные ситуации. 6 6.Оценочные средства для текущего контроля успеваемости, промежуточной аттестации по итогам освоения дисциплины и учебно-методическое обеспечение самостоятельной работы студентов. 6.1 Перечень вопросов и задач к рейтинг контролю и контролю СРС. Тема 1. Понятия и оценки финансовых рисков. 1. Понятие риска. 2. Причины возникновения риска. 3. Классификация рисков. 4. Управление риском. Тема 2. Элементы теории игр, количественные оценки и схемы оценки рисков. 1. Основные определения и аксиомы теории игр. 2. Принятие решений в условиях полной неопределенности 3. Принятие решений в условиях риска. 4. Свойства статистических игр. 5. Связь матричных игр с линейным программированием. (Основная теорема теории игр). Тема 3 Количественные оценки и схемы оценки рисков в условиях неопределенности. 1. Выбор функции решения в стратегической игре. 2. Макроэкономические решения в стратегической игре. 3. Выбор решений с помощью дерева решений (позиционные игры). 4. Анализ и решение задач с помощью дерева решений. 5. Функция полезности Неймана-Моргенштерна. 6. Отношение к риску. Страхование от риска 7. Финансовые решения в условиях риска. Динамические модели планирования финансов. Тема 4 Функция полезности Неймана-Моргенштерна. 1. Основные определения и аксиомы 2. Измерение отношения к риску. 3. Страхование от риска. Тема 5. Динамические модели планирования финансов. 1. Оценка текущей стоимости фирмы. 2. Оценка перспективного проекта. 3. Альтернативные методы принятия проекта. Тема 6. Статистические игры 1. Выбор функции решения. 2. Принцип Байеса-Лапласа. 3. Принцип Гурвица. 4. Макроэкономические решения. Тема 7. Задачи формирования портфеля ценных бумаг. 1. Модель оптимального портфеля с помощью «Ветта»-коэффициента. 7 2. 3. 4. 5. 6. Модель доходности финансовых активов (САРМ). Линия рынка ценных бумаг (SML). Линия рынка капитала (CML). Многофакторные модели оптимального портфеля ЦБ. Теория арбитражного ценообразования. Модель BARRA, модель APT. 6.2. Примерный перечень задач для самостоятельного решения 1. При условии, что δ = 0,1 , найти значения эквивалентных процентных ставок: а) i, i (4), i(12), i(52) , i(365) ; б) d, d (4), d(12), d(52) , d(365) . Сделать вывод. 2. Предполагается, что интенсивность процентов является кусочно-непрерывной функцией времени: 0,09 (t ) 0,08 0,05 0 t 3, 3 t 7, . t7 Найти дисконтный множитель ν(t) для всех t 0 . Определить современную величину 500 д.е., подлежащих выплате через: а) 3 года; б) 10 лет. 3. Долг в размере 1000 д.е. должен быть погашен через 1,5 года. При выдаче кредита использовалась переменная годовая процентная ставка: в первые три месяца срока долга 8%, в следующие три месяца 8,5 %, затем полгода 9 % и последние полгода 10 %. Какова сумма кредита? 4. При выдаче кредита на 200 дней под 10 % годовых кредитор удерживает комиссионные в размере 0,5% от суммы кредита. Ставка налога на проценты 10%. Какова доходность операции для кредитора? 5. Обязательство об уплате 8000 д.е. 01.03 и 12 000 д.е. 30.09 пересмотрено так , что первая выплата в сумме 6000 д.е. будет произведена 01.02, а остальная часть долга гасится 15.11. Определить сумму погашаемого остатка. Для замены обязательства применялась сложная процентная ставка 6% годовых. 6. Заем величиной 10000 д.е. должен быть оплачен в течение 10 лет постоянной обычной рентой, выплачиваемой ежемесячно. Сумма ежемесячного платежа рассчитывается на основе ежемесячной процентной ставки 1%. Найти: а) сумму ежемесячного взноса; б) величину погашенного основного долга и выплаченных процентов к концу первого года; в) номер платежа, после которого невыплаченный долг становится меньше 5000 д.е. 8 7. Должник согласен оплатить заем величиной 3000 д.е. пятнадцатью годовыми выплатами величиной 500 д.е. с первой выплатой через 5 лет. Найти доходность этой сделки. 8. Заем величиной 5000 д.е. погашается одинаковыми ежемесячными взносами. На долг ежемесячно начисляются сложные проценты по ставке 12% годовых. За какой срок долг будет погашен, если ежемесячный взнос составляет: а) 50 д.е.; б) 100 д.е.? 9. Рассчитать показатели эффективности инвестиционного проекта с начальными инвестициями 10000 д.е. и постоянными доходами 4000 д.е. в год. Ставка процента 8% годовых. 10. Сравнить проекты (-50, -50, -45, 65, 85, 85, 20, 20) и (-60, -70, -50, -40, 110, 110, 110, 110). Ставка процента 15 % годовых. 11. Определить годовую внутреннюю доходность облигации А со следующим потоком платежей: Облигация А ti [годы] 0 1 1,5 1,8 2 -100 +10 +20 +30 +140 12. По 6% купонной облигации номиналом 200 д.е. обещают производить каждый квартал купонные платежи. Определить цену облигации в момент, когда до погашения облигации остается: а) 16 месяцев; б) 15 месяцев. 13. Дана купонная облигация со следующими характеристиками: номинал 1000 д.е., срок до погашения 9,25 лет, купонные платежи каждые полгода. Внутренняя доходность облигации 9% годовых. Сравнить относительные изменения цены облигации при изменении ее внутренней доходности на величину ± 2% для купонных ставок 8% и 9% годовых. 14. На рынке имеется 9% купонная облигация номиналом 1000 д.е., по которой обещают каждый год производить купонные выплаты в течение 5 лет. Безрисковые процентные ставки одинаковы и равны 9% годовых. Найти планируемую фактическую стоимость инвестиции в облигацию в момент времени, равный дюрации облигации, если через полгода после покупки облигации процентные ставки снизились до 8,5 % , а через 1,5 года после покупки снова установились на уровне 9 % годовых. 15. Инвестор со сроком инвестиции 3 года рассматривает покупку 20-летней облигации, купонные платежи по которой выплачиваются каждые полгода. Номинал 9 облигации 1000 д.е., годовая купонная ставка 8 %, доходность к погашению 10 % годовых. Инвестор ожидает, что он сможет реинвестировать купонные выплаты по годовой ставке 6 % и в конце планируемого срока инвестиции 17-летняя облигация будет продаваться с доходностью к погашению 7 % годовых. Определить годовую доходность инвестиции в эту облигацию на 3 года при этих условиях. 16. Имеются облигации трех видов: Срок (годы) В1 В2 В3 0 -855,37 -291,72 -990,91 0,5 - 10,5 - 1 - 10,5 90 1,5 - 500 - 2 1035 - 1100 Построить поток платежей от портфеля П(2000, 2000, 2000). Найти дюрацию и показатель выпуклости портфеля (рыночную процентную ставку определить из условия задачи). 17. Дюрации пяти видов облигаций соответственно равны: 3; 3.5; 3.75; 4.2; 4.5 лет, а их показатели выпуклости – 10, 12, 15, 20 и 25 лет 2 . Сформировать портфель из этих облигаций с дюрацией, равной 4 годам и наименьшим показателем выпуклости, если 1 0,2 ; 2 0,2 ; 3 0,2 . Для полученного значения показателя выпуклости портфеля оценить относительное изменение цены портфеля при изменении рыночной процентной ставки с 9% до 8% годовых. 18. Инвестор через два года должен осуществить за счет своего портфеля платеж 1 млн. д.е. Инвестор рассматривает возможности инвестирования в облигации двух видов В 1 и В 2 , параметры которых приведены в таблице: Вид облигации Номинал (д.е.) Купонная ставка Число платежей в Срок год погашения В1 1000 7% 1 1 год В2 1000 8% 1 3 года до Процентные ставки на рынке одинаковы для всех сроков и составляют 10 % годовых. Предполагается, что процентные ставки на рынке могут измениться на одну и ту же величину для всех сроков. Считая, что сразу после формирования портфеля процентные ставки а) поднялись до 11 % ; б) снизились до 9 %, 1) рассмотреть возможные альтернативы инвестора; 2) сформировать иммунизированный портфель, позволяющий инвестору через два года выполнить его обязательство. 10 19. В начальный момент времени безрисковые процентные ставки для всех сроков одинаковы и равны 8% годовых. На рынке имеются купонные облигации со следующими параметрами: A1 = A2 = 100 д.е., f1 = f2 = 10%, T1 = 2 года, T2 = 4 года. Рассчитать стратегию иммунизации портфеля при инвестировании 10000 д.е. в данные облигации сроком на 3 года, если через год после инвестирования безрисковые процентные ставки увеличились до 9 % годовых. 6.3. Примерный перечень вопросов к экзамену (итоговому контрольному мероприятию) 1. Понятие риска. 2. Причины возникновения риска. 3. Классификация рисков. 4. Управление риском. 5. Стратегические игры. Основные понятия стратегических игр. 6. Смешанные стратегии. Мажорирование стратегий. 7. Понятие игры с природой. Принятие решений в условиях полной неопределенности 8. Принятие решений в условиях риска. 9. Статистические игры. Общие сведения. Свойства статистических игр. 10. Выбор функции решения в статистической игре. Макроэкономические решения. 11. Выбор решений с помощью дерева решений (позиционные игры). 12. Анализ и решение задач с помощью дерева решений. 13. Основные определения и аксиомы теории игр. 14. Функция полезности Неймана-Моргенштерна. 15. Отношение к риску. 16. Страхование от риска 17. Финансовые решения в условиях риска. 18. Динамические модели планирования финансов. 19. Чистая приведенная стоимость и дисконтирование рискованного проекта. 20. Измерители и показатели финансовых рисков на рынке валют и ценных бумаг (ЦБ). 21. Количественные оценки рисков. Распределение вероятностей и ожидаемая доходность инвестиций. 22. Комбинация ожидаемого значения и дисперсии как критерий риска. 11 Коэффициенты риска и коэффициенты покрытия риска. 23. Основные характеристики портфеля ценных бумаг. Постановка задачи об оптимальном портфеле. 24. Формирование оптимального портфеля ценных бумаг. Модели Блека, Марковица, Тобина. 25. Формирование оптимального портфеля с помощью ведущего фактора финансового рынка. «Ветта»-коэффициент. 26. Модель доходности финансовых активов (САРМ). Линия рынка ценных бумаг (SML). Линия рынка капитала (CML). 27. Многофакторные модели. Теория арбитражного ценообразования. Модель BARRA, модель APT. 12 Учебно-методическое и информационное обеспечение дисциплины: Основная литература Шапкин А.С. Экономические и финансовые риски. Оценка, управление, 1. портфель инвестиций. – 3-е изд. -- М.: Издательско-торговая корпорация Дашков и Кº, 2004. – 544 с. Добров А.М., Лагуша Б.А., Хрусталев Е.Ю. Моделирование рисковых 2. ситуаций в экономике и бизнесе. – М.: Финансы и статистика,1999. – 172 с. Шишкин Е.В., Чхартишвили А.Г. Математические методы и модели в 3. управлении. – М.: Дело,2004. – 237c. Энциклопедия финансового риск-менеджмента. / Под ред. Лобанова А.А. и А. 4. В. Чугунова. – М.: Альпина Паблишер, 2003. – 762с. Дополнительная литература Берстайн П. Против богов. Укрощение риска. – М.: Олимп-Бизнес, 2000. – 1. 400с. 2. Брейли Р., Майерс С. Принципы корпоративных финансов. – М.: Олимп- Бизнес, 1997. -- 1120 с. 3. Васин А.А., Морозов В.В. Теория игр и модели математической экономики: – М.: МАКС Прес, 2005. -- 272 с. 4. Шапкин А.С., Шапкин В.А. Теория риска и моделирование рисковых ситуаций. — М: Издательско-торговая корпорация "Дашков и К" 5. Абчук В. А. Теория риска. — Л.: Судостроение, 1983 – 148c.. 6. Абчук В. А. Предприимчивость и риск. — СПб: ИПК РП 1994. -- 64c. 7. Абчук В. А. Экономико-математические методы. — СПб: Союз, 1999. – 305c. в) программное обеспечение и Интернет-ресурсы Пакет Microsoft Excel MathCad Visual C++ Рабочая программа по " Теория риска и моделирование рисковых ситуаций " составлена в соответствии с требованиями Федерального Государственного 13 образовательного стандарта ВПО с учетом рекомендаций ПрОП ВПО по направлению 010200 " Теория риска и моделирование рисковых ситуаций " 8. Материально-техническое обеспечение дисциплины " Теория риска и моделирование рисковых ситуаций " Лекционная аудитория (318-3): 75 посадочных мест, мультимедийный проектор с автоматическим экраном. Лаборатория численных методов (405-3): 25 посадочных мест, 13 персональных компьютеров со специализированным программным мультимедийный проектор с экраном. Электронные учебные материалы на компакт-дисках. Доступ в Интернет. 14 обеспечением,