Магистр экономики

advertisement

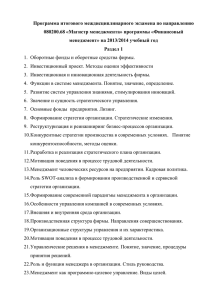

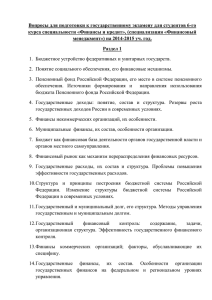

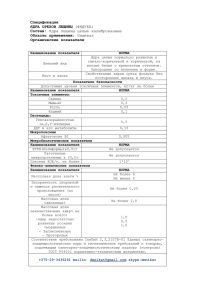

Программа для итогового междисциплинарного экзамена по направлению 080100.68 «Магистр экономики» программы «Корпоративные финансы» на 2013/2014 учебный год. Раздел 1. 1. Основные цели и задачи финансового менеджмента. 2. «Агентская проблема» в бизнесе и пути ее решения. 3. Система сбалансированных показателей (ССП). 4. Управление персоналом в системе VBM. 5. Финансовая стратегия фирмы в системе создания стоимости. 6. Экономическая и рыночная стоимость фирмы. 7. Диверсификация портфеля по Г. Марковицу. 8. Финансовые рынки, их функции, элементы инфраструктуры. 9. Оценка финансовых активов со встроенными опционами. 10.Виды финансовых активов, их классификация. 11.Обыкновенные и привилегированные акции как объект инвестирования. 12.Модели дисконтирования дивидендов (DDM). 13.Модели оценки, базирующиеся на анализе мультипликаторов. 14.Потоки платежей и методы их оценки. 15.Виды и методы оценки инвестиционных проектов. 16.Формирование бюджета движения денежных средств предприятия. 17.Структура, содержание и разработка бизнес-планов. 18.Формы реальных инвестиций. 19.Модель Баумоля в управлении денежными потоками. 20.Метрические системы измерения эффективности, базирующиеся на стоимостных показателях. 21.Методика составления операционных и финансовых бюджетов. 22.Диагностика банкротства по Э. Альтману, У. Биверу. 23.«Деревья решений» в оценке риска. 24.Реальные опционы, их применение в инвестиционном анализе. 25.Оценка ликвидности и платежеспособности организации. Раздел 2. 1. Сущность и виды методов оценки стоимости. 2. Сущность бюджетирования на предприятии. 3. Содержание моделей, используемых в управлении денежными потоками. 4. Методы управления товарными запасами. 5. Содержание краткосрочной финансовой политики предприятия. 6. Долгосрочные источники финансирования. 7. Базовые концепции финансового менеджмента. 8. Методы заемного финансирования. 9. Методы оценки эффективности инвестиционных проектов. 10.Уровень операционного рычага, определение порога рентабельности и запаса финансовой прочности предприятия. 11.Элементы операционного (CVP) анализа в управлении текущими издержками. 12.Сущность и проведение IPO. 13.Этапы разработки инвестиционных проектов. 14.Экономическая прибыль и добавленная рыночная стоимость. Модели стратегических показателей ROIC и EVA. 15.Оценка стоимости бизнеса на основе дисконтированных денежных потоков. 16.Факторы, влияющие на стоимость и доходность долговых инструментов. 17.Риск и доходность портфеля. Оптимальный и рыночный портфели. 18.Обыкновенные и привилегированные акции как объект инвестирования. 19.Цена капитала в управлении финансовыми ресурсами организации. 20.Модели оценки стоимости акций. 21.Оценка доходности и стоимости бессрочных инструментов. 22.Понятие инвестиционного портфеля, принципы и этапы его формирования. 23.Анализ стоимости и структуры капитала. 24.Концепция рычагов, их взаимосвязь с риском фирмы. 25.Сущность и виды инвестиций, классификация инвестиционных проектов. Раздел 3. 1. Модели прогнозирования банкротства предприятий. 2. Методика расчета показателя внутренней (истинной, реальной) стоимости акции. 3. Методика расчета и экономический смысл показателя средневзвешенная цена капитала (WACC). 4. Расчет показателей эффективности использования оборотных средств. 5. Порядок расчета эффекта финансового рычага. 6. Методика расчета и экономический смысл показателя рентабельности инвестиций (показатель дисконтирования доходности инвестиций) (PI). 7. Методика расчета и сущность показателя экономической добавленной стоимости (EVA). 8. Методика расчета показателя доходности акций. 9. Формула расчета оптимальной величины остатка денежных активов компании. 10. Формула расчета оптимального объема товарного запаса. 11. Методика расчета показателя доходности облигаций. 12. Методика определения текущих финансовых потребностей компании. 13. Показатель ковариации портфеля ценных бумаг (COV), назначение показателя и методика расчета. 14. Методика расчета и сущность показателя свободного денежного потока (FCF). 15. Методика начисления дивидендов с использованием показателя «коэффициент дивидендного выхода». 16. Методы сравнения проектов с разными сроками осуществления. 17. Методика расчета и экономический смысл показателя рентабельности инвестиций. 18. Методика расчета показателя «Доходность портфеля ценных бумаг». 19. Методика расчета и экономический смысл рентабельности собственного капитала (ROE). 20. Расчет и оценка показателей финансовой устойчивости компании. 21. Расчет и оценка показателей ликвидности компании. 22. Методика расчета и экономический смысл показателя «чистая приведенная стоимость» (NPV). 23. Методика расчета показателя оценки систематического риска портфеля ценных бумаг (β). 24. Порядок расчета эффекта операционного левериджа компании. 25. Расчет коэффициента устойчивого роста.