о сведениях, оказывающих, по мнению

advertisement

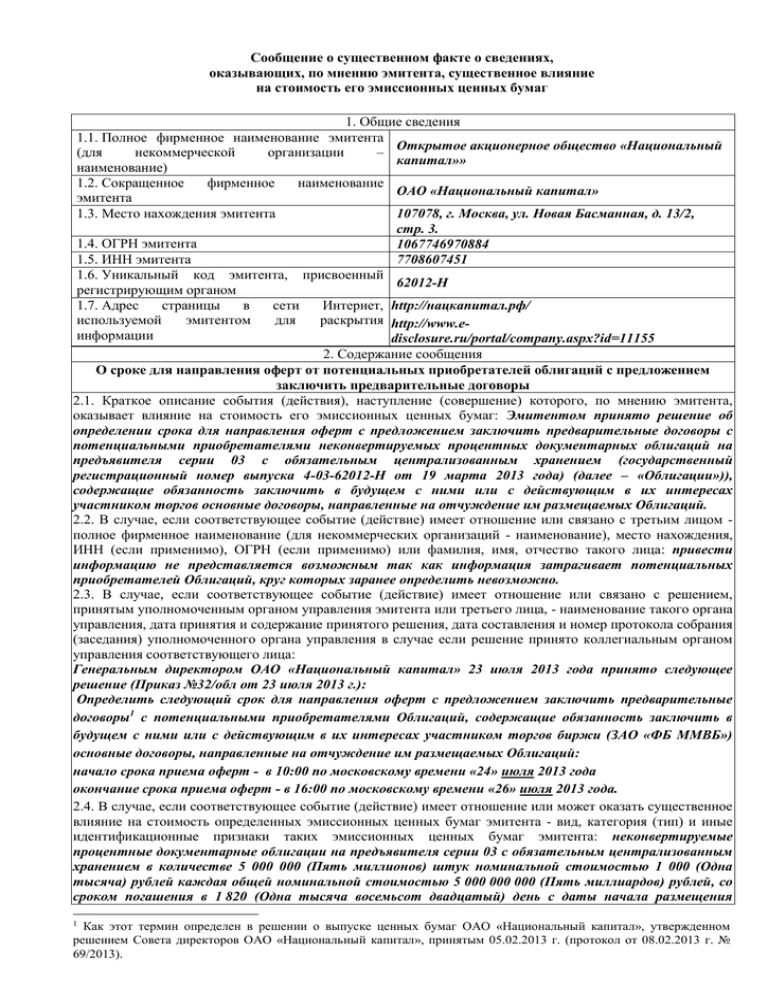

Сообщение о существенном факте о сведениях, оказывающих, по мнению эмитента, существенное влияние на стоимость его эмиссионных ценных бумаг 1. Общие сведения 1.1. Полное фирменное наименование эмитента Открытое акционерное общество «Национальный (для некоммерческой организации – капитал»» наименование) 1.2. Сокращенное фирменное наименование ОАО «Национальный капитал» эмитента 1.3. Место нахождения эмитента 107078, г. Москва, ул. Новая Басманная, д. 13/2, стр. 3. 1.4. ОГРН эмитента 1067746970884 1.5. ИНН эмитента 7708607451 1.6. Уникальный код эмитента, присвоенный 62012-H регистрирующим органом 1.7. Адрес страницы в сети Интернет, http://нацкапитал.рф/ используемой эмитентом для раскрытия http://www.eинформации disclosure.ru/portal/company.aspx?id=11155 2. Содержание сообщения О сроке для направления оферт от потенциальных приобретателей облигаций с предложением заключить предварительные договоры 2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость его эмиссионных ценных бумаг: Эмитентом принято решение об определении срока для направления оферт с предложением заключить предварительные договоры с потенциальными приобретателями неконвертируемых процентных документарных облигаций на предъявителя серии 03 с обязательным централизованным хранением (государственный регистрационный номер выпуска 4-03-62012-H от 19 марта 2013 года) (далее – «Облигации»)), содержащие обязанность заключить в будущем с ними или с действующим в их интересах участником торгов основные договоры, направленные на отчуждение им размещаемых Облигаций. 2.2. В случае, если соответствующее событие (действие) имеет отношение или связано с третьим лицом полное фирменное наименование (для некоммерческих организаций - наименование), место нахождения, ИНН (если применимо), ОГРН (если применимо) или фамилия, имя, отчество такого лица: привести информацию не представляется возможным так как информация затрагивает потенциальных приобретателей Облигаций, круг которых заранее определить невозможно. 2.3. В случае, если соответствующее событие (действие) имеет отношение или связано с решением, принятым уполномоченным органом управления эмитента или третьего лица, - наименование такого органа управления, дата принятия и содержание принятого решения, дата составления и номер протокола собрания (заседания) уполномоченного органа управления в случае если решение принято коллегиальным органом управления соответствующего лица: Генеральным директором ОАО «Национальный капитал» 23 июля 2013 года принято следующее решение (Приказ №32/обл от 23 июля 2013 г.): Определить следующий срок для направления оферт с предложением заключить предварительные договоры1 с потенциальными приобретателями Облигаций, содержащие обязанность заключить в будущем с ними или с действующим в их интересах участником торгов биржи (ЗАО «ФБ ММВБ») основные договоры, направленные на отчуждение им размещаемых Облигаций: начало срока приема оферт - в 10:00 по московскому времени «24» июля 2013 года окончание срока приема оферт - в 16:00 по московскому времени «26» июля 2013 года. 2.4. В случае, если соответствующее событие (действие) имеет отношение или может оказать существенное влияние на стоимость определенных эмиссионных ценных бумаг эмитента - вид, категория (тип) и иные идентификационные признаки таких эмиссионных ценных бумаг эмитента: неконвертируемые процентные документарные облигации на предъявителя серии 03 с обязательным централизованным хранением в количестве 5 000 000 (Пять миллионов) штук номинальной стоимостью 1 000 (Одна тысяча) рублей каждая общей номинальной стоимостью 5 000 000 000 (Пять миллиардов) рублей, со сроком погашения в 1 820 (Одна тысяча восемьсот двадцатый) день с даты начала размещения Как этот термин определен в решении о выпуске ценных бумаг ОАО «Национальный капитал», утвержденном решением Совета директоров ОАО «Национальный капитал», принятым 05.02.2013 г. (протокол от 08.02.2013 г. № 69/2013). 1 облигаций выпуска, с возможностью досрочного погашения по усмотрению Эмитента, размещаемые по открытой подписке. 2.5. Дата наступления соответствующего события (совершения действия), а если соответствующее событие наступает в отношении третьего лица (соответствующее действие совершается третьим лицом) - также дата, в которую эмитент узнал о наступлении указанного события (совершении указанного действия): решение об определении срока для направления оферт принято 23 июля 2013 г. 2.6.Форма оферты от потенциального инвестора с предложением заключить предварительный договор: [НА БЛАНКЕ ИНВЕСТОРА ИЛИ УПОЛНОМОЧЕННОГО ИМ ЛИЦА] Дата: «___»______________2013 В КИТ Финанс Инвестиционный банк (Открытое акционерное общество) 191119, Санкт-Петербург, ул. Марата, д. 69-71, литер «А» Вниманию Денисовой Марии Владимировны Тел. +7 (812) 326 1305 (местн. 16001) Факс: +7 (812) 326 1305 E-mail: M.Denisova@kf.ru ОФЕРТА О ЗАКЛЮЧЕНИИ ПРЕДВАРИТЕЛЬНОГО ДОГОВОРА КУПЛИ-ПРОДАЖИ ОБЛИГАЦИЙ Мы ознакомились с условиями и порядком участия в размещении неконвертируемых процентных документарных облигаций на предъявителя серии 03 с обязательным централизованным хранением Открытого акционерного общества «Национальный капитал» (далее – «Эмитент»), в общем количестве 5 000 000 (Пять миллионов) штук номинальной стоимостью 1 000 (Одна тысяча) рублей каждая со сроком погашения в 1 820 (Одна тысяча восемьсот двадцатый) день с даты начала размещения облигаций выпуска, размещаемых путем открытой подписки (государственный регистрационный номер выпуска: 4-03-62012-H от 19 марта 2013 года) (далее – «Облигации»), изложенными в решении о выпуске ценных бумаг и проспекте ценных бумаг в отношении Облигаций. Тщательно проанализировав финансовые, экономические, юридические и иные риски и последствия приобретения и владения Облигациями, мы настоящим заявляем о своем желании и готовности принять участие в размещении Облигаций и предлагаем заключить предварительный договор о приобретении Облигаций на следующих условиях: Максимальная сумма, на которую мы готовы купить Облигации (рубли РФ)* [пожалуйста, укажите] Минимальная ставка первого купона по Облигациям, при которой мы готовы приобрести Облигации на указанную максимальную сумму [пожалуйста, укажите] Настоящая оферта действительна до 31 июля 2013 года включительно. Направляя настоящую оферту, мы соглашаемся с тем, что она может быть отклонена, акцептована полностью или в части. Просим направить Уведомление об акцепте данной оферты по следующим координатам: для отправки курьером: [укажите адрес Вашего офиса (для физического лица – место регистрации)], для отправки по факсу: [укажите номер факса Вашего офиса (для физического лица – номер факса)], для передачи по электронной почте: [укажите электронный адрес ответственного сотрудника Вашего офиса] С уважением, __________________ Имя: Должность: М.П. * Данная сумма не включает расходы, связанные с приобретением Облигаций и проведением расчетов. 2.7. порядок и срок направления оферт: оферты с предложением заключить предварительные договоры должны направляться в адрес КИТ Финанс Инвестиционный банк (Открытое акционерное общество) (Российская Федерация, 191119, г. Санкт-Петербург, ул. Марата, 69-71 лит. А) любым из перечисленных способов: направление по почте, личное вручение, отправка с курьером, направление по факсу на номер +7 (812) 326-13-05 , направление по электронной почте M.Denisova@kf.ru на имя Денисовой Марии Владимировны. Срок для направления оферт с предложением заключить предварительные договоры с потенциальными приобретателями Облигаций, содержащие обязанность заключить в будущем с ними или с действующим в их интересах участником торгов основные договоры, направленные на отчуждение им размещаемых Облигаций, начинается в 10:00 по московскому времени 24 июля 2013 года и заканчивается в 16:00 по московскому времени 26 июля 2013 года. 3. Подпись 3.1. Генеральный директор ОАО «Национальный капитал» 3.2. Дата “ 23 ” июля П.Е. Гудков 20 13 г. (подпись) М.П.