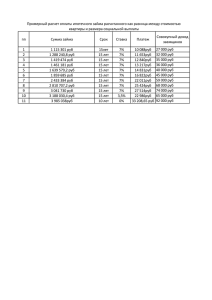

Инструкции по проведению экспертизы кредитных дел

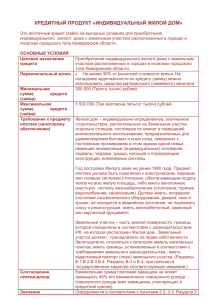

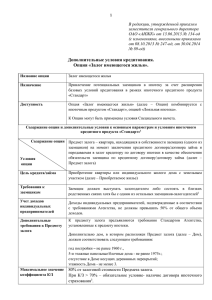

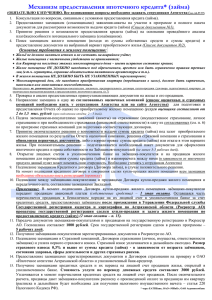

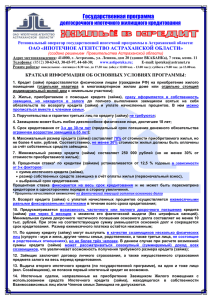

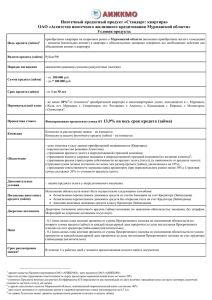

advertisement