Экономическая эффективность проекта. Методы оценки

advertisement

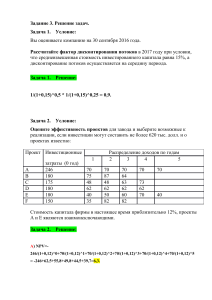

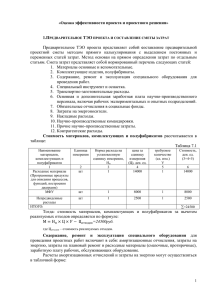

Экономическая эффективность проекта. Методы оценки эффективности проекта Усманова Т.Х. Москва 2014 Типы решений относительно экономического анализа эффективности намечаемых капиталовложений • • • Расширение производственных помещений; Новые или усовершенствованные товары; Замена: - Замена изношенного оборудования; - Замена более эффективным оборудованием (заменяем устаревшее оборудование, которое еще работает); • Аренда или приобретение; • Изготовление или приобретение. Пример: производить что-то самим или выгодней купить. • Прочие решения (рекламная кампания, обучение сотрудников) Методы оценки программы капиталовложений 1 метод 2 метод • Метод чистой дисконтированной стоимости • Метод внутреннего коэффициента окупаемости Метод чистой дисконтированной стоимости • Дисконтирование — это определение стоимости денежного потока, путём приведения стоимости всех выплат к определённому моменту времени. ПРИМЕР. Мы хотим вложить в банк 1000 руб. на 3 года. Банк выплачивает 20% годовых. Нам нужно рассчитать показатели доходности. 1 год: 1000 * (1+0,2) = 1200 2 год: 1200*1,2 = 1440 3 год: 1440*1,2 = 1728. Можно записать по-другому: 1000*1,2*1,2*1,2 = 1000*1,728 = 1728 Этот пример показывает методику определения стоимости инвестиций при использовании сложных % Для определения стоимости, которую будут инвестиции через несколько лет, при использовании сложных процентов применяют следующую формулу: FVn PV (1 r ) n • где FV (future value) - будущая стоимость инвестиций через n лет; • PV (present value) - сумма инвестиций, инвестируемых; • г - ставка процента в виде десятичной дроби; • n - число лет в расчетном периоде • Дисконтирование - расчет сложных процентов "наоборот", который проводится по формуле: 1 PV FVn * (1 r ) n • Иначе говоря, дисконтирование используется для определения суммы инвестиций, которые необходимо вложить сейчас, чтобы довести их стоимость до требуемой величины при заданной ставке процента Пример: Какую сумму необходимо вложить сейчас, чтобы через 5 лет стоимость инвестиций составила 500р., при ставке 20%? 1 PV 500 * 500 * 0,4 200 5 1 0,2 Методы оценки эффективности инвестиций, основанные на дисконтировании: 1) чистая приведенная стоимость (чистая дисконтированная стоимость, чистая текущая стоимость); 2) внутренняя норма прибыли; 3) дисконтированный срок окупаемости инвестиций; 4) индекс доходности Чистая приведенная стоимость – ( Net present value) • это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню; • Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведёнными к текущему моменту времени (моменту оценки инвестиционного проекта); • Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта; • Поскольку денежные платежи оцениваются с учётом их временнОй стоимости и рисков, NPV можно интерпретировать как стоимость, добавляемую проектом. Её также можно интерпретировать как общую прибыль инвестора. • • • • CF (Cash Flow) – денежные потоки CFt - денежный поток через t лет IC (Invested Capital) – начальные инвестиции IC = - CF0 Таким образом, формула Чистой Приведенной Стоимости (NPV)выглядит так: Пример Предприятию необходимо проанализировать целесообразность вложения капитала в проект стоимостью 750 млн. руб., по которому планируется получать денежные потоки в течение трех лет, а именно: 1 год - 350, 2 год - 400; 3 год – 420. Среднегодовая ставка 25%. Оцените эффективность проекта. РАЗБЕРЕМСЯ С ДАННЫМИ • • • • • • 750 – это первоначальные инвестиции, то есть IC= -750 CF1 = 350 CF2 = 400 CF3 = 420 t=1,2,3 I = 0,25 350 400 420 NPV 750 * 1,25 2 3 (1 0,25) (1 0,25) (1 0,25) Ответ: NPV > 0 Проект выгодный. Внутренняя норма доходности Internal Rate of Return, • СУТЬ: Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без какихлибо потерь для собственника • IRR = r, при котором NPV = 0, значение NPV < 0 Пример: NPV1 IRR r1 (r 2 r1) * NPV1 NPV 2 Размер инвестиции - 115000$. Доходы от инвестиций в первом году: 32000$; во втором году: 41000$; в третьем году: 43750$; в четвертом году: 38250$. Размер барьерной ставки - 10%. • NPV(10,0%) = (29090,91 + 33884,30 + 32870,02 + 26125,27) - 115000 = = 121970,49 - 115000 = 6970,49$ NPV>0! • NPV(15,0%) = (27826,09 + 31001,89 + 28766,34 + 21869,56) - 115000 = 109463,88 - 115000 = - 5536,11$ NPV<0! ТАКИМ ОБРАЗОМ • • • • NPV1=6970 NPV2= - 5536,11 R1=10% R2=15% 6970 IRR 10 (15 10) * 12,8% 6970 (5536,11)) Ответ: внутренний коэффициент окупаемости равен 12,8%, что превышает эффективную барьерную ставку 10%, следовательно, проект принимается IRR>r1 Дисконтированный срок окупаемости Discounted Pay-Back Period • Это период окупаемости проекта, денежные потоки от внедрения которого дисконтированы и приведены к сегодняшнему дню. DPP IC PV PV PV n ПРИМЕР: IC = 115000 PV1 = 32000 / (1 + 0,1) = 29090,91$ PV2 = 41000 / (1 + 0,1)2 = 33884,30$ PV3 = 43750 / (1 + 0,1)3 = 32870,02$ PV4 = 38250 / (1 + 0,1)4 = 26125,27$ Индекс прибыльности Пример: Инвестору предлагают вложить 280 млн. в реализацию проекта по постройке гостиничного комплекса. В течение 8-ми лет планируется получать по 80 млн. чистого дохода. Определить оправдано ли будет данное вложение, если ставка дисконта составляет 12%. n CFi i i 1 (1 r ) PI IC0 PI должно быть выше 1 Метод внутреннего коэффициента окупаемости • СУТЬ: метод окупаемости подсчитывает период (в годах), необходимый для покрытия начальных инвестиций Внутренний коэффициент окупаемости ставка процента (дисконта), при которой чистая приведенная стоимость капитальных вложений будет равна нулю. Определяется методом проб и ошибок, его приблизительная величина может быть представлена в статистических таблицах. Спасибо за внимание !