С.А. КОНДРАТЕНКО, В.П. РУМЯНЦЕВ ВЫБОР ОПТИМАЛЬНОГО ИНВЕСТИЦИОННОГО ПРОЕК-

advertisement

УДК 33(06) Экономика и управление

С.А. КОНДРАТЕНКО, В.П. РУМЯНЦЕВ

Московский инженерно-физический институт (государственный университет),

ВЫБОР ОПТИМАЛЬНОГО ИНВЕСТИЦИОННОГО ПРОЕКТА В УСЛОВИЯХ НЕОПРЕДЕЛЕННОСТИ И РИСКА

Определены критерии, обеспечивающие полноту для принятия решения по

выбору инвестиционного проекта. Описана задача выбора оптимального проекта

из совокупности альтернатив в условиях неопределенности и риска.

В настоящее время существует несколько методов описания неопределенности для оценки рисков инвестиционных проектов [1]. Основные их

недостатки заключаются в следующем:

Вероятностный метод опирается главным образом на экспертные

оценки и поэтому является крайне субъективным.

Минимаксный метод занижает эффективность проекта.

Интервальный метод не отражает реальную действительность, поскольку отталкивается от равновероятных событий.

Многие из недостатков выше приведенных методов исчезают при использовании метода оценки риска инвестиций на основе теории нечетких

множеств [5].

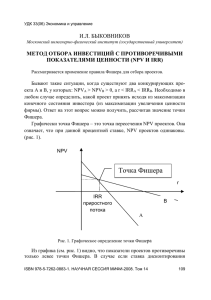

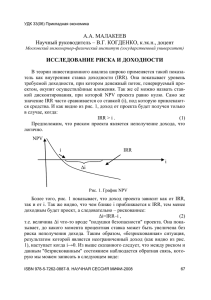

Как правило, для анализа рисков инвестиционных проектов используют показатели чистой текущей стоимости проекта (другие названия ЧДД, интегральный эффект, NPV), внутренней нормы прибыли (другие

названия – IRR, внутренняя норма дисконта, внутренняя норма рентабельности), реже используется дисконтированный срок возврата капиталовложений (другое название - DPBP), а также производные от них. Все

эти показатели, а также граничные условия эффективности можно представить в виде нечеткого интервала.

В каждом из этих методов есть свои ограничения использования. Все

описанные показатели являются производными от дисконтированных

потоков доходов и затрат. Однако в ходе определения этих факторов

часть информации о потоках неизбежно теряется, в случае отдельного

рассмотрения. Так, по NPV и по IRR ничего не возможно сказать об

уровне DPBP. В составе каждого из трех факторов находится часть информации, которой нет в двух других. Таким образом, ни один из трех

факторов не может претендовать на обобщающий характер в оценке проекта.

ISBN 5-7262-0710-6. НАУЧНАЯ СЕССИЯ МИФИ-2007. Том 13

97

УДК 33(06) Экономика и управление

Из этого следует, что исследование показателя DPBP столь же целесообразно, как и показателей NPV и IRR. Если потоки проекта рассматриваются как нечеткие последовательности, то все оценки проекта становятся размытыми, в том числе и DPBP.

Интерпретируется каждый граничный фактор проекта как нечеткое

число и сопоставляется каждому граничному фактору проекта свою меру

риска, которая оценивается как возможность невыполнения ограничений:

RiskN = Poss (NPV < NPVmin),

RiskI = Poss (IRR < IRRmin),

RiskD = Poss (DPBP > DPBPmax)

(1)

(2)

(3)

Тогда задача выбора оптимального проекта из совокупности альтернатив имеет вид: k-ый проект из N альтернатив признается оптимальным,

если выполняется:

kopt = {k | max (N, I, D) (RiskNk , RiskIk RiskDk) = min},

(4)

где исходные граничные условия:

NPVk >= NPVk min, IRR >= IRRkmin, DPBPk <= DPBPkmax , k = 1..N

Задача (4) не является задачей возможностной оптимизации, т.к. ее целевая функция, аргументы и граничные условия носят привычный скалярный вид. Весь анализ возможности находится внутри расчета

рисков[3, 4, 5].

Список литературы

1. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных

проектов. М.: Дело, 2004.

2. Кофман А. Введение в теорию нечетких множеств. М: Радио и связь, 1982.

3. Недосекин А.О. Применение теории нечетких множеств к задачам управления финансами / Аудит и финансовый анализ, № 2, 2000

4. Птускин А.С. Задача бюджетирования капитала с размытыми параметрами. / Экономика и математические методы,№2, 2005.

5. Кондратенко С.А. Пояснительная записка к учебно- исследовательской работе и курсовому проекту. М, МИФИ, 2006 г.

ISBN 5-7262-0710-6. НАУЧНАЯ СЕССИЯ МИФИ-2007. Том 13

98