«Стандарты процедур выдачи, рефинансирования и ... (займов)» ОАО «Агентство по ипотечному ...

advertisement

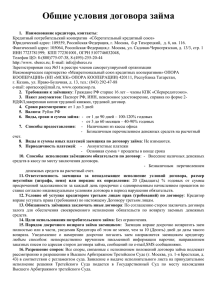

«Стандарты процедур выдачи, рефинансирования и сопровождения ипотечных кредитов (займов)» ОАО «Агентство по ипотечному жилищному кредитованию» задепонированы и зарегистрированы как объект интеллектуальной собственности в Российском Авторском Обществе за № 7169 от 22 марта 2004 года. «Стандарты процедур выдачи, рефинансирования и сопровождения ипотечных кредитов (займов)» охраняются авторским правом в соответствии с Законом РФ от 9 июля 1993 г. N 5351-I "Об авторском праве и смежных правах". Все исключительные права на использование «Стандартов процедур выдачи, рефинансирования и сопровождения ипотечных кредитов (займов)» принадлежат ОАО «Агентство по ипотечному жилищному кредитованию». В случае нарушения авторских прав лицо, нарушившее право несет ответственность в соответствии с действующим законодательством Российской Федерации. «Стандарты процедур выдачи, рефинансирования и сопровождения ипотечных кредитов (займов)» одобрены решением Наблюдательного совета открытого акционерного общества «Агентство по ипотечному жилищному кредитованию» от 24 сентября 2004 года, протокол № 07. ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «АГЕНТСТВО ПО ИПОТЕЧНОМУ ЖИЛИЩНОМУ КРЕДИТОВАНИЮ» ВВЕДЕНО В ДЕЙСТВИЕ Приказом Генерального директора № 41-од от 18 апреля 2008 года (с изменениями от 12 мая 2008 года №46-од, 23 июля 2008 года №62-од, 11 августа 2008 года № 93-од, 18 сентября 2008 года 110-од, 28 октября 2008 года 120-од, 28 октября 2008 года №121-од, 03 декабря 2008 года №141-од) СТАНДАРТЫ ПРОЦЕДУР ВЫДАЧИ, РЕФИНАНСИРОВАНИЯ И СОПРОВОЖДЕНИЯ ИПОТЕЧНЫХ КРЕДИТОВ (ЗАЙМОВ) Москва, 2008 год ПРЕАМБУЛА 1. Стандарты процедур выдачи, рефинансирования и сопровождения ипотечных кредитов (займов) (далее Стандарты) разработаны в соответствии с законодательством Российской Федерации и представляют собой свод единообразных взаимоувязанных положений, типовых процедур, форм документов и требований, предъявляемых Агентством к участникам ипотечного жилищного кредитования, содержанию, построению и оформлению документации и договоров, регулирующих отношения между ними. 2. Настоящие Стандарты разработаны в целях: - обеспечения единообразия и законности применяемых форм и методов правоотношений участников ипотечного жилищного кредитования, сделок, работ и услуг, а также технической и информационной совместимости документации; - внедрения надежных процедур выдачи, рефинансирования и сопровождения Ипотечных кредитов (займов), предоставленных по Кредитным договорам/Договорам займа, права кредитора (займодавца) по которым удостоверены Закладными; - становления и развития системы ипотечного жилищного кредитования с использованием модели организации рефинансирования кредитных и иных организаций через федерального оператора вторичного ипотечного рынка - ОАО «Агентство ипотечного жилищного кредитования» с участием региональных специализированных структур (Региональных операторов, Сервисных агентов, Первичных кредиторов, и других участников); - снижения рисков участников системы ипотечного жилищного кредитования; - обеспечения доступности Ипотечных кредитов (займов) для широких слоев населения на всей территории Российской Федерации, создания возможности рефинансирования Ипотечных кредитов (займов); - формирования рынка ипотечных ценных бумаг. 3. Настоящие Стандарты состоят из следующих неотъемлемых частей: - Общая часть. - Часть I - Стандарты процедур выдачи Ипотечных кредитов (займов). - Часть II - Стандарты процедур рефинансирования Ипотечных кредитов (займов). - Часть III - Стандарты процедур сопровождения выкупленных Агентством Ипотечных кредитов (займов), закладных. - Приложения. ОБЩАЯ ЧАСТЬ Общая часть включает в себя: - Термины и определения. - Раздел 1 - Порядок взаимодействия Агентства и участников инфраструктуры ипотечного жилищного кредитования. - Раздел 2 - Требования к Участникам инфраструктуры. - Раздел 3 - Требования к основным параметрам Ипотечных сделок. - Раздел 4 - Требования к Заемщикам и Залогодателям. - Раздел 5 - Требования к Предмету ипотеки. - Раздел 6 - Требования к Страховому обеспечению Ипотечных сделок. ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ В целях настоящих Стандартов используются следующие термины и определения: «Агентство» - Открытое акционерное общество «Агентство по ипотечному жилищному кредитованию». «Агент по взысканию» - юридическое лицо, заключившее с Агентством договор об оказании услуг по обращению взыскания на Предмет ипотеки в соответствии с законодательством Российской Федерации. «Агент по накоплению» - Кредитная организация, заключившая с Агентством договор по обслуживанию Счета сопровождения и передаче Агентству в определенном формате информации по принятым на указанный счет платежам. «Агент по сопровождению» - юридическое лицо, заключившее с Агентством договор об оказании услуг по контролю за исполнением Заемщиками по Кредитным договорам/Договорам займа и Залогодателями по Договорам об ипотеке (по ипотеке в силу закона) взятых на себя обязательств. «Аккредитация» - комплекс мероприятий, осуществляемый в соответствии с порядком и процедурами, устанавливаемыми Агентством, направленный на заключение между Агентством и организациями, удовлетворяющими требованиям Агентства, соглашений о сотрудничестве в рамках настоящих Стандартов. «Взаимозависимые лица» - полнородные и неполнородные братья и сестры (имеющие общих отца или мать); усыновители и усыновленные, бабушки и дедушки Заемщика (Залогодателя). «Дефолт» - ненадлежащее исполнение/неисполнение Заемщиком/Залогодателем условий Кредитного договора/Договора займа, условий Договора об ипотеке, требований, установленных законодательством об ипотеке и не оговоренных в указанных договорах. «Договор займа» - соглашение, заключаемое юридическим лицом (займодавцем) и Заемщиком в письменной форме путем составления одного документа, подписанного сторонами, в соответствии с которым займодавец передает в собственность Заемщика Ипотечный заем в размере и порядке, определенных договором с учетом требований настоящих Стандартов, а Заемщик обязуется возвратить полученный Ипотечный заем и уплатить проценты на него. «Договор купли-продажи Жилого помещения» - соглашение, заключаемое собственником Жилого помещения (продавцом) и Заемщиком (покупателем) в письменной форме путем составления одного документа, подписанного сторонами, в соответствии с которым продавец обязуется передать в собственность покупателя Жилое помещение, а покупатель обязуется принять в собственность это Жилое помещение и уплатить за него как собственные, так и привлеченные денежные средства, в том числе на основании Кредитного договора/Договора займа (цену). «Договор об ипотеке» - соглашение, заключаемое в письменной форме путем составления одного документа, подписанного сторонами, по которому одна сторона - залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой (Кредитному договору/Договору займа), имеет право на получение удовлетворения своих денежных требований к должнику (Заемщику) по этому обязательству из стоимости Предмета ипотеки другой стороны - Залогодателя (Заемщика) преимущественно перед другими кредиторами Залогодателя, за изъятиями, установленными федеральным законом. «Договор приобретения Жилого помещения» - договор, направленный на возникновение права собственности на Жилое помещение (Договор купли-продажи Жилого помещения, Договор участия в долевом строительстве, Договор уступки прав (цессии)). «Договор уступки прав (цессии)» - соглашение, заключаемое цессионарием (Заемщиком) и цедентом (Инвестором) в письменной форме путем составления одного документа, подписанного сторонами, по которому цедент уступает право требования по передаче в собственность по окончании строительства соответствующего Жилого помещения, а цессионарий приобретает данное право требования. «Договор участия в долевом строительстве» - соглашение, заключаемое застройщиком и участником долевого строительства (дольщиком) в письменной форме путем составления одного документа подписанного сторонами, по которому застройщик обязуется в предусмотренный срок своими силами и (или) с привлечением других лиц построить (создать) многоквартирный дом или иной объект недвижимости и после получения разрешения на ввод в эксплуатацию передать соответствующее Жилое помещение дольщику, а дольщик (Заемщик) обязуется уплатить обусловленную договором цену и принять Жилое помещение при наличии разрешения на ввод в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости. «ЕИС АИЖК» - Единая информационная система Агентства, автоматизированная по учету, рефинансированию и сопровождению Закладных, разработанная Агентством в рамках унифицированной системы рефинансирования с целью формирования единого информационного пространства. «Жилое помещение» - изолированное (т.е. обособленное от других помещений, в том числе и нежилых) помещение, которое является недвижимым имуществом и пригодно для постоянного проживания граждан (отвечает установленным санитарным и техническим правилам и нормам, иным требованиям, установленным Правительством Российской Федерации в соответствии с Жилищным кодексом Российской Федерации, другими федеральными законами). Как вид Жилого помещения в рамках настоящих Стандартов рассматриваются следующие объекты: · Жилой дом - индивидуально-определенное оконченное строительством здание, состоящее из комнат и помещений вспомогательного использования, предназначенных для удовлетворения гражданами бытовых и иных нужд, связанных с постоянным проживанием в этом здании. · Квартира - структурно-обособленное помещение в многоквартирном доме, обеспечивающее возможность прямого доступа к помещениям общего пользования в таком доме и состоящее из одной или нескольких комнат, а также помещений вспомогательного пользования, предназначенных для удовлетворения гражданами бытовых и иных нужд, связанных с их постоянным проживанием в таком обособленном помещении. «Заемщик» - физическое лицо, обладающее полной дееспособностью, а именно, способностью своими действиями приобретать и осуществлять гражданские права, создавать гражданские обязанности и исполнять их в полном объеме, и соответствующее требованиям, установленным настоящими Стандартами, с которым заключается Кредитный договор или Договор займа. «Закладная» - именная ценная бумага, удостоверяющая права ее законного владельца на получение исполнения по Кредитному договору/Договору займа, обеспеченному залогом Предмета ипотеки, без представления других доказательств существования этого обязательства, и право залога на Предмет ипотеки. «Залогодатель» - физическое лицо, являющееся собственником Предмета ипотеки, обладающее полной дееспособностью, а именно: способностью своими действиями приобретать и осуществлять гражданские права, создавать гражданские обязанности и исполнять их в полном объеме (за исключением несовершеннолетних), соответствующее требованиям, установленным настоящими Стандартами, и предоставляющее в залог Предмет ипотеки в обеспечение исполнения обязательств по Кредитному договору/Договору займа. «Инфраструктура ипотечного жилищного кредитования (Инфраструктура)» - необходимая для развития системы ипотечного жилищного кредитования совокупность Участников инфраструктуры, заключивших с Агентством либо Региональным оператором/Сервисным агентом договоры, соглашения либо подавшие заявки на сотрудничество по развитию этой системы. «Ипотечный кредит (заем)» - денежные средства, предоставленные Заемщику Первичным кредитором по Кредитному договору/Договору займа на приобретение/строительство Жилого помещения, а также на погашение ранее предоставленного Ипотечного кредита (займа) на приобретение/строительство Жилого помещения. «Ипотечный пул» - совокупность прав требований, вытекающих из денежных обязательств по Кредитным договорам/Договорам займа, Закладным, с устанавливаемыми настоящими Стандартами характеристиками. «Ипотечная сделка» - совокупность сделок, направленных на заключение Кредитного договора (Договора займа) под залог недвижимого имущества, а также на заключение иных договоров, обеспечивающих исполнение по ним Заемщиком своих обязательств. «Кредитное дело» - комплект подлинников и/или копий договоров и иных документов, предоставляемых, заключаемых и составляемых при совершении Ипотечной сделки. «Кредитные организации» - банки и иные небанковские кредитные организации, которые для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации имеют право осуществлять банковские операции, предусмотренные Федеральным законом от 02.12.1990 г. № 395-1 «О банках и банковской деятельности». «Кредитный договор» - соглашение, заключаемое Кредитной организацией (кредитором) и Заемщиком в письменной форме путем составления одного документа, подписанного сторонами, в соответствии с которым кредитор обязуется предоставить Ипотечный кредит в размере и на условиях, предусмотренных договором с учетом требований настоящих Стандартов, а Заемщик обязуется возвратить полученный Ипотечный кредит и уплатить проценты на него. Исполнение обязательств по такому соглашению обеспечивается залогом Предмета ипотеки. «Лимит платежеспособности» - предел ответственности Регионального оператора/Сервисного агента/Агента по сопровождению по своим обязательствам перед Агентством, возникающим у Регионального оператора/Сервисного агента/Агента по сопровождению в ходе совместной с Агентством деятельности по развитию системы ипотечного жилищного кредитования населения. Лимит платежеспособности рассчитывается Агентством по результатам проведенного анализа финансового состояния в соответствии с собственной методикой и доводится до сведения Регионального оператора/Сервисного агента/Агента по сопровождению. «Минимально необходимая для аккредитации инфраструктура» - наличие хотя бы одной Страховой и Кредитной организации, Оценщика и риэлтора (при необходимости) в Инфраструктуре. При этом утверждение в качестве Участника инфраструктуры Страховой организации и Оценщика требует обязательного согласования их кандидатур со стороны Агентства. «Некредитные организации» - юридические лица, деятельность которых не подпадает под регулирование Центрального банка России, в том числе кредитный потребительский кооператив и иные организации, создаваемые гражданами, добровольно объединившимися для удовлетворения потребностей в финансовой взаимопомощи, Федерации. деятельность которых осуществляется на основании законодательства Российской «Остаток суммы кредита/Остаток основного долга/Остаток ссудной задолженности» - остаток суммы долга по Ипотечному кредиту (займу) без учета начисленных, но неуплаченных процентов, а также без учета неустойки (в случае ее начисления). «Оценщик» - физическое лицо, являющееся членом одной из саморегулируемых организаций оценщиков, осуществляющее оценочную деятельность самостоятельно, занимаясь частной практикой, либо на основании трудового договора, заключенного с юридическим лицом, которое соответствует условиям, установленным законодательством Российской Федерации об оценочной деятельности, и застраховавшее свою ответственность в соответствии с требованиями законодательства Российской Федерации об оценочной деятельности и настоящих Стандартов. «Оценочная компания» юридическое лицо, соответствующее условиям, установленным законодательством Российской Федерации об оценочной деятельности и настоящих Стандартов, и оказывающее услуги по оценке недвижимого имущества. В настоящих Стандартах Оценщик и Оценочная компания именуются - «Оценщики». «Первичный кредитор» - юридическое лицо, осуществляющее от своего имени предоставление Заемщикам Ипотечных кредитов (займов) в соответствии с требованиями действующего законодательства Российской Федерации и настоящих Стандартов. Функции Первичного кредитора могут принимать на себя Кредитные организации или Некредитные организации, Региональные операторы или Сервисные агенты. «Первый процентный период» - период с даты, следующей за датой предоставления Ипотечного кредита (займа), по последнее число месяца, в котором предоставлен Ипотечный кредит (заем). Предоставление Ипотечного кредита (займа) в последний день месяца не допускается. «Передача прав по Закладной» - заключение в соответствии с законодательством Российской Федерации сделки по передаче прав по Закладной в простой письменной форме (договор купли-продажи Закладной), произведение лицом, передающим права по Закладной, на Закладной отметки о новом владельце Закладной и передача Закладной новому владельцу Закладной по акту приема-передачи. «Поставщик» - юридическое лицо, созданное и действующее в соответствии с законодательством Российской Федерации, осуществляющее Передачу прав по закладным Агентству на основании договоров, заключаемых в порядке и на условиях предусмотренных настоящими Стандартами. «Предмет ипотеки» - недвижимое имущество, соответствующее требованиям раздела 5 Общей части настоящих Стандартов, права на которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним, передаваемое в залог по договору об ипотеке или залог которого возникает на основании федерального закона при наступлении указанных в нем обстоятельств (ипотека в силу закона) и обеспечивающее исполнение обязательств по Кредитному договору/Договору займа. «Процентный период» - период, считая с первого по последнее число календарного месяца (обе даты включительно). «Региональный оператор» - юридическое лицо, созданное органами региональной государственной власти, основной деятельностью которого является организация и развитие ипотечного жилищного кредитования и привлечение инвестиций в сферу ипотечного кредитования. Региональный оператор выполняет функции Поставщика и Агента по сопровождению, а также может выполнять функции Первичного кредитора и/или Агента по взысканию и/или Эксперта. «Сборщик платежей» - юридическое лицо, осуществляющее по поручению Заемщика перевод на Счет сопровождения денежных средств Заемщика, направляемых на погашение задолженности по Кредитному договору/Договору займа. «Сервисный агент» - юридическое лицо, выполняющее функции Агента по сопровождению, которое так же может выполнять функцию Первичного кредитора и/или Агента по взысканию и/или Поставщика и/или Эксперта. «Сопровождение (администрирование) Закладных» - осуществление со стороны Агентства контроля и проведение анализа существующего портфеля Ипотечных кредитов (займов), Закладных в части исполнения обязательств по заключенным договорам Заемщиками, Первичными кредиторами, Сервисными агентами, Региональными операторами, депозитариями, Страховыми компаниями и другими участниками ипотечного жилищного кредитования. «Страховая компания» - юридическое лицо любой организационно-правовой формы, предусмотренной законодательством Российской Федерации, созданное для осуществления страховой деятельности (страховая организация и общество взаимного страхования) и получившее в установленном законодательством Российской Федерации порядке лицензию на осуществление страховой деятельности на территории Российской Федерации. «Счет сопровождения» - расчетный счет Агентства, открытый у Агента по накоплению, на который поступают средства Заемщиков, направляемые на погашение задолженности по Кредитному договору/Договору займа. «Член семьи Заемщика/Залогодателя» - супруг Заемщика/Залогодателя, дети Заемщика/Залогодателя (независимо от возраста) и родители. Взаимозависимые лица, в том числе нетрудоспособные иждивенцы могут быть признаны Членами семьи Заемщика/Залогодателя в случае совместного проживания с Заемщиком/Залогодателем до приобретения Жилого помещения за счет средств Ипотечного кредита (займа). В исключительных случаях и иные лица могут быть признаны Членами семьи Заемщика/Залогодателя, если они проживают совместно с Заемщиком/Залогодателем, ведут с ним общее хозяйство (несут общие расходы), оказывают взаимную помощь и иным образом проявляют свои отношения с Залогодателем, свидетельствующие о наличии семейных отношений. «Эксперт» - юридическое лицо, прошедшее аккредитацию при Агентстве в соответствии с утвержденным Агентством Порядком аккредитации организаций, уполномоченных Агентством на проведение экспертизы Закладных, заключившее с Агентством Соглашение о сотрудничестве на основе типовой формы и осуществляющее экспертизу Закладных на основании заключенного с заказчиком договора об оказании услуг по экспертизе Закладных. РАЗДЕЛ 1. ПОРЯДОК ВЗАИМОДЕЙСТВИЯ АГЕНТСТВА И УЧАСТНИКОВ ИНФРАСТРУКТУРЫ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ 1.1. Основными участниками инфраструктуры ипотечного жилищного кредитования (далее по тексту Участники инфраструктуры) являются: - Администрации субъектов Российской Федерации и/или муниципальных образований; - Региональные операторы; - Сервисные агенты; - Первичные кредиторы: - Поставщики; - Агенты по сопровождению; - Агенты по взысканию; - Агенты по накоплению; - Страховые компании; - Оценщики; - Эксперты. 1.2. Основные принципы взаимодействия Агентства с Участниками инфраструктуры: 1.2.1. Взаимодействие Агентства и Участников инфраструктуры регулируется договорами и соглашениями, заключаемыми для реализации уставных целей Агентства, а также настоящими Стандартами, регламентами и процедурами Агентства. 1.2.2. Инфраструктура создается в установленном Агентством порядке в соответствии с требованиями к Участникам инфраструктуры, установленными настоящими Стандартами и внутренними документами Агентства. 1.2.3. При взаимодействии с Поставщиками Агентство руководствуется принципом ответственности Поставщика за качество поставляемых Закладных. 1.2.4. При взаимодействии с Агентами по сопровождению, Страховыми компаниями, Оценщиками, Агентами по взысканию, Агентами по накоплению Агентство руководствуется принципами ответственности указанных Участников инфраструктуры за качество оказываемых ими услуг. 1.3. Взаимодействие Агентства муниципальных образований. с администрациями субъектов Российской Федерации и 1.3.1. В целях создания и развития системы долгосрочного ипотечного жилищного кредитования на территории субъекта Российской Федерации либо отдельного муниципального образования Агентство взаимодействует с Администрациями субъектов Российской Федерации и муниципальных образований по вопросам создания, выбора либо замены кандидатуры Регионального оператора, удовлетворяющего требованиям Агентства, и согласования его с Агентством для последующего заключения трехстороннего Соглашения между Агентством, Администрацией субъекта Российской Федерации (муниципального образования) и Региональным оператором о сотрудничестве (Приложение № 1). Раздел 2. ТРЕБОВАНИЯ К УЧАСТНИКАМ ИНФРАСТРУКТУРЫ 2.1. Общие требования. 2.1.1. Региональные операторы, Сервисные агенты, Первичные кредиторы и другие Участники инфраструктуры, работающие по настоящим Стандартам, обязаны с целью повышения квалификации своих сотрудников ежегодно направлять их на обучение по программе дополнительного образования в области ипотечного жилищного кредитования, утвержденной Агентством, проводимое на базе образовательных учреждений, с которыми у Агентства заключены соглашения (далее - Программа обучения по Стандартам Агентства). 2.1.2. Программа обучения по Стандартам Агентства состоит из базовых и специализированных курсов. При этом каждый Участник инфраструктуры, имеющий прямые взаимоотношения с Агентством, обязан направлять не менее 1 раза в год на обучение по базовым курсам Программы обучения по Стандартам Агентства не менее одного сотрудника и на обучение по специализированным курсам Программы обучения по Стандартам Агентства не менее двух сотрудников. 2.1.3. После сдачи экзамена (зачета) и успешного окончания базовых и специализированных курсов участник Программы обучения по Стандартам Агентства получает документ государственного образца (документ установленного образца) о прохождении Программы обучения по Стандартам Агентства. 2.1.4. В регионе, в котором осуществляется оформление предлагаемых к приобретению Агентством Закладных, созданы условия для их сопровождения, а также юридическая и фактическая база, включая финансовые накопления или резервы, для выселения бывших Заемщиков в случае обращения взыскания на Предмет ипотеки. 2.2. Требования к Региональным операторам. 2.2.1. Региональный оператор должен сформировать Минимально необходимую для аккредитации инфраструктуру, собрать комплект документов по Участникам инфраструктуры (Приложение № 2) и направить его в Агентство, в соответствии с процедурами и регламентами, устанавливаемыми Агентством. 2.2.2. Обязательные требования: - не менее 50% плюс одна обыкновенная акция или более 50% долей в уставном капитале Регионального оператора должны принадлежать субъекту Российской Федерации или муниципальному образованию (для Региональных операторов в форме открытых акционерных обществ и обществ с ограниченной ответственностью), либо иные формы участия органов субъектов Российской Федерации и/или местного самоуправления в деятельности Регионального оператора прямо или опосредованно, позволяющие осуществлять управление и контроль над Региональным оператором, а также влиять на принятие им решений (для остальных организационно-правовых форм); - гарантии третьих лиц (субъекта Российской Федерации, муниципального образования) по обязательствам Регионального оператора перед Агентством (в случае недостаточности собственного капитала для выполнения своих обязательств перед Агентством); - контроль органов местного самоуправления и/или органов государственной власти субъектов Российской Федерации за деятельностью Регионального оператора; - соответствие требованиям, предъявляемых к отдельному Участнику инфраструктуры при выполнении его функций. 2.2.3. Региональный оператор считается аккредитованным Агентством, если для него утвержден Лимит платежеспособности и с ним подписано двухстороннее соглашение о сотрудничестве. 2.3. Требования к Первичным кредиторам. 2.3.1. Обязательные требования к Первичному кредитору, являющемуся Кредитной организацией: - наличие банковской лицензии, разрешающей привлечение и размещение денежных средств физических и юридических лиц во вклады; - соблюдение нормативов Банка России (Н1 - норматив достаточности собственных средств (капитала) банка; Н2 - норматив мгновенной ликвидности; Н3 - норматив текущей ликвидности); - безубыточная деятельность в течение последних двух лет (для организаций, с которыми у Агентства устанавливаются прямые отношения). 2.3.2. Рекомендательные требования к Первичному кредитору, являющемуся Кредитной организацией: - опыт работы по выдаче и сопровождению (обслуживанию) кредитов физическим лицам, в т.ч. Ипотечных кредитов; - положительное аудиторское заключение за последний финансовый год. 2.3.3. Обязательные требования к Первичному кредитору, являющемуся Некредитной организацией: - предоставление займов (в том числе ипотечных), осуществление операций с закладными, должны быть указаны в качестве осуществляемых видов деятельности в учредительных документах; - соблюдение установленных законом нормативов (в случаях, если деятельность такой организации регулируется специальным законом). 2.3.4. Рекомендательные требования к Первичному кредитору, являющемуся Некредитной организацией: - опыт работы по выдаче и сопровождению (обслуживанию) займов физическим лицам, в том числе Ипотечных займов; - положительное аудиторское заключение за последний финансовый год. 2.4. Требования к Поставщикам. 2.4.1. Обязательные требования: - устойчивое финансовое положение - определяется по методике Агентства; - достаточность собственного капитала. Собственный капитал Поставщика рассчитывается Агентством самостоятельно в соответствии с собственной методикой. На основании рассчитанного собственного капитала Поставщика устанавливается Лимит его платежеспособности. Агентство имеет право предъявлять и пересматривать требования к достаточности собственного капитала Поставщика. При этом размер чистых активов должен быть не менее величины Уставного капитала Поставщика. 2.4.2. Рекомендательные требования: - независимость партнеров, привлекаемых в качестве Участников инфраструктуры, и их специализация на каком-либо одном виде услуг (например, Оценщик, риэлтор и т.д.). 2.4.3. В качестве Поставщиков могут выступать Региональные операторы, Сервисные Агенты, Первичные кредиторы при условии заключения соответствующих соглашений и договоров с Агентством. 2.4.4. Поставщики должны соответствовать требованиям и выполнять обязанности, установленные в соответствии с настоящими Стандартами для отдельных Участников инфраструктуры. 2.4.5. Региональный оператор или Сервисный агент, выполняющий функцию Поставщика, обязан ежеквартально представлять Агентству официальную бухгалтерскую отчетность. 2.5. Требования к Агентам по сопровождению. 2.5.1. Обязательные требования: - устойчивое финансовое положение - определяется по методике Агентства; - достаточность собственного капитала. Собственный капитал Агента по сопровождению рассчитывается Агентством самостоятельно в соответствии с собственной методикой. На основании рассчитанного собственного капитала Агенту по сопровождению устанавливается Лимит его платежеспособности. Агентство имеет право предъявлять и пересматривать требования к достаточности собственного капитала Агента по сопровождению. При этом размер чистых активов должен составлять не менее величины Уставного капитала Агента по сопровождению. 2.5.2. Рекомендательные требования: - независимость партнеров, привлекаемых в качестве Участников инфраструктуры, и их специализация на каком-либо одном виде услуг (например, Оценщик, риэлтор и т.д.). 2.5.3. Сервисный агент, выполняющий функции Агента по сопровождению и Поставщика, осуществляет обслуживание Закладных, которые поставлены непосредственно им Агентству и впоследствии переданы Агентством ему на сопровождение. По решению Агентства и согласованию с Агентом по сопровождению на обслуживание могут передаваться Закладные, приобретенные Агентством у третьих лиц. 2.5.4. Агент по сопровождению обязан ежеквартально представлять Агентству официальную бухгалтерскую отчетность. 2.6. Требования к Агентам по взысканию. 2.6.1. Обязательные требования: - наличие практики представительства в судах общей юрисдикции; - наличие в штате не менее двух сотрудников, имеющих высшее юридическое образование и стаж работы по специальности не менее двух лет. 2.6.2. Рекомендательные требования: - наличие успешной практики участия в рассмотрении судебных споров по взысканию задолженности с физических лиц по обязательствам, вытекающим из Кредитных договоров/Договоров займа, в том числе обеспеченным ипотекой; - наличие успешной практики участия в рассмотрении судебных споров по обращению взыскания на заложенное недвижимое имущество. 2.7. Требования к Агентам по накоплению: 2.7.1. Обязательные требования: - наличие Генеральной лицензии Банка России на осуществление банковских операций; - выполнение обязательных нормативов деятельности кредитной организации установленных Центральным банком Российской Федерации (Н1 - норматив достаточности собственных средств (капитала) банка; Н2 норматив мгновенной ликвидности; Н3 - норматив текущей ликвидности); - зарегистрированный уставный капитал не менее 1 млрд. рублей; - размер собственного капитала не менее 3 млрд. рублей; - величина валюты баланса не менее 10 млрд. рублей; - отсутствие за последнее полугодие задолженности перед Банком России по перечислению средств в обязательные резервы, по кредитам, ранее предоставленным Банком России, и процентам по ним, принудительных мер воздействия (кроме штрафов), нарушений Кредитными организациями сроков исполнения расчетных документов, установленных законодательством Российской Федерации; - включение в список 30 крупнейших банков (не менее 6 месяцев), ежемесячно публикуемых в «Вестнике банка России» (для кредитных организаций, не имеющих стопроцентного участия государства в уставном капитале). 2.7.2. Рекомендательные требования: - опыт формирования и предоставления реестров платежей. 2.7.3. Агент по накоплению обязан ежеквартально представлять Агентству официальную бухгалтерскую отчетность. 2.7.4. Агентство оставляет за собой право пересматривать требования к Агентам по накоплению и определять максимальную величину аккумулируемых ими средств. 2.8. Требования к Страховым компаниям. 2.8.1. Страховые компании подлежат Обязательному утверждению Агентством, которое включает в себя: - анализ учредительных и правоустанавливающих документов; - анализ правил страхования, утвержденных страховой компанией, на соответствие настоящим Стандартам и достаточности страхового обеспечения Предмета ипотеки и Заемщика; - анализ на соответствие Обязательным и Рекомендательным требованиям, предъявляемым к Страховой компании. 2.8.2. Обязательные требования: - соответствие величины уставного капитала требованиям Закона Российской Федерации от 27.11.1992 г. № 4015-1 «Об организации страхового дела в Российской Федерации» в зависимости от специализации компании; - наличие лицензий установленной законом формы на соответствующие виды страхования и отсутствие ограничений по действию лицензий; - соблюдение требований по размещению страховых резервов (Приказ Министерства финансов Российской Федерации от 8 августа 2005 г. № 100н «Об утверждении Правил размещения страховщиками страховых резервов»); - соблюдение требований, предъявляемых к составу и структуре активов, принимаемых для покрытия собственных средств страховщика (Приказ Министерства финансов Российской Федерации от 16 декабря 2005 г. № 149н «Об утверждении Требований, предъявляемых к составу и структуре активов, принимаемых для покрытия собственных средств страховщика»); - отсутствие нарушений в течение четырех последних отчетных периодов (кварталов) Приказа Министерства финансов Российской Федерации от 02.11.2001 г. № 90н «Об утверждении Положения о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязанностей»; - наличие опыта работы компании на рынке страховых услуг не менее 3 (Трёх) лет; - отсутствие судебных процессов с участием Страховой компании, имеющих существенное значение для ее деятельности; - отсутствие просроченных обязательств перед бюджетом и внебюджетными фондами, а также перед кредиторами; - подтверждение информации о том, что в отношении Страховой компании не ведется процедура банкротства; - подтверждение информации о том, что на имущество Страховой компании не наложен арест; - сбалансированность страхового портфеля компании, то есть доля страховых премий, приходящихся на страхование автомобилей и страхование гражданской ответственности владельцев автотранспортных средств, составляет не более 60% от общего объема страховых премий, полученных компанией в предыдущем году; - выполнение требований, предъявляемых к финансовой устойчивости (Приложение № 30.1) Страховой компании; - выполнение требований, предъявляемых к уровню сервиса (для утвержденных Страховых компаний) (Приложение № 30.2). 2.8.3. Рекомендательные требования: - наличие рейтинговой оценки. Перечень рейтинговых агентств (Приложение № 30.3) и минимальный допустимый уровень рейтинговой оценки (Приложение № 30.3) для каждого рейтингового агентства устанавливаются Агентством. 2.8.4. Страховые компании обязаны: – предоставлять Агентству (и/или любому другому уполномоченному им лицу) отчеты по форме (Приложение № 30.5), а также другие документы, необходимые Агентству для контроля страхового обеспечения Ипотечных сделок, в сроки, предусмотренные Процедурой контроля за страховым обеспечением закладных (Приложение № 26); – уведомлять в письменной форме Агентство в течение 2-х рабочих дней о принятии решения об осуществлении страховой выплаты, об отказе в страховой выплате, о расторжении, приостановлении, о признании недействительным договора страхования и другой информации, которая может повлиять на наличие страхового обеспечения и получение страховой выплаты. 2.8.5. В случае утверждения Агентством Страховой компании в качестве Участника инфраструктуры Страховая компания обязана: - представлять ежеквартально в течение 10 календарных дней после окончания срока представления бухгалтерской отчетности за отчетный период в налоговую инспекцию официальную бухгалтерскую отчетность (Приложение № 30.4), необходимую для осуществления Агентством контроля выполнения требований, предъявляемых к финансовой устойчивости страховой компании; - ежегодно представлять Агентству официальное свидетельство рейтингового агентства о присвоении рейтинговой оценки и отчет о присвоении/актуализации рейтинга (для компаний, имеющих рейтинг). 2.8.6. Для согласования филиалов Страховой компании от имени головного офиса Страховой компании в Агентство предоставляется официальное обращение (письмо), отвечающее следующим требованиям и содержащее следующие сведения: - дата создания филиала; - сведения о руководстве филиала (должность, Ф.И.О.); - номер и срок действия доверенности руководителя филиала, на основании которой данный филиал имеет право заключать договоры страхования в обеспечение Ипотечных кредитов (займов), рефинансируемых Агентством; - подпись руководителя Страховой компании (либо уполномоченного лица), печать Страховой компании; - обязательство Страховой компании незамедлительно (в течение 1 рабочего дня) извещать Агентство о любых изменениях сведений, содержащихся в данном письме. 2.8.7. В случае если руководителем филиала, действующим на основании доверенности, предоставленной ему головным офисом страховой компании, в порядке передоверия была выдана доверенность (доверенности) на заключение договоров страхования третьим лицам, то копия такой доверенности, заверенная печатью филиала, должна быть представлена в Агентство. 2.9. Требования к Оценщикам. 2.9.1. Оценщики подлежат обязательному согласованию с Агентством в установленном порядке. 2.9.2. Общими обязательными требованиями к Оценщику являются: - членство в саморегулируемой организации оценщиков, включенной в единый государственный реестр, подтверждаемое свидетельством; - наличие полиса (договора) добровольного страхования гражданской ответственности Оценщика; - лимит минимальной суммы покрытия (ответственности) по одному страховому случаю - не менее 3 000 000 (Три миллиона) рублей; - отсутствие франшизы в полисе (договоре) страхования гражданской ответственности Оценщика; - опыт проведения оценки объектов жилой недвижимости и земельных участков не менее шести месяцев. 2.9.3. Наличие государственной регистрации физического лица в качестве индивидуального предпринимателя в соответствии с законодательством Российской Федерации является обязательным требованием к Оценщику, осуществляющему оценочную деятельность самостоятельно. 2.9.4. Обязательными требованиями к Оценочной компании являются: - наличие в штате не менее двух Оценщиков, соответствующих требованиям п.2.9.2. Общей части настоящих Стандартов; - наличие полиса (договора) добровольного страхования гражданской ответственности Оценочной компании; - лимит минимальной суммы покрытия (ответственности) по одному страховому случаю - не менее 3 000 000 (Три миллиона) рублей; - отсутствие франшизы в полисе (договоре) страхования гражданской ответственности Оценочной компании; - осуществление деятельности в сфере оценки объектов жилой недвижимости и земельных участков не менее двух лет. 2.10. Требования к Экспертам. 2.10.1. Обязательные требования: - В штате Эксперта должно быть не менее двух специалистов с опытом работы в области ипотечного кредитования, прошедших обучение по программе Агентства, включающей обучение по ЕИС АИЖК в объеме не менее 36 академических часов, причем Эксперт должен для них являться основным местом работы. - В штате Эксперта должно быть не менее одного специалиста с высшим юридическим образованием и опытом работы по специальности не менее двух лет. - Эксперт должен иметь опыт по оформлению и рефинансированию Закладных по Стандартам Агентства, или иметь в штате не менее двух сотрудников, ранее работавших в организациях, аккредитованных в Агентстве в качестве Экспертов, Региональных операторов или Сервисных агентов и непосредственно занимавшихся экспертизой или рефинансированием Закладных. - Эксперт не должен являться Поставщиком закладных, экспертизу которых он осуществляет. - Эксперт не должен являться аффилированным лицом по отношению к Поставщикам закладных, экспертизу которых он осуществляет. - Технические средства Эксперта должны позволять осуществить подключение к ЕИС АИЖК. РАЗДЕЛ 3. ТРЕБОВАНИЯ К ОСНОВНЫМ ПАРАМЕТРАМ ИПОТЕЧНЫХ СДЕЛОК В целях рефинансирования Агентство рассматривает только Кредитные договоры/ Договоры займа, права кредитора (займодавца) по которым удостоверены Закладными, и отвечающие следующим требованиям: 3.1. Заемщик и Залогодатель соответствуют требованиям, установленным настоящими Стандартами. 3.2. Кредитный договор/Договор займа заключен в соответствии с требованиями, установленными законодательством Российской Федерации и настоящими Стандартами. 3.3. Цель выдачи Ипотечного кредита (займа) - приобретение/строительство Жилого помещения, а также погашение ранее предоставленного Ипотечного кредита (займа) на приобретение или строительство Жилого помещения. 3.4. Валюта Ипотечного кредита (займа) - российские рубли. 3.5. Валюта погашения Ипотечного кредита (займа) - российские рубли. 3.6. Максимальная сумма Ипотечного кредита (займа) не должна превышать размер, устанавливаемый в соответствии с решением Агентства, а также ограничений, установленных настоящими Стандартами. 3.7. В случае, если значение коэффициента К/З (Кредит/Залог), рассчитанного на дату предоставления Ипотечного кредита (займа), более 80%, то размер предоставляемого Ипотечного кредита (займа) должен составлять не более 1 500 000 рублей. 3.8. Процентная ставка по Ипотечному кредиту (займу) устанавливается Первичным кредитором по своему усмотрению. При этом Агентство рассматривает на предмет рефинансирования Ипотечные кредиты (займы) исходя из условий, установленных в п. 1.4. Части II Стандартов. 3.9. Срок исполнения обязательств по Кредитному договору/Договору займа должен составлять не менее 3 лет (36 месяцев) и не более наименьшего из следующих сроков: 30 лет (360 месяцев) или разница между 65 годами и текущим возрастом Заемщика (полных лет), при этом полное исполнение обязательств по Кредитному договору/Договору займа должно производиться не позднее месяца, в котором Заемщиком будет достигнут возраст 65 лет, а также с учетом особенностей пунктов 3.9.1 и 3.9.2 настоящего раздела. 3.9.1. В случае если Заемщиков несколько, то максимальный срок исполнения обязательств по Кредитному договору/Договору займа рассчитывается исходя из наименьшей разницы между 65 годами и текущим возрастом (полных лет) каждого из Заемщиков. 3.9.2. Срок исполнения обязательств, рассчитанный в месяцах, должен составлять величину кратную 12. 3.10. Предоставление Ипотечного кредита (займа) в последний день месяца не допускается. 3.11. Порядок погашения обязательств по Кредитному договору/Договору займа: 3.11.1. Первый платеж подлежит внесению в срок не позднее срока, определенного для второго платежа, и состоит из начисленных процентов за пользование Ипотечным кредитом (займом) за Первый процентный период и ежемесячного аннуитетного платежа за второй Процентный период. 3.11.2. Последующие платежи (кроме последнего платежа) состоят из ежемесячных аннуитетных платежей, включающих суммы в погашение основного долга и процентов за пользование Ипотечным кредитом (займом). Расчет ежемесячных аннуитетных платежей осуществляется по следующей формуле: Ежемесячный аннуитетный платеж = Где: ОСЗ - остаток ссудной задолженности (суммы обязательства) на расчетную дату; ПС - месячная процентная ставка, равная 1/12 от годовой процентной ставки, установленной на сумму обязательства (в процентах годовых); ПП - количество Процентных периодов, оставшихся до окончательного погашения ссудной задолженности (суммы обязательства). При расчете ежемесячного аннуитетного платежа на дату выдачи Ипотечного кредита (займа) ПП равен сроку исполнения обязательств по Кредитному договору/Договору займа в месяцах минус 1. 3.11.3. Последний платеж должен включать в себя оставшуюся сумму основного долга и проценты за пользование Ипотечным кредитом (займом). 3.11.4. График ежемесячных аннуитетных платежей (информационный расчет) должен быть подписан всеми Заемщиками, Первичным кредитором и заверен печатью Первичного кредитора. Последний лист графика ежемесячных аннуитетных платежей, включающий подписи сторон, должен содержать хотя бы часть таблицы графика ежемесячных аннуитетных платежей. В противном случае все листы графика ежемесячных аннуитетных платежей должны быть пронумерованы, прошиты и скреплены подписью и печатью Первичного кредитора. 3.12. Наличие страхового обеспечения Ипотечной сделки, соответствующего требованиям настоящих Стандартов (Раздел 6 Общей части). 3.13. Стоимость Предмета ипотеки подтверждается Отчетом об оценке составленным Оценщиком в соответствии с требованиями, установленными настоящими Стандартами. 3.14. Первичный кредитор может предоставить Ипотечный кредит (заем) тому же Заемщику на погашение Ипотечного кредита (займа), ранее предоставленного на приобретение/строительство Жилого помещения. Агентство вправе рассматривать такие Ипотечные кредиты (займы) на предмет их рефинансирования при условии, что обеспечением их возврата будет являться недвижимое имущество, под залог которого был предоставлен первый Ипотечный кредит (заем). Размер такого Ипотечного кредита (займа) определяется Первичным кредитором по собственному усмотрению. Однако в любом случае его размер не может превышать остаток основного долга по погашаемому Ипотечному кредиту (займу). 3.15. Ипотечные сделки, направленные на приобретение Заемщиком Жилого помещения с использованием средств Ипотечного кредита (займа), находящегося в собственности Взаимозависимых лиц и/или Членов семьи Заемщика, в том числе достигших 18 летнего возраста, Агентством на предмет рефинансирования не рассматриваются. 3.16. Ипотечные кредиты (займы), предоставленные Заемщику на приобретение Жилого помещения у бывшего супруга Заемщика (продавца), могут рефинансироваться Агентством только в следующих случаях: - до заключения Договора приобретения Жилого помещения произведен раздел совместно нажитого с супругом Заемщика имущества и с момента такого раздела прошло более трех лет; - до заключения Договора приобретения Жилого помещения заключен брачный договор, согласно которому Жилое помещение признано собственностью супруга Заемщика (продавца); - Жилое помещение получено супругом Заемщика (продавцом) в дар или в порядке наследования; - Жилое помещение приобретено бывшим супругом Заемщика (продавцом) после расторжения брака. 3.17. При передаче в залог: 3.17.1. приобретаемого Жилого помещения, ипотека возникает в силу закона на основании ст. 77 ФЗ «Об ипотеке (залоге недвижимости)», что дополнительно указывается в Кредитном договоре/Договоре займа и Договоре приобретения жилого помещения. При этом все Залогодатели приобретаемого Жилого помещения должны быть Заемщиками по Кредитному договору/Договору займа. 3.17.2. имеющегося Жилого помещения, ипотека возникает на основании заключаемого Договора об ипотеке. При этом Залогодатель по Договору об ипотеке может не являться Заемщиком по Кредитному договору/Договору займа. РАЗДЕЛ 4. ТРЕБОВАНИЯ К ЗАЕМЩИКУ И ЗАЛОГОДАТЕЛЮ 4.1. Заемщиком и Залогодателем может выступать только гражданин Российской Федерации. 4.2. На момент заключения Кредитного договора/Договора займа и составления Закладной Заемщик и Залогодатель должны быть зарегистрированы по месту жительства/месту пребывания на территории Российской Федерации. 4.3. Возраст Заемщика на момент заключения Кредитного договора/Договора займа должен составлять не менее 18 лет, и не должен превышать 65 лет на момент окончания срока Ипотечного кредита (займа), установленного договором с учетом особенностей пунктов 3.9, 3.9.1, 3.9.2 раздела 3 Общей части. 4.4. Передача в залог Предмета ипотеки, собственником/одним из собственников которого является несовершеннолетний, осуществляется на основании Договора об ипотеке при наличии предварительного разрешения органа опеки и попечительства на передачу в залог Предмета ипотеки. 4.5. Лицо мужского пола в возрасте до 27 лет при отсутствии документов, подтверждающих отсрочку от прохождения воинской службы до достижения 27 лет или увольнение в запас может участвовать в Кредитном договоре/Договоре займа при обязательном привлечении дополнительного Заемщика, не подлежащего призыву на срочную воинскую службу. 4.6. Общее количество Заемщиков, удовлетворяющих требованиям настоящих Стандартов и выступающих по одному Кредитному договору/Договору займа, не может превышать 3 (трех) человек. 4.7. В качестве Заемщика может выступать только лицо, имеющее доход, подтвержденный в соответствии с требованиями настоящих Стандартов, за исключением случаев, установленных п. 4.8 и 4.9 Общей части настоящих Стандартов. 4.8. Если по условиям Ипотечной сделки Заемщик является Залогодателем приобретаемого Предмета ипотеки и состоит в зарегистрированном браке, то его супруг также должен выступать по такой Ипотечной сделке Заемщиком и Залогодателем независимо от того, имеет ли супруг источник дохода и независимо от размера такого дохода. 4.9. В качестве Заемщика, не имеющего дохода, может выступать лицо, обучающееся в учебном заведении на очной форме, при условии, что такое лицо является Членом семьи или Взаимозависимым лицом хотя бы одного из Заемщиков, имеющего подтвержденный доход. РАЗДЕЛ 5. ТРЕБОВАНИЯ К ПРЕДМЕТУ ИПОТЕКИ 5.1. Предметом ипотеки в рамках настоящих Стандартов может выступать недвижимое имущество, а именно: Квартира или Жилой дом с земельным участком, на котором расположен такой Жилой дом. 5.1.1. Земельный участок должен: - принадлежать на праве собственности Залогодателю; - относиться к категории земель населенных пунктов; - иметь границы (описание местоположения границ, координаты характерных точек границ), установленные в соответствии с требованиями земельного законодательства. 5.1.2. Комнаты в рамках настоящих Стандартов не могут являться Предметом ипотеки. 5.2. Предметом ипотеки может выступать как Жилое помещение, на приобретение/строительство которого предоставляется Ипотечный кредит (заем), так и имеющееся Жилое помещение, соответствующее требованиям настоящих Стандартов. 5.3. Право собственности Залогодателя на Предмет ипотеки должно быть зарегистрировано в установленном порядке и подтверждено соответствующими документами, оформленными в соответствии с требованиями законодательства Российской Федерации (правоустанавливающими документами, свидетельством о государственной регистрации права собственности и т.д.). 5.4. Предмет ипотеки должен быть расположен на территории Российской Федерации. 5.5. При передаче в залог Жилого дома земельный участок, на котором он расположен, подлежит также передаче в залог. К комплекту документов на земельный участок, который должен передаваться в залог вместе с Жилым домом, должен быть приложен кадастровый паспорт (план) земельного участка, (Разделы В.1, В.2, В.3, В.4. Разделы В.3 и В.4 - при наличии в государственном кадастре соответствующих сведений). 5.6. Предмет ипотеки должен быть свободен от любых прав третьих лиц (в том числе не обременен предыдущей ипотекой, наймом или правом временного безвозмездного пользования). В отношении Предмета ипотеки не должны быть заключены/подписаны какие-либо договоры, в том числе предварительные, направленные на его отчуждение третьим лицам. 5.7. Третьи лица не предъявляют никаких требований в отношении Предмета ипотеки, в том числе иски об аресте или обращении взыскания на Предмет ипотеки. Заемщику, Залогодателю и Поставщику не известны обстоятельства, на основании которых третьи лица в будущем могут предъявить и суд удовлетворить требования о признании за ними права собственности или иных прав на Предмет ипотеки, иски об изъятии (истребовании) или об обременении Предмета ипотеки либо иные требования, удовлетворение которых может повлечь прекращение права собственности Залогодателя на Предмет ипотеки. 5.8. Предмет ипотеки должен быть подключен к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю его жилую площадь, либо иметь автономную систему жизнеобеспечения. 5.9. Предмет ипотеки должен иметь исправное состояние сантехнического оборудования, дверей и окон, а для Жилых домов и Квартир на последних этажах многоквартирного дома - и крыши. 5.10. В случае передачи в залог вновь построенного недвижимого имущества допускается отсутствие санитарно-технического оборудования и внутренней отделки, а для Жилого дома также и подключения к центральным системам канализации, водо-, газоснабжения на момент его приобретения при условии оценки Предмета ипотеки Оценщиком как объекта, имеющего среднюю либо высокую степень ликвидности. 5.11. Жилой дом или многоквартирный дом, в котором находится Квартира, являющаяся Предметом ипотеки, должны соответствовать следующим требованиям: а) не находится в аварийном состоянии; б) не состоять на учете по постановке на капитальный ремонт; в) иметь железобетонный, каменный или кирпичный фундамент. 5.12. Стоимость Предмета ипотеки должна подтверждаться Отчетом об оценке, произведенной Оценщиком. Оценщик, Отчет об оценке и порядок оценки Предмета ипотеки должен соответствовать требованиям действующего законодательства об оценочной деятельности и настоящих Стандартов. 5.12.1.Оценщик должен предоставить подробное описание имущества и оценку его рыночной стоимости, т.е. наиболее вероятной цены, по которой недвижимое имущество может быть отчуждено на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства. 5.12.2. При передаче в ипотеку Жилого дома и земельного участка, на котором он расположен, оценка должна проводиться отдельно для Жилого дома и для земельного участка. При этом цена земельного участка не может быть ниже кадастровой стоимости земли, установленной в данной местности. 5.12.3. Оценщик определяет рыночную стоимость Предмета ипотеки на дату проведения оценки, основываясь на анализе всей полученной информации на основе требований законодательства Российской Федерации об оценочной деятельности, в том числе на информации, ставшей известной Оценщику вследствие непосредственного восприятия Предмета ипотеки. Оценщик вправе требовать от заказчика доступа в полном объеме к документации, необходимой для осуществления оценки Предмета ипотеки. Оценщик обязан отразить в Отчете об оценке отсутствие необходимой документации и информации или, в случае если отсутствие информации препятствует осуществлению объективной оценки, отказаться от ее проведения. 5.13. Агентство вправе произвести новую оценку Предмета ипотеки по состоянию на дату проведения предыдущей оценки, осуществленной другим Оценщиком. В случае выявления существенного несоответствия стоимости Предмета ипотеки по новой оценке (более чем на 10%), проведенной по инициативе Агентства, последнее вправе начать с Поставщиком процедуру обратной продажи в соответствии с настоящими Стандартами и заключаемым с ним Соглашением о сотрудничестве. 5.14. Предмет ипотеки должен быть застрахован от риска утраты или повреждения в пользу Залогодержателя в течение всего срока погашения Ипотечного кредита (займа) в соответствии с требованиями, установленными настоящими Стандартами. 5.15. Ипотечные кредиты (займы) могут быть предметом рассмотрения Агентством с целью рефинансирования при соблюдении на дату выкупа Закладной условия о том, что ипотека как обременение Предмета ипотеки зарегистрирована в установленном порядке. РАЗДЕЛ 6. ТРЕБОВАНИЯ К СТРАХОВОМУ ОБЕСПЕЧЕНИЮ ИПОТЕЧНЫХ СДЕЛОК 6.1. Обязательным требованием к страховому обеспечению Ипотечных сделок является страхование имущественных интересов, связанных с владением, пользованием и распоряжением Предметом ипотеки. 6.2. Рекомендуется в качестве страхового обеспечения Ипотечных сделок, страхование по желанию Заемщиков имущественных интересов, связанных с причинением вреда жизни и здоровью Заемщиков в результате несчастного случая и/или болезни (заболевания). 6.2.1. Ипотечные кредиты (займы), не имеющие страхового обеспечения в виде страхования имущественных интересов, связанных с причинением вреда жизни и здоровью Заемщиков в результате несчастного случая и/или болезни (заболевания), рефинансируются Агентством с установлением дополнительной надбавки к ставке рефинансирования, определяемой Агентством. 6.3. Страхование риска утраты или ограничения права собственности на Предмет ипотеки (страхование титула) не является обязательным требованием Агентства и может производиться по соглашению участников Ипотечной сделки. 6.4. Страхователем по договорам страхования должен выступать Заемщик (Залогодатель), который одновременно является собственником застрахованного Предмета ипотеки. При этом в случае, если собственниками Предмета ипотеки являются несколько лиц, то указание на наличие других собственников Предмета ипотеки в договоре страхования целесообразно, но не обязательно. 6.5. В случае если собственником Предмета ипотеки является лицо, не являющееся Заемщиком по Кредитному договору/Договору займа, то Страхователем по договору имущественного страхования, а также (в случае заключения) по договору страхования, включающего одновременно личное и имущественное страхование, должен выступать собственник Предмета ипотеки. При этом в договоре страхования, включающего одновременно личное и имущественное страхование, Заемщик/Заемщики должны быть назначены застрахованными лицами. 6.6. Страхователем по договору личного страхования (в случае заключения) может выступать как лицо, являющееся собственником Предмета ипотеки, но не являющееся Заемщиком по Кредитному договору/Договору займа, так и один из Заемщиков по Кредитному договору/Договору займа. Заемщики по Кредитному договору/Договору займа должны выступать в качестве застрахованных лиц по договору личного страхования в течение всего срока погашения Ипотечного кредита (займа). 6.7. В случае заключения договора личного страхования Заемщик(и), не имеющий дохода, но участвующий в Ипотечной сделке согласно п. 4.8, 4.9 Общей части настоящих Стандартов, может не назначаться застрахованным лицом, соответственно личное страхование такого Заемщика может не производиться. При этом Заемщики, имеющие доход, учитываемый при расчете платежеспособности по Ипотечной сделке, в договоре страхования (личное страхование) должны быть назначены застрахованными лицами в совокупности на всю сумму обязательства согласно требованиям Агентства. 6.8. Первым выгодоприобретателем по договорам страхования должен являться Первичный кредитор, предоставивший Ипотечный кредит (заем) на приобретение/строительство Жилого помещения. В случае Передачи прав по Закладной предыдущим выгодоприобретателем должна производиться замена на нового выгодоприобретателя (владельца Закладной) по действующим договорам страхования путем направления предыдущим выгодоприобретателем уведомления в адрес страховой компании. 6.9. Страховая сумма определяется согласно «Графику страховой суммы и уплаты страховой премии (страховых взносов)», являющемуся приложением к договору страхования, в соответствии с условиями Кредитного договора/Договора займа и на каждую конкретную дату действия кредитного (заемного) обязательства должна быть не менее Остатка основного долга на начало каждого периода страхования, увеличенного на 10% (десять процентов). 6.10. Страховые взносы могут уплачиваться как разовым платежом за весь срок страхования, так и периодически (ежегодно) в течение срока погашения Ипотечного кредита (займа). При оплате страховых взносов (премий) периодически, Страхователь по окончании очередного оплаченного периода страхования вправе выбрать другую Страховую компанию из утвержденных Агентством. 6.11. Страхование осуществляется за счет средств Страхователя. 6.12. Страховая выплата производится на счет выгодоприобретателя в пределах размера страховой суммы в полном объеме суммы страховой выплаты, но не более размера суммы задолженности по Ипотечному кредиту (займу), включающей в себя основной долг, начисленные проценты, пени и штрафы по соответствующему кредитному (заемному) обязательству на дату осуществления страховой выплаты. Разница между страховой суммой и страховой выплатой, произведенной на счет выгодоприобретателя, выплачивается выгодоприобретателям второй очереди (при наличии), либо страхователям/застрахованным, либо наследникам. 6.13. Выгодоприобретатель вправе отказаться от причитающейся ему по договору (полису) страхования суммы страховой выплаты полностью или частично в пользу страхователя и/или застрахованного лица по договору страхования, их наследников либо иного лица, в случае указания на него в договоре (полисе) страхования как на выгодоприобретателя второй очереди. 6.14. При оформлении Ипотечной сделки применяются формы страховых договоров, являющиеся приложениями к настоящим Стандартам (Приложения №№ 24, 25 или 29). Допускается внесение изменений и дополнений в типовые формы договоров страхования, направленных только на расширение страхового покрытия и/или на сокращение исключений из страховой ответственности, при этом все изменения вносятся путем заключения дополнительного соглашения к типовому договору страхования. 6.15. Комплект документов по страховому обеспечению Ипотечных сделок должен включать в себя: 6.15.1. При соблюдении требований к страховому обеспечению ипотечных сделок в соответствии только с пунктом 6.1 настоящего раздела: - договор (полис) страхования (имущественное страхование) (Приложение № 25); 6.15.2. При соблюдении требований к страховому обеспечению ипотечных сделок в соответствии с пунктами 6.1 и 6.2 настоящего раздела: - договор (полис) страхования (личное страхование) Заемщика (Приложение № 24); - договор (полис) страхования (имущественное страхование) (Приложение № 25); или: - договор (полис) страхования (личное и имущественное страхование) (Приложение № 29).