Финансовая диагностика предприятий (самостоятельный расчет) (1)

advertisement

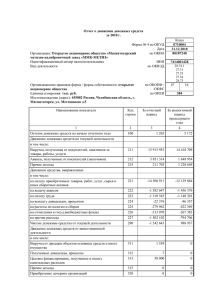

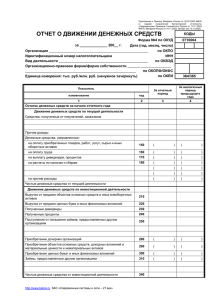

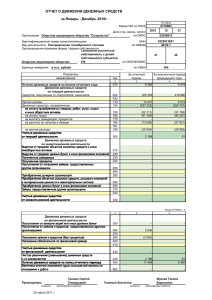

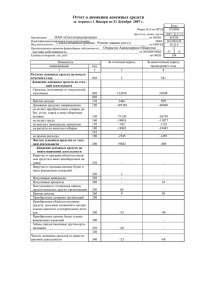

ФИНАНСОВАЯ ДИАГНОСТИКА ПРЕДПРИЯТИЙ Анализ финансового коэффициентов. состояния предприятия с помощью Коэффициенты ликвидности. 1методика. (норма > 0,2) Lабс.= 2008 г. 2009 г. н.:Lабс.= н.:Lабс.= к.:Lабс.= к.:Lабс.= Вывод: Абсолютная ликвидность предприятия за анализируемый период снижается, но, несмотря на это, можно говорить о том, что на дату составления балансов на отчетные даты, ликвидность превышает ≈ в 3-1,5 раза норму, т.е. в случае немедленного погашения всех своих обязательств, предприятие в состоянии расплатиться по ним, реализую наиболее ликвидные активы. (норма ≈ 0,7) Lпромежуточного покрытия.= 2008 г. 2009 г. н:Lкр.= н.:L= к.:L= к.:L.= 2 Вывод: Данный показатель в динамике снижается, но при этом его величина в 5-3 раза превышает норму, т.е. ожидаемая платежеспособность предприятия, равная одному обороту ДЗ достаточная, для того, чтобы оно в случае критического положения смогло погасить текущие краткосрочные, при этом исходя из предположения, что товарно-материальные запасы вообще не имеют никакой ликвидационной стоимости. Lобщ. покрытия.= (норма > 2) 2008 г. 2009 г. н.:Lтек.= н.: Lтек.= к.:Lтек.= к.:Lтек.= Вывод: коэффициент текущей ликвидности характеризует общую обеспеченность краткосрочной задолженности предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения своих срочных обязательств. Фактически показатель составил 5,43,35 при норме 2, это свидетельствует о том, что у общества краткосрочная задолженность обеспечена оборотными средствами. Но при этом необходимо заметить, что достаточно большая величина показателя (в т.ч. в нашем случае) говорит о неэффективном использовании капитала в части избыточных вложений в МПЗ, медленной оборачиваемости средств и неоправданном росте ДЗ. Определим внутренний норматив показателей индивидуальных для избранного предприятия: Показатели Фактический общий коэффициент покрытия Начало 2008 5,4 3 конец 2008 / начало 2009 4 Конец 2009 3,35 Нормативный общий коэффициент покрытия = 1,67 1,61 1,8 На предприятии нормативные общие коэффициенты покрытия меньше, чем фактический общий коэффициент покрытия, это говорит о достаточной ликвидности. II методика. Характеризовать платежеспособность можно также с использованием методики, согласно которой определяются потоки платежей и поступлений денежных средств. Платежи денежных средств 2008 г. обязательные возможные на оплату приобретенных товаров, приобретение объектов основных работ, услуг, сырья; средств, доходных вложений в на оплату труда; материальные ценности и НМА; дивиденды, %; приобретение ЦБ и иных расчеты по налогам и сборам; финансовых вложений; социальные выплаты; погашение займов и кредитов (без прочие расходы. %); погашение обязательств по финансовой аренде. приобретение товаров, работ, услуг. Итого: 48557693 Всего: 64356079 Итого: 15798386 Совокупная величина выплат денежных средств за 2008 год составила 64356079 тыс. руб., в том числе обязательных на сумму 48557693 тыс. руб. и возможных на сумму 15798386 тыс. руб. Величина среднедневных платежей составила 178766,9 тыс. руб. «Количество дней платежа» в среднем за год = 431720,5/178766,9 = 2,4 Платежи денежных средств 2009 г. обязательные возможные на оплату приобретенных товаров, приобретение объектов основных работ, услуг, сырья; средств, доходных вложений в на оплату труда; материальные ценности и НМА; дивиденды, % ; приобретение ЦБ и иные расчеты по налогам и сборам финансовые вложения; 4 расчеты по капитальному строительству; погашение обязательств по финансовой аренде; таможенные пошлины; отчисления в гос. ВФ; выдача авансов; прочие расходы. Итого: 42379112 Всего: 54706606 Итого: 11327494 В 2009 году совокупная величина выплат составит 54706606 тыс. руб., в том числе обязательных на сумму 42379112 тыс. руб. и возможных на сумму 11327494 тыс. руб. Величина среднедневных платежей составила 151962,8 тыс. руб. «Количество дней платежа» = 146999,5/151962,8= 1 Вывод: Величина текущих платежей денежных средств в 2009 году снизилась в 1,2 раза по сравнению с аналогичным периодом предыдущего года. При анализе данного показателя было выявлено, что сумма обязательных платежей значительно ниже за счет невыплаты дивидендов, сумма же возможных платежей в большей степени отличается за счет снижения вложений предприятия в финансовую деятельность, т.е. не было направлено денежных средств на погашение без процентных кредитов и займов, а также в течение года не приобретались товары, работы, услуги, необходимые для осуществления финансовой деятельности. Коэффициент покрытия среднедневных платежей денежными средствами снижается из-за значительного уменьшения количества денежной наличности, которой располагает предприятие в среднем за год. III методика. (определение дней платежей, которые покрывают имеющиеся у предприятия денежные средства). 5 № 1 2008 год Денежные 2009 год платежи – =(40702899+34501) 1231989 п/п Денежные платежи п/п + =(34154369+44380+2591342) – 1343992 + 589786 + ((4656611-3243593) + 1085 1021810 + ((3291091-4656611) + (1730-1085) + (1902-28383)) = 41482819 2 Среднедневной + (1693-1902)) = 35102825 платеж = 41482819/360 = 115230 3 Количество дней 431720,5/ 115230= 3,7 Среднедневной платеж = 35102825/360 = 97507,8 платежей Количество дней платежей 146999,5/97507,8 = 1,5 Вывод. В 2009 году по сравнению с 2008 годом коэффициент покрытия среднедневных платежей денежными средствами снижается. Это связано со значительным изменением (снижением) денежных средств на предприятии на анализируемый период. Вследствие этого в 2 раза снизилось количество дней платежей, которые покрывает имеющаяся денежная наличность. Так же можно отметить, что годовые денежные платежи за анализируемый период снизились в 1,2 раз, отсюда следует, что и среднедневной платеж – снижается. Помимо всего прочего, может возникнуть справедливое замечание: остаток денежных средств по Балансу может не вполне точно характеризовать объем денежных средств, которым предприятие располагало в течение анализируемого периода. Например, незадолго до отчетной даты (даты, отраженной в Балансе) могли быть осуществлены крупные платежи, в связи с этим остаток денежных средств по Балансу является незначительным. Возможна обратная ситуация: в течение анализируемого периода остаток денежных средств у предприятия был недостаточным, но незадолго до отчетной даты заказчиком был погашен долг, в связи с этим сумма денежных средств на расчетном счете предприятия увеличилась. 6 IV методика. (Методика с использование рабочего капитала). 2008 г. начало конец РК 7056254 4283920 -2772334 6381567 13305674 +6924107 3323191 3711450 +1388259 44163 97945 +53782 16805175 22398989 2026295 3584603 +1558308 139488 122475 -17013 397685 231685 -166000 2563468 3938763 14241707 18460226 Показатели Денежные средства (250+260) Дебиторская задолженность (230+240) Запасы (210) Прочие оборотные активы (220+270) Итого Оборотные активы Задолженность перед поставщиками (621) Задолженность по оплате труда (622) Задолженность перед бюджетом (623+624) Итого КО Рабочий капитал За 2008 год изменение рабочего капитала +4218519 сопровождалось существенным снижением величины денежных средств, увеличением дебиторской задолженности и запасов, а также увеличением кредиторской задолженности. Поскольку не известно качество этих статей на предприятии можно предполагать, что ситуация на предприятии в части ликвидности несколько ухудшилась не смотря на увеличение рабочего капитала за анализируемый период. 2009 г. Показатели Денежные средства (250+260) Дебиторская задолженность (230+240) Запасы (210) Прочие оборотные активы (220+270) Итого Оборотные активы начало конец РК 4283920 1614628 -2669292 13305674 10522097 -2783577 3711450 3338859 -372591 97945 13685 -84260 22398989 15489269 7 Задолженность перед поставщиками (621) Задолженность по оплате труда (622) Задолженность перед бюджетом (623+624) Итого КО Рабочий капитал 3584603 2409388 -1175215 122475 117826 -4649 231685 519245 +287560 3938763 3046459 18460226 12442810 -6017416 На начало 2009 года, рабочий капитал составил 3938763 тыс. руб. В конце анализируемого периода данный показатель снизился до 3046459 тыс. руб., в основном это произошло как результат снижения оборотных активов, в разрезе всех статей, а также за счет увеличения задолженности перед бюджетом. Вследствие этого можно сделать вывод, что у предприятия есть риск потери платежеспособности. V. Логика расчета минимально допустимой величины рабочего капитала Показатели Начало 2008 Производственные запасы (211) НзПр-во (213) 3243593 Отчетные даты Конец 2008/начало 2009г. 4656611 Конец 2009 г. 3291091 1085 1730 28383 1902 1693 ДЗ (215+230+240-245) 4655508 6467153 4731800 Авансы поставщикам (245) ДС (250+260) 1726074 6838526 6790302 7056254 4283920 1614628 Прочие текущие активы 95363 149792 58025 ГП и товары (214) (212+216+217+220+270) Итого Оборотных 16805175 22398989 15489269 Минимально необходимый РК= наименее ликвидные активы (211+213+245) Фактический Рабочий капитал 4969667 11496222 10083123 13709237 16906424 10861281 Активов (290) 8 Запас по уровню собственных средств Вывод: Фактический 8739570 рабочий 5410202 капитал превышает 778158 минимально необходимый, это свидетельствует о том, что на предприятие не только в состоянии в случае необходимости погасить все текущие обязательства, но и сможет осуществлять основную деятельность в прежнем объеме. VI. Расчет допустимого значения величины коэффициента общей ликвидности начало 2008 Отчетные даты конец 2008 / начало 2009 1085 начало 2009 1730 Авансы поставщикам (245) 1726074 6838526 6790302 Производственные запасы (211) 3243593 4656611 3291091 ГП и товары (214) 28383 1902 1693 ДЗ (215+230+240-245) 4655508 6467153 4731800 7056254 4283920 1614628 95363 149792 58025 16805175 22398989 15489269 3095938 5492565 4627988 4969667 11496222 10083123 11835508 10902767 5406146 1,4 2 2,8 5,4 4 3,35 Показатели НзПр-во (213) Денежные средства (250+260) Прочие текущие активы (212+216+217+220+270) Итого оборотные активы (факт) (290) Итого краткосрочные обязательства (факт) (690) 1. Величина наименее ликвидной части оборотных активов (211+213+245) 2. Фактические оборотные активы - наименее ликвидные оборотные активы 3. Допустимый коэффициент общей ликвидности (Фактические оборотные активы / допустимая величина текущих пассивов) Фактический коэффициент общей ликвидности Вывод: из данных таблицы видно, что фактический коэффициент общей 9 ликвидность превышает допустимую величину данного показателя, можно сделать вывод о достаточной ликвидности предприятия. Тем не менее, в динамике фактический увеличивается, что коэффициент может привести снижается, к потере а допустимый платежеспособности организации. VI. Логика расчета допустимого значения коэффициента общей ликвидности с учетом расчетов предприятия с поставщиками и покупателям. № стр. Наименование показателя Разность периода оборота дебиторской и кредиторской задолженности, дн. Разность периода оборота аванса поставщикам и авансов покупателей, дн. Общая разница периодов оборота поступлений от покупателей и платежей поставщикам, дн. Средняя величина однодневных затрат, ден. ед. Средний однодневный прирост запасов материалов, НЗП и ГП, ден. ед. Расчетная формула 2008 2009 Период оборота ДЗ (дн.) - Период оборота КЗ (дн.) 18 25 Период оборота авансов поставщикам (дн.) - Период оборота авансов покупателям (дн.) 28 40 Строка 1 + строка 2 46 65 (С/с+КР+УР) / Инт 113159 102195 (∆Мат+∆НЗП+∆ГП)/И нт 3854,5 -3811,5 6 Сумма однодневных затрат и прироста запасов, ден. ед. Строка 4 + строка 5 117013,5 98383,5 7 Стоимость наименее ликвидной части текущих активов (материалы и Запасы и материалов + НЗП (на конец) 4657696 3292821 1 2 3 4 5 10 НЗП) 8 9 10 11 12 Собственные средства, необходимые до поступления платежей покупателей (дебиторской задолженности, авансов покупателей), ден. ед. Всего необходимо собственных средств Фактическая величина текущих активов Допустимая (расчетная) величина текущих пассивов, ден. ед. Допустимый для данного предприятия коэффициент общей ликвидности Если данные по строке 3 < 0, то 0; если данные по строке 3 > 0, то строка 3*строка 6 5382621 6394927,5 Строка 7 + строка 8 10040317 9687748,5 Текущие активы из баланса (на конец) 22398989 15489269 Строка 10 - строка 9 12358672 5801520,5 Строка 10 / строка 11 1,8 0,8 Вывод: При анализе разности периода оборота дебиторской и кредиторской задолженности, а так же при оценки их оборачиваемости, можно сказать следующее: коэффициент оборачиваемости ДЗ ниже коэффициента оборачиваемости КЗ за период 2008-2009 годов, что является неблагоприятной ситуацией для предприятия, т.к. замедление оборачиваемости сопровождается дополнительным отвлечение средств из текущего оборота, их относительно более длинным омертвлением в ДЗ, вследствие чего происходит иммобилизация СОС и снижение эффективности использования оборотного капитала в части управления ДЗ. Тот факт, что разность периодов оборота увеличивается, может говорить о том, что в случае продолжения роста данного показателя у предприятия появится 11 необходимость привлечения дополнительных заемных ресурсов для обеспечения достаточной платежеспособности, т.к. увеличение ДЗ требует соответствующего накопления КЗ. Такая же ситуация наблюдается при оценке периода оборота аванса поставщикам и авансов покупателей. При определении наименее ликвидных текущих активов наблюдается их снижение. Оценить качество данного показателя не возможно, т.к. необходимо провести более глубокий анализ, позволяющий определить причину этого снижение, либо оно обусловлено снижением рынка сбыта, и как следствие снижением доходности, либо данный показатель характеризует повышение эффективности управления оборотным капиталом. Так же можно отметить, что доля запасов и материалов + НЗП в фактической величине текущих активов в 2008 и 2009 годах равна 20,8% и 21,5% соответственно. Показатель общей ликвидности, рассчитанные разными способами превышает допустимую величину данного показателя, можно сделать вывод о достаточной ликвидности предприятия в 2008-2009 гг. VII. Показатели 2008 2009 3243593 4227505 0 4070289 9 3973851 4187032 2 3415436 9 по отношению к выручке по отношению к себестоимости 28 29 34 42 с использованием выручки с использованием себестоимости 13 12,5 10,5 8,6 Запасы (211) Выручка Себестоимость Период оборота запасов Коэффициент Вывод: При расчете периода оборота по отношению к выручке понимается какое количество дней продаж покрывают имеющиеся у предприятия запасы сырья и материалов. Таким образом, можно сделать 12 вывод, что производственные запасы предприятия могут быть профинансированы 28 и 34 днями продаж в 2008 и 2009 годах соответственно. В случае расчета по отношению к индивидуальной базе (с/с) показатель периода оборота дает возможность оценить целесообразность сложившегося уровня активов. На предприятии имеющийся объем запасов покрывает 29 дней затрат по производству продукции в 2008 году и 42 дня в 2009 году. В динамике показатели увеличиваются, что свидетельствует о наращивании финансового потенциала предприятия. VIII. Применение коэффициентов оборачиваемости рассчитанных по отношению к выручке Показатели Затратный цикл (дн.) Текущие активы - денежные средства Выручка коэффициент оборачиваемости Кредитный цикл (дн.) Текущие пассивы - ККиЗ Выручка коэффициент оборачиваемости Чистый цикл (дн.) 2008 164 1917036 1,5 4227505 0 2,2 36 4238951, 5 4227505 0 9,97 128 2009 164 1879712 9,5 4187032 2 2,2 43 5007230, 5 4187032 2 8,36 121 Вывод: Затратный цикл на протяжении всего изучаемого периода остается неизменным. Его величина достаточно высока в силу специфики деятельности предприятия. Тем не менее, можно сделать вывод, о том, что длительный период времени наиболее ликвидные активы предприятия «связаны» текущими активами, что говорит, во-первых, о недостаточно эффективном управлении оборотным капиталом, а во-вторых, высокой потребности предприятия в финансировании производственного процесса. 13 Кредитный цикл увеличивается, это свидетельствует о привлечении на предприятие более дешевых источников финансирования, а именно финансирование текущей деятельности за счет средств контрагентов. Таким образом, изменение показателя характеризует повышение эффективности использования текущих пассивов, т.к. заемные средства являются более дорогим ресурсом, чем кредиторская задолженность. Чистый цикл в 2009 году уменьшился по сравнению с 2008 годом на 7 дней. Это говорит о том, что 128 и 121 день затратный цикл будет финансироваться за счет средств, отличных от КЗ. Снижение чистого цикла обусловлено наращиванием КЗ для финансирования производственного процесса. IX. Характеристика циклов оборотного капитала предприятия Показатели Период оборота сырья (дн.) сырье 2008 35 3950102 себестоимость 40702899 коэффициент оборачиваемости Период оборота НЗП НЗП себестоимость коэффициент оборачиваемости Период оборота готовой продукции готовая продукция себестоимость коэффициент оборачиваемости Период оборота дебиторской задолженности 10,3 0 542,5 40702899 75028,4 0,2 15142,5 40702899 2688 54 дебиторская задолженность 6350363 выручка 42275050 коэффициент оборачиваемости Период оборота денежных средств денежные средства 6,7 4 431720,5 выручка 42275050 коэффициент оборачиваемости 14 98 2009 42 3973851 3415436 9 8,6 0,02 1408 3415436 9 24257,4 0,02 1798 3415436 9 18995,75 78 9043669, 5 4187032 2 4,6 1,3 146999,5 4187032 2 285 Период оборота кредиторской задолженности 36 53 кредиторская задолженность 4089754, 5 себестоимость 40702899 3988988, 5 3415436 9 6,8 42 121 67 коэффициент оборачиваемости Производственный цикл (дн.) Операционный цикл (дн.) Финансовый цикл (дн.) 10 35 93 53 Вывод: Производственный цикл – это период времени, в течение которого происходит изготовление продукции из закупленного количества сырья и материалов. Он начинается в момент поступления производственных запасов на склад и заканчивается в момент отгрузки готовой продукции. В 2009 году происходит увеличение по сравнению с 2008 годом производственного цикла, это говорит об увеличении оборотного капитала, следовательно, необходимо дополнительное привлечение в финансирование производственного процесса за счет привлеченного капитала. Происходит замедление оборачиваемости. Для обобщающей характеристики степени иммобилизации (т.е. отвлечения средств из активного оборота) денежных средств применяется показатель продолжительности операционного цикла. Операционный цикл – отрезок времени, в течение которого оборотные активы совершают полный оборот. В нашем случае операционный цикл увеличивается. Данная динамика не является положительной для предприятия. Одним из главных элементов финансовой деятельности является способность предприятия своевременно рассчитаться по своим обязательствам. Финансовый цикл – период времени, начинающийся с момента оплаты поставщику за предоставленную продукцию и заканчивается моментом погашения дебиторской задолженности. В 2009 году по сравнению с 2008 годом наблюдается увеличение финансового цикла. Это связано с тем, что предприятие нацелено на привлечение дополнительных заемных средств для финансирования текущего производственного процесса. 15 Диагностика денежных потоков предприятия 1) Прямой метод 2008 г. Всего приток Всего отток теку щая деятельн ость 5042 0446 4855 7693 дол инвести д яв ционная оля в итого, деятельност итого, % ь % 87, 8, 4758982 7 3 70, 1579838 2 5 6 2,9 финансо вая деятельност ь д оля в итого, % 2282248 4 Сумма, тыс. руб. Показатель текущая деятельность покупателей, 501115 91 308855 (485576 Денежные средства, направленные 93) на оплату приобретенных товаров, работ, (411514 услуг, сырья 32) (271735 на оплату труда 1) (891534 на выплату дивидендов, процентов ) (267658 на расчеты по налогам и сборам 9) (155093 социальные выплаты ) (965694 на прочие расходы ) 504204 Всего приток по текущей деятельности 46 (485576 Всего отток по текущей деятельности 93) инвестиционная деятельность Выручка от продажи ОС и иных ВнА 11949 Выручка от продажи ЦБ и иных фин. 390807 вложений 0 Полученные проценты 838963 Приобретение объектов основных средств, (118941 доходных вложений материальные ценности и 50) нематериальных активов Средства, полученные заказчиков Прочие доходы от 16 6, 4559180 6 Доля в деятельност и, % 99,4 0,6 100 84,7% 5,6% 1,8% 5,5% 0,3% 2,0% 100 100 0,3 82 17,7 Итог о 5746 1676 6891 5259 Доля в общем, % 87,2% 1% 70,5% 59,7% 3,9% 1,3% 3,9% 0,2% 1,4% 87,7% 70,5% 0,0% 6,8% 1,5% 75,3 17,3% Приобретение ЦБ и иных финансовых (390423 вложений 6) Всего приток по инвестиционной 475898 деятельности 2 Всего отток по инвестиционной (157983 деятельности 86) финансовая деятельность Поступления от займов и кредитов, 228204 предоставленных другими организациями 1 Прочие доходы 207 Погашение займов и кредитов (без (435836 процентов) 4) Погашение обязательств по финансовой (85456) аренде (115360 Прочие расходы ) Всего приток по финансовой 2282248 деятельности (455918 Всего отток по финансовой деятельности 0) 574616 ВСЕГО ПРИТОК 76 689152 ВСЕГО ОТТОК 59 24,7 100 100 99,9 0,1 95,6 1,9 2,5 100 100 5,7% 8,3% 22,9% 4,0% 0,0% 6,3% 0,1% 0,2% 4,0% 6,6% 100 100 Вывод: В рамках диагностики с помощью прямого метода анализа выявлены следующие пропорции между текущей, инвестиционной и финансовой деятельностями, осуществляемых предприятием в 2008 году. Наибольший удельный вес в величине совокупных доходов, получаемых в результате осуществления деятельностей, занимает приток денежных средств, за счет текущей деятельности (87,7%), из них 99,4% - это средства, полученные от покупателей и заказчиков. Приток денежных средств от инвестиционной деятельности равен 8,3% от итоговой суммы, полученной от осуществления всех трех деятельностей. Доля же финансовой деятельности составила 4%, в основном за счет поступлений от займов и кредитов, предоставленных другими организациями. Анализируя общую совокупную величину оттока денежных средств, можно сделать следующие выводы: наибольший удельный вес занимает отток в текущей деятельности (70,5%) в связи с приобретение товаров, работ, услуг, расчетов по оплате труда, а также погашение задолженности перед бюджетами всех уровней. Приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов, а также приобретение ценных бумаг и иных финансовых вложений, является основным источником отвлечения денежного потока с предприятия в ходе осуществления инвестиционной деятельности (22,9%). На долю финансовой деятельности приходится 6,6% отвлечения денежных средств, в результате 17 погашения займов и кредитов (без %) и погашения обязательств по финансовой аренде. В заключение хотелось бы отметить, что в 2008 году денежный отток в 1,2 раза превышает величину, полученную в ходе осуществления деятельностей. И лишь, по итогам осуществления текущей деятельности предприятие получает чистые денежные средства в размере 1862753 т. руб. д текущая оля в деятельность итого, % 2009 г. Вс его приток Вс его отток инвестицио нная деятельность 4854826 4 9 0,6 3021414 4237911 2 7 8,9 11239682 д д финансо оля в оля в вая итого, итого, деятельность % % 5, 6 2 0,9 Сумма, тыс. руб. Показатель текущая деятельность 485482 Поступило денежных средств – всего 64 476807 выручка от продажи ТРУ 12 выручка от продажи иного имущества 70248 Авансы, полученные от покупателей 62119 Прочие доходы 735185 423791 Денежные средства, направленные 12 на оплату приобретенных товаров, работ, 349581 услуг, сырья 16 246264 на оплату труда 0 на выплату дивидендов, процентов 5 237661 на расчеты по налогам и сборам 4 на таможенные пошлины 3522 Отчисления в гос. ВФ 327729 На выдачу авансов 417751 183273 на прочие расходы 5 485482 Всего приток по текущей деятельности 64 423791 Всего отток по текущей деятельности 12 18 2000105 87812 3, 5356 9783 0, 5370 6606 8 2 Итог о Доля в деятельност и, % Доля в общем, % 100,0 90,6 98,2 0,1 0,1 1,5 89,0 0,1 0,1 1,4 100,0 78,9 82,5 65,1 5,8 4,6 0,0 0,0 5,6 0,0 0,8 1,0 4,4 0,0 0,6 0,8 4,3 3,4 100 90,6 100 78,9 инвестиционная деятельность 302141 4 Поступило денежных средств – всего Выручка от продажи объектов ОС и иных ВнА Полученные проценты Погашение ЦБ и иных финансовых вложений Прочие поступления 25024 287024 242096 3 288412 112396 82 Направлено денежных средств – всего Приобретение объектов основных средств, доходных вложений материальные ценности и нематериальных активов Направлено на расчеты по кап. строительству Всего приток по инвестиционной деятельности Всего отток по инвестиционной деятельности 187233 6 936734 6 302141 4 112396 82 100 5,6 0,8 9,5 0,0 0,5 80,1 9,5 4,5 0,5 100 20,9 16,7 3,5 83,3 17,4 100 5,6 100 20,9 100 3,7 99,99 0,1 100 3,7 0,0 0,2 100 0,2 100 100 3,7 0,2 финансовая деятельность Поступило всего денежных средств – всего Поступления от займов и кредитов, предоставленных другими организациями Прочие поступления Направлено денежных средств – всего Погашение обязательств по финансовой аренде Всего приток по финансовой деятельности Всего отток по финансовой деятельности ВСЕГО ПРИТОК ВСЕГО ОТТОК 200010 5 200000 0 105 87812 87812 200010 5 87812 535697 83 537066 06 100 100 Вывод: В 2009 году по сравнению с базисным годом разность между всеми полученными и выплаченными предприятием денежными средствами за анализируемый период времени уменьшилась, что свидетельствует об увеличении на предприятие потока чистых денежный средств, который в свою очередь сопоставляется его с прибылью. Данный фактор показывает повышение эффективности работы предприятия. Рост прибыли создает финансовую основу для самофинансирования деятельности предприятия, для 19 осуществления расширенного воспроизводства и удовлетворения социальных и материальных потребностей. Всего приток денежных средств, полученный в ходе проведения текущей деятельности, составил 90,6% от итоговой величины. В свою очередь отток средств равен 78,9%. Поскольку такой вид деятельности включает поступление и использование денежных средств, обеспечивающих выполнение основных производственно-коммерческих функций, то наибольший удельный вес «притока» денежных средств будут выручка от реализации продукции в текущем периоде (98,2%). «Отток» же происходит в связи с платежами по счетам поставщиков и подрядчиков (82,5%), с выплатой заработной платы (5,8%), отчислениями в бюджет и внебюджетные фонды(6,4%). Поскольку основная деятельность компании является главным источником прибыли, она должна являться и основным источником денежных средств. Инвестиционная деятельность включает поступление и использование денежных средств, связанные с приобретением, продажей долгосрочных активов и доходы от инвестиций. В нашем случае «притоки» денежных средств связаны с продажей основных средств, нематериальных активов (0,8%), с получением дивидендов (9,5%), процентов от долгосрочных финансовых вложений, с возвратом других финансовых вложений (80,1%). «Оттоки» денежных средств объясняются приобретением основных средств, нематериальных активов (16,7%) и капитальными вложениями (83,3%). В итоговой сумме денежных потоков за 2009 год инвестиционная деятельность на втором месте: приток равен 5,6%, отток – 20,9%. Значительная величина оттока объясняется дополнительным вложением предприятия в капитальное строительство, что свидетельствует о расширении и модернизации производственных мощностей, не смотря на то, что инвестиционная деятельность в целом приводит к временному оттоку денежных средств. Финансовая деятельность призвана увеличивать денежные средства в распоряжении компании для финансового обеспечения основной и инвестиционной деятельности. В данном случае, данное утверждение имеет место, приток по данному виду деятельности превышает величину отток (4%:0,2%). Из них поступление произошло в основном за счет займов и кредитов, предоставленных другими организациями, в свою очередь погашение обязательств по финансовой аренде стало причиной денежного оттока. В целом на предприятии происходит по сравнению с базисным периодом увеличение денежных средств. 20 2) Косвенный метод 2008 год Показатель на начало Актив I Внеоборотные активы на конец Основные средства Незавершенное строительство 15719673 16096085 2153884 4996885 ДФВ Прочие ВОА 8575166 522493 80071 590764 Итого по I разделу 26971216 II Оборотные активы 21763805 Запасы ( в т.ч. НДС) 3366725 4808693 ДЗ > 12 2626988 4359527 ДЗ < 12 3754579 8946147 КФВ 6407827 4068906 Денежные средства* Прочие ОА 648427 629 215014 702 Итого по II разделу 16805175 22398989 Баланс УК ДК Непокрытый убыток прошлых лет* Прибыль текущего года* Прочие капиталы и резервы* Итого по III разделу Займы и кредиты 43776391 Пассив III Капиталы и резервы 15485851 22170905 44162794 15497760 22169898 2967218 3285215 - 804954 197345 291026 34886883 35478423 IV Долгосрочные обязательства 5000000 21 2923677 Изме нение 37641 2 28430 01 8495095 68271 5207411 14419 68 17325 39 51915 68 2338921 433413 73 55938 14 38640 3 11909 -1007 317997 80495 4 93681 59154 0 2076323 ОНО 240257 241055 Прочие ДО 553313 27074 Итого по IV разделу Займы и кредиты Кредиторская задолженность Задолженность участникам по выплате дивидендов Прочие КО 5793570 3191806 V Краткосрочные обязательства 69301 41299 2750280 5429229 258089 18268 14130 7907 Итого по V разделу 3095938 5492565 Баланс 43776391 44162794 22 798 526239 2601764 -28002 26789 49 243959 -10361 23966 27 38640 3 Текущая деятельность Влияние на Влияние денежный на вид поток деятельно сти Инвестиционная деятельность Влияние на Влияние денежный на вид поток деятельно сти Увел Запасы -1441968 Увел ДЗ > 12 ДЗ < 12 -1732539 -5191568 КФВ 2338921 Прочие ОА КЗ Задолженнос ть участникам по выплате дивидендов Прочие КО ОНО итого -73 2678949 -243959 -10361 798 -3601800 Увел Умен. Увел Увел ОС Незаверше нное строительство ДФВ Прочие ВОА -376412 Увел -2843001 8495095 Умен. Увел -68271 итого 5207411 Умен. Финансовая деятельность Влияние на Влияние денежный на вид поток деятельно сти ДК иЗ -2076323 КК иЗ -28002 УК Пр. ДО ит ого 11909 -526239 Умен. Умен. Увел. Умен. -2618655 Увел Умен. 804954 – 3601800 + 5207411 – 2618655 + 1007 + 317997 – 93681 = 17233 Умен. Увел Увел. 23 Умен. Показатель 2009 год на конец на начало Изменение Актив I Внеоборотные активы Основные средства Незавершенное строительство ДФВ Прочие ВОА Итого по I разделу Запасы ( в т.ч. НДС) ДЗ > 12 ДЗ < 12 КФВ Денежные средства* Прочие ОА Итого по II разделу Баланс УК ДК* Непокрытый убыток прошлых лет* Прибыль текущего года* Прочие капиталы и резервы* Итого по III разделу Займы и кредиты ОНО Прочие ДО Итого по IV разделу Займы и кредиты КЗ 16096085 17453384 1357299 4996885 80071 560816 15167780 102035 535669 10170895 21964 -25147 21733857 33258868 II Оборотные активы 11525011 4808693 4359527 8946147 4068906 3351943 1380905 9141192 1535643 -1456750 -2978622 195045 -2533263 215014 702 78985 601 -136029 -101 22398989 44132846 15489269 48748137 -6909720 4615291 Пассив III Капиталы и резервы 15497760 15497760 22169898 22169855 (2470033) 291026 0 -43 (2510238) - 40205 2813099 2813099 331274 40248 35488651 38301750 IV Долгосрочные обязательства 2923677 4926005 200879 123135 27074 769259 2813099 3151630 5818399 V Краткосрочные обязательства 41299 64793 5429229 4548748 2666769 24 2002328 -77744 742185 23494 -880481 Задолженность участникам по выплате дивидендов ДБП Прочие КО Итого по V разделу Баланс 14130 7899 8 7111 7336 -7019 -563 -8 5492565 44132846 4627988 48748137 -864577 4615291 25 Текущая деятельность Показатель Влияние на Влияние на денежный вид поток деятельнос ти Инвестиционная деятельность Показатель Влияние на Влияние денежный на вид поток деятельно сти Умен. Запасы 1456750 ДЗ > 12 2978622 ДЗ < 12 КФВ -195045 2533263 Умен. Увел ОС Незавершенное строительство -1357299 10170895 ДФВ Прочие ВОА -21964 25147 11525011 Увел Прочие ОА КЗ Задолженно сть участникам по выплате дивидендов ДБП Прочие КО ОНО итого 101 -880481 Умен. Умен Увел. итого Умен. Умен. ДКиЗ 200232 8 ККиЗ 23494 Пр. ДО 742185 итого 276800 7 Увел. увел увел Увел. Умен Умен. -7019 -563 -8 -77744 5807876 Увел Финансовая деятельность Показатель Влияние Влияние на на вид денежный деятельно поток сти Итоговый расчет = 2813099 + 5807876 – 11525011 + 2768007 + 43 + 40205 – 40248 = 136029 (∆ ДС) Умен. Умен. Умен Увел. 26 Вывод: Как видно из таблицы, основным источником денежных средств у предприятия является его основная – текущая – деятельность (+5807876 тыс. рублей). Данный приток обусловлен изменение величины текущих активов, а именно снижение ТМЦ, долгосрочной ДЗ и изменением величины краткосрочных финансовых вложений. Обращаем внимание на тот факт, что в течение анализируемого года снижается общая величина кредиторской задолженности, а также величина задолженности перед учредителями по выплате дивидендов, что можно считать одним из положительных моментов для предприятия. Приток денежных средств, получаемый от финансовой деятельности, является результатом привлечения долгосрочных и краткосрочных кредитов и займов, а так же за счет прочих долгосрочных обязательств (в состав прочих долгосрочных обязательств Общества включена кредиторская задолженность по расчетам с поставщиками и подрядчиками, срок погашения которой согласно заключенным договорам превышает 12 месяцев после отчетной даты). Заработанные деньги вкладывались в инвестиционную деятельность, т.е. в расширение основных фондов, в долгосрочные финансовые вложения, а так же в незавершенное строительство. Следует помнить, что максимизация чистого денежного притока не может рассматриваться в качестве основной финансовой цели предприятия. В идеале его величина должна стремиться к нулю, так как высвобожденные денежные средства, обладая 100%-ной ликвидностью, имеют нулевую (и даже отрицательную) доходность. Поэтому длительное размещение финансовых ресурсов в налично-денежной форме означает для предприятия значительные потери потенциального дохода. Положительным моментом является наличие значительного притока денег от операционной деятельности, что свидетельствует о разумном использовании потенциала предприятия. 3) Ликвидный денежный поток. Показа тель Ликвид ный денежный поток Формула для расчета ЛДП = (ДКн + ККн – ДСн) – (ДКк + ККк – ДСк) 2008 4420874 – 2749962 =1670912 2009 2749962 – 4911813 = 2161851 Вывод: В 2008 году на предприятии был создан ликвидный денежный поток в сумме 1670912 т. рублей.. При этом необходимо отметить, что приток денежных средств был произведен преимущественно за счет средств, требующих возврата, т. к. результатом положительной величины данного показателя является тот факт, что в начале 2008 году была привлечена достаточно большая величина заемного капитала (ДКиЗ и ККиЗ) В 2009 году предприятие имеет дефицитное сальдо денежных средств, возникшего после полного покрытия всех своих долговых обязательств по заемным средствам. Таком образом, можно сделать вывод, что за 2009 год предприятие ухудшило свою чистую кредитную позиция, создав недостаток ликвидного денежного потока в размере 2161851 т. рублей, что примерно равно сумме потоков, получаемых в результате осуществления основных видов деятельности. Из вышесказанного можно отметить следующее, что финансовым службам предприятия необходимо отслеживать величину ликвидного денежного потока по окончанию каждого отчетного периода, так как при оттоке денежных средств стоит учесть, что на предприятие возможна ситуация замедление оборачиваемости и появления задолженностей по платежам. 4) Рентабельность оборота по cash-flow Показатель Чистая прибыль Амортизация cash-flow Выручка от реализации Рентабельность оборота по cash-flow 2008 957988,4 1462192,9 2420181 50420446 2420181/50420446=4,7% 2009 3252733,7 1553544 4806277,7 48548264 4806277,7/48548264=9,9 % Вывод: С помощью данного показателя можно выявить уровень доходности cash-flow. Отличие рентабельности оборота по cash-flow от других видов показателей рентабельности, состоит в том, величина cash-flow получаемое от собственной деятельности компании тесно связанно с эффективностью ее функционирования и, следовательно, более важно для менеджеров и владельцев компании (хотя нельзя отрицать его значимость, например, для потенциального инвестора). Исходя из полученных результатов, можно сделать вывод: в течение анализируемого периода рентабельность по cash-flow увеличивается в 2 раза с 4,7% до 9,9%. Это говорит о том, что предприятие в 2009 году имеет большую величину прибыли с каждого рубля, затраченного на производство и реализацию продукции. 5) Финансовые показатели, рассчитываемые на базе денежных потоков Название показателя Коэффициент платежеспособности (1) Формула для расчета 2008 Показатели ликвидности (ДC на начало периода + Приток ДС 0,84 за период) / Отток ДС за период 28 2009 1,001 Коэффициент платежеспособности (2) Интервал самофинансирования (1) Интервал самофинансирования (2) Коэффициент Бивера Коэффициент покрытия краткосрочных обязательств потоком денежных средств Приток денежных средств за период / Отток денежных средств за период (Денежные средства + КФВ + Краткосрочная дебиторская задолженность) / Среднедневной расход денежных средств (Денежные средства + КВФ) / Среднедневной расход денежных средств (Чистая прибыль + Амортизация) / Долгосрочные и Краткосрочные обязательства (Чистая прибыль + Амортизация) / Краткосрочные обязательства ЧДПТ перед выплатой % и див и налогов/ % к уплате ЧДПТ / Потенциал Долгосрочные самофинансирования обязательства Динамичный (Кредиты + Займы показатель степени + Кредиторская задолженности задолженность) / ЧДПТ (Кредиты + Займы Динамичный + Кредиторская показатель степени задолженность задолженностиДенежные средства) / нетто ЧДПТ (Кредиты + Займы + Кредиторская задолженность Потенциал Денежные средства задолженности Краткосрочная дебиторская задолженность) / ЧДПТ Покрытие процентов 29 0,83 1 109 122 52 30 0,23 0,43 0,47 0,82 18,5 30 0,4 1,4 4,4 1,45 4,1 1,43 0,7 -0,03 Коэффициент покрытия дивидендов I Коэффициент реинвестирования денежных средств, % Степень покрытия инвестиционных вложений, % Степень покрытия чистых инвестиций Степень финансирования инвестиций-нетто Соотношение величины внутреннего и внешнего финансирования Доля собственных источников внешнего финансирования в общей сумме внешнего финансирния, % Доля заемных источников внешнего финансирования в общей сумме внешнего финансирния, % Показатель «качества» выручки от продаж. Рентабельность совокупного ЧДПТ перед выплатой дивидендов, но после уплаты 4,2 налогов/общая сумма дивидендов к выплате Инвестиционные показатели Чистый денежный поток от -0,01 инвестиционной деятельности / ЧДПТ ЧДПТ/ общая сумма инвестиций 0,1 ЧДПТ/ Инвестиции-нетто 0,1 (приток от ИД-В от продажи ОС) Общая сумма инвестиций/ В от 1322 продажи ОС и др. ВНА Показатели финансовой политики п/п ЧДПТ/ приток ДС в фин. деят-ти 0,82 1233831 -1,3 0,55 0,5 449 3,08 Приток ДС за счет роста ЗК/ приток ДС в фин. деят-ти Приток ДС за счет роста СК/ Приток ДС за счет роста ЗК Приток ДС в виде выручки от 50111591/422 продаж/выручка от 7505 *1,18 = 1 продажи с НДС Показатели рентабельности ЧДПТ*100 / 4,2 ОА+ВНА 30 48548264/4187 0322 *1,18 = 0,98 13,9 капитала Рентабельность собственного капитала Доля ЧДПТ в выручке от продажи товаров, % ЧДПТ*100 / Собственный капитал ЧДПТ/ Выручку (стр. 10 ф.№2) 5,3 16,7 4,4 41,5 Вывод: Данные таблицы свидетельствуют о том, что анализируемая организация не сможет в 2008 году оплатить свои текущие обязательства за счет остатка денежных средств на счетах, в кассе, а так же за счет притока дополнительных ДС. В 2009 году наблюдается тенденция к увеличению коэффициента платежеспособности (=1), но при этом необходимо отметить, что предприятие не в состоянии позвонить себе увеличить свои обязательства. Исходя из величины интервала самофинансирования, можно сделать вывод о том, что предприятие сможет бесперебойно осуществлять текущую деятельность в течение двух лет за счет полученных денежных средств за ранее отгруженную продукцию примерно за 4 месяца. Так же можно отметить, что в 2008 году притоком денежных средств может быть покрыто менее четверти, а именно 20% общей суммы краткосрочных и долгосрочных обязательств. В 2009 году ситуация на предприятие становится стабильнее и коэффициент Бивера равен нормативу и составляет 40%. На предприятие достаточно собственных денежных средств, с помощью которых оно могло бы покрыть финансовые расходы по привлечению заемных средств. Если же судить о возможности покрытия предприятием долгосрочной кредиторской задолженности, можно сказать следующее: за анализируемый период организация наращивает свой потенциал (что свидетельствуют ранее полученные показатели), в результате чего может погасить за счет внутренних источников финансирования в 2008 и 2009 годах от 0,4 до 1,4 руб. из каждого рубля долгосрочной КЗ, соответственно. Динамичный показатель степени задолженности по данным таблицы свидетельствует о том, что предприятие располагает такой величиной собственных источников, с помощью которой можно погасить основную сумму долга в течение 4,5 лет. Однако к концу анализируемого периода этот показатель достиг 1,5 лет, преимущественно за счет увеличения ЧДПТ. В том случае, если предприятие будет погашать свои задолженность, дополнительно направляя все имеющиеся ДС, то срок погашения сократиться, но не значительно, примерно на 3 месяца. Если предположить что для для погашения обязательств перед кредиторами предприятие привлечет всю краткосрочную ДЗ, то такой дополнительный источник финансирования позволит снизить срок погашения до 7 месяцев в 2008 году, а в 2009 году разово погасить имеющуюся задолженность. 31 Предприятие располагает средствами для выплаты дивидендов, особенно ярко выражено это при расчете данного показателя за 2009 года, когда ЧДПТ увеличивается, в то время как обязательства перед собственниками капитала снижаются, в силу принятого решения Совета директоров. Динамика инвестиционных показателей особенно важна, т.к. интенсивность капитальных вложений различается из года в год. Отрицательное значение ЧДПИ, полученное при расчет, означает, что все инвестиционные вложения во внеоборотные активы организация в 100% реинвестирует за счет ЧДПТ. В 2009 году ситуация ухудшается. В первую очередь это вызвано тем, что на предприятие поступило в 4 раза меньше денежных средств, это вызвано тем, что в 2008 году на депозитных счетах в коммерческом банке было размещено около 4 млрд. рублей под 10-12% годовых на срок до 1.07.2009 года. В свою очередь полученные проценты, равнозначно, как и проценты, полученные от ДС на расчетном счете, отражались в форме №4. Так же можно отметить и то что в 2009 году происходит увеличение суммы отчислений денежных средств на капитальное строительство. Данные таблицы свидетельствуют о том, что как в прошлом, так и в отчетном году предприятие не способно покрыть расходы, связанные с инвестиционной деятельностью, не привлекая при этом внешние источники финансирования, а именно долгосрочных и краткосрочных кредитов и займов. Все инвестиционные показатели свидетельствуют о дефицитности ЧДПИ. Таким образом, менеджменту необходимо сконцентрировать внимание на повышении эффективности текущей деятельности, с тем, чтобы для обеспечения воспроизводства капитальные вложения покрывались за счет собственных средств. За счет ЧДПТ 2008-го и 2009-го года в размере 1862753 и 6169152 т. рублей и в целом внутренних источников финансирования на сумму 6621735 и 6481191 тыс. рублей (в т.ч. доход от продажи ВНА, доходы от долгосрочных финансовых вложений) предприятие смогло лишь частично проинвестировать покупку внеоборотных активов, а также провести расчёты по капитальному строительству. Таким образом, в финансовой политике организация старается прибегать к займам и кредитам, а также к бесплатному «кредитованию» со стороны своих поставщиков и подрядчиков. Изучение динамики показателя «качества» выручки от продажи показывает, что на предприятие в 100% размере стабильно поступают денежные средства в виде выручки к общей ее величине. При этом необходимо отметить, что в 2009 году показатель снижается, что говорит о том, что предприятие практикует продажу своих товаров на условиях коммерческого кредита. Особый интерес представляют показатели рентабельности, которые, исходя из полученных данных, в динамике увеличиваются. 32 Диагностика взаимосвязи дебиторской и кредиторской задолженности Показатель 2008 год. 1 Средняя величина краткосрочной ДЗ 6350363 2 Средняя величина краткосрочной КЗ 4145054,5 3 Однодневная себестоимость 113063,6 4 Однодневная выручка 117430,7 Период оборота ДЗ (дн.) 54 Период оборота КЗ (дн.) 37 День платежа дебиторов День платежа кредиторов Поступле Выплат ния от ы дебиторов кредиторам 4145054 ,5 37 54 4145054 ,5 6350363 4145054 ,5 4145054 ,5 111 148 162 3879492 4145054 ,5 185 216 + 4410617 + 265562,5 +24708 71 +24708 71 6350363 180 (итог за II кв.) 6350363 4145054 ,5 4145054 ,5 222 259 270 1939746 1939746 - 108 6350363 270 (итог за 33 Недост аток денежных средств 4145054,5 + 2205308,5 6350363 74 90 (Итог за I кв.) Свобод ные денежные средства 1674183,5 +46761 79,5 +53112 5 3613929,5 +27364 33,5 +27364 III кв.) 33,5 4145054 ,5 296 324 6350363 4145054 ,5 333 360 (итог за IVкв.) 1408621 + 4941742 +79668 7,5 +79668 7,5 Вывод: Анализируя полученные данные можно отметить следующее: На предприятие в среднем каждый 54 день поступает платеж от дебиторов в сумме 6350363 т. рублей, а каждый 37 день предприятие обязано оплачивать задолженность в сумме 4145054,5 т. рублей в основном перед поставщиками и подрядчиками. Если предположить, что условия расчетов сохраняются и в последующих кварталах, то можно проследить движение платежей дебиторов и кредиторам и состояние денежных средств на каждую дату платежа дебиторов и платежа кредиторам. Оценивая получений результат, можно сделать вывод о том что, сложившиеся условия расчетов порождают недостаток средств в обороте за первый квартал в сумме 1939746 тыс. рублей. Это факт объясняется тем, что период оборота кредиторской задолженности в 1,5 раза превышают период оборота дебиторской, в результате чего по истечению первого квартала предприятие два раза осуществило расчеты с поставщиками и подрядчиками и всего лишь раз были получены денежные средства, преимущественно за счет авансов выданных. Таким образом, формируется просроченная кредиторская задолженность со всеми вытекающими из этого последствиями. Ликвидировать ее с помощью даже регулярно поступающих платежей дебиторов в данных условиях невозможно, поэтому, скорее всего, придется привлекать краткосрочные банковские кредиты. Однако на основе рассмотренной ситуации нельзя делать вывод, что превышение платежей кредиторам над поступлениями от дебиторов всегда приводит к недостатку средств в обороте, постоянно имеющему место. Так во втором квартале наблюдается наличие свободных денежных средств. Столь благоприятные условия обеспечиваются тем обстоятельством, что средний однодневный размер выручки от продаж превышает среднюю однодневную сумму затрат на проданную продукцию. Показатель 2009 год. 1 Средняя величина краткосрочной ДЗ 9448551 2 Средняя величина краткосрочной КЗ 5042034,5 34 3 Однодневная себестоимость 94873,2 4 Однодневная выручка 116306,5 Период оборота ДЗ (дн.) 81 Период оборота КЗ (дн.) 53 День платежа дебиторов День платежа кредиторов Поступле Выплат ния от ы дебиторов кредиторам 5042034 ,5 53 81 90 (Итог за I кв.) 5042034 ,5 5042034 ,5 106 159 180 (итог за II кв.) 243 5677552,5 5042034 ,5 9448551 265 5042034 ,5 318 5042034 ,5 270 (итог за III кв.) 324 -635518 +37709 98,5 +37709 98,5 9448551 212 9448551 360 (итог за IVкв.) Недост аток денежных средств 5042034,5 +44065 16,5 +44065 16,5 9448551 162 Свобод ные денежные средства 1271036 +81775 15 +31354 80,5 +31354 80,5 1906554 +75419 97 +75419 97 Вывод: Исходя из полученных данных видно, что в среднем через каждый 81 день предприятие получает оплату от дебиторов и через каждые 53 дня обязано платить кредиторам. Результаты расчета показывают, что взаимоотношения предприятия с дебиторами и кредиторами, соответствующие условиям расчетов с ними, в 35 целом благоприятны для предприятия: в обороте постоянно присутствуют свободные средства. Однако рост свободных средств не является равномерным: по состоянию на отдельные даты их сумма снижается, а затем снова возрастает. В течение всего периода предприятие может использовать в обороте свободные средства в размере 4406516,5 тыс. руб., а в отдельные отрезки времени — меньшие суммы. В этих условиях предприятие способно погасить просроченную кредиторскую задолженность. Как видно из данных таблицы, на 90-ый день переходящие остатки дебиторской задолженности соответствуют 9 дням (последний платеж дебиторов осуществляется на 81-й день), а кредиторской задолженности — 37 дням (последний платеж кредиторам производится на 74-й день). Таким образом, на конец первого квартала краткосрочная дебиторская задолженность составит 116306,5 * 9 = 1046758,5 тыс. рублей, а краткосрочная кредиторская задолженность: 94873,2 * 37 = 3510308 тыс. рублей. Подобные расчеты можно провести и на другие аналогичные даты. Диагностика результативности процесса финансирования на предприятии Расчет коэффициента самофинансирования 1 вариант 2008 год 2009 год 2 вариант 2008 год 2009 год 36 Характеристика состояния и динамики коэффициента активного финансирования предприятия Показатели 2008 год 2009 год изменен ие Выручка от реализации имущества 3920019 25015 3895004 Совокупные активы 43969592,5 4664404 4224708 91,5 99 Коэффициент активного 8,92% 0,01% -8,91% финансирования Анализ результативность высвобождения оборотного капитала Показатели 2008 2009 Выручка 4227505 4187032 0 2 Среднегодовая величина оборотных активов 1960208 1894412 2 9 Оборачиваемость в днях 167 163 Потребность оборотных активов исходя из 1941441 прошлогодней оборачиваемости 8 Величина высвобождения капитала 470289 В том числе: абсолютное выражение 657953 Относительное выражение 22860632 Вывод: Оценивая результативность и процесс финансирования на предприятии, следует отметить следующие моменты. В 2008 и 2009 годах коэффициент самофинансирования составил 4,6% и 8,6% соответственно. Величина данных показателей является недостаточной для проведения расширенного воспроизводства за счет собственных источников, отсюда следует, что роль заемного и привлечённого капитала занимает ведущее место. По моему мнению, данное положение вполне приемлемо, учитывая специфику российских промышленных предприятий, а именно предприятие энергетики. Увеличение самофинансирования произошло в первую очередь в результате полного покрытия убытков прошлых лет за счет текущей прибыли на конец изучаемого период, а также за счет увеличения амортизационных отчислений (амортизация увеличилась за счет прироста основных средств на предприятии). Модифицированный коэффициент самофинансирования в анализируемом периоде отрицательный и составляет 8,4% и 5%, расчет коэффициентов из-за отрицательной чистой кредиторской задолженности нецелесообразен. Стоит заметить, ЧКЗ 2009 года < ЧКЗ 2008 года, это позволяет сделать вывод о том, что среднегодовая величина ДЗ в 2009 году увеличивается, по сравнению с аналогичной датой предыдущего 37 года. Анализ активного самофинансирования с помощью средств, полученных в результате реализации внеоборотных активов, показывает что на предприятии наблюдается значительное снижение коэффициента. Главным образом это связано с тем, что в 2009 году не осуществлялась инвестиционная деятельность в прежнем объеме. Величина высвобождения оборотного капитала равна 470289 тыс. рублей, в том числе: абсолютное выражение – 657953 тыс. рублей от среднегодовой величины оборотных активов; относительное выражение – (22860632) тыс. рублей от выручки. 38