Субординированные LPN как способ увеличения капитала

advertisement

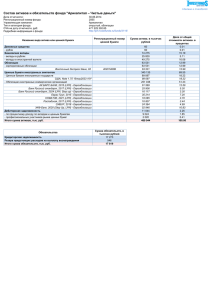

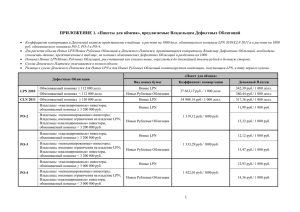

ЕЖЕГОДНАЯ КОНФЕРЕНЦИЯ «КАПИТАЛИЗАЦИЯ БАНКОВ 2013» АНДРЕЙ БОБОВНИКОВ СУБОРДИНИРОВАННЫЕ LPN КАК СПОСОБ УВЕЛИЧЕНИЯ КАПИТАЛА РОССИЙСКИХ БАНКОВ Субординированные инструменты – часть капитала банка Собственные средства (капитал) Дополнительный капитал Основной капитал Субординированный инструмент Субординированные LPN как способ увеличения капитала российских банков 2 Ограничения на объем привлекаемых субординированных инструментов 215-П 3.11.2. Дополнительный капитал включается в расчет собственных средств (капитала) кредитных организаций в размере, не превышающем 100% величины основного капитала 3.11.1. Величина субординированного кредита (депозита, займа, облигационного займа) и включаемого в состав источников дополнительного капитала, не может превышать 50% от величины основного капитала. Субординированные LPN как способ увеличения капитала российских банков 3 Виды субординированных инструментов Торгуемые Заем с секьюритизацией Торговля в Euroclear/Clearstream Неторгуемые (LPN). Кредит Депозит Субординированные облигации российскому праву. Московская биржа по Заем без секьюритизации Субординированные LPN как способ увеличения капитала российских банков 4 Регулирование В настоящее время расчет капитала регулируется параллельно двумя Положениями Банка России: №215-П №395-П Согласно Письму Банка России №41-1-1-4/713, в период параллельного расчета (с 01.04.2013 до предположительно 01.10.2013) в целях определения обязательных нормативов используется только величина капитала в соответствии с 215-П. Расчет по 395-П используется только в аналитических целях По окончании периода параллельного расчета, субординированные инструменты, не удовлетворяющие требованиям 395-П, не будут учитываться при расчете капитала Субординированные LPN как способ увеличения капитала российских банков 5 №395-П (Базель-III): требования к субординированным инструментам Требования по 215-П Срок погашения (в т.ч. досрочного) – не менее 5 лет с даты включения в капитал Условия предоставления существенно не отличаются от рыночных Невозможность внесения изменений в договор без согласования с Банком России В случае банкротства требования по данному инструменту удовлетворяются после всех иных кредиторов Требования по 395-П (в дополнение к 215-П) Если отношение базового капитала к сумме величины кредитного, операционного и рыночного риска стало ниже 2% либо к банку АСВ применяет меры по предупреждению банкротства, то: Инструмент конвертируется в обыкновенные акции, а обязательство считается исполненным, и (или) Невыплаченные проценты не возмещаются за счет прекращения обязательства заемщика по выплате процентов по инструменту, и (или) Убытки заемщика покрываются за счет прекращения обязательства заемщика по возврату основной суммы долга Субординированные LPN как способ увеличения капитала российских банков 6 Последовательность подготовки выпуска субординированных LPN Определение возможности подготовки выпуска и его предполагаемого объема. Если с учетом ограничений на структуру капитала не удается сделать выпуск более $20 млн, то выпуск нецелесообразен Подписание мандата на размещение с организатором Подготовка юридической документации и Loan Agreement (договор, на основании которого SPV, эмитирующее LPN, кредитует банк) Прохождение процедуры KYC с администратором программы (например, Deutsche Bank) Подача в Банк России банком Loan Agreement и ходатайства о подтверждении соответствия условий Loan Agreement требованиям законодательства. Банк России рассматривает документы в течение 30 дней После получения одобрения Банка России начинается подготовка непосредственно выпуска: получение ISIN, регистрация в Euroclear/Clearstream, работа с администратором программы Проведение маркетинговых мероприятий, определение круга инвесторов Размещение LPN После поступления денежных средств получение одобрения Банка России на включение средств в капитал Субординированные LPN как способ увеличения капитала российских банков 7 Принципиальная схема размещения LPN Заемщик 1. Документы программы LPN 5. Деньги от размещения Организатор и дилер SPV - эмитент 4. В момент размещения покупает всю ноту, переводит деньги на счет Deutsche по системе DVP 3. Обеспечивает получение денег от заемщика и выплаты держателям. Держит глобальный сертификат 6. Покупают ноту у дилера через брокера. Предварительно открывают брокерский и кастодиальный счет Deutsche Bank Trustee, Paying Agent, Registrar Инвесторы Юридический консультант Euroclear, Clearstream, BT GlobalNet Учитывают права на ноты Субординированные LPN как способ увеличения капитала российских банков 2. Договор об оказании юр. услуг Юридический консультант 8 Возможные инвесторы Международные фонды (Швейцария, Великобритания), инвестирующие в развивающиеся рынки Международные инвесторы с российскими корнями, разбирающиеся в особенностях российского бизнеса. Возврат «беглых» российских капиталов Субординированные LPN как способ увеличения капитала российских банков 9 Контактные данные Андрей Бобовников, вице-президент, долговой рынок + 7 (495) 287-86-48 Andrey.bobovnikov@aton.ru Субординированные LPN как способ увеличения капитала российских банков 10