Презентация_ЛК9

advertisement

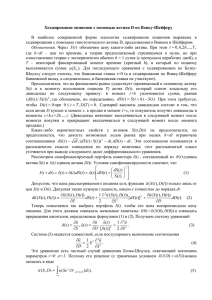

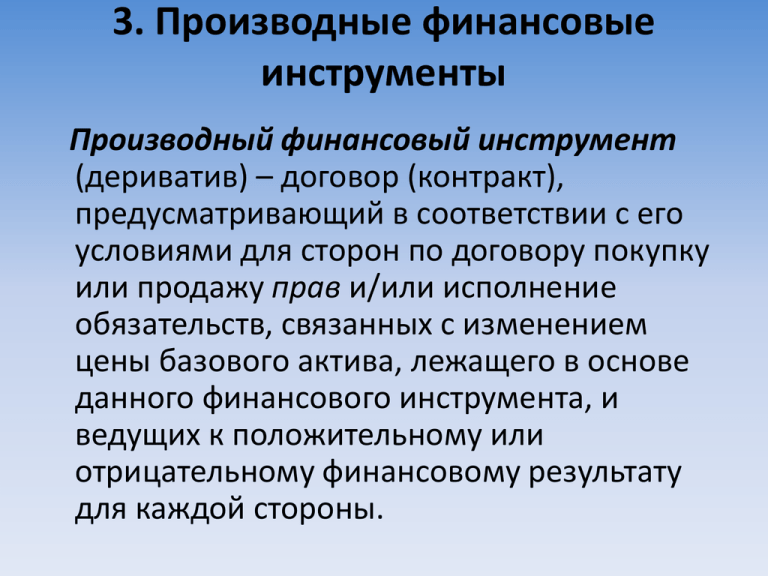

3. Производные финансовые инструменты Производный финансовый инструмент (дериватив) – договор (контракт), предусматривающий в соответствии с его условиями для сторон по договору покупку или продажу прав и/или исполнение обязательств, связанных с изменением цены базового актива, лежащего в основе данного финансового инструмента, и ведущих к положительному или отрицательному финансовому результату для каждой стороны. В качестве базового актива по данному договору могут выступать: • ценные бумаги; • товары; • валюта; • процентные ставки; • уровень инфляции; • официальная статистическая информация В отличие от первичного финансового инструмента: • 1. дериватив не подразумевает предопределенной операции непосредственно с базисным активом. Эта операция лишь возможна, причем она будет иметь место только при стечении определенных обстоятельств. • 2. С помощью деривативов продаются не собственно активы, а права на операции с ними или получение соответствующего дохода Производный финансовый, инструмент имеет два основных признака производности: • 1. В основе инструмента всегда лежит некий базисный актив (товар, акция, облигация, вексель, валюта, фондовый индекс и др.) • 2. Цена инструмента зависит от цены базисного актива. Развитие финансовых инструментов (деривативов) было обусловлено спекулятивными и хеджерскими интересами участников рынка. • Спекулирование представляет собой вложение средств в высокорисковые финансовые активы, когда высок риск потерь но вместе с тем существует устраивающая инвестора вероятность получения сверхдоходности. • Хеджирование – операция купли-продажи специальных финансовых инструментов, с помощью которой полностью или частично компенсируют потери от изменения стоимости хеджируемого объекта (актива, обязательства, сделки) или олицетворяемого с ним денежного потока. К популярным методам хеджирования относятся: страхование, форвардные и фьючерсные контракты, опционы, процентные и валютные свопы и др. • Форвард (форвардный контракт) - договор, по которому одна сторона (продавец) обязуется в определенный срок передать товар (базовый актив) другой стороне (покупателю) или исполнить альтернативное денежное обязательство, а покупатель обязуется принять и оплатить этот базовый актив, и (или) по условиям которого у сторон возникают встречные денежные обязательства в размере, зависящем от значения показателя базового актива на момент исполнения обязательств, в порядке и в течение срока или в срок, установленный договором. • Фьючерс (фьючерсный контракт) – как наиболее распространенная разновидность форвардного контракта, представляет собой стандартный срочный биржевой контракт купли-продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т. п.) оговорены заранее в спецификации биржевого контракта. Владелец форвардного или фьючерсного контракта имеет право: • купить или продать базисный актив в соответствии с оговоренными в контракте условиями и (или) • получить доход в связи с изменением цен на базисный актив. Сумма, необходимая на ведение торговли фьючерсами, составляет обычно 8–15% общей стоимости товара, поставляемого по контракту. Функционирование фьючерсного рынка и его финансовая надежность обеспечиваются системой клиринга. (Клиринг – это взаимные безналичные расчеты, осуществляемые разными компаниями и предприятиями за предоставленные услуги). В ней ведется: • учет участников торговли, • контроль состояния счетов участников • контроль внесения ими гарантийных средств, • расчет размера выигрышей и проигрышей от участия в торгах. Сравнение форвардных и фьючерсных контрактов Форвардные контракты 1 2 3 Фьючерсные контракты Общее По своей природе относятся к твердым сделкам, т. е. каждый из них обязателен для исполнения Различия заключается с целью реальной продажи имеют спекулятивную природу или покупки базисного актива и страхует как поставщика, так и покупателя от возможного изменения цен. таким образом форварду свойствен характер хеджирова-нии специфицированы стандартизированы являются, в основном, объектами торгуются на фьючерсных биржах внебиржевой торговли 4 не имеют твердых гарантий обязательного исполнения имеют твердые гарантии исполнения, благодаря клиринговой палате, которая выступает гарантом расчетов. 5 6 привязаны к точной дате не ведется ежедневный учет изменения цен на базисные активы привязаны к месяцу исполнения изменение цен по товарам и финансовым инструментам, указанным в контрактах, осуществляется ежедневно в течение всего периода до момента их исполнения Опцион (Option) – это договор, предусматривающий право купить или продать оговоренный актив по фиксированной цене в оговоренный момент (промежуток) времени В опционном договоре одна сторона выписывает и продает опцион, а другая приобретает его и получает право в течение оговоренного в условиях опциона срока на следующие варианты действий: • 1. исполнить контракт, т. е. купить/продать по фиксированной цене определенное количество базисных активов у лица, выписавшего опцион; • 2. отказаться от исполнения контракта; • 3. продать: контракт другому лицу до истечения срока его действия. • • • • Терминология связанная и опционами: Покупатель (держатель) опциона – лицо, приобретающее права, Продавец (эмитент, надписатель) опциона – лицо, принимающее на себя соответствующие обязательства по опциону. Колл -опцион – опцион, дающий право купить базисный актив по оговоренной цене; Пут- опцион – опцион, дающий право продать базисный актив по оговоренной цене. • Цена опциона – сумма, уплачиваемая покупателем опциона продавцу. Эта сумма не возвращается – независимо от того, воспользуется покупатель приобретенным правом или нет. • Исполнение опциона – процесс активации опциона, т.е. покупка или продажа базисного актива по условиям договора. • Цена исполнения– цена базисного актива, указанная в оп-ционном контракте, по которой его владелец может продать (купить) актив. • Базисный актив – актив, лежащий в основе опциона. В качестве базисных активов могут выступать любые товары или финансовые инструменты. Классификация опционов Вид права Коллопцион Пут-опцион фьючерсный Базисный актив Форма исполнения Срок исполнения Покрытие Валютный С физической поставкой европейск ий покрытый процент ный с личным расчетом Американск ий непокрытый индексный Существенными условиями опциона являются: • идентификация актива, который может быть куплен (продан); • число приобретаемых (продаваемых) активов; • цена исполнения; • Базисный актив. В зависимости от вида базиса, существует несколько типров опционов: корпоративные ценные бумаги, фондовые индексы, государственные долговые обязательства, иностранную валюту, товары, фьючерсные контракты. Особенностью базисного опциона является то, что в результате операции покупатель приобретает не собственно финансовые инструменты (акции, облигации) или товары, а лишь право на их покупку (продажу). • Форма исполнения опциона. В зависимости от намерения исполнить поставку базисного актива опционы подразделяются на два типа – с физической поставкой и с наличными расчетами. В первом случае владелец опциона имеет право физически получить или продать базисный актив; во втором случае речь идет только о получении платежа в виде разницы, между текущей ценой базисного актива и ценой исполнения. • Сроки исполнения опциона. С точки зрения сроков исполнения, принято различать два типа опционов: европейский, когда контракт дает право купить или продать базисные активы по фиксированной цене только в определенный день, и американский, дающий право покупки или продажи в любой день, вплоть до оговоренной в контракте даты (именно эти опционы доминируют в мировой практике). • Покрытие по опциону. В случае если лицо, выписывающее опцион, владеет оговоренным в нем количеством базисных активов, опцион называется покрытым, если такого обеспечения опциона нет, то он называется непокрытым. Выписка непокрытого опциона является более рискованным; избежать риска можно путем одновременной продажи и покупки опционов колл и пут. Опционные контракты носят характер спекулятивности. Доход от операций с подобными инструментами получают брокерские компании, занимающиеся операциями с ценными бумагами Если понятие «инвестиция» трактовать в широком смысле – как оцененные в стоимостной оценке расходы, сделанные в ожидании будущих доходов, то практически любые финансовые инструменты могут рассматриваться как инструменты реализации инвестиционного процесса. Любая операция с финансовым инструментом (эмиссия, купля, продажа, обмен) связана с изменением состава и структуры разделов бухгалтерских балансов ее участников. Поэтому влияние подобных операций на представление о финансовом состоянии компании проявляется в разных аспектах. • С одной стороны, финансовые активы и инструменты представляют собой объект инвестирования и спекулирования; • с другой стороны, любой финансовый инструмент – это актив, порой занимающий в балансе фирмы весьма значимое место