Расчет объема инвестиций

advertisement

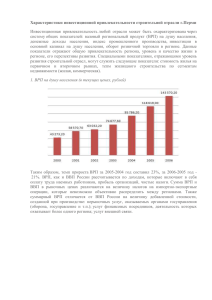

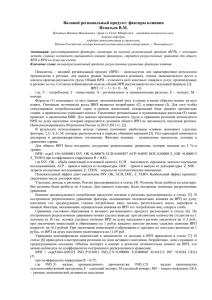

ЦЕЛИ СТРАТЕГИИ ПРИВЛЕЧЕНИЯ ИНВЕСТИЦИЙ Курс «Стратегия привлечения инвестиций» Определение целей стратегии привлечения инвестиций Принципы целей 2 Достижимость. В них должен быть заключен определенный вызов для региона и его руководства. С другой стороны необходимо реалистично оценивать ограничения, которые накладывают факторы внешней инвестиционной среды и внутреннего инвестиционного потенциала. Гибкость. Цели следует устанавливать таким образом, чтобы они оставляли возможность для их корректировки в соответствии с теми изменениями, которые могут произойти в инвестиционной среде. Менеджмент региона должен помнить об этом и быть готовым внести модификации в установленные цели с учетом новых требований, выдвигаемых к региону со стороны внешней инвестиционной среды, общего экономического климата или параметров внутреннего инвестиционного потенциала. Измеримость. Важно четко определить количество необходимых финансовых ресурсов для достижения целей социально-экономического развития региона, типы инвестиций которые максимально отвечают их реализации, в разрезе отраслей и ключевых инфраструктур Конкретность. Цель должна четко фиксировать, что необходимо получить в результате инвестиционной деятельности, в какие сроки ее следует достичь и кто будет ответственным за основные элементы инвестиционного процесса. Совместимость. Совместимость предполагает, что цели стратегии привлечения инвестиций должны соответствовать целям социально-экономической стратегии развития региона и отраслевым стратегиям Пирамида стратегических целей развития региона – основа для разработки стратегии привлечения инвестиций 3 Стратегическая цель власти высокий уровень жизни населения Оценка необходимого объема инвестиций 4 Рост ВРП региона – один из основных факторов, позволяющих обеспечить реализацию целей Стратегии развития региона Динамика роста объемов ВРП и инвестиций тесно взаимосвязаны. Обеспечение роста ВРП возможно как за счет увеличения ежегодных объемов инвестиций в основной капитал, так и посредством повышения отдачи от капиталовложений. Направление инвестиционных ресурсов в наиболее эффективные, быстро окупаемые сферы, отрасли экономики, предприятия и проекты, позволяет существенно снизить необходимые для планируемого роста ВРП объемы инвестиций Наиболее адекватным и стабильным показателем эффективности инвестиций является показатель объема валового продукта (ВНП, ВВП, ВРП), обеспечиваемого вложением единичного объема инвестиций, который можно назвать индексом эффективности инвестирования. Оценка необходимого объема инвестиций 5 Параметры инвестиционного развития США в годы удвоения ВНП за 7-8 лет Эффективность инвестиций колебалась по годам от 5,4 до 7,3 долларов ВНП на 1 доллар инвестиций. Тот же самый параметр для России в 1995-2002гг. менялся от 5,5 до 7,1 доллара ВВП. Таким образом, независимо от масштабов, этапа развития, отраслевой специфики экономики, принятый в качестве критерия эффективности показатель валового продукта на единицу инвестиций представляет собой квазиконстанту, то есть практически одинаковую величину, меняющуюся в небольшом диапазоне значений – от 6,4 до 7,5 рублей ВРП на 1 рубль инвестиций Инвестирование и рост ВВП в России в 1995-2002гг.116.6 120 110 111.8 106.5 100.0 100 97.5 96.6 97.7 7.1 92.7 7.5 7.0 90 80 78.2 70 6.5 73.5 6.3 64.1 60 50 6.4 5.6 5.8 5.9 44.8 40 32.7 30 56.1 6.1 57.0 5.5 6.0 5.5 27.2 20 5.0 1995г. 1996г. 1997г. 1998г. 1999г. 2000г. 2001г. Динамика ВНП, % к 1995г. Валовой объем инвестиций в основной капитал, включая ПИИ, млрд. долл. Объем ВВП на 1 долл объема инвестиций, долл 2002г. Объем ВВП на 1 долл инвестиций, долл На диаграмме представлена динамика основных параметров инвестиционного развития США в период удвоения ВНП (19691985гг.). темп роста ВВП в % к 1965г. / объем инвестиций, млрд. долл Расчет необходимого объема инвестиций на примере Стратегии привлечения инвестиций Ульяновской области 6 ЦЕЛЬ: ВРП 2010 = 3 х ВРП 2005 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 Инвестиции в 201377,0 692,0 1354,0 1867,0 1996,0 2279,0 2708,9 4186,8 5004,6 6115,4 6917,0 11473,9 12954,9 21765,7 основной капитал, млн.руб.(Y) 4607,2 10695,8 14781,9 16179,7 16269,0 26050,0 32892,1 41082,2 48136,2 58364,4 68089,8 86218,9 104378,0 ВРП, млн. руб. (X) ВРП/инвестиции (=X/Y) 6,7 7,9 7,9 8,1 7,1 9,6 Средняя эффективность инвестиций с 1994-2006 7,9 8,2 7,9 8,4 5,9 7,47 Сбор информации о размере инвестиций, уровне ВРП за максимально возможный период Расчет эффективности инвестиций Вычисление среднего размера эффективности инвестиций 6,7 4,8 Расчет необходимого объема инвестиций на примере Стратегии привлечения инвестиций Ульяновской области 7 2005 2006 86218,9 104378,0 2007 2008 2009 2010 3хВРП_2005= ВРП, млн.р. 130 959,7 +25,5% 164 310,9 +25,5% 206 155,6 +25,5% 258 656,7 +25,5% Расчет уровня ежегодного прироста ВРП необходимого для достижения цели: ВРП 2005 = 86 218,9 млн.р. ВРП 2010 = 3 х 86 218,9 = 258 656,7 млн.р. (Цель, поставленная в Стратегии развития) ВРП 2006 * Х4=ВР П2010, Х=1,255 (25,5%) где Х – уровень ежегодного прироста ВРП необходимого для достижения цели, 4 – количество полных лет с конца 2006 до конца 2010 года, 2006 г. – период, по которому на момент расчета уже имелись фактические данные по ВРП и инвестициям Расчет необходимого объема инвестиций на примере Стратегии привлечения инвестиций Ульяновской области 8 2007 2008 2009 2010 Сценарий 0: Необходимые инвестиции для "ЦЕЛИ" при среднем уровне эффективности инвестиций (7,47) 17 534,10 21 999,46 27 602,02 34 631,36 Сценарий 1: Необходимые инвестиции для "ЦЕЛИ" при уровне эффективности инвестиций 7,5 (верхний оптимальный диапазон) 17 461,3 21 908,1 27 487,4 34 487,6 Сценарий 2: Необходимые инвестиции для "ЦЕЛИ" при уровне эффективности инвестиций 6,4 (нижний оптимальный диапазон) 20 462,45 25 673,58 32 211,81 40 415,11 Сценарий 3: Необходимые инвестиции для "ЦЕЛИ" при уровне эффективности инвестиций 4,8 (2006г.) 27 283,27 34 231,44 42 949,07 53 886,81 Необходимый общий объем инвестирования (2007-2010 гг.) для достижения цели по ВРП к 2010 году при разном уровне эффективности инвестиций: 180,000 160,000 140,000 120,000 ВРП, млн.р. 158,351 118,763 101,767 101,344 100,000 40,000 20,000 Эффективность 7,5 Эффективность 6,4 Эффективность 4,8 2009 2010 130 959,7 164 310,9 206 155,6 258 656,7 ВРП _2007-2010 / 7,47 ВРП _2007-2010 / 7,5 ВРП _2007-2010 / 6,4 ВРП _2007-2010 / 4,8 - Эффективность 7,47 2008 Расчет ежегодного объема инвестиций в зависимости от разного уровня эффективности инвестиций: 80,000 60,000 2007 Расчет необходимого объема инвестиций на примере Стратегии привлечения инвестиций Ульяновской области 9 Исходя из необходимых инвестиций для утроения ВРП при эффективности 4,8 2005 2006 2007 2008 2009 2010 Уровень ВРП при эффективности 7,5 86 218,9 104 378,0 204 624,5 256 735,8 322 118,1 404 151,1 Уровень ВРП при эффективности 6,4 86 218,9 104 378,0 174 612,9 219 081,2 274 874,1 344 875,6 Уровень ВРП при эффективности 4,8 86 218,9 104 378,0 130 959,7 164 310,9 206 155,6 258 656,7 27 283,27 34 231,44 42 949,07 53 886,81 Необходимые инвестиции для достижения «Цели» при уровне эффективности инвестиций 2006 года = 4,8 (Х) ВРП при эффективности инвестиций 7,5 ВРП при эффективности инвестиций 6,4 ВРП при эффективности инвестиций 4,8 (уровень 2006 года) 700,000 2007 год : ВРП= Х *7 ,5 = = 27 283,27 * 7,5= 204 624,5 636,210.9 600,000 542,900.0 507,075.3 500,000 млн.руб. 2007 год : ВРП= Х * 6,4 = = 27 283,27 * 6,4 = 204 624,5 100,000 256,735.8 407,175.0 344,875.6 322,118.1 300,000 200,000 432,704.2 404,151.1 400,000 324,528.2 274,874.1 258,656.7 219,081.2 204,624.5 206,155.6 174,612.9 104,378.0 164,310.9 86,218.9 130,959.7 0 2005 2006 2007 2008 2009 2010 2011 2012 Резюме Прогноз ВРП при сложившейся тенденции Прогноз ВРП при преодолении снижения эффективности инвестиций 10 158,351 млрд. руб. 53,9 64,0 43,0 47,2 27,3 25,6 34,2 34,8 ВРП Необходимый уровень инвестиций 88,3 При эффективности инвестиций – 6,4 700 000 600 000 500 000 400 000 300 000 200 000 2007 2008 2009 2010 При эффективности инвестиций – 4,8 100 000 2011 2012 0 2005 39,5 млрд. руб. 2006 2007 2008 2009 2010 2011 10,00 9,62 9,00 7,92 7,86 7,14 7,00 7,87 6,66 6,66 6,00 5,93 5,11 4,73 5,00 4,80 4,38 4,00 4,05 3,68 3,33 • Выбор ключевых проектов в рамках приоритетных отраслей способствует более эффективному использованию инвестиций 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 1999 3,00 1998 Среднегодовойежегодный уровень Необходимый инвестиций (прогноз) уровень инвестиций 8,00 1997 Текущийуровень уровень Текущий инвестиций инвестиций 8,44 8,21 8,11 7,90 1996 21,8 млрд. руб. 1995 Это потребует увеличения ежегодного объема инвестирования к 2010 году практически в 2 раза по сравнению с существующими объемами при условии увеличения уровня эффективности их использования. 122,5 800 000 1994 По пессимистичному варианту (индекс эффективности – 4,8 рубля ВРП на 1 рубль инвестиций в основной капитал) для решения задачи утроения ВРП области за следующие 4 года необходимо вложить в экономику 158,4 млрд. руб. При эффективности инвестиций – 7,5 900 000 Объем ВРП на 1 руб. инвестиций На основе фактических объемов инвестирования за определенный период и сложившейся величины и диапазона индекса эффективности инвестирования проводится расчет прогнозных тенденций и значений необходимых объемов инвестиций по годам, необходимых, например для утроения ВРП области к 2010 году по сравнению с 2005 годом. млн.руб. Прогноз ВРП при объеме инвестиций 171,5 млрд. руб. (2007-2010) и эффективности 6,4 руб. на 1 руб. инвестиций 1 000 000 2012