bokov

advertisement

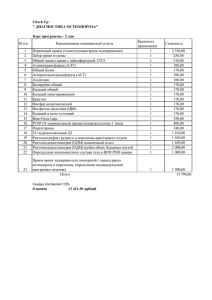

Количественная оценка институциональных факторов: качество управления коммерческим банком Василий Боков ГУ-ВШЭ, Факультет Экономики, Кафедра Банковского Дела Введение • Коммерческий банк – предприятие со сложной структурой и диверсифицированной ресурсной базой • Повышение эффективности банковского бизнеса требует глубокой специализации подразделений • Проблема принципала-агента и необходимость контроля за деятельностью менеджмента • Механизмы корпоративного управления позволяют обеспечивать соблюдение прав заинтересованных сторон • Чем измерить качество управления? • Как измерить стоимость банка? • Как оценить вклад качества управления в повышение оценки бизнеса? Как измерить качество управления? • Критерии оценки: – – – – – • Формализация оценки – – • Квалификация менеджмента Квалификация наблюдательного органа Прозрачность компании Независимые оценки Прочие механизмы защиты интересов Количественные переменные Качественные переменные Результаты оценки – Денежное измерение Существующие методики • Подход Standard & Poor’s – – • Подход Российского Института Директоров / РА Эксперт – – • Акцент на декларируемых правах инвесторов Использование публичных источников Подход Международной Финансовой Корпорации (IFC) – • Акцент на вероятности дефолта компании Использование непубличной информации Приверженность best practices Метод Блэка (Black, 2001) – Композитный индекс из 6 различных методологий Проверка действительностью • Инвесторы готовы доплачивать за высокое качество управления • Инвесторы безразличны к качеству управления • Низкое качество управления ведет к потерям для акционеров • Расходы на повышение качества управления не окупаются Что на самом деле думают инвесторы? Как измерить стоимость банка? • Сложный вопрос, особенно в январе 2009 года. Но я считаю, что тут механизм прост. Нужно смотреть на собственников компании, на их предыдущие успехи и пытаться спроецировать их на будущее. • Непубличные прямые сделки более объективны. Собственник всегда оценивает свой бизнес очень агрессивно, а инвестор – очень консервативно, а в итоге они находят правильный консенсус. Сегодня это будет сложнее, но, если инвестор хочет расстаться со своими деньгами и куда-то их вложить, они договорятся. Олег Тиньков, «Финанс», 28 января 2009 г Данные Рынок банковских активов в 2004-2008 годах: • 28 сделок • 23 слияния и поглощения • 3 IPO (Initial Public Offering) • 2 SPO (Seasoned Public Offerinng) Источники данных: • Коммерческие базы данных (Bankscope, Bankers’ Almanac) • Обзоры и сообщения в прессе • Данные отчетности – Квартальные отчеты ФСФР – Отчетность эмитентов по МСФО Выборка: • 14 сделок • Начиная с покупки Импексбанка в 2006 году… • …заканчивая покупкой Юниаструм Банка Банком Кипра в 2008 Переменные Зависимая P/BV Объясняющие Величина активов (+) Стабильность Правления (+) Качество аудита (+) Стабильность СД (+) Рейтинговое покрытие (+) Время (+) Численность СД (-) Характер сделки (+) Независимость СД (+) Концентрация пакетов акций (+) В скобках даны наши a priori ожидания в отношении эффекта, оказываемого каждой из переменных на оценку бизнеса Модель P/BV = β0 + β1*ASSETS + β2*AUDITORS + β3*BOD_IND + β4*BOD_SIZE + β5*BOD_STABILITY + β6*MB_STABILITY + β7*RATINGS + β8*SCR + β9*STRATEGIC + β10*TIME Результаты оценки Регрессионная статистика R-squared 0.9935 Adjusted R-squared 0.9870 Standard Error 0.1623 Observations 13 Анализ дисперсии Степени свободы Сумма квадратов Regression 10 4.0042 Взвешенная сумма квадратов 0.4004 Fстатистика Fзначимость 15.2050 0.0633 Residual 2 0.0527 0.0263 Total 12 4.0568 Tстатистика 1.8504 Pзначение 0.2055 Серым цветом в таблице помечены переменные с “неожиданным” для нас знаком коэффициента Коэффициенты Коэффициент 1.5900 Стандартная ошибка 0.8593 ASSETS 0.9220 0.3733 2.4696 0.1322 AUDITORS -1.0459 0.3926 -2.6642 0.1167 BOD_IND 0.0072 0.0762 0.0948 0.9331 BOD_SIZE 0.0148 0.0086 1.7310 0.2256 BOD_STABILITY -0.0863 0.0212 -4.0764 0.0552 MB_STABILITY 0.0069 0.0062 1.1066 0.3838 RATINGS 0.6069 0.2401 2.5279 0.1273 SCR 1.7346 0.4310 4.0244 0.0566 STRATEGIC 0.6503 0.4255 1.5282 0.2660 TIME -0.0459 0.0254 -1.8094 0.2121 INTERCEPT Уточнение модели Зависимая P/BV Объясняющие Величина активов (+) Стабильность Правления (+) Качество аудита (+) Стабильность СД (+) Рейтинговое покрытие (+) Время (+) Численность СД (-) Характер сделки (+) Независимость СД (+) Концентрация пакетов акций (+) В скобках даны наши a priori ожидания в отношении эффекта, оказываемого каждой из переменных на оценку бизнеса. Красным помечены переменные, оказавшиеся статистически незначимыми. Финальная модель P/BV = β0 + β1*ASSETS + β2*AUDITORS + β3*BOD_IND + β4*BOD_STABILITY + β5*RATINGS + β6*SCR + β7*STRATEGIC + β8*TIME Результаты оценки Регрессионная статистика R-squared 0.9754 Adjusted R-squared 0.9262 Standard Error 0.1580 Observations 13 Анализ дисперсии Степени свободы Сумма квадратов Regression 8 3.9570 Взвешенная сумма квадратов 0.4946 Residual 4 0.0998 0.0250 Total 12 4.0568 Fстатистика 19.8186 Fзначимость 0.0058 Коэффициенты INTERCEPT Коэффициент 1.6219 Стандартная ошибка 0.6267 T-статистика 2.5880 P-значение 0.0608 ASSETS -0.0865 0.0206 -4.2048 0.0136 AUDITORS 1.0551 0.1371 7.6954 0.0015 BOD_IND -1.0639 0.2836 -3.7511 0.0199 BOD_STABILITY 0.0212 0.0030 7.0710 0.0021 RATINGS 0.6679 0.1305 5.1176 0.0069 SCR 1.9438 0.3571 5.4433 0.0055 STRATEGIC 0.4568 0.1380 3.3111 0.0296 TIME -0.0528 0.0173 -3.0412 0.0384 Выводы • Качество модели • Модель объясняет более 90% вариации в зависимой переменной • F-тест проходится с большим запасом • Содержательные выводы • Инвесторы могут негативно относиться к независимости СД • Большое влияние имеют такие факторы, как рейтинговое покрытие и наличие аудиторов из «большой тройки» • Стратегические инвесторы менее чувствительны к цене • Решающее значение имеет концентрация акций в крупных пакетах Спасибо за внимание!