Document 4564518

advertisement

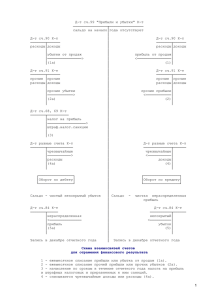

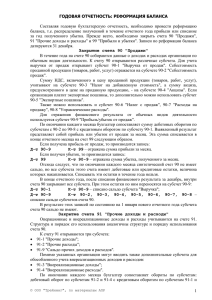

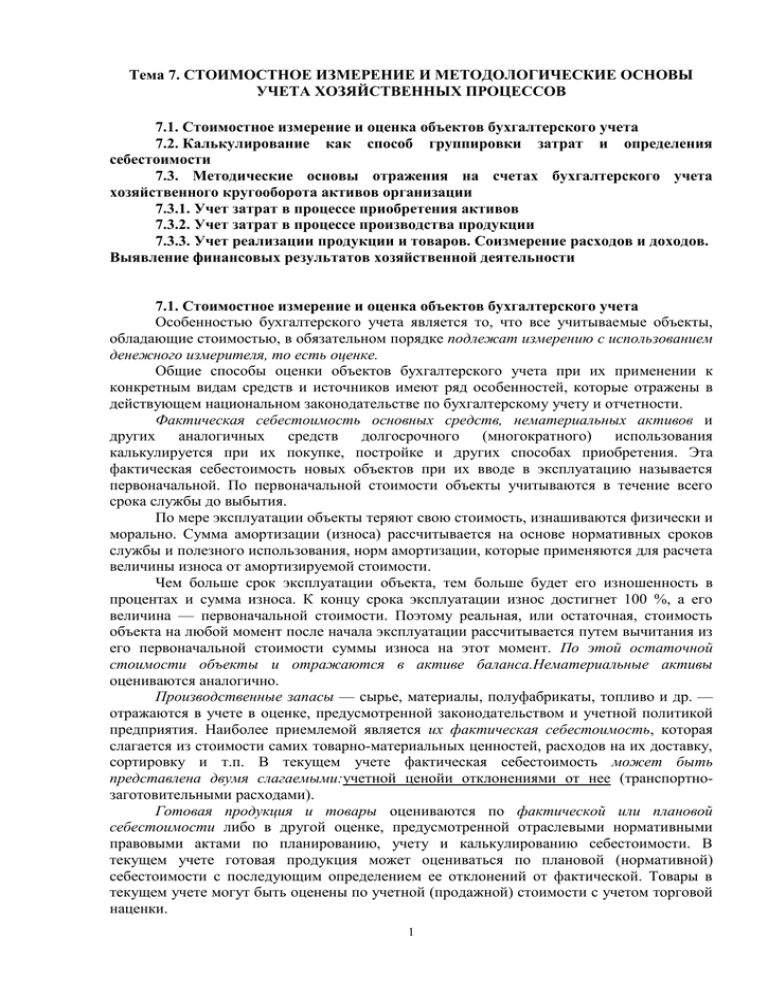

Тема 7. СТОИМОСТНОЕ ИЗМЕРЕНИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ УЧЕТА ХОЗЯЙСТВЕННЫХ ПРОЦЕССОВ 7.1. Стоимостное измерение и оценка объектов бухгалтерского учета 7.2. Калькулирование как способ группировки затрат и определения себестоимости 7.3. Методические основы отражения на счетах бухгалтерского учета хозяйственного кругооборота активов организации 7.3.1. Учет затрат в процессе приобретения активов 7.3.2. Учет затрат в процессе производства продукции 7.3.3. Учет реализации продукции и товаров. Соизмерение расходов и доходов. Выявление финансовых результатов хозяйственной деятельности 7.1. Стоимостное измерение и оценка объектов бухгалтерского учета Особенностью бухгалтерского учета является то, что все учитываемые объекты, обладающие стоимостью, в обязательном порядке подлежат измерению с использованием денежного измерителя, то есть оценке. Общие способы оценки объектов бухгалтерского учета при их применении к конкретным видам средств и источников имеют ряд особенностей, которые отражены в действующем национальном законодательстве по бухгалтерскому учету и отчетности. Фактическая себестоимость основных средств, нематериальных активов и других аналогичных средств долгосрочного (многократного) использования калькулируется при их покупке, постройке и других способах приобретения. Эта фактическая себестоимость новых объектов при их вводе в эксплуатацию называется первоначальной. По первоначальной стоимости объекты учитываются в течение всего срока службы до выбытия. По мере эксплуатации объекты теряют свою стоимость, изнашиваются физически и морально. Сумма амортизации (износа) рассчитывается на основе нормативных сроков службы и полезного использования, норм амортизации, которые применяются для расчета величины износа от амортизируемой стоимости. Чем больше срок эксплуатации объекта, тем больше будет его изношенность в процентах и сумма износа. К концу срока эксплуатации износ достигнет 100 %, а его величина — первоначальной стоимости. Поэтому реальная, или остаточная, стоимость объекта на любой момент после начала эксплуатации рассчитывается путем вычитания из его первоначальной стоимости суммы износа на этот момент. По этой остаточной стоимости объекты и отражаются в активе баланса.Нематериальные активы оцениваются аналогично. Производственные запасы — сырье, материалы, полуфабрикаты, топливо и др. — отражаются в учете в оценке, предусмотренной законодательством и учетной политикой предприятия. Наиболее приемлемой является их фактическая себестоимость, которая слагается из стоимости самих товарно-материальных ценностей, расходов на их доставку, сортировку и т.п. В текущем учете фактическая себестоимость может быть представлена двумя слагаемыми:учетной ценойи отклонениями от нее (транспортнозаготовительными расходами). Готовая продукция и товары оцениваются по фактической или плановой себестоимости либо в другой оценке, предусмотренной отраслевыми нормативными правовыми актами по планированию, учету и калькулированию себестоимости. В текущем учете готовая продукция может оцениваться по плановой (нормативной) себестоимости с последующим определением ее отклонений от фактической. Товары в текущем учете могут быть оценены по учетной (продажной) стоимости с учетом торговой наценки. 1 Финансовые вложения оцениваются учредителями по договорной стоимости средств, вложенных в уставные фонды создаваемых предприятий. Правильность такой оценки подтверждается независимыми экспертами. Финансовые вложения в акции, облигации и другие ценные бумаги оцениваются по цене их приобретения (фактической себестоимости). Если цена приобретения отличается от стоимости, указанной на ценной бумаге (номинальной), то разница подлежит постепенному списанию за счет получаемых от нее доходов. К моменту погашения (выкупа) стоимость ценной бумаги должна соответствовать номинальной. Денежные средства оцениваются и учитываются в реальных суммах, а наличные деньги — по номинальной стоимости. Иностранная валюта оценивается и учитывается в национальной денежной единице по курсу НБ РБ на дату совершения операции. По мере изменения указанного курса эта оценка меняется. Уставный капитал предприятия после его формирования должен соответствовать величине, указанной в учредительных документах, важнейшим из которых является устав предприятия. При необходимости его увеличения или уменьшения в учредительные документы вносятся изменения. Фонды и резервы учитываются в фактических суммах с учетом ограничений, предусмотренных для отдельных случаев действующим законодательством или учредительными документами. Обязательства по расчетам к получению (дебиторская задолженность) или к оплате (кредиторская задолженность) оцениваются и учитываются по действующему законодательству или по взаимной договоренности в размере договорной или сметной стоимости, подлежащих уплате или получению. Оценка задолженности в иностранной валюте осуществляется исходя из курса НБ с последующей переоценкой по мере его изменения. Материальные запасы, готовая продукция и другие ценности, если они морально устарели, потеряли свое первоначальное качество или на них значительно снизились цены, могут подвергаться уценке до цены их возможной реализации. И наоборот, если цены возрастают, стоимость объектов доводится до их реальной, установившейся на рынке величины путем дооценки. 7.2. Калькулирование как способ группировки затрат и определения себестоимости В случаях, когда на практике отсутствует реально сложившаяся цена на единицу натурального измерения, ее вычисляют (калькулируют), применяя самостоятельный прием бухгалтерского учета — калькуляцию. Калькуляция — способ систематизации затрат и исчисления себестоимости, под которой понимают денежное выражение затрат предприятия на тот или иной объект учета. Это способ измерения себестоимости путем обобщения разнородных затрат в едином денежном измерителе и группировки их по видам продукции, работ, услуг, являющихся объектами калькулирования. Для правильного исчисления себестоимости продукции, планирования, учета и анализа производственных затрат важное значение имеет их классификация. Производственные затраты можно классифицировать по признакам: – по отношению к формированию себестоимости продукции: включаемые в себестоимость – определяются учетной политикой предприятия и действующими нормативными документами не включаемые в себестоимость — погашаются за счет прибыли (затраты по аннулированным заказам, затраты на содержание законсервированных производственных мощностей и др.). – по связи с объемом производства: переменные — изменяются пропорционально изменению объема производства (сырье, материалы, заработная плата производственных рабочих и др.); 2 условно-постоянные — не зависят от изменения объема продукции (заработная плата управленческого персонала, материальные затраты, связанные с содержанием цехов и др.). – по роли и назначению в процессе производства: основные — непосредственно связаны с производством конкретной продукции (сырье и материалы, заработная плата производственных рабочих и др.); накладные — расходы по управлению и обслуживанию производства (заработная плата управленческого персонала, расходы по содержанию объектов административнохозяйственного назначения, канцелярские расходы и др.). – по способу включения затрат в себестоимость продукции: прямые — могут быть прямо отнесены на конкретные виды продукции (большая часть основных расходов); косвенные — связаны с производством нескольких видов продукции и подлежат распределению между отдельными ее видами пропорционально принятому базису: заработной плате, объему выполненных работ, весу и т.д. (накладные расходы и незначительная часть основных). Наиболее важной классификацией затрат является их группировка по калькуляционным статьям и экономическим элементам. Перечень статей калькуляции дает возможность видеть назначение расходов, их связь с производством продукции. В основу построения этого перечня положена классификация затрат на основные и накладные. Перечень статей затрат, их состав и методы распределения по видам продукции (работ, услуг), а также порядок оценки остатков незавершенного производства определяются отраслевыми методическими рекомендациями по вопросам планирования, учета и калькулирования себестоимости продукции (работ, услуг) с учетом характера и структуры производства. Группировка же затрат по экономическим элементам показывает, что и в каких объемах было израсходовано. В настоящее время выделяют следующие основные элементы: – материальные затраты (за вычетом стоимости возвратных отходов); – расходы на оплату труда; – отчисления на социальные нужды; – амортизация основных средств и нематериальных активов; – прочие затраты. 7.3. Методические основы отражения на счетах бухгалтерского учета хозяйственного кругооборота активов организации 7.3.1. Учет затрат в процессе приобретения активов В начале своего функционирования организация должна сформировать и зарегистрировать уставный капитал. Поэтому первой хозяйственной операцией созданной организации является отражение на бухгалтерских счетах величины зарегистрированного уставного капитала следующей корреспонденцией: Д-т сч. 75 «Расчеты с учредителями» К-т сч. 80 «Уставный капитал». Следует отметить, что с 2012 года после принятия новой формы бухгалтерского баланса, задолженность учредителей по вкладам в уставный капитал больше не является дебиторской задолженностью исходя из содержания баланса. Она отражается в третьем разделе баланса «Собственный капитал» по статье «Неоплаченная часть уставного капитала» с отрицательным знаком (в балансе отрицательные значения берутся в скобки). В итоге, на момент составления баланса после государственной регистрации при невнесении учредителями соответствующего имущества итог баланса будет нулевым. Дебиторскую задолженность перед организацией учредители должны погасить теми видами имущества, которые необходимы для нормальной деятельности организации. 3 Прежде всего, это деньги, которые могут быть зачислены на расчетный или валютный счет организации или внесены наличными в кассу. Операция отражается следующей проводкой: Д-т сч. 01 «Основные средства», или Д-т сч. 10 «Материалы», или Д-т сч. 50 «Касса», или Д-т сч. 51 «Расчетные счета», или Д-т сч. 52 «Валютные счета» и другие счета К-т сч. 75 «Расчеты с учредителями». После сформирования уставного капитала начинается первый этап кругооборота хозяйственных средств – процесс снабжения. Он представляет собой совокупность хозяйственных операций по обеспечению организации предметами и средствами труда, необходимыми для изготовления готовой продукции, выполнения работ, оказания услуг. Для учета материальных ценностей, являющихся предметами труда, используется активный счет 10 «Материалы». Все поступающие в организацию материалы отражаются по дебету данного счета. Однако методика отражения на счетах бухгалтерского учета оприходования материалов зависит от избранного организацией метода оценки материалов при их поступлении: либо по фактической себестоимости, либо по учетной цене. В качестве фактической себестоимости материалов признается сумма фактических затрат организации на их приобретение, в частности: - стоимость материалов по ценам приобретения; - таможенные сборы и пошлины; - вознаграждения, уплачиваемые посреднической организации, через которую приобретены материалы; - затраты по заготовке материалов, включая расходы по страхованию; - затраты по доведению материалов до состояния, в котором они пригодны к использованию в предусмотренных в организации целях; - транспортные и иные затраты. Все затраты непосредственно связанные с приобретением материалов называются транспортно-заготовительными затратами (далее – ТЗЗ). При небольшой номенклатуре приобретаемых материалов и (или) небольшом числе операций, связанных с их приобретением, материалы в момент поступления в организацию могут сразу оцениваться по фактической себестоимости, так как весь объем затрат, связанных с их приобретением и заготовлением, к этому моменту, как правило, уже известен. Цена приобретения материалов включает также налог на добавленную стоимость, и покупная стоимость материалов отражается следующими бухгалтерскими проводками: Д-т сч. 10 «Материалы» К-т сч. 60 «Расчеты с поставщиками и подрядчиками» – на покупную стоимость материалов; Д-т сч. 18 «Налог на добавленную стоимость по приобретенным товарам, работам, услугам» К-т сч. 60 «Расчеты с поставщиками и подрядчиками» – на величину НДС, входящую в стоимость приобретаемых материалов. Оплата счетов за поступившие материалы, например, с расчетного счета, отражается следующей корреспонденцией счетов: Д-т сч. 60 «Расчеты с поставщиками и подрядчиками» К-т сч. 51 «Расчетные счета». 4 Следует отметить, что оплата может производиться двумя способами: 1) после поступления материалов и предъявления поставщиком платежных документов (акцептная форма расчетов). В этом случае последовательность бухгалтерских записей такова: сначала отражаются поступившие материалы, а затем их оплата; 2) перед поступлением материалов (предварительная оплата). При таком варианте расчетов сначала отражается оплата с расчетного счета стоимость материалов, а затем – их поступление. Расходы по доставке материалов увеличивают их стоимость, хотя количество материалов в натуральном выражении остается неизменным. Поэтому любые затраты, связанные с доставкой материалов, т.е. транспортно-заготовительные затраты (ТЗЗ), следует относить в дебет счета 10 «Материалы» в корреспонденции с кредитами тех счетов, на которых отражались затраченные средства или расчеты по задолженности. Если организация-покупатель участвовала в затратах по заготовлению материалов, то по дебету счета 10 «Материалы» отражаются операции, например, по начислению заработной платы с начислениями на нее грузчикам или водителям – в корреспонденции с кредитами счетов 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению», 76 «Расчеты с разными дебиторами и кредиторами»; услуги собственного транспорта – с кредитом счета 23 «Вспомогательные производства» и других. Схема учета затрат по приобретению материалов, при которой ТЗЗ включаются в фактическую себестоимость материалов и отражаются по дебету счета 10 «Материалы», отражена на рисунке 1. Д-т 51 «Расчетные счета» К-т 60 «Расчеты с поставщиками Д-т и подрядчиками» К-т (1) или [2] 10 «Материалы» Д-т (2) или [1] Д-т 76 (71, 70, 69 и др.) К-т (3) или [4] (4) или [3] (1) – предварительная оплата материалов; (2) – поступление материалов от поставщиков; [1] – поступление материалов от поставщиков; [2] – оплата материалов; (3) – предварительная оплата ТЗЗ, связанных с приобретением материалов; (4) – отражение ТЗЗ, связанных с приобретением материалов; [3] – отражение ТЗЗ, связанных с приобретением материалов; [4] – оплата ТЗЗ, связанных с приобретением материалов. Рисунок 1. Схема учета затрат по снабжению материалами при отражении транспортно-заготовительных затрат на счете 10 Материалы» 5 К-т Определение фактической себестоимости материалов существенно затрудняется при большой номенклатуре приобретаемых материалов и (или) при их высокой степени оборачиваемости. В этом случае определение полной суммы фактических затрат, формирующих фактическую себестоимость материалов, в момент их поступления в организацию часто представляется достаточно проблематичным, так как документы, подтверждающие фактически произведенные затраты, могут поступить в организацию даже после их фактического израсходования в процессе хозяйственной деятельности. Поэтому для упрощения учетного процесса для оценки материалов в бухгалтерском учете возможно применение учетных цен. В момент поступления материалы оцениваются по учетной цене, а по получении всех документов, подтверждающих фактические затраты, в целях определения фактической себестоимости рассчитывается отклонение величины фактически произведенных затрат от учетной цены. В качестве учетных цен на материалы могут применяться: цены приобретения; фактическая себестоимость материалов по данным предыдущего отчетного периода; планово-расчетные цены; средняя цена группы материалов; средняя цена каждого наименования материалов и др. Применение учетных цен влияет на методику отражения в бухгалтерском учете поступления материалов в организацию. Так, дополнительно к счету 10 «Материалы» используются: счет 15 «Заготовление и приобретение материалов», предназначенный для обобщения информации о процессе заготовления и приобретения материалов; счет 16 «Отклонение в стоимости материалов», предназначенный для обобщения информации об отклонениях в стоимости поступивших в организацию материалов, исчисленной в учетных ценах, и фактической себестоимости их приобретения. Таким образом, в течение месяца по дебету счета 15 «Заготовление и приобретение материалов» формируется информация о фактической себестоимости поступивших материалов, а по кредиту – об их учетной цене. В конце месяца путем сопоставления дебитовых и кредитовых оборотов, отраженных на счете 15 «Заготовление и приобретение материалов», выявляется отклонение учетной цены поступивших материалов от их фактической себестоимости, которое списывается на счет 16 «Отклонения в стоимости материалов». В случае превышения учетной цены материалов их фактической себестоимости в бухгалтерском учете составляется запись: Дебет счета 15 «Заготовление и приобретение материалов» Кредит счета 16 «Отклонения в стоимости материалов». В случае же превышения фактической себестоимости материалов их учетной цены составляется запись: Дебет счета 16 «Отклонения в стоимости материалов» Кредит счета 15 «Заготовление и приобретение материалов». Полученная на счете 16 «Отклонение в стоимости материалов» разница в стоимости материалов списывается на счета учета затрат на производство в части, относящейся к израсходованным в производстве материалам. Для отражения фактической себестоимости материалов в балансе по статье «Материалы» сальдо по счету 10 «Материалы» на конец отчетного периода корректируется на величину отклонения фактической себестоимости материалов от их учетной цены, отраженного по счету 16 «Отклонение в стоимости материалов». В зависимости от сальдо счета 16 «Отклонения в стоимости материалов» показатель по балансовой статье «Материалы» формируется следующим образом: • при превышении фактической себестоимости материалов их учетной цены к дебитовому сальдо счета 10 «Материалы» прибавляется дебитовое сальдо счета 16 «Отклонения в стоимости материалов»; 6 • при превышении учетной цены материалов их фактической себестоимости из дебитового сальдо счета 10 «Материалы» вычитается кредитовое сальдо счета 16 «Отклонения в стоимости материалов». Схема учета затрат по снабжению материалами с использованием счетов 15 и 16 представлена на рисунке 2. 60 «Расчеты с поставщиками и подрядчиками» Д-т К-т 15 «Заготовление и приобретение материалов» Д-т К-т 1 10 «Материалы» Д-т К-т 3 16 «Отклонения в стоимости материалов» Д-т К-т Д-т 76 (71, 70 ,69 и др.) К-т 2 4 1 – поступили материалы от поставщиков; 2 – отражены ТЗЗ, связанные с поступившими материалами; 3 – отражены материалы, поступившие от поставщиков, по учетным ценам на протяжении месяца; 4 – списываются по окончании месяца отклонения в стоимости материалов. Рисунок 2. Схема учета затрат по снабжению материалами с обособленным отражением транспортно-заготовительных затрат и использования счетов 10 «Материалы», 15 «Заготовление и приобретение материалов» и 16 «Отклонение в стоимости материалов» В организациях может использоваться методика учета материалов, поступающих в организацию, с применением счетов 10 «Материалы» и 16 «Отклонения в стоимости материалов». На первом счете учитываются материалы по их учетной цене, а на втором – отклонения фактической себестоимости материалов от их учетной цены (рисунок 3). Основное направление использования приобретенных материалов – их переработка в процессе производства с целью выпуска готовой продукции, выполнения работ, оказания услуг (о процессе производства будет подробно изложено в следующем параграфе). Расход материалов на основании первичных документов оформляется в зависимости от направления их отпуска следующими корреспонденциями счетов: Д-т сч. 20 «Основное производство» – при отпуске в цеха основного производства на выработку продукции 7 Д-т сч. 23 «Вспомогательные производства» – при отпуске на выработку продукции во вспомогательных производствах Д-т сч. 25 «Общепроизводственные затраты» – при отпуске на содержание и эксплуатацию машин и оборудования производственных цехов и хозяйств, их хозяйственные нужды и др. цели Д-т сч. 26 «Общехозяйственные затраты» – при расходе материалов на нужды управления коммерческой организации К-т сч. 10 «Материалы». 60 «Расчеты с поставщиками и подрядчиками» Д-т К-т 10 «Материалы» Д-т К-т 1 16 «Отклонения в стоимости материалов» Д-т К-т Д-т 76 (71, 70 ,69 и др.) К-т 2 1 – отражены поступившие материалы от поставщиков по учетной цене; 2 – отражены ТЗЗ, связанные с поступившими материалами. Рисунок 3. Схема учета затрат по снабжению материалами с обособленным отражением транспортно-заготовительных затрат и использования счетов 10 «Материалы» и 16 «Отклонение в стоимости материалов» Обратными проводками отражается возврат материалов на склад. В случае оценки материалов на счете 10 «Материалы» по учетной цене для формирования информации о фактической величине произведенных организацией материальных затрат необходимо списать соответствующие доли отклонений, учтенные на счете 16 «Отклонения в стоимости материалов». В связи с чем, в течение отчетного месяца материалы, отпущенные в производство, списываются по учетным ценам с кредита счета 10 «Материалы» в корреспонденции с дебетом счетов учета соответствующих затрат (20 «Основное производство», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты» и др.). В конце месяца на основании данных, отраженных на счете 16 «Отклонения в стоимости материалов», исчисляется величина отклонений, приходящаяся на стоимость израсходованных материалов. Для чего первоначально рассчитывают коэффициент отклонений по следующей формуле: Коткл = ((Отклн.м + Отклп)/(МУЦн.м + МУЦп)) х 100 %, где Коткл – коэффициент отклонений в стоимости материалов; Отклн.м – величина отклонений в стоимости материалов на начало отчетного месяца; 8 Отклп – величина отклонений в стоимости материалов за отчетный период; МУЦн.м – стоимость материалов на начало отчетного месяца в оценке по учетной цене; МУЦп – стоимость материалов, поступивших за отчетный период, в оценке по учетной цене. Путем умножения стоимости израсходованных за отчетный период материалов в оценке по учетной цене на рассчитанный процент отклонений определяется сумма отклонений, относящаяся к израсходованным материалам, которая списывается с кредита счета 16 «Отклонения в стоимости материалов» в дебет счетов учета соответствующих затрат. При этом, если фактическая себестоимость израсходованных материалов ниже их стоимости по учетным ценам, то разницу между ними списывают способом «красное сторно». Если фактическая себестоимость израсходованных материалов выше их стоимости по учетным ценам, то разницу между ними списывают дополнительной бухгалтерской проводкой. Пример 1. На начало отчетного месяца по дебету счета 10 «Материалы» числились остатки материалов в оценке по учетной цене на сумму 10 000 000 руб., по дебету счета 16 «Отклонения в стоимости материалов» числилось сальдо – 500 000 руб. В течение отчетного месяца по дебету счета 10 «Материалы» были отражены поступившие материалы в оценке по учетной цене на сумму 20 000 000 руб., а по дебету счета 16 «Отклонения в стоимости материалов» сумма отклонений – 1 000 000 руб. В течение отчетного месяца было израсходовано материалов в оценке по учетной цене на общую сумму 15 000 000 руб., в том числе на следующие нужды: • на основное производство на сумму 10 000 000 руб.; • на общепроизводственные нужды на сумму 5 000 000 руб. В конце отчетного месяца определяется сумма отклонений, приходящаяся на израсходованные материалы: 1. Рассчитывается коэффициент отклонений: Коткл = ((500 000 + 1 000 000)/(10 000 000 + 20 000 000)) х 100% = 5 %. 2. Рассчитывается сумма отклонений, приходящаяся на израсходованные материалы: - на основное производство: 10 000 000 х 5 % / 100 % = 500 000 руб.; - на общепроизводственные нужды: 5 000 000 х 5 % / 100 % = 250 000 руб. Рассмотренный пример определения себестоимости израсходованных материалов справедлив только в том случае, когда все израсходованные материалы имели одинаковую оценку при их поступлении в организацию. Если в течение отчетного периода один вид материала поступал в организацию несколькими партиями, имеющими разную стоимость, приведенных выше расчетов фактической себестоимости израсходованных материалов становится недостаточно. Пример 2. Имеется следующая информация о состоянии и движении материалов одного вида в организации в течение отчетного месяца (таблица 1). Таблица 1 – Информация о движении материалов в течение месяца Дата Количество, Цена* за Стоимость, всего, приобретения материалов единиц единицу, тыс. р. тыс. р. Остаток на начало периода (1 марта) 0 0 0 2 число месяца (приход) 50 100 5 000 5 число месяца (приход) 70 120 8 400 20 число месяца (приход) 100 150 15 000 Всего поступило материалов 220 – 28 400 Израсходовано за отчетный месяц 180 – – Остаток на конец периода 40 – – *Стоимость, по которой материалы оприходованы по дебету счета 10 «Материалы», – их фактическая себестоимость или учетная цена. 9 Необходимо рассчитать стоимость израсходованных материалов (35 единиц) и произвести оценку их запасов на конец отчетного периода (5 единиц). Оценка себестоимости израсходованных материалов и их запасов может производиться одним из следующих способов: • по фактической себестоимости единицы; • по средней себестоимости; • по себестоимости первых по времени приобретения материальнопроизводственных запасов (метод ФИФО). В мировой практике известны и другие методы оценки, но они в настоящее время могут применяться лишь в области управленческого учета, поэтому в данном учебном пособии они не упоминаются. Метод фактической себестоимости единицы применяется для оценки материалов, используемых организацией в особом порядке (драгоценные металлы, драгоценные камни и т.п.), или запасов, которые не могут обычным образом заменять друг друга. Метод средней себестоимости применяется для оценки каждого вида материалов как частное от деления общей себестоимости вида (группы) запасов на их количество, соответственно складывающихся из себестоимости и количества – по остатку на начало месяца и поступившим запасам в этом месяце. Пример 3. Применительно к приведенному выше условию средняя себестоимость запасов будет определена следующим образом. Остаток на начало месяца составляет 0 единиц. Поступило в течение месяца 220 единиц общей стоимостью 28400 тыс. руб. Средняя себестоимость единицы определяется следующим образом: (0 + 28400000 руб.)/(0 + 220 ед.) = 129100 руб. Себестоимость израсходованных единиц составит: (180 ед. х 129100 руб.) = 23238 тыс. руб. Себестоимость остатков материалов составит: (40 ед. х 129100 руб.) = = 5164 тыс. руб. Метод ФИФО основан на допущении, что материалы используются в течение отчетного периода в последовательности их приобретения (поступления), т.е. ресурсы, первыми поступающие в производство, должны быть оценены по себестоимости первых по времени приобретений с учетом себестоимости запасов, числящихся на начало месяца (принцип конвейера). При применении этого метода оценка материальных ресурсов, находящихся в запасе (на складе) на конец месяца, производится по фактической себестоимости последних по времени приобретений, а в себестоимости реализации продукции (работ, услуг) учитывается себестоимость ранних по времени приобретений. Следует отметить, что движение материалов в натуральном выражении может не совпадать с их оценкой по данному методу. Пример 4. Применительно к приведенному выше условию себестоимость израсходованных материалов и остатков материалов на конец отчетного месяца будет определяться следующим образом. Всего за месяц израсходовано 180 единиц. При методе ФИФО принимается допущение, что первыми в производство отпускались единицы из первой партии, затем – из второй, затем – из третьей и т.д. Следовательно, себестоимость израсходованных материалов составит: (50 ед. х 100 тыс. руб.) + (70 ед. х 120 тыс. руб.) + (60 ед. х 150 тыс. руб.) = = 22 400 тыс. руб. В связи с тем, что на конец месяца останется только 40 ед. материалов по оценке последней партии, следовательно, их себестоимость составит: 10 40 ед. х 150 тыс. руб. = 6 000 тыс. руб. Аналогично в бухгалтерском учете отражаются хозяйственные операции, связанные с заготовлением (приобретением) других активов — основных средств, нематериальных активов, товаров и т.д. Особенности бухгалтерского учета операций по заготовлению (приобретению) отдельных видов активов обусловлены их экономической природой и существенно не влияют на понимание учетных схем. Например, поступление основных средств, приобретенных за плату у других организаций, отражается в бухгалтерском учете следующим образом: - на стоимость приобретенных основных средств, не требующих монтажа (с НДС): Д-т сч. 08 «Вложения в долгосрочные активы» Д-т сч. 18 «Налог на добавленную стоимость по приобретенным товарам, работам, услугам» К-т сч. 60 «Расчеты с поставщиками и подрядчиками»; - по мере оплаты счетов поставщиков: Д-т сч. 60 «Расчеты с поставщиками и подрядчиками» К-т сч. 51 «Расчетные счета»; - при вводе основных средств в эксплуатацию: Д-т сч. 01 «Основные средства» К-т сч. 08 «Вложения в долгосрочные активы». 7.3.2. Учет затрат в процессе производства продукции Процесс производства можно рассматривать как совокупность операций по изготовлению продукции. При производстве продукции организации несут следующие виды затрат: расходуются сырье, материалы, топливо, электроэнергия, оплачивают труд рабочих и служащих. Кроме того, в затраты включается амортизация основных средств и нематериальных активов. Общая сумма перечисленных затрат составляет себестоимость продукции. Себестоимость, складывающаяся в процессе производства, называется производственной. Следует иметь в виду, что существует разница между понятиями «затраты на производство продукции» и «себестоимость готовой продукции». Под затратами на производство продукции понимается общая величина потребленных организацией в течение отчетного периода всех видов ресурсов (материальных, трудовых и иных), необходимых для изготовления продукции, в стоимостном выражении. Достаточно часто в зависимости от характера и организации процесса производства не все изготавливаемые в течение отчетного периода изделия проходят полный технологический цикл обработки в рамках одного отчетного периода. Изготовление части изделий может быть начато в одном отчетном периоде, а закончено – в другом. Следовательно, не все потребленные в связи с изготовлением готовой продукции в течение отчетного периода ресурсы будут включены в себестоимость готовой продукции, выпущенной в течение отчетного периода. Часть из них будет связана с изготовлением изделий, незавершенных производством на конец отчетного периода. Таким образом, в себестоимость готовой продукции включается только та часть затрат, которая связана с изготовлением фактически выпущенной из производства готовой продукции, другая их часть отражается как запасы незавершенного производства. Наиболее применимыми счетами учета затрат на производство являются: • счет 20 «Основное производство»; • счет 25 «Общепроизводственные затраты»; 11 • счет 26 «Общехозяйственные затраты». Все счета учета затрат на производство являются активными. Но при этом из перечисленных счетов только счет 20 «Основное производство» является балансовым и может иметь дебитовое сальдо на отчетную дату. Счета 25 «Общепроизводственные затраты» и 26 «Общехозяйственные затраты» являются собирательнораспределительными и не имеют сальдо на отчетную дату. Они предназначены для сбора информации об общей величине произведенных в течение отчетного периода косвенных затрат. Основным синтетическим счетом, на котором ведется учет затрат на производство готовой продукции, является активный счет 20 «Основное производство». При изготовлении более одного вида продукции организация должна обеспечить раздельный учет произведенных в отчетном периоде затрат по видам продукции. В этих целях в развитие синтетического счета 20 «Основное производство» открываются аналитические счета по видам производимой продукции. В течение отчетного периода непосредственно в дебете счета 20 Основное производство» могут отражаться только прямые затраты, связанные с производством конкретного вида продукции, так как в момент их отражения в дебете синтетического счета 20 «Основное производство» они одновременно могут быть отражены в дебете соответствующего аналитического счета, на котором собирается информация о затратах на производство соответствующего конкретного вида продукции. Косвенные затраты в момент их совершения не могут быть непосредственно соотнесены с производством определенного вида продукции и, соответственно, в течение отчетного периода не могут учитываться непосредственно в дебете счета 20 «Основное производство». Обусловлено это обстоятельство тем, что косвенные затраты связаны с производством более чем одного вида продукции и их отнесение к конкретному виду продукции производится посредством распределения общей величины косвенных затрат между видами производимой продукции пропорционально базе, избранной организацией. Такая база распределения, как правило, может быть достоверно определена только в конце отчетного периода. В конце отчетного периода определяется и общая величина косвенных затрат, подлежащих распределению. Итак, в момент осуществления косвенных затрат в течение отчетного периода они не могут быть непосредственно отражены в дебете счета 20 «Основное производство», поскольку неизвестна их доля, которая должна быть отражена на конкретных аналитических счетах к счету 20 «Основное производство». Следовательно, в бухгалтерском учете в течение отчетного периода должны быть обеспечены обособленный сбор и накопление информации о косвенных затратах, осуществленных в течение отчетного периода. В конце отчетного периода, когда будут определены общая величина косвенных затрат и база их распределения по видам продукции, эти затраты могут быть отражены в дебете счета 20 «Основное производство» и открытых в его развитие аналитических счетов в объеме распределенных величин. Обособленный сбор и накопление информации о произведенных косвенных затратах осуществляется на собирательно-распределительных счетах 25 «Общепроизводственные затраты» и 26 «Общехозяйственные затраты». Счет 25 «Общепроизводственные затраты» предназначен для обобщения информации о затратах по обслуживанию основных и вспомогательных производств организации. В течение отчетного периода дебет счета 25 «Общепроизводственные затраты» корреспондирует с кредитом счетов учета израсходованных на общепроизводственные нужды ресурсов, например, израсходованных производственных запасов (счет 10 «Материалы»), расчетов с работниками по оплате труда (счет 70 «Расчеты с персоналом по оплате труда»), амортизационных отчислений (счет 02 «Амортизация основных средств», 05 «Амортизация нематериальных активов») и др. 12 В конце каждого месяца затраты, учтенные за отчетный месяц по дебету счета 25 «Общепроизводственные затраты» списывается по одной из следующих методик: 1) в полном объеме – в дебет счета 20 «Основное производство»; 2) данные затраты изначально делятся на переменные и условно-постоянные. Первая часть списывается в дебет счета 20 «Основное производство», а другая – в дебет счета 90 «Доходы и расходы по текущей деятельности». На отчетную дату счет 25 «Общепроизводственные затраты» никогда не имеет сальдо, так как счет 25 не является балансовым. Для учета косвенных затрат, связанных с управлением организацией, предназначен активный счет 26 «Общехозяйственные затраты». Этот счет предназначен для обобщения информации о затратах для нужд управления, не связанных непосредственно с производственным процессом. В течение отчетного месяца общехозяйственные затраты отражаются в дебете счета 26 «Общехозяйственные затраты» в корреспонденции с кредитом счетов учета потребленных производственных запасов (счет 10 «Материалы»), амортизационных отчислений (счета 02 «Амортизация основных средств», 05 «Амортизация нематериальных активов»); расчетов с работниками по оплате труда (счет 70 «Расчеты с персоналом по оплате труда»), другими организациями (лицами) (счет 60 «Расчеты с поставщиками и подрядчиками») и подотчетными лицами (счет 71 «Расчеты с подотчетными лицами»). Счет 26 «Общехозяйственные затраты» является собирательнораспределительным и не может иметь сальдо на отчетную дату. В связи с этим в конце каждого месяца общехозяйственные затраты списываются в полном объеме в дебет счета 90 «Доходы и расходы по текущей деятельности». Учет затрат на производство может быть разделен на этапы. Первый этап. В течение отчетного периода (месяца): • прямые затраты на производство отражаются непосредственно на дебете счета 20 «Основное производство» и открытых в его развитие аналитических счетах; • косвенные затраты в зависимости от их назначения предварительно отражаются в дебете счетов 25 «Общепроизводственные затраты» и 26 «Общехозяйственные затраты». • Второй этап. По истечении отчетного периода (месяца) косвенные затраты по заранее установленному способу распределяются между отдельными видами продукции и списываются с кредита счетов 25 и 26 по выше описанному порядку. Третий этап. На основании затрат, учтенных в дебете счета 20 «Основное производство» и открытых в его развитие аналитических счетов, определяется фактическая производственная себестоимость готовой продукции, которая списывается с кредита счета 20 «Основное производство». Часть затрат, относящихся к изделиям, не законченным обработкой, образуют себестоимость незавершенного производства, отражаемого как дебитовое сальдо по счету 20 «Основное производство». Распределение затрат, произведенных в течение отчетного периода, и отраженных в дебете счета 20 «Основное производство» между себестоимостью выпущенной продукции и запасами незавершенного производства, осуществляется следующим образом. Во-первых, определяется объем незавершенного производства (далее – НЗП) и производится его оценка одним из следующих способов: • по фактической себестоимости; • по нормативной себестоимости; • по прямым статьям затрат; • по статьям прямых материальных затрат и др. способам оценки НЗП. Во-вторых, рассчитывается фактическая себестоимость готовой продукции по следующей формуле: Спп = НЗПн.м. + З – НЗПк.м. – О – Б, 13 где Спп – фактическая производственная себестоимость выпущенной за отчетный период готовой продукции; НЗПн.м. – остатки незавершенного производства на начало отчетного периода; НЗПк.м. – остатки незавершенного производства на конец отчетного периода; З – затраты на производство за отчетный период (дебитовый оборот по счету 20 «Основное производство»); О – стоимость возвратных отходов производства; Б – потери от брака. Пример 5. Организация производит два вида готовой продукции –изделие А и изделие Б. В течение отчетного месяца были осуществлены следующие расходы по обычным видам деятельности: • прямые материальные затраты на производство изделия А – 600 млн р.; • прямые материальные затраты на производство изделия Б – 300 млн р.; • основная заработная плата рабочих, производящих изделие А, – 200 млн р.; • основная заработная плата рабочих, производящих изделие Б, – 100 млн р.; • амортизация производственных помещений – 150 млн р.; • заработная плата управленческого персонала – 300 млн р.; • запасы незавершенного производства изделия А и Б на начало периода отсутствуют. В течение отчетного периода было произведено 10 единиц изделия А и 9 единиц изделия Б. При этом на конец отчетного периода в запасах незавершенного производства числилась 1 единица изделия Б. В соответствии с принятой в организации учетной политикой: - общепроизводственные затраты распределяются по видам производимой продукции пропорционально заработной плате основных производственных рабочих; - оценка незавершенного производства осуществляется по прямым статьям затрат. В течение отчетного месяца произведенные затраты отражаются на счетах бухгалтерского учета (таблица 2). Таблица 2 – Учет затрат на производство в течение месяца Содержание операции Сумма, Дебет млн р. Учет прямых затрат на производство продукции 1. Израсходованы материалы на 20 «Основное производство: производство» изделия А 600 Субсчет «А» изделия Б 300 Субсчет «Б» 2. Начислена заработная плата 20 «Основное основным производственным производство» рабочим, производящим: изделие А 200 Субсчет «А» изделие Б 100 Субсчет «Б» Учет косвенных затрат 3. Начислена амортизация 150 25 основных средств «Общепроизводственные производственного назначения затраты» 4. Начислена заработная плата 300 26 «Общехозяйственные управленческого персонала затраты» организации 14 Кредит 10 «Материалы» 70 «Расчеты с персоналом по оплате труда» 02 «Амортизация основных средств» 70 «Расчеты с персоналом по оплате труда» В конце отчетного месяца общепроизводственные затраты распределяются между отдельными видами продукции пропорционально заработной плате основных производственных рабочих. Показатели Общая Сумма затрат на Сумма затрат на сумма, изделие А, изделие Б, млн р. млн р. млн р. Заработная плата основных 300 200 100 производственных рабочих Коэффициент распределения 150 / 300 = 0,5 Общепроизводственные затраты 150 200 х 0,5 = 100 х 0,5 = (распределение пропорционально = 100 = 50 заработной плате производственных рабочих) По окончании расчетов по распределению общепроизводственных затрат их списание отражается следующим образом: Дебет 20, субсчет «Изделие А» Кредит 25 «Общепроизводственные затраты» – 100 млн р. Дебет 20, субсчет «Изделие Б» Кредит 25 «Общепроизводственные затраты» – 50 млн р. Общехозяйственные затраты в конце месяца в полном объеме списываются в дебет счета 90 «Доходы и расходы по текущей деятельности», что отражается следующей записью: Дебет 90 «Доходы и расходы по текущей деятельности», субсчет «Управленческие расходы» Кредит 26 «Общехозяйственные затраты» – 300 млн р. В конце отчетного месяца исчислена производственная себестоимость выпушенной в отчетном периоде готовой продукции: 1) исчисление себестоимости выпущенной готовой продукции «А»: а) незавершенное производство на начало периода – отсутствует; б) затраты на производство за период = 600 + 200 + 100 = 900 млн р.; в) незавершенное производство на конец периода – отсутствует; г) возвратные отходы и потери от брака – отсутствуют. Себестоимость готовой продукции «А»: 0 + 900 - 0 - 0 = 900 млн р. Себестоимость одной единицы продукции «А» равна: 900 млн р. / 10 ед. = 90 млн р. 2) исчисление себестоимости выпущенной готовой продукции «Б»: а) незавершенное производство на начало периода – отсутствует; б) затраты на производство за период = 300 + 100 + 50 = 450 млн р.; в) незавершенное производство на конец периода – 1 единица; г) возвратные отходы и потери от брака – отсутствуют. Для расчета себестоимости выпушенной готовой продукции «Б» необходимо определить оценку 1 единицы изделия Б, незавершенной производством. В связи с тем, что в соответствии с учетной политикой оценка незавершенного производства производится по прямым затратам, при его оценке должна быть определена соответствующая доля прямых произведенных затрат, которая и будет являться денежной оценкой незавершенного производства. Степень готовности единицы изделия Б, 15 оставшейся в НЗП – 50 %. Учитывая существенные различия в степени готовности выпушенной готовой продукции «Б» и 1 единицы изделия «Б», незавершенной производством, можно произвести следующий расчет оценки незавершенного производства: (300 + 100) / 9,5 ед. = 42 млн р. В итоге стоимость НЗП на конец месяца будет составлять: 42 млн р. х 0,5 ед. = 21 млн р. Следовательно, себестоимость готовой продукции «Б»: 0 + 450 – 21 – 0 = 429 млн p. Себестоимость одной единицы продукции «Б» равна: 429 млн р. / 9 ед. = 48 млн р. Выпущенная готовая продукция отражается следующей записью: Дебет 43 «Готовая продукция» Кредит 20 «Основное производство». Схема учета затрат производства продукции представлена на рисунке 4. 7.3.3. Учет реализации продукции и товаров. Соизмерение расходов и доходов. Выявление финансовых результатов хозяйственной деятельности Процесс реализации представляет собой совокупность операций, в результате которых продукция, произведенная организацией, за плату передается в собственность другой организации – покупателю. Для рациональной организации учета реализации продукции важно определить момент, с которого готовая продукция считается реализованной. Для учета операций по реализации продукции используются счета 45 «Товары отгруженные», 62 «Расчеты с покупателями и заказчиками» и 90 «Доходы и расходы по текущей деятельности». При отражении реализации продукции в учете делаются следующие записи: - на стоимость продукции в ценах реализации: Д-т сч. 62 «Расчеты с покупателями и заказчиками» К-т сч. 90-1 «Выручка от реализации продукции, товаров, работ, услуг» - на фактическую производственную себестоимость: Д-т сч. 90-4 «Себестоимость реализованной продукции, товаров, работ, услуг» К-т сч. 43 «Готовая продукция» - на сумму НДС: Д-т сч. 90-2 «Налог на добавленную стоимость» К-т сч. 68 «Расчеты по налогам и сборам» - на сумму прочих налогов: Д-т сч. 90-3 «Прочие налоги и сборы, исчисляемые из выручки от реализации продукции, товаров, работ, услуг» К-т сч. 68 «Расчеты по налогам и сборам». На сумму поступивших денежных средств за ранее отгруженную продукцию: Д-т сч. 51 «Расчетные счета» К-т сч. 62 «Расчеты с покупателями и заказчиками» 16 10 «Материалы» Д-т К-т 20 «Основное производство» Д-т К-т 1 43 «Готовая продукция» Д-т К-т 8 70 «Расчеты с персоналом по оплате труда» Д-т К-т 2 Д-т 69, 76 К-т 3 23 «Вспомогательные производства» Д-т К-т 4 97 «Расходы будущих периодов» Д-т К-т 5 02 «Амортизация Основных средств» Д-т К-т 6 25 «Общепроизводственные Д-т затраты» К-т 7 1 – израсходованы материалы на основное производство; 2 – начислена заработная плата работникам основного производства; 3 – произведены обязательные отчисления на суммы заработной платы в Фонд социальной защиты населения и по страхованию от несчастных случаев на производстве; 4 – оказаны услуги вспомогательными производствами основному производству; 5 – отнесена на затраты текущего месяца часть расходов будущих периодов; 6 – начислена амортизация по основным средствам основного производства; 7 – отнесена на основное производство часть общепроизводственных затрат; 8 – оприходована готовая продукция с основного производства. Рисунок 4. Схема учета затрат производства продукции 17 В том случае, если в момент реализации продукции, покупателю не переходит право собственности или момент его перехода определяется согласно договору куплипродажи продукции только после ее оплаты, то в бухгалтерском учете делаются записи: - на фактическую производственную себестоимость отгруженной продукции: Д-т сч. 45 «Товары отгруженные» К-т сч. 43 «Готовая продукция» - на сумму поступивших денежных средств за ранее отгруженную продукцию: Д-т сч. 51 «Расчетные счета» К-т сч. 62 «Расчеты с покупателями и заказчиками» И одновременно: Д-т сч. 62 «Расчеты с покупателями и заказчиками» К-т сч. 90-1 «Выручка от реализации продукции, товаров, работ, услуг» - на фактическую производственную себестоимость реализованной продукции: Д-т сч. 90-4 «Себестоимость реализованной продукции, товаров, работ, услуг» К-т сч. 45 «Товары отгруженные». На сумму НДС и прочих налогов и сборов из выручки делаются аналогичные записи. Также аналогичным образом определяется финансовый результат от реализации. При реализации продукции организация несет дополнительные затраты по организации сбыта (маркетинговые услуги); на тару и упаковку изделий на складах готовой продукции (упаковочная бумага, древесина, шпагат, услуги своих вспомогательных цехов по изготовлению тары и упаковки, оплата затаривания и другие); по доставке продукции на станцию (пристань) отправления; погрузка в вагоны, суда, автомобили и другие транспортные средства; комиссионные сборы (отчисления), уплачиваемые сбытовым и другим посредническим организациям и т.д. Эти расходы отражаются в течение месяца по дебету счета 44 «Расходы на реализацию» в корреспонденции с кредитом разных счетов: Д-т сч. 44 «Расходы на реализацию» К-т сч. 10 «Материалы» К-т сч. 70 «Расчеты с персоналом по оплате труда» К-т сч. 69 «Расчеты по социальному страхованию и обеспечению» и др. В конце месяца расходы на реализацию полностью списываются в полном объеме в дебет счета 90 «Доходы и расходы по текущей деятельности», субсчет 6 «Расходы на реализацию». Помимо выше названных показателей, на счете 90 находят свое отражение прочие доходы и прочие расходы по текущей деятельности. Схема счета 90 отражена на рисунке 5. 90 «Доходы и расходы по текущей деятельности» Д-т НДС и прочие налоги из выручки Себестоимость реализованной продукции, товаров, работ, услуг Управленческие расходы Расходы на реализацию НДС и прочие налоги, исчисляемые из прочих доходов по текущей деятельности Прочие расходы по текущей деятельности Списание прибыли Оборот К-т Выручка от реализации продукции Прочие доходы по текущей деятельности Списание убытка Оборот Рисунок 5. Схема счета 90 «Доходы и расходы по текущей деятельности» 18 Финансовый результат от текущей деятельности, в т.ч. и от реализации продукции, выявляется на счете 90 «Доходы и расходы по текущей деятельности» путем вычитания из выручки и прочих доходов от текущей деятельности (кредитовый оборот счета) косвенных налогов и совокупных расходов и (дебитовый оборот счета). Если сумма доходов больше суммы косвенных налогов и расходов (К-т>Д-т), то разница, представляющая собой прибыль от текущей деятельности, списывается проводкой: Д-т сч. 90-11 «Прибыль (убыток) от текущей деятельности» К-т сч. 99 «Прибыли и убытки» Если сумма доходов меньше суммы косвенных налогов и расходов (Д-т>К-т), то в отчетном периоде получены убытки, которые списываются обратной корреспонденцией счетов. В результате этих проводок на разность между суммами, отраженными по кредиту и дебету счета 90 «Доходы и расходы по текущей деятельности», обороты по счету выравниваются, сальдо счет не имеет и в балансе не отражается. В балансе отражается только конечный финансовый результат в виде кредитового (прибыли) или дебитового (убыток) сальдо счета 99 «Прибыли и убытки». Кроме прибыли (убытка) от текущей деятельности значительный удельный вес в финансовых результатах организации отчетного периода могут составлять доходы и расходы от инвестиционной и финансовой деятельности, для бухгалтерского учета которых применяется счет 91 «Прочие доходы и расходы». Например: - начислены дивиденды от участия в уставных фондах других организаций: Д-т сч. 76 «Расчеты с разными дебиторами и кредиторами» К-т сч. 91 «Прочие доходы и расходы». По окончании отчетного периода все субсчета, открытые к счету 91 «Прочие доходы и расходы» (кроме субсчета 91-5 «Сальдо прочих доходов и расходов»), закрываются внутренними записями на субсчет 91-5 «Сальдо прочих доходов и расходов». Сальдо прочих доходов и расходов списывается на счет 99 «Прибыли и убытки»: - на сумму прибыли: Д-т сч. 91-5 «Сальдо прочих доходов и расходов» К-т сч. 99 «Прибыли и убытки». При превышении суммы прочих расходов над доходами составляется обратная корреспонденция счетов. Полученные финансовые результаты от текущей, инвестиционной и финансовой деятельности, которые будут в конечном счете аккумулированы на счете 99 «Прибыли и убытки», подлежат распределению, которое производится по двум направлениям. Часть прибыли в виде налогов, сборов и платежей изымается в государственный бюджет. Например, на суммы начисленных налогов (налога на прибыль) составляется следующая корреспонденция счетов: Д-т сч. 99 «Прибыли и убытки» К-т сч. 68 «Расчеты по налогам и сборам». Другая (оставшаяся) часть прибыли по окончании отчетного года при составлении годовой бухгалтерской отчетности списывается со счета 99 «Прибыли и убытки» на счет 84 «Нераспределенная прибыль (непокрытый убыток)». Эта операция называется реформацией баланса и главная ее цель – начать новый финансовый год с нулевого 19 сальдо по счету 99 «Прибыли и убытки». На сумму прибыли отчетного года, остающейся в распоряжении предприятия, составляется следующая корреспонденция счетов: Д-т сч. 99 «Прибыли и убытки» К-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)». Прибыль, остающаяся в распоряжении организации, распределяется по согласованию с собственниками в соответствии с учредительными документами. При этом в учете делаются следующие бухгалтерские проводки: - на сумму прибыли, остающейся в распоряжении организации, направленной на начисление доходов учредителям, акционерам: Д-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)» К-т сч. 75 «Расчеты с учредителями»; - на сумму прибыли, остающейся в распоряжении организации, направленной на пополнение уставного капитала: Д-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)» К-т сч. 80 «Уставный капитал»; - на сумму прибыли, остающейся в распоряжении организации, направленной на пополнение резервного капитала: Д-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)» К-т сч. 82 «Резервный капитал». Если организация получает убыток от осуществления финансово-хозяйственной деятельности, то его величина отражается следующей записью: Д-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)» К-т сч. 99 «Прибыли и убытки». Покрытие убытка может осуществляться за счет источников собственных средств организации: фондов, ранее сформированных за счет отчислений из прибыли, уставного капитала (в исключительных случаях), взносами учредителей. При этом в учете будут сделаны следующие проводки: - покрытие убытка отчетного года за счет взносов учредителей: Д-т сч. 75 «Расчеты с учредителями» К-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)»; - покрытие убытка отчетного года за счет средств уставного капитала: Д-т сч. 80 «Уставный капитал» К-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)»; - покрытие убытка отчетного года за счет средств резервного капитала: Д-т сч. 82 «Резервный капитал» К-т сч. 84 «Нераспределенная прибыль (непокрытый убыток)». 20