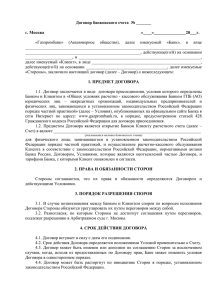

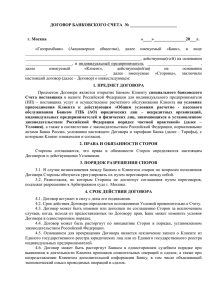

Условиями - ЦентрКомБанк Уфимский филиал

advertisement