ФИНАНСОВЫЙ АНАЛИЗ фундаментально-финансовый анализ. На втором этапе необходимо изучить финансовое

advertisement

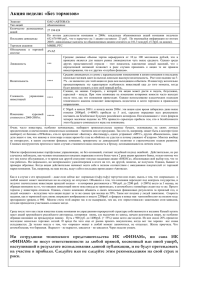

ФИНАНСОВЫЙ АНАЛИЗ Финансовый анализ состоит из двух этапов. На первом этапе определяется круг предприятий, с акциями которых работают или собираются работать. Этим занимается фундаментально-финансовый анализ. На втором этапе необходимо изучить финансовое положение выбранных вами предприятий, в результате которого окончательно делается выбор в пользу акций какого-то одного или нескольких предприятий, наиболее перспективных для инвестирования. Этим занимается классический финансовый анализ. Перспективными для инвестирования акциями являются акции, недооцененные рынком, а бесперспективными акциями — переоцененные. Рыночная стоимость акций включает в себя две составляющих: действительную стоимость и спекулятивную надбавку или скидку. Наличие и величина спекулятивной надбавки или скидки определяются соотношением спроса и предложения на акции. При их равенстве акции на рынке стоят столько, сколько они действительно стоят. Однако равенство спроса и предложения — это, скорее, исключение из правил, чем само правило, поэтому чаще всего курс акций выше или ниже действительной стоимости акций. Если бы стоимость акций можно было рассчитывать, а затем сравнивать с рыночной стоимостью, то можно было бы безошибочно определять перспективные для вложения акции. При превышении действительной стоимости над рыночной акция считалась бы недооцененной и перспективной для инвесторов, в противном случае — нет. Действительную стоимость акций можно интерпретировать следующим образом. Действительная стоимость акции определяется такой суммой, выручив которую от ее продажи можно вложить в равно доходную с рынком акций сферу бизнеса и получить вследствие этого доход, равный доходу по акции. Иначе говоря, при продаже акции ее владелец меняет только сферу инвестирования денежных средств при условии неизменности получаемых доходов и уровня рентабельности вкладываемых денежных средств. В России сейчас можно использовать простой для расчета и достаточно эффективный для анализа прием сопоставления курсовой и действительной стоимости акций, если допустить, что в основе действительной стоимости акции лежит ее балансовая (бухгалтерская) стоимость. Балансовая стоимость акции — это стоимость собственного имущества акционерного общества, приходящаяся на одну акцию. Эту стоимость всегда легко можно рассчитать, используя данные бухгалтерского баланса. Балансовая стоимость акции рассчитывается отношением суммы итогов I раздела пассива бухгалтерского баланса к количеству обращающихся акций данного эмитента. Итак, рассчитав балансовую стоимость акции и сравнив ее с курсовой стоимостью, можно сделать вывод о ее оцененности рынком. При анализе рынка акций широко используется показатель рыночной капитализации, равный произведению количества обращающихся акций компании на их рыночную стоимость: К = КА х n, где К — рыночная капитализация; КА — курс акций; n — количество обращающихся акций. Представляет интерес динамика изменения этого показателя, которая определяется главным образом изменением рыночной стоимости акции. Изменение количества акций в обращении, как правило, сопровождается обратным изменением их рыночной стоимости, (выпуск дополнительных акций ведет к повышению предложения при неизменном спросе и, как следствие, к снижению курса акций), поэтому незначительно изменяет данный показатель. Для сравнительной характеристики акций показатель рыночной капитализации, как и любой другой абсолютный показатель, подходит мало, ибо большая величина капитализации одной компании по отношению к другой может быть всего лишь следствием неодинакового размера предприятий. А большое предприятие (с большой капитализацией) далеко не всегда лучше меньшего предприятия (с небольшой капитализацией). Поэтому для сравнительной характеристики акций разных эмитентов используют относительные показатели капитализации: