Управление рисками обращения пластиковых карт: системный

advertisement

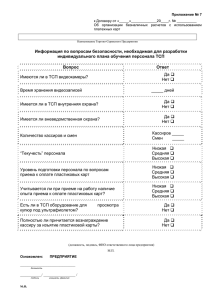

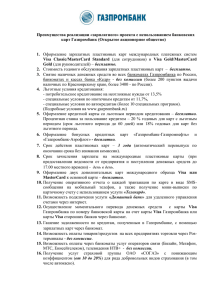

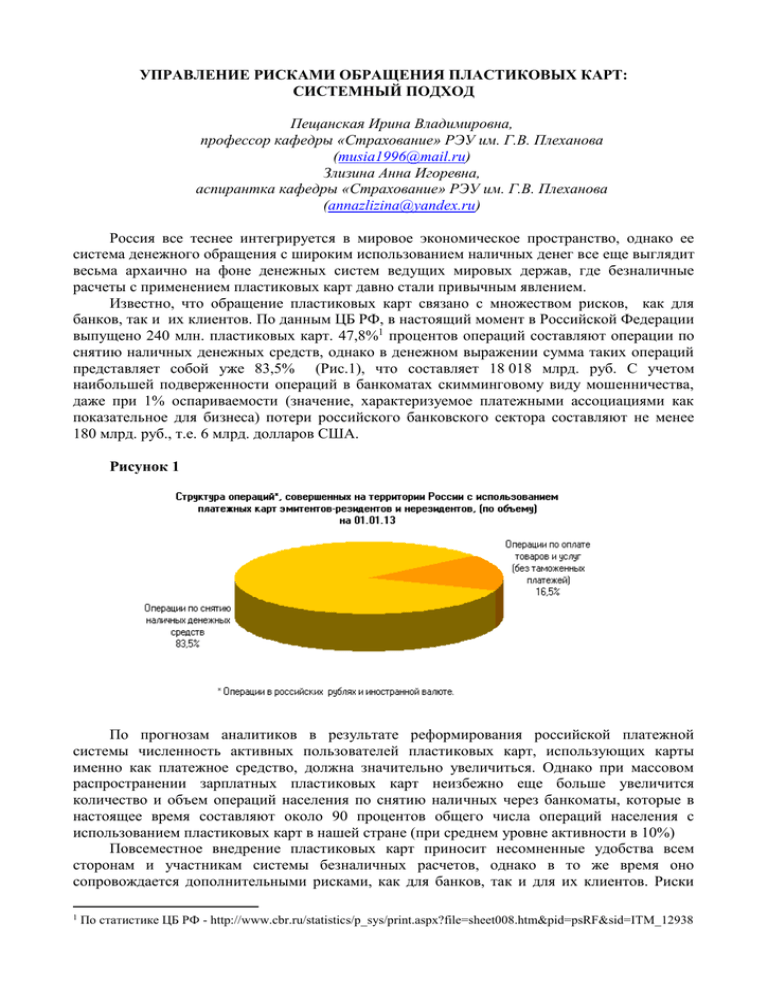

УПРАВЛЕНИЕ РИСКАМИ ОБРАЩЕНИЯ ПЛАСТИКОВЫХ КАРТ: СИСТЕМНЫЙ ПОДХОД Пещанская Ирина Владимировна, профессор кафедры «Страхование» РЭУ им. Г.В. Плеханова (musia1996@mail.ru) Злизина Анна Игоревна, аспирантка кафедры «Страхование» РЭУ им. Г.В. Плеханова (annazlizina@yandex.ru) Россия все теснее интегрируется в мировое экономическое пространство, однако ее система денежного обращения с широким использованием наличных денег все еще выглядит весьма архаично на фоне денежных систем ведущих мировых держав, где безналичные расчеты с применением пластиковых карт давно стали привычным явлением. Известно, что обращение пластиковых карт связано с множеством рисков, как для банков, так и их клиентов. По данным ЦБ РФ, в настоящий момент в Российской Федерации выпущено 240 млн. пластиковых карт. 47,8%1 процентов операций составляют операции по снятию наличных денежных средств, однако в денежном выражении сумма таких операций представляет собой уже 83,5% (Рис.1), что составляет 18 018 млрд. руб. С учетом наибольшей подверженности операций в банкоматах скимминговому виду мошенничества, даже при 1% оспариваемости (значение, характеризуемое платежными ассоциациями как показательное для бизнеса) потери российского банковского сектора составляют не менее 180 млрд. руб., т.е. 6 млрд. долларов США. Рисунок 1 По прогнозам аналитиков в результате реформирования российской платежной системы численность активных пользователей пластиковых карт, использующих карты именно как платежное средство, должна значительно увеличиться. Однако при массовом распространении зарплатных пластиковых карт неизбежно еще больше увеличится количество и объем операций населения по снятию наличных через банкоматы, которые в настоящее время составляют около 90 процентов общего числа операций населения с использованием пластиковых карт в нашей стране (при среднем уровне активности в 10%) Повсеместное внедрение пластиковых карт приносит несомненные удобства всем сторонам и участникам системы безналичных расчетов, однако в то же время оно сопровождается дополнительными рисками, как для банков, так и для их клиентов. Риски 1 По статистике ЦБ РФ - http://www.cbr.ru/statistics/p_sys/print.aspx?file=sheet008.htm&pid=psRF&sid=ITM_12938 возникают на всех этапах существования карты: при её выпуске, доставке клиенту и, конечно же, в процессе обращения. В настоящее время в законодательстве Европейского союза и Российской Федерации, международных и внутренних регулятивных документах происходят изменения, которые могут оказать решающее влияние на всю систему управление рисками общения пластиковых карт. Это - Закон Европейского Союза о «Об ограниченной ответственности держателя карты», Федеральный закон «О национальной платежной системе» (далее - закон о НПС), законопроект об обязательном перечислении заработной платы на пластиковые карты, законопроект, обязывающий банки-эмитенты использовать курьерскую доставку карт, а также нормы, проектируемые и принятые с целью снижения рисков выпуска и обращения карт. Совершенно четко прослеживается главная тенденция – повышение требований к банкам в части управлениями рисками обращения пластиковых карт, что неизбежно влечет за собой повышение расходов банков на эти цели. В международных регулятивных документах явно прослеживается тенденция к фиксированию ответственности за риск мошенничества. Принят Закон Европейского Союза о «Об ограниченной ответственности держателя карты», Изменены правила платежных ассоциаций Visa и MasterCard - теперь в них прописаны положения, предусматривающие отказ от рассмотрения оспариваний мошеннических операций с присутствием карты, а также фиксация лимита безусловного возмещения клиенту. Нетрудно предположить два основных последствия законодательных новшеств – это рост клиентского мошенничества и повышение расходов банка на обращение пластиковых карт. Одновременно повышаются требования к эмитентам и экйвайрерам в сфере управлениями рисками обращения пластиковых карт и защита держателя карты. Стимулирующие меры платежных ассоциаций по инвестициям банков в современные технологии (в чип-карты и чип-терминалы, в технологии 3-D Secure для электронной коммерции) также заставляют банки уделять повышенное внимание управлению рисками обращения пластиковых карт. Внедрение новых мер по снижению этих рисков потребует от банков-эмитентов дополнительных расходов, которые еще больше возрастут в случае принятия законопроекта о потребительском кредите. Одним из его требований является доставка карт лично в руки клиенту. Так, стоимость доставки карты при ее обязательном направлении лично в руки клиенту может увеличиться в 3-10 раз и, как следствие, увеличится стоимость выпуска и обслуживания карты. Вводимое Законом о НПС требование обязательного информирования клиента об операциях по карте может трактоваться как обязательное бесплатное SMS-оповещение. На основании среднерыночной цены такой услуги в 60 руб. в месяц, банк лишится суммы комиссии в размере 720 руб. в год с одного клиента. Последствием станет увеличение стоимости годового обслуживания, которое должно быть компенсировано сервисом и безопасностью использования для клиента. Закон о НПС также требует возмещать клиенту несанкционированные снятия, о которых было заявлено в банк в течение суток с момента уведомления клиента об операции. По данным платежной ассоциации MasterCard средняя величина транзакции в Российской Федерации составляет 100 евро. Исходя из таких данных, на 1 миллион клиентов и 1% оспариваемости, суммы возмещений для крупного банка составят не менее 1 млн. евро в месяц. Однако, в законодательстве до сих пор не пояснено, что следует считать доказательством вины клиента - будет ли это традиционное используемое негативное решение по диспуту в системах платежных ассоциаций или же судебное решение. Последние в большинстве своем придерживаются принципа защиты прав потребителя. Мы придерживаемся мнения, что существующие пробелы законодательства приведут к росту клиентского мошенничества и ложных опротестований, как минимум в течение первичного периода действия Закона. Акцентирует внимание на проблеме мошенничества и анонсированные в конце 2012 г. требования ЦБ РФ по отражению статистики мошеннических операций с ежеквартальной отчетности кредитных организаций. Банкам необходим системный подход в управлении рисками выпуска и обращения пластиковых карт, охватывающий технологические и финансово-экономические меры: - внедрение новейших технологий - чип-карты и 3-D secure, что позволит снизить внутренний риск процесса обращения карт как в торговых точках, так и в электронной коммерции; - совершенствование практики самострахования рисков обращения пластиковых карт посредством создания резервов на возможные потери. На наш взгляд, здесь весьма перспективно включение в резервы сумм обязательств условного характера и резервов на возможные потери по ссудам сумм оспариваний трансакций по картам и технических овердрафтов. Кроме того, резервы на возможные потери по ссудам могут быть увеличены за счет сумм технических овердрафтов. Правильное определение величин таких специфических резервов должно базироваться не только на законодательно определяемых группах риска, но и на статистическо-вероятностном анализе; - более широкое использование банками услуг страховых компаний по страхованию рисков пластиковых карт. Это хорошее дополнение к самострахованию за счет создания внутренних резервов, относимых на расходы банка, так как при этом величина работающих активов банка не уменьшается Такие изменения возможны лишь при условии развития рынка специфических продуктов страхования рисков эмитентов и эквайеров пластика.. Так, технологические методы управления рисками пластиковых карт являются наиболее унифицированными. Конкретные системы и методы не имеют значительных отличий в различных банках, так как диктуются требованиями самих платежных систем. Последние обеспечивают рост защиты рисков отрасли, закладывая в правила требования по обязательным технологическим обновлениям и проводя регулярный аудит производителей пластиковых карт. Кроме того, используются непрямые механизмы: такие, как перекладывание ответственности за оспариваемую мошенническую операцию на сторону, не инвестировавшую в системы управления риском, а также установление лимитов оспариваемости. Нарушение последних ведет к взиманию Visa и MasterCard штрафов с участников. Менее востребованными на рынке являются финансово-экономические компоненты управления рисками карт. Многие банки предпочитают переложить страхование подобных рисков на плечи клиента. Маркетинговой стратегий в мировой практике и дочерних банков западных структур является включение бесплатного страхования как конкурентного преимущества для клиентов уровня Gold, Ultima, Black Edition. Таблица 1 Средняя стоимость страхового покрытия полиса ВВВ2 Лимит ответственности, евро 2 Страховая премия в год, евро 500 000 25 000–50 000 1 000 000 35 000 – 70 000 5 000 000 150 000 -250 000 10 000 000 250 000 – 400 000 30 000 000 400 000 – 1 000 000 По данным компании «Royal Insurance Broker» - http://www.ri-broker.com/fininst.html В России лишь 5%3 банков участвуют в программах страхования рисков пластиковых карт, так как страховые компании назначают высокие тарифы по данному виду страхования (Табл.1) , причем, как показывает опыт, получить страховое возмещение при наступлении страхового случая банку весьма сложно. Между тем, ассортимент предлагаемых банкам страховых продуктов ограничивается не только полисами страхования BBB (комплексной программы страхования от преступлений и профессиональной ответственности финансовых институтов), но и специфические таргетированные продукты по предотвращению рисков электронного мошенничества. К последним относится (ECC – Electronic Computer Crime) - полис страхования от преступлений, совершаемых против банков и других финансовых институтов с использованием их технологических сетей и систем электронных расчетов. Следует отметить, что продукты ВВВ, представленные на российском рынке, в большей степени являются полными аналогами продуктов, распространяемых на западных рынках. Это объясняется как достаточно коротким временем для развития страхового продукта с локальной спецификой, так величиной покрываемых рисков. В большинстве случаев их размер превышает возможности страхования на внутреннем рынке и направляется на перестрахование на развитые рынки. Соответствие стандартам последних предоставляет дополнительные гарантии банку-клиенту как по покрытию риска, так и по потенциальному финансированию на западных рынках. Мы считаем, что перспективными направлениями развития страхования банковских рисков являются, во-первых, совершенствование традиционных комплексных продуктов страхования рисков банка ВВВ (Bankers Blanket Bond), а также предложение страховыми компаниями отдельного продукта по страхованию рисков эмитента пластиковых карт. Поэтому особенно важными представляются законодательные инициативы, направленные на развитие страхования пластика. Так, с 2010 г. действует закон 202-ФЗ, разрешающий добавить в состав расходов на добровольное страхование, расходы на добровольное страхование рисков, связанных с обращением банковских карт, выпущенных (эмитированных) налогоплательщиком. Как можно было ожидать, возможность отнесения затрат по страхованию на себестоимость должна способствовать повышению интереса банковских организаций к продуктам по страхованию пластиковых карт. Следует отметить, что неоднозначные последствия имело бы введение обязательного страхования рисков пластика. С одной стороны, подобная мера могла бы привезти лишь к дополнительному перекладыванию ответственности с банковского сектора на страховые компании. По другому сценарию, такое обязательство могло бы стимулировать страховые компании к ужесточению требований к технологическому оснащению эмитентов и эквайреров, повышению грамотности сотрудников обслуживаемых торговых точек. Дополнительным преимуществом такой меры стало бы усиление доверия населения к банковским картам и лояльному их использованию. Перспективным продуктом, давно распространённым на рынке США, является реализация продуктов страховых компаний по защиты карты через банки. Эта дает взаимовыгодное расширение клиентской базы и банковских денежных потоков и выигрыш страховых компаний от лояльности клиентов. Однако банки не спешат раскрывать статистику использования страховых продуктов, что осложняет задачу исследования по сравнению с зарубежной практикой, где анонсирование данного факта является для банка вопросом престижа, то есть снижения репутационного риска. Пока же озабоченность банковского сектора требованиями Закона о НПС позволила кредитным организациям получить отсрочку от ЦБ РФ до 2014 г. на обязательное возмещение мошеннических операций. В соответствии с направленной в ЦБ РФ просьбой об отсрочке, последняя объясняется необходимостью верификации контактных номеров 3 По данным компании «Ингосстрах» - http://www.banki.ru/news/lenta/?id=3760056 клиентов для их своевременного уведомления об операциях. Вероятно, годовая отсрочка даст возможность банкам определить альтернативные трактовки положений закона, изменить условия обслуживания с целью максимального возложения ответственности на клиента. Однако, оптимальным использованием дополнительного времени стало бы установление банками превентивных мер защиты в форме страхования рисков. Текущее состояние ожидания на финансовом рынке также является моментом, когда крупные страховые компании могут предложить оптимальный продукт страхования эмитента. Базой для развития подобных продуктов могут служить страховые предложения в более ориентированных на безналичные расчеты странах Запада. Литература: 1. Федеральный закон от 27.06.2011 N 161-ФЗ "О национальной платежной системе"» (принят Гос. Думой ФС РФ 14.06.2011). 2. Федеральный закон от 27.06.2011 N 162-ФЗ (ред. от 06.12.2011) "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О национальной платежной системе"(принят Гос. Думой ФС РФ 14.06.2011) 3. Федеральный закон от 19.07.2009 N 202-ФЗ (ред. от 27.12.2009) "О внесении изменений в главы 23 и 25 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений Федерального закона "О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации" 4. ЦБ РФ: Количество и объем операций, совершенных с использованием платежных карт эмитентов-резидентов и нерезидентов [Электронный ресурс] -Электрон. дан. – Режим доступа: http://www.cbr.ru/statistics/p_sys/print.aspx?file=sheet008.htm&pid=psRF&sid=ITM_12938свобо дный. - Загл. с экрана. – Яз. рус. Обращение к ресурсу: 6 апреля 2013 г. 5. Эксперт: убытки по страхованию рисков банков резко выросли в 2011 году, до 147 млн долларов. [Электронный ресурс] /”Banki.ru ”– Электрон. дан. – Режим доступа: http://www.banki.ru/news/lenta/?id=3760056 свободный. - Загл. с экрана. – Яз. рус. Обращение к ресурсу: 3 апреля 2012 г.