Ответ: Лучший ответ на вопрос №1 участник Недорезова Ада

advertisement

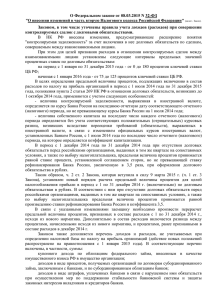

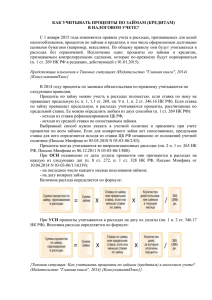

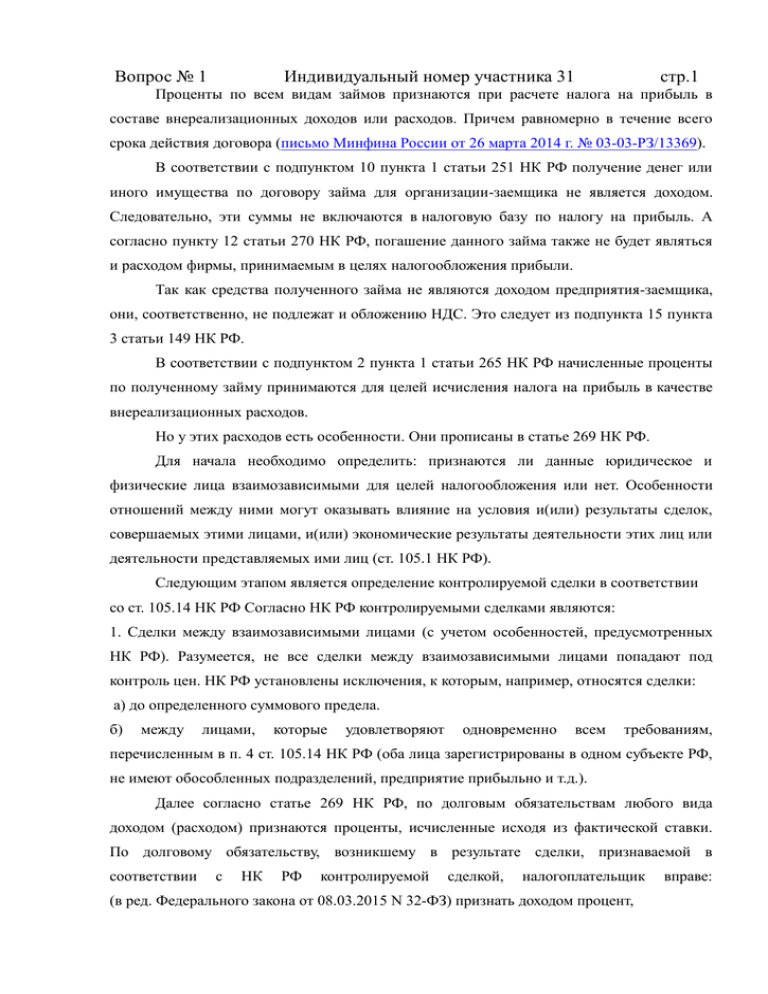

Вопрос № 1 Индивидуальный номер участника 31 стр.1 Проценты по всем видам займов признаются при расчете налога на прибыль в составе внереализационных доходов или расходов. Причем равномерно в течение всего срока действия договора (письмо Минфина России от 26 марта 2014 г. № 03-03-РЗ/13369). В соответствии с подпунктом 10 пункта 1 статьи 251 НК РФ получение денег или иного имущества по договору займа для организации-заемщика не является доходом. Следовательно, эти суммы не включаются в налоговую базу по налогу на прибыль. А согласно пункту 12 статьи 270 НК РФ, погашение данного займа также не будет являться и расходом фирмы, принимаемым в целях налогообложения прибыли. Так как средства полученного займа не являются доходом предприятия-заемщика, они, соответственно, не подлежат и обложению НДС. Это следует из подпункта 15 пункта 3 статьи 149 НК РФ. В соответствии с подпунктом 2 пункта 1 статьи 265 НК РФ начисленные проценты по полученному займу принимаются для целей исчисления налога на прибыль в качестве внереализационных расходов. Но у этих расходов есть особенности. Они прописаны в статье 269 НК РФ. Для начала необходимо определить: признаются ли данные юридическое и физические лица взаимозависимыми для целей налогообложения или нет. Особенности отношений между ними могут оказывать влияние на условия и(или) результаты сделок, совершаемых этими лицами, и(или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц (ст. 105.1 НК РФ). Следующим этапом является определение контролируемой сделки в соответствии со ст. 105.14 НК РФ Согласно НК РФ контролируемыми сделками являются: 1. Сделки между взаимозависимыми лицами (с учетом особенностей, предусмотренных НК РФ). Разумеется, не все сделки между взаимозависимыми лицами попадают под контроль цен. НК РФ установлены исключения, к которым, например, относятся сделки: а) до определенного суммового предела. б) между лицами, которые удовлетворяют одновременно всем требованиям, перечисленным в п. 4 ст. 105.14 НК РФ (оба лица зарегистрированы в одном субъекте РФ, не имеют обособленных подразделений, предприятие прибыльно и т.д.). Далее согласно статье 269 НК РФ, по долговым обязательствам любого вида доходом (расходом) признаются проценты, исчисленные исходя из фактической ставки. По долговому обязательству, возникшему в результате сделки, признаваемой в соответствии с НК РФ контролируемой сделкой, налогоплательщик (в ред. Федерального закона от 08.03.2015 N 32-ФЗ) признать доходом процент, вправе: Вопрос № 1 Индивидуальный номер участника 31 стр.2 исчисленный исходя из фактической ставки по таким долговым обязательствам, если эта ставка превышает минимальное значение интервала предельных значений; признать расходом процент, исчисленный исходя из фактической ставки по таким долговым обязательствам, если эта ставка менее максимального значения интервала предельных значений. По долговым обязательствам, оформленным в рублях: 1. По долговому обязательству, оформленному в рублях и возникшему в результате сделки, признаваемой контролируемой в соответствии с пунктом 2 статьи 105.14 настоящего Кодекса, - от 0 до 180 процентов (на период с 1 января по 31 декабря 2015 года), от 75 до 125 процентов (начиная с 1 января 2016 года) ключевой ставки Центрального банка Российской Федерации; 2. По долговому обязательству, оформленному в рублях и не указанному в абзаце втором настоящего подпункта, - от 75 процентов ставки рефинансирования Центрального банка Российской Федерации до 180 процентов ключевой ставки Центрального банка Российской Федерации (на период с 1 января по 31 декабря 2015 года), от 75 до 125 процентов (начиная с 1 января 2016 года) ключевой ставки Центрального банка Российской Федерации; Следовательно, если в учетной политике фирмы для целей налогового учета не предусмотрен иной способ расчета процентов, принимаемых в расходы при исчислении налога на прибыль, то налоговикам будет трудно не признать за фирмой права принять расходы на проценты именно по такой ставке. Отметим, что если заемщиком является сам учредитель - физическое лицо, то тогда, на основании подпункта 1 пункта 1 статьи 212 НК РФ, у него возникла бы материальная выгода. Такой термин и его расшифровка имеются в главе 23 НК РФ, посвященной НДФЛ. Если заем с начислением процентов обществу предоставляет учредитель физическое лицо, то у фирмы возникают дополнительные налоговые обязанности. Дело в том, что предприятие будет являться для своего учредителя источником дохода в виде начисленных процентов. На основании подпункта 1 пункта 1 статьи 208 НК РФ эти суммы образуют базу для исчисления НДФЛ. Так как общество является для своего учредителя заимодавца источником дохода в виде процентов, то оно должно удержать у него налог при выплате процентов. В соответствии со статьей 226 НК РФ оно будет налоговым агентом по отношению к своему учредителю. Вопрос № 1 Индивидуальный номер участника 31 стр.3 Страховые взносы начислять не надо. Ведь выплата процентов по займу не относится к выплатам или иным вознаграждениям, начисляемыми организацией в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг, как это предусматривает пункт 1 статьи 236 НК РФ. В отличие от бухгалтерского учета, где стороны могут предусмотреть начисление процентов как в течение периода пользования займа, так и в момент его возврата заимодавцу, в налоговом учете такое не допускается. В налоговом учете у организации, определяющей доходы и расходы методом начисления, проценты по займу начисляются и включаются в состав расходов на конец соответствующего отчетного периода, исходя из условий договора займа и количества дней фактического пользования заемными средствами. Это условие содержится в пункте 8 статьи 272 НК РФ. Отчетным периодом может быть месяц или квартал в зависимости от налоговой политики фирмы. В случае погашения долгового обязательства до истечения отчетного периода начисленные проценты включаются в состав соответствующих расходов на дату погашения займа. При кассовом методе проценты по заемным средствам могут быть включены в расходы только после их фактической оплаты - пункт 3 статьи 273 НК РФ. Такое требование НК РФ означает то, что порядок отражения процентов по займу в бухгалтерском и налоговом учете фирмы может не совпадать. Это приведет к возникновению временных разниц и необходимости использовать ПБУ 18/02 "Учет расчетов по налогу на прибыль".