GMK_23.10.08 - Инвестиционная группа "УНИВЕР"

advertisement

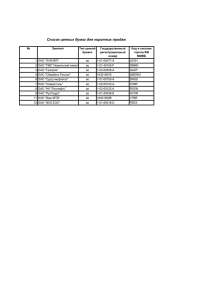

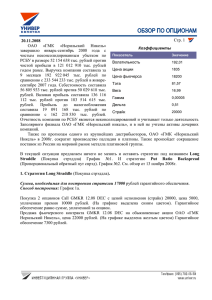

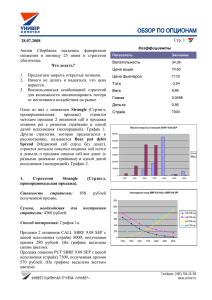

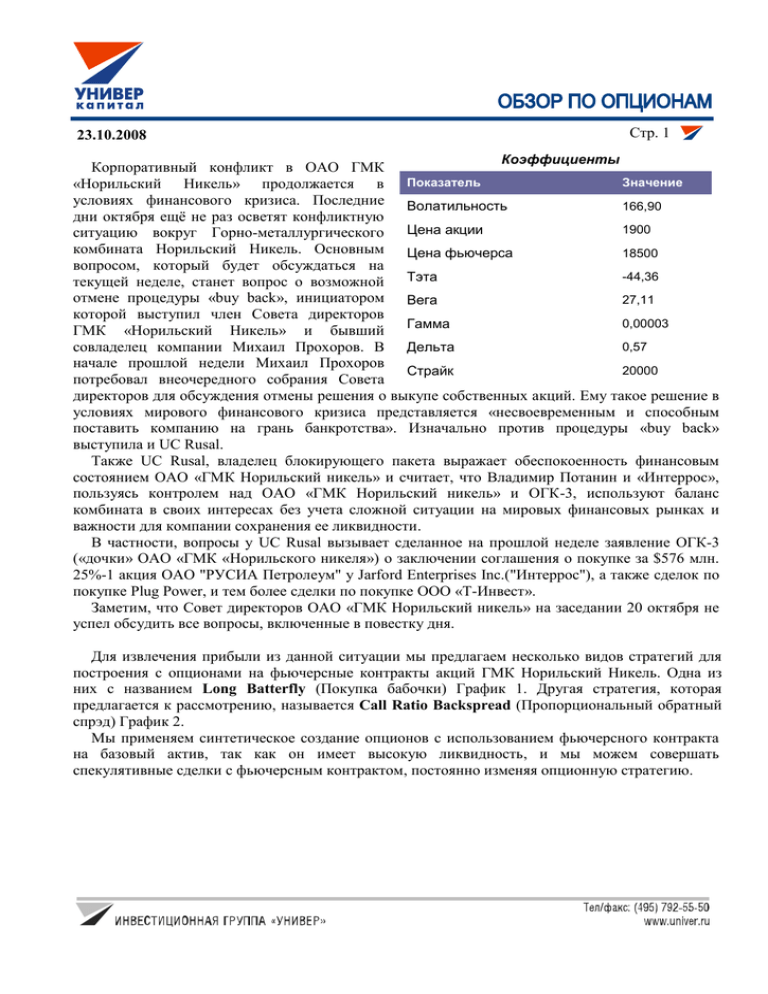

Стр. 1 23.10.2008 Коэффициенты Корпоративный конфликт в ОАО ГМК Значение «Норильский Никель» продолжается в Показатель условиях финансового кризиса. Последние Волатильность 166,90 дни октября ещё не раз осветят конфликтную 1900 ситуацию вокруг Горно-металлургического Цена акции комбината Норильский Никель. Основным Цена фьючерса 18500 вопросом, который будет обсуждаться на -44,36 текущей неделе, станет вопрос о возможной Тэта отмене процедуры «buy back», инициатором Вега 27,11 которой выступил член Совета директоров 0,00003 ГМК «Норильский Никель» и бывший Гамма 0,57 совладелец компании Михаил Прохоров. В Дельта начале прошлой недели Михаил Прохоров 20000 Страйк потребовал внеочередного собрания Совета директоров для обсуждения отмены решения о выкупе собственных акций. Ему такое решение в условиях мирового финансового кризиса представляется «несвоевременным и способным поставить компанию на грань банкротства». Изначально против процедуры «buy back» выступила и UC Rusal. Также UC Rusal, владелец блокирующего пакета выражает обеспокоенность финансовым состоянием ОАО «ГМК Норильский никель» и считает, что Владимир Потанин и «Интеррос», пользуясь контролем над ОАО «ГМК Норильский никель» и ОГК-3, используют баланс комбината в своих интересах без учета сложной ситуации на мировых финансовых рынках и важности для компании сохранения ее ликвидности. В частности, вопросы у UC Rusal вызывает сделанное на прошлой неделе заявление ОГК-3 («дочки» ОАО «ГМК «Норильского никеля») о заключении соглашения о покупке за $576 млн. 25%-1 акция ОАО "РУСИА Петролеум" у Jarford Enterprises Inc.("Интеррос"), а также сделок по покупке Plug Power, и тем более сделки по покупке ООО «Т-Инвест». Заметим, что Совет директоров ОАО «ГМК Норильский никель» на заседании 20 октября не успел обсудить все вопросы, включенные в повестку дня. Для извлечения прибыли из данной ситуации мы предлагаем несколько видов стратегий для построения с опционами на фьючерсные контракты акций ГМК Норильский Никель. Одна из них с названием Long Batterfly (Покупка бабочки) График 1. Другая стратегия, которая предлагается к рассмотрению, называется Сall Ratio Backspread (Пропорциональный обратный спрэд) График 2. Мы применяем синтетическое создание опционов с использованием фьючерсного контракта на базовый актив, так как он имеет высокую ликвидность, и мы можем совершать спекулятивные сделки с фьючерсным контрактом, постоянно изменяя опционную стратегию. Стр. 2 23.10.2008 1. Стратегия Long Butterfly (Покупка бабочки). Сумма, необходимая для построения стратегии: 15610 рублей гарантийного обеспечения. Способ построения: График 1а. Покупка опциона Put GMKR 12.08 DEC c ценой исполнения (страйк) 10000, уплаченная премия 1000 рублей. (На графике выделена синим цветом). Гарантийное обеспечение равно сумме уплаченной за опцион 1000 рублей. Продажа 2 опционов Put GMKR 12.08 DEC c ценой исполнения (страйк) 15000, полученная премия 5600 рублей. (На графике выделена желтым цветом). Гарантийное обеспечение 11350 рублей. Покупка опциона Call GMKR 12.08 DEC с ценной исполнения (страйк) 20000, уплаченная премия 4000 рублей. (На графике выделена черным цветом). Гарантийное обеспечение равно сумме, уплаченной за опцион 4000 рублей. Продажа фьючерсного контракта GMKR 12.08 DEC, на обыкновенные акции ОАО «ГМК Норильский Никель», цена 18500 рублей. (На графике выделена оранжевым цветом) Гарантийное обеспечение 4860 рублей. График 1а. Построение стратегии Long Butterfly (Покупка бабочки). покупка Рut 1000 покупкa Call 2000 продажа Put 1500 фьючерсный контракт Стр. 3 23.10.2008 График 1б. Стратегия Long Butterfly (Покупка бабочки) Стратегия Long Butterfly Сценарий: График 1б. 1. На момент исполнения опциона (даты экспирации) актив торгуется по 15000 пунктов на фьючерсный контракт обыкновенных акций ОАО «ГМК Норильский Никель», прибыль максимальная и составит 4100 рублей. 2. На момент исполнения опциона (даты экспирации) актив торгуется в пределах 10000-20000 пунктов на фьючерсный контракт обыкновенных акций ОАО «ГМК Норильский Никель». Стоимость стратегии уменьшается по мере приближения к уровню 10000 или 20000 пунктов на фьючерсный контракт обыкновенной акции ОАО «ГМК Норильский Никель». 4. На момент исполнения опциона (даты экспирации) актив торгуется ниже уровня 10000 пунктов на фьючерсный контракт обыкновенных акций ОАО «ГМК Норильский Никель», убыток максимальный и составляет 900 рублей. 5. На момент исполнения опциона (даты экспирации) актив торгуется выше уровня 20000 пунктов на фьючерсный контракт обыкновенных акций ОАО «ГМК Норильский Никель», убыток максимальный и составляет 900 рублей. 23.10.2008 2. Стратегия Сall Ratio Backspread (Пропорциональный обратный спрэд). Стр. 4 Сумма, необходимая для построения стратегии: 14670 рублей гарантийного обеспечения. Способ построения: График: 2а. Продажа опциона Put GMKR 12.08 DEC c ценой исполнения (страйк) 12500, полученная премия 1650 рублей. (На графике выделена синим цветом). Гарантийное обеспечение 4660 рублей. Покупка 2 опционов Call GMKR 12.08 DEC с ценной исполнения (страйк) 22500, уплаченная премия 6800 рублей. (На графике выделена желтым цветом). Гарантийное обеспечение равно сумме, уплаченной за опцион 6800 рублей. Продажа фьючерсного контракта GMKR 12.08 DEC на обыкновенные акции ОАО «ГМК Норильский Никель», цена 19250 рублей. Гарантийное обеспечение 4860 рублей. (На графике выделена оранжевым цветом). График 2а. Построение стратегии Сall Ratio Backspread (Пропорциональный обратный спрэд). покупка Call 22500 фьючерсный контракт продажа Put 12500 Стр. 5 23.10.2008 График 2б. Стратегия Сall Ratio Backspread (Пропорциональный обратный спрэд). покупка Сall Ratio Backspread Сценарий: График 2б. 1. На момент исполнения опциона (даты экспирации) стоимость актива составляет 22500 пунктов на фьючерсный контракт обыкновенных акций ОАО «ГМК Норильский Никель», стоимость стратегии составит 8400 рублей убытка. 2. На момент исполнения опциона (даты экспирации) актив торгуется в пределах 14100 - 30900 пунктов на фьючерсный контракт обыкновенных акции ОАО «ГМК Норильский Никель», стоимость стратегии уменьшается по мере приближения к точкам 14100 или 30900 пунктов на фьючерсный контракт обыкновенных акций ОАО «ГМК Норильский Никель». 3. На момент исполнения опциона (даты экспирации) актив торгуется в пределах 12500 - 14100, пунктов на фьючерсный контракт обыкновенных акции ОАО «ГМК Норильский Никель», стоимость стратегии увеличивается по мере удаления от точки 14100 до 12500. 4. На момент исполнения опциона (даты экспирации), актив торгуется выше 30900 пунктов на фьючерсный контракт обыкновенных акции ОАО «ГМК Норильский Никель», прибыль увеличивается по мере удаления от уровня в 30900. 5. На момент исполнения опциона (даты экспирации) актив торгуется ниже 12500 пунктов на фьючерсный контракт обыкновенной акции ОАО «ГМК Норильский Никель», прибыль составит 1600 рублей. 23.10.2008 Стр. 6 Волатильность - переменная в формулах опционного ценообразования, обозначающая колебание доходности базисного актива с настоящего момента до даты истечения срока опциона. Коэффициент тэта - коэффициент изменения цены опциона в зависимости от времени, оставшегося до истечения срока его действия. Коэффициент вега - коэффициент чувствительности рассчитываемой цены опциона к незначительным изменениям в степени ценовой неустойчивости (волатильности). Коэффициент вега принимает максимальное значение для опционов "при деньгах" и стремится к 0 для опционов "глубоко в деньгах" или "глубоко вне денег". Коэффициент гамма - отношение изменения дельты опциона к изменению цены актива, на который продается опцион. Коэффициент Ро - показатель, который говорит об изменении цены опциона при изменении процентной ставки. Страйк (Цена исполнения опциона) - зафиксированная в опционном контракте цена, по которой может быть куплен или продан базисный актив в случае исполнения опциона. Коэффициент дельта - показатель отношения цены опциона к наличной цене финансового инструмента, лежащего в его основе. Коэффициент дельта изменяется в интервале от 0 до 1 для опционов колл и в интервале от -1 до 0 для опционов пут. Чем глубже опцион пут в деньгах, тем ближе его дельта к -1, соответственно, чем глубже в деньгах опцион колл, тем ближе его дельта к 1. Опционные премии напрямую зависят от изменения коэффициентов: время, волатильность, цена фьючерса, тэта, вега, гамма, дельта и др. При подготовке настоящего материала были использованы данные, которые мы считаем достоверными, однако не гарантируем их полноту и точность. Данный материал носит исключительно информационный характер и не должен рассматриваться как предложение к совершению каких-либо сделок с какими-либо ценными бумагами или как руководство к другим действиям. Компания и ее сотрудники не несут ответственности за прямой или косвенный ущерб, наступивший вследствие использования данной публикации, а также за достоверность содержащейся в ней информации. Информация, содержащаяся в материале действительна только на дату публикации, и Компания оставляет за собой право вносить или не вносить в данный материал изменения без предварительного уведомления. Компания, ее сотрудники и аффилированные лица могут в некоторых случаях покупать, продавать (иметь короткие или длинные позиции) или держать ценные бумаги эмитентов, упомянутых в материале. Компания также может периодически выступать в качестве инвестиционного консультанта компаний, информация о которых содержится в данной публикации, либо предлагать свои услуги в сфере инвестиционного консалтинга этим компаниям. Компания осуществляет свою деятельность в Российской Федерации. Данный материал может использоваться инвесторами на территории РФ при условии соблюдения российского законодательства. Использования публикации за пределами Российской Федерации должно подчиняться законодательству той страны, в которой оно осуществляется. Компания обращает внимание, что операции с ценными бумагами связаны с риском и требуют соответствующих знаний и опыта. Распространение, копирование и изменение материалов Компании не допускается без получения предварительного письменного согласия Компании. Дополнительная информация предоставляется на основании запроса. ООО «УНИВЕР Капитал» www.univer.ru Центральный офис: 119435, г. Москва, Большой Саввинский пер., д.10, стр. 2А Телефон/факс: (495)792-55-50. E-mail: univer@univer.ru Дополнительный офис: 115035, г. Москва, ул. Садовническая, д. 24, стр. 3 Телефон/факс: (495) 661-25-05 Представительства: 614000, г. Пермь, Большевистская 75, офис 207 Телефон: +7 (342) 233-45-45. E-mail: perm@univer.ru 344002, г. Ростов-на-Дону, пр-т Буденновский 26/57, офис 10, 13 Телефон: (863) 269-58-25, 269-54-08. E-mail: rostov@univer.ru 420021, г. Казань, ул. Татарстан 20, офис 300 Телефон: (843) 240-40-35. E-mail: kazan@univer.ru 410004, г. Саратов, ул. Чернышевского д. 60/62 «А» 3 этаж Телефон: (8452) 34-44-44, 45-96-92. E-mail: saratov@univer.ru 650099, г. Кемерово, ул. Красная 19А/оф.319 Телефон: (3842) 39-00-49. E-mail: kemerovo@univer.ru