Кредитные риски: понятие, классификация, анализ, управление

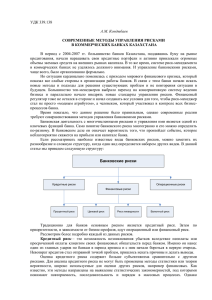

advertisement