Как отразить в бухгалтерском и налоговом учете организации

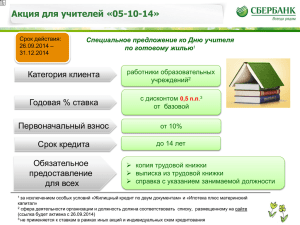

advertisement

Как отразить в бухгалтерском и налоговом учете организации затраты на оплату услуг по изготовлению бланков трудовых книжек? Стоимость изготовления бланков (100 шт.) составила 5900 руб., в том числе НДС 900 руб., из них 97 бланков использованы при выдаче трудовых книжек впервые принятым работникам, а 3 бланка испорчено при заполнении. Порядок приобретения и учета бланков трудовых книжек Обеспечение работодателей на платной основе бланками трудовых книжек и вкладышами в трудовые книжки осуществляется на основании договора, заключенного с изготовителем или распространителем (п. 46 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденных Постановлением Правительства РФ от 16.04.2003 N 225 "О трудовых книжках", п. 4 Порядка обеспечения работодателей бланками трудовой книжки и вкладыша в трудовую книжку, утвержденного Приказом Минфина России от 22.12.2003 N 117н). Оформление трудовой книжки работнику, принятому на работу впервые, осуществляется работодателем в присутствии работника не позднее недельного срока со дня приема на работу. Для указанных целей работодатель обязан постоянно иметь в наличии необходимое количество бланков трудовых книжек и вкладышей в трудовые книжки (ст. ст. 65, 66 Трудового кодекса РФ, п. п. 8, 44 Правил). Приобретенные бланки трудовых книжек и вкладышей в них учитываются у работодателя в приходно-расходной книге по учету бланков трудовой книжки и вкладыша в нее, которая ведется бухгалтерией организации. В указанную книгу вносятся сведения обо всех операциях, связанных с получением и расходованием бланков трудовой книжки и вкладыша в нее, с указанием серии и номера каждого бланка. Приходно-расходная книга по учету бланков трудовой книжки и вкладыша в нее и книга учета движения трудовых книжек и вкладышей в них должны быть пронумерованы, прошнурованы, заверены подписью руководителя организации, а также скреплены сургучной печатью или опломбированы (п. п. 40, 41 Правил). Бланки трудовых книжек и вкладыши в трудовые книжки хранятся в организации как документы строгой отчетности и выдаются лицу, ответственному за ведение трудовых книжек, по его заявке (п. 42 Правил). При выдаче работнику трудовой книжки или вкладыша в нее работодатель взимает с него плату, размер которой определяется размером расходов на их приобретение (за исключением случаев, предусмотренных п. п. 34 и 48 Правил) (п. 47 Правил). В случае неправильного первичного заполнения трудовой книжки или вкладыша в нее, а также в случае их порчи не по вине работника стоимость испорченного бланка оплачивается работодателем (п. 48 Правил). По окончании каждого месяца лицо, ответственное за ведение трудовых книжек, обязано представить в бухгалтерию организации отчет о наличии бланков трудовой книжки и вкладыша в нее и о суммах, полученных за оформленные трудовые книжки и вкладыши в них, с приложением приходного ордера кассы организации. Испорченные при заполнении бланки трудовой книжки и вкладыша в нее подлежат уничтожению с составлением соответствующего акта (абз. 2 п. 42 Правил). Бухгалтерский учет Минфином России рекомендовано расходы организации по приобретению бланков трудовой книжки и вкладыша в нее относить на прочие расходы организации, при этом бланки трудовых книжек учитывать за балансом, а взимаемую с работников плату за оформленные трудовые книжки включать в состав прочих доходов (см. Письмо от 29.01.2008 N 07-05-06/18 "Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2007 год"). На наш взгляд, рекомендованный Минфином России порядок в части учета расходов на приобретение бланков трудовых книжек не является бесспорным. Это обусловлено следующим. Действительно, рассматриваемые расходы (которые в силу их несущественности не удовлетворяют критериям признания их в составе имущества организации) могут признаваться в отчете о прибылях и убытках (п. п. 8.2, 8.6.3 Концепции бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине России)). Согласно п. 4 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на расходы по обычным видам деятельности и на прочие расходы. При этом расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг, в том числе управленческие расходы, признаются расходами по обычным видам деятельности расходы (п. п. 5, 7 ПБУ 10/99). Расходы признаются в бухгалтерском учете при наличии условий, предусмотренных п. 16 ПБУ 10/99, независимо от намерения получить выручку, прочие или иные доходы (п. 17 ПБУ 10/99). На наш взгляд, расходы на изготовление бланков трудовых книжек полностью подпадают под определение расходов по обычным видам деятельности и могут признаваться в качестве управленческих расходов на дату предъявления исполнителем счета на оплату услуг по изготовлению бланков. Считаем, что организация вправе самостоятельно принять решения, как она будет учитывать расходы на приобретение бланков трудовых книжек (в составе расходов по обычным видам деятельности либо в составе прочих расходов), и закрепить принятый вариант в учетной политике организации (п. 8 Положения по бухгалтерскому учету "Учетная политика организации" ПБУ 1/98, утвержденного Приказом Минфина России от 09.12.1998 N 60н). В данной схеме бухгалтерские записи приведены исходя из предположения, что организация учитывает затраты на приобретение бланков трудовых книжек как расходы по обычным видам деятельности. Сами приобретенные бланки трудовых книжек учитываются как бланки строгой отчетности на одноименном забалансовом счете 006 (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н). Плата за бланк трудовой книжки, взимаемая с работников при первичном приеме на работу и выдаче трудовой книжки, признается доходом организации (п. 2 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н). Указанные доходы организация может признать прочими поступлениями на дату их выявления, в фактической сумме (п. п. 4, 7, 10.6, 16 ПБУ 9/99). Для учета расчетов с работниками за использованные бланки трудовых книжек используется счет 73 "Расчеты с персоналом по прочим операциям" (Инструкция по применению Плана счетов). Налог на прибыль организаций Плата за услуги по изготовлению бланков трудовых книжек, на наш взгляд, может быть учтена в качестве прочих расходов, связанных с производством и реализацией, по аналогии с расходами на канцелярские товары (пп. 24, 49 п. 1 ст. 264, п. 4 ст. 252 Налогового кодекса РФ). Такие расходы признаются на дату предъявления организации документов, служащих основанием для произведения расчетов (пп. 3 п. 7 ст. 272 НК РФ). Вывод о правомерности признания в налоговом учете расходов на изготовление бланков трудовых книжек содержится также в п. 1 Письма Минфина России от 26.09.2007 N 07-05-06/242. Плата, получаемая от работников за использованные бланки трудовых книжек, признается полученным внереализационным доходом (ст. 250 НК РФ). Налог на добавленную стоимость (НДС) Сумма НДС, предъявленная изготовителем (распространителем) бланков трудовых книжек, используемых для управленческих нужд, т.е. при осуществлении организацией деятельности, облагаемой НДС, организация имеет право принять к вычету в общеустановленном порядке, при наличии счета-фактуры изготовителя и соответствующих первичных документов, после принятия на учет услуг по изготовлению бланков трудовых книжек (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ). Использование бланка для оформления трудовой книжки работнику при приеме его на работу не является реализацией работнику бланка трудовой книжки, так как в момент его заполнения такой бланк трудовой книжки перестает существовать как бланк, т.е не может рассматриваться как товар. Не является оформление трудовой книжки и оказанием работнику услуг, поскольку оно производится организацией в рамках исполнения ее обязанностей как работодателя, предусмотренных трудовым законодательством. Следовательно, плата, полученная с работника в компенсацию расходов организации на приобретение бланка, не является выручкой за реализованные товары (работы, услуги) и не подлежит обложению НДС (пп. 1 п. 1 ст. 146 НК РФ). В то же время обращаем внимание на то, что Минфин России в п. 2 упомянутого выше Письма N 07-05-06/242, а также в Письме от 13.06.2007 N 03-07-11/159 сделал вывод о том, что выдача работникам трудовых книжек и вкладышей к ним за плату для целей обложения НДС является реализацией товаров и подлежит обложению НДС в общеустановленном порядке. В отношении судебной практики по данному вопросу отметим, что вывод о том, что выдача работникам трудовых книжек не является объектом налогообложения по НДС, содержится в Постановлении ФАС Северо-Западного округа от 01.10.2003 N А26-5317/0228. Применение ККТ Если исходить из того, что взимание с работника платы за бланк трудовой книжки не является получением оплаты за проданный товар, выполненную работу, оказанную услугу, то ККТ для расчетов наличными денежными средствами с работниками по указанной плате организация применять не обязана (п. 1 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт"). Однако в силу того что, как указывалось выше, существует и иная точка зрения по данному вопросу, согласно которой взимаемая плата за бланк трудовой книжки есть выручка от продажи товара, специалисты налоговых органов высказывают мнение, что при получении с работника данной платы наличными денежными средствами организация обязана применять ККМ (см., например, консультации заместителя начальника отдела оперативного контроля и применения ККМ УФНС России по г. Москве В.М. Мозжухина от 03.08.2006, советника отдела методологии и контроля за применением ККТ ФНС России Я.Я. Хомеца от 05.05.2006, старшего государственного налогового инспектора отдела оперативного контроля и применения ККМ УМНС России по г. Москве В.А. Чернышова от 05.11.2004). Содержание операций Дебет Кредит Сумма, руб. Первичный документ Перечислена оплата за услуги по изготовлению бланков трудовых книжек Отражена стоимость оказанных услуг по изготовлению бланков Отражена сумма НДС, предъявленная исполнителем Принят к вычету предъявленный НДС Оприходованы изготовленные бланки трудовых книжек и вкладыши к ним Списана стоимость бланков, использованных для заполнения трудовых книжек (в том числе испорченных) Получена с работников плата в возмещение затрат на приобретение бланков трудовых книжек (без учета испорченных) (5000 / 100 x 97) Полученная плата признана прочим доходом 60 51 5 900 Выписка банка по расчетному счету 26 (91-2) 60 5 000 Счет за оказание услуг 19 60 900 Счет-фактура 68 19 900 Счет-фактура Приходнорасходная книга по учету бланков трудовой книжки и вкладыша в нее Приходнорасходная книга по учету бланков трудовой книжки и вкладыша в нее 006 5 000 006 5 000 50 73 4 850 73 91-1 4 850 Приходный кассовый ордер Бухгалтерская справка Ю.С.Орлова Консультационно-аналитический центр по бухгалтерскому учету и налогообложению 18.04.2008