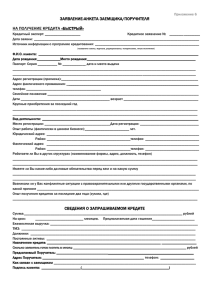

Памятка банковского вкладчика

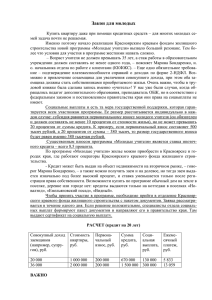

advertisement