Снятие средств

advertisement

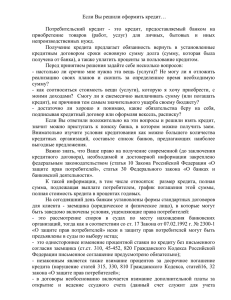

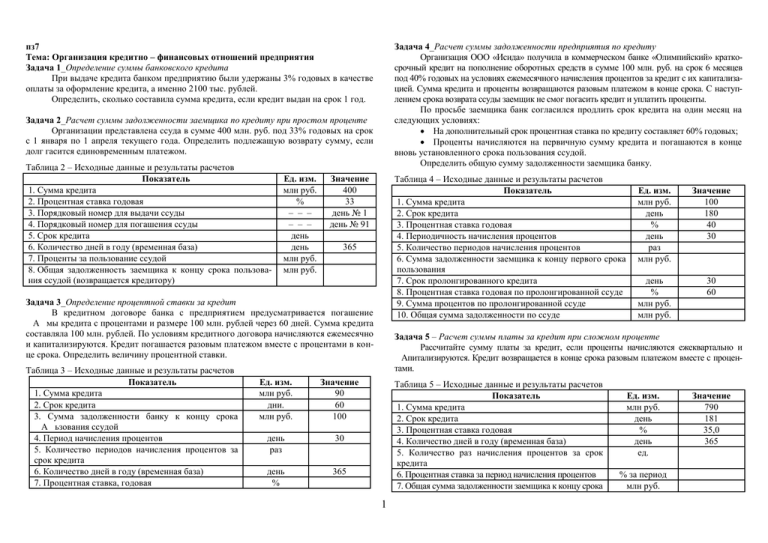

Задача 4_Расчет суммы задолженности предприятия по кредиту Организация ООО «Исида» получила в коммерческом банке «Олимпийский» краткосрочный кредит на пополнение оборотных средств в сумме 100 млн. руб. на срок 6 месяцев под 40% годовых на условиях ежемесячного начисления процентов за кредит с их капитализацией. Сумма кредита и проценты возвращаются разовым платежом в конце срока. С наступлением срока возврата ссуды заемщик не смог погасить кредит и уплатить проценты. По просьбе заемщика банк согласился продлить срок кредита на один месяц на следующих условиях: На дополнительный срок процентная ставка по кредиту составляет 60% годовых; Проценты начисляются на первичную сумму кредита и погашаются в конце вновь установленного срока пользования ссудой. Определить общую сумму задолженности заемщика банку. пз7 Тема: Организация кредитно – финансовых отношений предприятия Задача 1_Определение суммы банковского кредита При выдаче кредита банком предприятию были удержаны 3% годовых в качестве оплаты за оформление кредита, а именно 2100 тыс. рублей. Определить, сколько составила сумма кредита, если кредит выдан на срок 1 год. Задача 2_Расчет суммы задолженности заемщика по кредиту при простом проценте Организации представлена ссуда в сумме 400 млн. руб. под 33% годовых на срок с 1 января по 1 апреля текущего года. Определить подлежащую возврату сумму, если долг гасится единовременным платежом. Таблица 2 – Исходные данные и результаты расчетов Показатель 1. Сумма кредита 2. Процентная ставка годовая 3. Порядковый номер для выдачи ссуды 4. Порядковый номер для погашения ссуды 5. Срок кредита 6. Количество дней в году (временная база) 7. Проценты за пользование ссудой 8. Общая задолженность заемщика к концу срока пользования ссудой (возвращается кредитору) Ед. изм. млн руб. % – – – – – – день день млн руб. млн руб. Значение 400 33 день № 1 день № 91 Таблица 4 – Исходные данные и результаты расчетов Показатель 1. Сумма кредита 2. Срок кредита 3. Процентная ставка годовая 4. Периодичность начисления процентов 5. Количество периодов начисления процентов 6. Сумма задолженности заемщика к концу первого срока пользования 7. Срок пролонгированного кредита 8. Процентная ставка годовая по пролонгированной ссуде 9. Сумма процентов по пролонгированной ссуде 10. Общая сумма задолженности по ссуде 365 Задача 3_Определение процентной ставки за кредит В кредитном договоре банка с предприятием предусматривается погашение А мы кредита с процентами и размере 100 млн. рублей через 60 дней. Сумма кредита составляла 100 млн. рублей. По условиям кредитного договора начисляются ежемесячно и капитализируются. Кредит погашается разовым платежом вместе с процентами в конце срока. Определить величину процентной ставки. Таблица 3 – Исходные данные и результаты расчетов Показатель 1. Сумма кредита 2. Срок кредита 3. Сумма задолженности банку к концу срока А ьзования ссудой 4. Период начисления процентов 5. Количество периодов начисления процентов за срок кредита 6. Количество дней в году (временная база) 7. Процентная ставка, годовая Ед. изм. млн руб. дни. млн руб. Значение 90 60 100 день раз 30 день % 365 Ед. изм. млн руб. день % день раз млн руб. Значение 100 180 40 30 день % млн руб. млн руб. 30 60 Задача 5 – Расчет суммы платы за кредит при сложном проценте Рассчитайте сумму платы за кредит, если проценты начисляются ежеквартально и Апитализируются. Кредит возвращается в конце срока разовым платежом вместе с процентами. Таблица 5 – Исходные данные и результаты расчетов Показатель 1. Сумма кредита 2. Срок кредита 3. Процентная ставка годовая 4. Количество дней в году (временная база) 5. Количество раз начисления процентов за срок кредита 6. Процентная ставка за период начисления процентов 7. Общая сумма задолженности заемщика к концу срока 1 Ед. изм. млн руб. день % день ед. % за период млн руб. Значение 790 181 35,0 365 8. Сумма платы за кредит (процент) млн руб. Задача 6 – Разработка плана погашения кредита с процентами Коммерческий банк предоставил организации кредит в сумме 48 млн. руб. для закупки стоматологического оборудования на срок с 30 января по 30 июля 2009 г. под залог основных средств. Процентная ставка по кредиту – 40% годовых. Проценты начисляются за весь срок кредита на первоначальную сумму ссуды. Погасительные платежи по кредиту вносятся заемщиком ежемесячно и состоят из равных частей суммы основного долга и процентов. Разработать план погашения задолженности заемщика по ссуде. Определить: а) срок овердрафта; б) стоимость банковского кредита для заемщика, если процентная ставка за кредит составляет 0,1% ежедневно. Таблица 6.1 – Исходные данные и результаты расчетов Показатель 1. Сумма кредита 2. Срок кредита 3. Процентная ставка годовая 4. Сумма процентов по ссуде 5. Сумма задолженности по ссуде к концу срока 6. Количество платежей за срок кредита Задача 8_Расчет обеспечения банковского кредита Определить обеспечение банковской ссуды, выданной на пополнение оборотных средств организации, если задолженность организации по ссуде составила 1040 млн. руб., стоимость заложенных ценностей на эту же дату по сведениям заемщика –1400 млн. руб., а банк установил маржу с учетом возможного риска потерь при реализации обеспечения в размере 30% от стоимости заложенных ценностей заемщика. Ед. изм. млн руб. дни % млн руб. млн руб. раз. Таблица 6.2 – План погашения задолженности по ссуде, млн руб. Остаток Погашение осДата Проценты долга новного долга 1 2 3 4 30.01.09 48,0 – – – – – – 28.02.09 48,0 31.03.09 30.04.09 31.05.09 20.06.09 30.07.09 Итого Таблица 7 – Расчет движения денежных средств при овердрафте Дата Поступление средств Снятие средств Остаток средств (+,-) 01.01. 31.01. Значение 48,0 40 Таблица 8 – Исходные данные и результаты расчетов Показатель 1. Задолженность по выданной ссуде 2. Стоимость заложенных ценностей по сведениям заемщика 3. Маржа, установленная банком с учетом возможного риска потерь при реализации 4. Реальная стоимость заложенных ценностей с учетом риска потерь 5. Излишек (+), недостаток (-) обеспечения Всего погасительный платеж 5 – – – Ед. изм. млн руб. млн руб. Значение 1040 1400 % 30 млн руб. млн руб. … Методические рекомендации По методу расчета величины процента различают простой процент и сложный процент. Простым называется такой процент, который исчисляют на основе суммы кредита, т.е. база для его начисления не изменяется. При сложном проценте начисление платы за кредит происходит не только на основную сумму кредита, но и на наращенные за предыдущий период проценты. База для определения сложных процентов будет возрастать. Простой процент рассчитывается по формуле 1: Задача 7_Расчет графика движения средств при овердрафте Организация ООО «Свинга» имеет в коммерческом банке верхний предел овердрафта в размере 500 млн. руб. Кредитовый остаток на счете предприятия на 1 января 2000 г. составил 20 млн. руб. За период 2-15 января на счет предприятия ежедневно поступала выручка от реализации продукции в размере 50 млн. руб. в день. Других поступлений и платежей не было. За период 16-25 января предприятие производило платежи по оплате сырья, материалов, заработной платы, оплате комунальных услуг ежедневно в размере 110 млн. руб. С 25 по 31 января на счет предприятия поступали денежные средства от реализации продукции в размере 122 млн. руб. в день. Разработать график движения средств при овердрафте, предварительно рассчитав ежедневные остатки средств на счете за период с 1 января по 31 января 2009 г. Ко * ПС * t П = ---------------------- (1) 100 * 365 где 2 П – процент, плата за кредит; на финансирование потребности в основных средствах. Для покрытия текущей потребности в оборотных средствах кредит предприятию может быть выдан в форме овердрафта. В этом случае в соответствии с соглашением между банком и заемщиком заемщику разрешается иметь на текущем счете в банке дебетовое сальдо, банк оплачивает платежные документы (требования), поступающие на оплату заемщиком. Предельная величина овердрафта определена кредитным договором. Срок овердрафта определяется периодом пользования ссудой. Процент по овердрафту начисляется ежедневно на непогашенный остаток долга. Эта форма кредита считается самой дешевой, так как клиент платит только за фактически использованные суммы. Погашение задолженности по кредиту производится из выручки, поступающей на расчетный счет предприятия. Проводя кредитные операции, банки выдают в ссуду также те деньги, которые им доверили другие клиенты. Поэтому выдача кредитов производится банком под различного рода кредитное обеспечение. Под обеспечением кредита следует понимать в широком смысле все меры со стороны кредитора, которые служат минимизации риска непогашения кредитов. В узком смысле – это виды и формы гарантированных обязательств заемщика перед кредитором (банком) по возврату кредита в случаях его возможного невозврата. Все ссуды связаны с известным риском, и хотя риск можно минимизировать путем тщательного анализа заявки на кредит, полностью его устранить не возможно. Цель принимаемого обеспечения по ссуде состоит в том, чтобы кредитору получить некоторые права сверх своих основных прав по кредитному договору в отношении возбуждения иска против клиента, если не соблюдаются условия погашения ссуды. Самым распространенным типом обеспечения кредита является определенное имущество заемщика, которое выделяется в качестве актива, из поступлений, от продажи которого банк разместит свои расходы по ссуде. Под залогом имущества понимается право кредитора получить возмещение из стоимости заложенного имущества преимущественно перед другими кредиторами. Обычно согласно договору о залоге обеспечивается требование в том объеме, какой оно может иметь к моменту покрытия долга, включая, сумму основного долга, проценты, неустойку, возмещение убытков, причиненных отсрочкой возврата кредита, затрат по взысканию задолженности. Денежная оценка предмета залога производится по соглашению сторон по рыночным ценам. В течение срока кредита банк, в целях минимизации потерь по ссуде, периодически должен проводить финансовый контроль за достаточностью и приемлемостью кредитного обеспечения заемщика. Ко – сумма кредита; ПС –годовая процентная ставка, %; t – срок кредита в днях, определяется как разность между порядковым номером дня и дня выдачи кредита; 365 – временная база, количество дней в году. Для расчета сложного процента используют формулы 2, 3 и 4: Кn=Кo * (1+ПС)n (2) где Кn – задолженность заемщика по кредиту к концу срока, включая сумму кредита и начисленный процент; ПС – процентная ставка за период начисления процентов, выраженная в десятичной дроби; n -- количество раз начисления процентов за срок кредита. Величина процентной ставки при сложном проценте рассчитывается по формуле 3: ПС= n Кn 1 Кo (3) Полученный по формуле 3 результат показывает величину процентной ставки за период начисления процентов, выраженную в десятичной дроби. Величина платы за кредит, т.е. процент, определяется по формуле: П = Кn - Ко (4) где Кn – задолженность заемщика по кредиту, определяется по формуле 2; Ко – сумма кредита. Предельный уровень процентной ставки, превышение которого невыгодно не только заемщику, но и кредитору, называется границей ссудного процента. Процентная ставка, по которой банк предоставляет кредиты первоклассным заемщикам, называется базисной процентной ставкой по кредитным операциям. При установлении уровня процентной ставки для других заемщиков к базисной процентной ставке делается надбавка на риск исходя из класса надежности данного заемщика. Для расчета дисконта, т.е. скидки от номинальной стоимости ценной бумаги, применяется учетная процентная ставка, по которой банки покупают (учитывают) векселя и другие ценные бумаги. При получении коммерческими банками кредитов от Национального банка они платят за кредит на основе официальной процентной ставки: рефинансирования или ломбардного кредита. Если банк получает кредит от другого банка, то в этом случае используются ставки межбанковского рынка ссудных капиталов. При банковском кредитовании кредиты предприятиям можно классифицировать по целевому назначению: на финансирование потребности в оборотных средства; 3