Презентация_Шагардин_Global 2015

advertisement

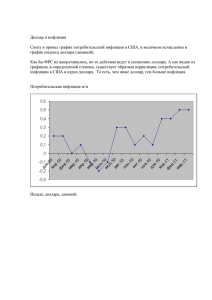

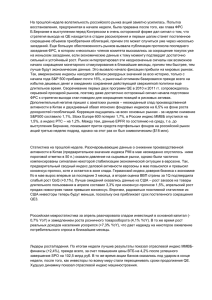

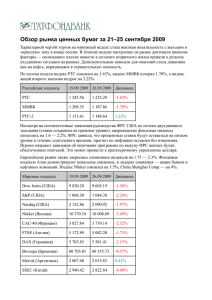

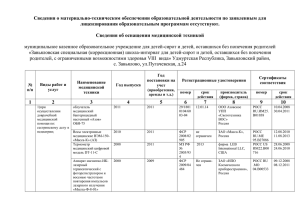

«Lost decade» Шагардин Дмитрий Глобальная система координат www.brokerkf.ru 2 Дефляционная угроза Глобальная дефляционная среда ФРС. Динамика баланса и избыточных резервов, $ трлн. Индекс цен потребителей (глобал.), % г/г 4 Индекс цен потребителей G-7, % г/г 6 Баланс ФРС Избыточные резервы ФРС 3 4 2,7 2 2 1 0 -2 2005 3,5 2007 2009 2011 2013 0 2008 2010 2012 2014 • Борьба ЦБ с дефляцией → снижение % ставок + выкуп активов у банков • Растет денежная база, но не растет денежная масса → не растет инфляция (нет спроса на кредит) → растут избыточные резервы ЦБ • 2008-2014: баланс ФРС +$3,5 трлн., избыт. резервы +$2,6 трлн. www.brokerkf.ru 3 Источники глобального роста исчезли 1. потребитель США и DM с 2009 в делеверидже 2. китайский «capex» → с 2010 «overstimulation» → ставка на внутреннее потребление Долг частного сектора DM. Домохозяйства, % ВПП 110 США DM 2001 2003 Великобритания Япония Евросоюз 100 90 80 70 60 50 1999 www.brokerkf.ru 2005 2007 2009 2011 2013 4 Сценарии развития: внешние факторы Фактор Пессимистичный сценарий Базовый сценарий ↓ темпы роста экономики 1-1,7% ↓ «крах» на фондовом рынке дестабилизирует мировую фин.систему ↑ усиление дефляционных рисков и запуск новой программы QE ↑ нулевые % ставки ФРС сохранятся до 2017 ↑ рост экономики 2-2,5% ↑ драйверы: потребительский спрос и инвестиции в основной капитал ↑ безработица 5,6-6,5% ↑ инфляция ниже 2% (ниже таргета ФРС) ↑ нулевые % ставки ФРС сохранятся до 2016 ↓ экономическая депрессия и околонулевой рост экономики ↓ ЕЦБ не справляется с угрозой дефляции, не расширяет QE ↓ сохранение жесткой бюджетной и фискальной политики ↓ усиление делевериджа банковской сферы ↓ усиление позиций радикально настроенных политических сил ↓ долговременная стагнация, слабый совокупный спрос ↓ стабильная низкая инфляция (ниже 2%) ↑ ЕЦБ расширяет QE, включает выкуп корпоративных долговых бумаг ↓ бюджетная и фискальная политика остается прежней ↑ делеверидж в банковском секторе и падение кредитования завершаются ↑ «зеленые ростки» ВВП +1-1,5% ↑ ЕЦБ запускает полномасштабную программу выкупа активов государственных облигаций (QE) ↑ снижение ограничений по бюджетным дефицитам (особенно периферии) ↑ увеличение государственных расходов и фискальных стимулов ↓ снижение темпов роста экономики ниже 6%, "жесткая" посадка ↑ рост государственных инвестиций для поддержки экономики ↓ наращивание долга, рост теневого банкинга, увеличение числа дефолтов ↑ рост экономики 6,5-7% ↑ активная фаза перехода к модели внутреннего потребления ↑ тренд на смягчение монетарной политики ↑ финансовая либерализация ↑ рост ВВП 7-7,5% ↑ рост внутреннего спроса вкупе с расширением экспорта ↑ высокий спрос на коммодитиз ↑ мягкая монетарная политика США Европа Китай ↓ средняя цена Brent $40-50 за барр. ↑ средняя цена Brent $60 за барр. ↓ продолжение нисходящего тренда в ↑ циклическое "дно" в коммодитиз в 2015Товарносырье на фоне слабого совокупного 2016 гг. спроса в развитых экономиках и Китае ↑ кризис сланцевой «революции» сырьевые ↓ укрепление доллара США на глобальном рынки рынке давит на сырье ↓ кризис перепроизводства www.brokerkf.ru Оптимистичный сценарий ↑ рост экономики 2,7-3,2% ↑ безработица 5,5-6% ↑ инфляция 2% (таргет ФРС) ↓ ужесточение монетарной политики осенью 2015 ↑ средняя цена Brent $80-90 за барр. ↑ спрос со стороны Китая и восстановление экономики еврозоны и США позитивно скажутся на ценах коммодитиз 5 Развитые vs. развивающиеся экономики после 2011 Причины «V»-образного восстановления глобальной экономики после кризиса 2008: 1. рост правительственного долга США 2. рост долга частного сектора EM Долг к ВВП, % 90 130 Правительственный долг США Долг частного сектора EM (пр. ось) 80 120 70 Следствия: резкий рост долга частного сектора EM + внутренние неразвитые финансовые системы EM → неэффективная аллокация кредита с 2010/2011 кредитный цикл замедляется в EM, восстанавливается в США 110 60 100 50 40 90 2008 2010 2012 2014 Китай. Кредит в % к ВВП CША. Кредит частному сектору, % г/г 40% 15% 16% Общий кредит 10% ВВП (реал.) 30% 12% 20% 8% 10% 2009 4% 5% 0% -5% www.brokerkf.ru -10% 2005 2008 2011 2014 2011 2013 6 Emerging Markets vs. Developed Markets Устойчивые отношения EM/DM: 8-9 лет outperformance/underperformance www.brokerkf.ru 7 Outperformance DM vs. underperformance EM Дивергенция EM vs. DM с 2011 года → «outperformance» DM www.brokerkf.ru 8 MSCI Russia/MSCI EM/MSCI World www.brokerkf.ru 9 Emerging Markets + Commodities Высокая корреляция EM/Commodities → стагнация/падение последние 3 года, что дальше? Emerging Markets vs. Commodities 1 400 700 MSCI EM 1 000 CRB Commodity Index (пр. ось) 500 600 200 1994 300 100 1998 2002 2006 2010 2014 Динамика нефти с 1900 года → 10 лет рост, 20 лет стагнация/снижение USD будет дорожать недостатка нефти нет китайский спрос не будет расти прежними темпами www.brokerkf.ru 10 EM/DM vs. USD USD укрепляется с 2011 → негативно для EM, позитивно для США www.brokerkf.ru 11 Перспективы фондового рынка России кто владеет российскими акциями? 70% free-float рынка принадлежит нерезидентам, частный инвестор отсутствует как класс Владение российскими акциями (%) нерезиденты росс. через оффшоры 2% 13% 1% росс. частные инвесторы 0,5% росс. ПИФы акций 5% росс. НПФ + страховые комп. Класс инвестора 9% free-float $230 млрд. росс. банки хедж-фонды и т.п. www.brokerkf.ru 70% $ млрд. нерезиденты 160 росс. через оффшоры 20 росс. частные инвесторы 12 росс. ПИФы акций 1 росс. НПФ + страховые комп. 2 росс. банки 4 нераскрытые (хедж-фонды и т.п.) 30 итого российский рынок отнесен к особой категории EM → BRICS экономика является сырьевой → «производная» от цены на нефть “авторитарный” политический режим главный механизм перераспределения капитала → бюджет Геополитические риски + санкции 230 12 Перспективы фондового рынка России www.brokerkf.ru 13 Рубль: в свободное плавание? Рубль в 2014: 1. Санкции 2. Нефть 3. Геополитика 4. Политика ЦБ РФ 5. Политика ФРС и доллар США www.brokerkf.ru 14 Нефть Brent в RUB vs. USD www.brokerkf.ru 15 Нефть Brent в RUB vs. USD www.brokerkf.ru 16 Сценарии развития: экономика России Фактор Пессимистичный (35%) Базовый (50%) Оптимистичный (15%) Нефть Brent $40-50 за барр. $55-65 за барр. $70-80 барр. Общее для сценариев «ручное» управление экономикой непредсказуемая внешняя политика секвестр бюджета (на 10% в 2015) отсутствие структурных реформ выделение средств ФНБ российским компаниям (преимущ. нефтегаз и банки) механизм стабилизации валютного курса – ЦБ операции РЕПО и своп Экономика Монетарная политика Инвест. климат Фондовый рынок www.brokerkf.ru спад экономики 5-6% инфляция >15% 70-80 рублей за доллар США ужесточение внешних санкций введение ограничения на движение капитала жесткая бюджетная и фискальная политика демонтаж накопительной пенсионной системы «жесткий» банковский кризис спад экономики 3-5% инфляция 12-15% 50-65 рублей за доллар США «мобилизационная» экономика: аллокация ресурсов вокруг госкомпаний жесткая бюджетная и фискальная политика санкции до конца 2015 года «управляемый» банковский кризис жесткая денежно-кредитная политика таргет по инфляции 5% жесткая денежно-кредитная политика снижение ключевой ставки до 10-13% таргет по инфляции 5% умеренная денежно-кредитная политика снижение ключевой ставки 9-10% таргет по инфляции 5% инвестиционный климат и качество госуправления ухудшаются инвестиционный климат и качество госуправления ухудшаются ММВБ 900/1200 РТС 450/900 спрос на инструменты ден.рынка ММВБ 1200/1750 РТС 600/1100 ставка на байбэки + дивид. истории ММВБ 1400/1900 РТС 800/1500 покупка широкого рынка спад экономики 0-1% инфляция 10-12% 40-50 рублей за доллар США санкции снимут летом 2015 «мягкий» банковский кризис жесткая бюджетная и фискальная политика инвестиционный климат и качество госуправления не меняются 17 Внешние долги Международные резервы Внешняя долговая устойчивость Статистика внешнего сектора Чистая позиция по внешнему долгу www.brokerkf.ru 18