Моделирование влияния инвестиционных проектов на

advertisement

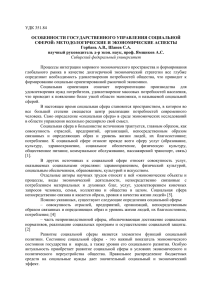

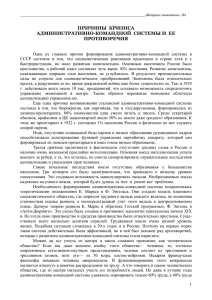

36 Информатика, математическое моделирование, экономика ТРУДЫ МФТИ. — 2013. — Том 5, № 3 УДК 06.35.51 Ю. Н. Волков, Ю. С. Поляков Московский физико-технический институт (государственный университет) Моделирование влияния инвестиционных проектов на динамику экономического развития страны с помощью многосекторных моделей Рассматривается оптимизационная многосекторная динамическая модель развития национальной экономики в вариантах с выделенным инвестиционным проектом и без него. Идентификация параметров модели проводится на статистических показателях экономического развития Российской Федерации. Модель используется для поиска оптимальных сфер и объемов вложений внутренних инвестиций в национальную экономику. Исследуется эффективное распределение инвестиций по секторам экономики в вариантах с выделенными проектами и без них. Ключевые слова: многосекторная модель экономики, межотраслевой баланс, валовой внутренний продукт, инвестиционный проект. 1. Введение Настоящая работа является развитием схемы системы моделей для проведения экономической экспертизы решений, принимаемых органами административного управления, изложенной в [1–3]. Целью работы является анализ влияния выделенных инвестиционных проектов на динамику экономического развития страны. Под выделенным проектом понимается инвестиционный проект, не соответствующий сложившейся тенденции экономического развития и направленный на изменение структуры инвестиций, производства и конечного потребления. Для достижения поставленной цели в процессе исследования решались задачи поиска оптимальных направлений и объемов инвестиций, оценки влияния внедрения проекта на динамику экономического развития страны на уровне макроэкономических и отраслевых показателей. Расчеты проводятся с помощью многоотраслевых оптимизационных моделей межотраслевого баланса В. Леонтьева, учитывающих влияние внедрения проекта в какую-либо отрасль на все отрасли экономики. Расчеты моделей сводятся к решению задач линейного программирования и прямому счету по конечным формулам. При вычислении параметров модели используются статистические данные отраслевых показателей экономики Российской Федерации, а также расчетные межотраслевые балансы. 2. Многоотраслевая оптимизационная модель экономики страны без выделенного проекта Модель используется для поиска оптимальных сфер и объемов вложения внутренних инвестиций в национальную экономику. При этом инвестиции в каждую отрасль делятся на две части: фиксированные внутренние инвестиции, поддерживающие отрасли в «естественном» состоянии, и оптимизируемые внутренние инвестиции, направленные на изменение отраслевой структуры экономики и конечного потребления. Конечное потребление состоит из двух частей: фиксированного гарантированного потребления и оптимизируемого потребления, отраслевое распределение которого влияет на общую структуру конечного потребления. Критерием оптимизации в модели является суммарное за период значение оптимизируемых инвестиций и конечного потребления (аналог валового внутреннего продукта). ТРУДЫ МФТИ. — 2013. — Том 5, № 3 Информатика, математическое моделирование, экономика 37 В описании приняты следующие обозначения: 𝑖 – номер отрасли; 𝑥𝑖 (𝑡), 𝑖 = 1, 𝑛 – валовые выпуски отраслей; 𝐹𝑖 (𝑡), 𝑖 = 1, 𝑛 – основные фонды отраслей; 𝑓𝑖 (𝑡), 𝑖 = 1, 𝑛 – удельные фондоемкости отраслей; 𝑞𝑖𝑚𝑜𝑟 (𝑡), 𝑖 = 1, 𝑛 – коэффициенты выбытия основных фондов отраслей; 𝑞𝑖𝑒𝑓 𝑓 (𝑡), 𝑖 = 1, 𝑛 – коэффициенты эффективности инвестиций в отрасли; 𝐿(𝑡) – трудовые ресурсы; 𝑙𝑖 (𝑡), 𝑖 = 1, 𝑛 – удельные трудоемкости отраслей; 𝑘𝑖𝑜 (𝑡), ℎ𝑖 (𝑡), 𝑖 = 1, 𝑛 – внутренние фиксированные и оптимизируемые инвестиции в отрасли; 𝐻(𝑡) – максимальный объем оптимизируемых инвестиций; 𝑐𝑜𝑖 (𝑡), 𝑔𝑖 (𝑡), 𝑖 = 1, 𝑛 – фиксированное и оптимизируемое конечные потребления отраслей; 𝑐𝑖 (𝑡), 𝑖 = 1, 𝑛 – емкости рынков сбыта отраслей; 𝑎𝑖𝑗 (𝑡), 𝑖 = 1, 𝑛, 𝑗 = 1, 𝑛 – коэффициенты сырьевых затрат; 𝑏𝑖𝑗 (𝑡), 𝑖 = 1, 𝑛, 𝑗 = 1, 𝑛 – коэффициенты технологической структуры инвестиций. 2.1. Основные соотношения модели Во всех формулах время 𝑡 дискретное и принимает значения от 1 до 𝑇 (горизонт прогнозирования). Балансы выпусков 𝑥𝑖 (𝑡) = 𝑛 ∑︁ 𝑗=1 𝑎𝑖𝑗 (𝑡) · 𝑥𝑗 (𝑡) + 𝑛 ∑︁ (︀ )︀ 𝑏𝑖𝑗 (𝑡) · 𝑘𝑗𝑜 (𝑡) + ℎ𝑖 (𝑡) + 𝑐𝑜𝑗 (𝑡) + 𝑔𝑖 (𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (1) 𝑗=1 В основе выписанного баланса для выпуска экономики лежит динамическая модель В. Леонтьева [4]. В отличие от классической динамической модели здесь векторы инвестиций и конечного потребления разделяются на фиксированные и оптимизируемые составляющие. В правой части формулы (1) выписаны расходы выпусков отраслей по составляющим: материальные затраты (первая сумма), фондообразующие затраты (вторая сумма), конечное потребление (с фиксированной оптимизируемой частями). Удельные величины 𝑏𝑖𝑗 (𝑡) имеют смысл коэффициентов технологической структуры инвестиций и показывают необходимое количество продукции фондообразующей отрасли для прироста единичного выпуска отраслевой продукции. Балансы основных фондов 𝐹𝑖 (𝑡) = 𝐹𝑖 (𝑡−1)+𝑞𝑖𝑒𝑓 𝑓 (𝑡−1)·(𝑘𝑖𝑜 (𝑡 − 1) + ℎ𝑖 (𝑡 − 1))−𝑞𝑖𝑚𝑜𝑟 (𝑡−1)·𝐹𝑖 (𝑡−1), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (2) Формула (2) отражает факт роста основных фондов за счет инвестиций с фиксированной и оптимизируемой частями и выбытия фондов (слагаемое со знаком минус). Основные фонды ограничивают выпуски отраслей: 𝑓𝑖 (𝑡) · 𝑥𝑖 (𝑡) 6 𝐹𝑖 (𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (3) Ограничения на инвестиции Фиксированная часть инвестиций в модели задается экзогенно, а на оптимизируемую часть накладываются следующие ограничения: 𝑛 ∑︁ 𝑖=1 ℎ𝑖 (𝑡) 6 𝐻(𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (4) 38 Информатика, математическое моделирование, экономика ТРУДЫ МФТИ. — 2013. — Том 5, № 3 Ограничения на трудовые ресурсы Динамика трудовых ресурсов 𝐿(𝑡) (численности экономически активного населения) задается экзогенно и ограничивает суммарный выпуск отраслей: 𝑛 ∑︁ 𝑙𝑖 (𝑡) · 𝑥𝑖 (𝑡) 6 𝐿(𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (5) 𝑖=1 Ограничения на конечное потребление Емкости 𝑐𝑖 (𝑡) рынков сбыта продукции отраслей задаются экзогенно и ограничивают суммарное конечное потребление: 𝑐𝑜𝑖 (𝑡) + 𝑔𝑖 (𝑡) 6 𝑐𝑖 (𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (6) Критерий оптимизации В качестве критерия выбрана оптимизируемая часть валового внутреннего продукта экономики за весь период прогнозирования (сумма по всем отраслям и годам инвестиций и конечного потребления): 𝑇 ∑︁ 𝑛 ∑︁ (ℎ𝑖 (𝑡) + 𝑔𝑖 (𝑡)) → max . (7) 𝑡=1 𝑖=1 Поскольку реализация инвестиционных проектов приводит к изменению отраслевой структуры выпусков и конечного потребления (инвестиционные «вливания» могут быть как в отдельно взятом году, так и в течение продолжительного периода), то критерий (7) позволяет оценить влияние оптимизируемой части инвестиций в отрасли, сделанные в конкретные периоды прогнозирования, на общую динамику валового продукта. Формулы (1) – (7) дают возможность проведения расчетов, в результате которых определяются оптимальные значения нефиксированных частей ℎ𝑖 (𝑡) инвестиций в отрасли и конечного потребления 𝑔𝑖 (𝑡). Вычисление объемов основных фондов и выпусков отраслей сводится к расчетам по конечным формулам. 3. Межотраслевая оптимизационная модель экономики страны с выделенным проектом В отличие от модели, рассмотренной ранее, здесь инвестиции подразделяются на фиксированные, оптимизируемые и проектные. Внедрение новых проектов в национальную экономику может привести к изменению в будущем удельных отраслевых коэффициентов (сырьевых, фондоемкостей и трудоемкостей), поскольку проектам сопутствуют свои, отличные от базисных, значения удельных характеристик. В рассматриваемом варианте модели дополнительные обозначения: 𝑧𝑖 (𝑡), 𝑖 = 1, 𝑛 – валовые выпуски проекта по отраслям; Φ𝑖 (𝑡), 𝑖 = 1, 𝑛 – основные фонды, требуемые для проекта по отраслям; 𝜙𝑖 (𝑡), 𝑖 = 1, 𝑛 – удельные фондоемкости проекта по отраслям; 𝛿𝑖𝑚𝑜𝑟 (𝑡), 𝑖 = 1, 𝑛 – коэффициенты выбытия основных фондов, требуемых для проекта, по отраслям; 𝛿𝑖𝑒𝑓 𝑓 (𝑡), 𝑖 = 1, 𝑛 – коэффициенты эффективности инвестиций в проект по отраслям; 𝜆𝑖 (𝑡), 𝑖 = 1, 𝑛 – удельные трудоемкости проекта по отраслям; 𝑑𝑖 (𝑡), 𝑖 = 1, 𝑛 – инвестиции в проект по отраслям; 𝑒𝑖 (𝑡), 𝑖 = 1, 𝑛 – дополнительное конечное потребление отраслей, обеспеченное внедрением проекта; 𝛼𝑖𝑗 (𝑡), 𝑖 = 1, 𝑛, 𝑗 = 1, 𝑛 – коэффициенты сырьевых затрат проекта; 𝛽𝑖𝑗 (𝑡), 𝑖 = 1, 𝑛, 𝑗 = 1, 𝑛 – коэффициенты технологической структуры инвестиций в проект. ТРУДЫ МФТИ. — 2013. — Том 5, № 3 3.1. Информатика, математическое моделирование, экономика 39 Основные соотношения модели Балансы выпусков 𝑥𝑖 (𝑡) + 𝑧𝑖 (𝑡) = ∑︀𝑛 𝑗=1 [𝑎𝑖𝑗 (𝑡) · 𝑥𝑗 (𝑡) + 𝛼𝑖𝑗 (𝑡) · 𝑧𝑗 (𝑡)] + ∑︀𝑛 𝑗=1 [︁ (︁ )︁ ]︁ 𝑏𝑖𝑗 (𝑡) · 𝑘𝑗𝑜 (𝑡) + ℎ𝑖 (𝑡) + 𝛽𝑖𝑗 (𝑡) · 𝑑𝑖 (𝑡) + +𝑐𝑜𝑗 (𝑡) + 𝑔𝑖 (𝑡) + 𝑒𝑖 (𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (8) Формула (8) имеет тот же вид, что и (1), за тем исключением, что в соотношение введены дополнительные слагаемые, соответствующие проекту. Балансы основных фондов В дополнение к соотношениям (2) и (3) в модель вводятся аналогичные соотношения для основных фондов проекта: Φ𝑖 (𝑡) = Φ𝑖 (𝑡 − 1) + 𝛿𝑖𝑒𝑓 𝑓 (𝑡 − 1) · 𝑑𝑖 (𝑡) − 𝛿𝑖𝑚𝑜𝑟 (𝑡 − 1) · Φ𝑖 (𝑡 − 1), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (9) 𝜙𝑖 (𝑡) · 𝑧𝑖 (𝑡) 6 Φ𝑖 (𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (10) Ограничения на инвестиции 𝑛 ∑︁ (ℎ𝑖 (𝑡) + 𝑑𝑖 (𝑡)) 6 𝐻(𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (11) 𝑖=1 В отличие от (4) в формуле (11) ограничения накладываются на сумму оптимизируемых инвестиций в экономику и инвестиций в проект. Ограничения на трудовые ресурсы 𝑛 ∑︁ (𝑙𝑖 (𝑡) · 𝑥𝑖 (𝑡) + 𝜆𝑖 (𝑡) · 𝑧𝑖 (𝑡)) 6 𝐿(𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (12) 𝑖=1 В дополнение к (5) в правую часть формулы (12) введены слагаемые, характеризующие распределение трудовых ресурсов между экономикой и проектом. Ограничения на конечное потребление 𝑐𝑜𝑖 (𝑡) + 𝑔𝑖 (𝑡) + 𝑒𝑖 (𝑡) 6 𝑐𝑖 (𝑡), 𝑖 = 1, 𝑛, 𝑡 = 1, 𝑇 . (13) В отличие от (6) в левой части ограничений (13) учтено конечное потребление по отраслям, обеспеченное внедрением проекта. Критерий оптимизации 𝑇 ∑︁ 𝑛 ∑︁ (ℎ𝑖 (𝑡) + 𝑑𝑖 (𝑡) + 𝑔𝑖 (𝑡) + 𝑒𝑖 (𝑡)) → max . (14) 𝑡=1 𝑖=1 В критерий (14), в отличие от (7), дополнительно вводится валовой внутренний продукт, создаваемый проектом (сумма по всем отраслям и годам инвестиций в проект и конечного потребления, обеспеченного внедрением проекта). Формулы (2), (3), (8) – (14) дают возможность проведения расчетов, в результате которых определяются оптимальные масштабы внедрения проекта (𝑑𝑖 (𝑡) и 𝑒𝑖 (𝑡)), а также оптимальные значения нефиксированных частей инвестиций в отрасли ℎ𝑖 (𝑡) и конечного потребления 𝑔𝑖 (𝑡). 40 Информатика, математическое моделирование, экономика 4. Результаты расчетов ТРУДЫ МФТИ. — 2013. — Том 5, № 3 Исходными данными для расчетов коэффициентов сырьевых затрат являются расчетные межотраслевые балансы в разрезе 25 отраслей. В целях наглядности представления результатов моделирования в данной работе проводится агрегирование отраслей в пять групп: топливно-энергетический комплекс, сырьевые отрасли, фондообразующая отрасль, отрасли, формирующие инфраструктуру, непроизводственная сфера. На основе расчетного МОБ за 2006 год [6] получена следующая матрица сырьевых затрат отраслей для Российской Федерации. 𝑎𝑖𝑗 1 2 3 4 5 1 0,287 0,027 0,033 0,145 0,037 2 0,069 0,410 0,027 0,111 0,017 3 0,051 0,232 0,145 0,134 0,031 4 0,040 0,071 0,049 0,187 0,024 5 0,062 0,089 0,047 0,103 0,125 Поскольку фондообразующей отраслью является только третья, в матрице технологической структуры инвестиций все строки кроме третьей нулевые, а сама третья строка состоит из единиц. Периодом прогнозирования является интервал с 2010 по 2015 годы. Коэффициенты сырьевых затрат и технологической структуры инвестиций на интервале прогнозирования принимаются фиксированными. Динамики трудоемкостей и фондоемкостей отраслей на интервале прогнозирования определяются исходя из статистически сложившихся тенденций в 2004–2009 годы [7, 8] путем аппроксимации фактических уровней временных рядов на основе однофакторных линейных прогнозирующих функций. Оценка емкостей рынков сбыта продукции отраслей, а также максимального объема оптимизируемых инвестиций проводится соответственно на основе фактического конечного потребления отраслей экономики и инвестиций в основной капитал, уменьшенных на величину амортизационных отчислений, необходимых для поддержания объема основных фондов на прежнем уровне, статистически наблюдаемых в 2004–2009 годах [7–10], путем экстраполяции на 2010–2015 годы. В качестве прогнозирующих функций для определения значений временных рядов емкостей рынков сбыта продукции и максимального объема оптимизируемых инвестиций используются однофакторные экспоненциальные функции. За фиксированные гарантированные объемы конечного потребления и инвестиций приняты соответственно расчетные значения минимально допустимого конечного потребления отраслей, необходимого для поддержания рентабельности отрасли на нулевом уровне, и амортизационных отчислений, необходимых для поддержания основных фондов, за 2009 год [7, 9]. На период с 2010 по 2015 год, данные показатели определяются исходя из инфляционной динамики на основе прогнозных значений индексов-дефляторов, рассчитываемых Министерством экономического развития Российской Федерации. Годовые нормы выбытия основных фондов отраслей приняты равными 0,02, коэффициентов эффективности капитальных вложений – равными 0,95. Трудовые ресурсы в модели ограничены максимально возможной численностью экономически активного населения – 81,9 млн человек. 4.1. Результаты расчетов по модели без выделенного проекта На рис. 1а, 1б представлены соответственно оптимальное распределение инвестиций между отраслями экономики (в динамике, в текущих ценах) и их структура за весь период прогнозирования. Основной тенденцией является постепенное наращивание объемов суммарных инвестиций в экономику, при этом в ряде лет оптимизируемая часть инвестиций в некоторые отрасли оказывается нулевой. В структуре инвестиций за весь период ТРУДЫ МФТИ. — 2013. — Том 5, № 3 Информатика, математическое моделирование, экономика 41 прогнозирования преобладают инвестиции в инфраструктурную отрасль (42,2%), в фондообразующую отрасль – составляют 14,3%, в непроизводственную сферу – отсутствуют вовсе. Рис. 1. Оптимальные объемы инвестиций в отрасли экономики и их структура На рис. 2а, 2б представлены соответственно оптимальное распределение конечного потребления отраслей экономики (в динамике, в текущих ценах) и его структура за весь период прогнозирования. Здесь, как и в случае с инвестициями, оптимизируемая часть конечного потребления отраслей в ряде лет оказывается нулевой. Суммарная величина оптимизируемых частей потребления сокращается на протяжении всего рассматриваемого периода вследствие роста инвестиций и усиления ограничений, накладываемых на растущие валовые выпуски отраслей трудовыми ресурсами и основными фондами. Наибольший объем оптимизируемого конечного потребления за весь период прогнозирования приходится на инфраструктурную отрасль (47,7%). Рис. 2. Оптимальные объемы конечного потребления отраслей экономики и их структура Интересно сравнить результаты расчетов по многоотраслевой модели с результатами, полученными по агрегированной одноотраслевой леонтьевской модели. В одноотраслевой модели соотношения (1) – (7) имеют тот же вид, индексы отраслей отсутствуют, суммирования ведутся только по времени. Коэффициенты сырьевых затрат, фондоемкости, трудоемкости на всем интервале прогнозирования постоянны и принимают значения соответственно 𝑎 = 0, 50, 𝑓 = 1, 10, 𝑙 = 0, 97. В многоотраслевой модели значения отраслевых фондоемкостей колеблются в интервале от 0,35 до 1,79; значения отраслевых трудоемкостей колеблются в интервале от 0,33 до 1,38. Оптимальные значения валового внутреннего продукта за весь период прогнозирования в обоих вариантах совпадают с точностью до 0,01%, хотя среднегодовые темпы роста различные (в многоотраслевой модели 3,2%, в одноотраслевой модели 2,3%, но старт бо- 42 Информатика, математическое моделирование, экономика ТРУДЫ МФТИ. — 2013. — Том 5, № 3 лее быстрый). Усложнение модели за счет введения нескольких отраслей позволяет более конкретно находить оптимальные сферы вложения инвестиций и в перспективе достигать лучшего результата развития. 4.2. Результаты расчетов по модели с выделенным проектом В качестве примеров инвестиционных проектов были выбраны следующие: проект модернизации машиностроения, позволяющий увеличить эффективность использования основных фондов, и проект в области здравоохранения, позволяющий увеличить эффективность труда. На показателях модели это отражается в уменьшении коэффициентов удельных фондоемкостей и трудоемкостей по отраслям соответственно. Коэффициенты матрицы прямых затрат первого проекта задаются экспертно на 10 % ниже, чем коэффициенты прямых затрат для фондообразующей отрасли (проект менее материалоемкий, чем отрасль в целом). Во втором случае элементы матрицы прямых затрат проекта совпадают с матрицей коэффициентов прямых затрат для экономики в целом. Таким образом, для проекта модернизации машиностроения матрица коэффициентов прямых затрат проекта имеет следующий вид. 1 𝛼𝑖𝑗 1 2 3 4 5 1 0,287 0,027 0,033 0,145 0,037 2 0,069 0,410 0,027 0,111 0,017 3 0,046 0,209 0,131 0,121 0,027 4 0,040 0,071 0,049 0,187 0,024 5 0,062 0,089 0,047 0,103 0,125 Реализация выделенных инвестиционных проектов приводит к существенному изменению структуры инвестиций в отрасли (совместно для экономики и проекта). Смещение происходит в сторону инфраструктурной и сырьевой отраслей, а также отрасли непроизводственной сферы (рис. 3). Структура суммарного конечного потребления отраслей экономики и проекта заметно не изменяется и соответствует результатам, полученным при расчетах по модели без выделенных проектов. Рис. 3. Структура оптимальных инвестиций по отраслям экономики за 6-летний период для трех вариантов расчетов В случае реализации первого проекта смещение структуры суммарного валового выпуска отраслей за 2010–2015 годы происходит в сторону фондообразующей отрасли, а в случае реализации второго – в сторону отрасли непроизводственной сферы (рис. 4). При этом увеличение выпусков отраслей экономики с выделенным проектом в среднем за год выше, чем без него: для проекта машиностроения – на 0,3%, для проекта здравоохранения – на 0,1%. Запуск инвестиционных проектов оказывает заметное влияние на динамику валового внутреннего продукта экономики (рис. 5). Дополнительный прирост ВВП за период с 2010 по 2015 годы в первом варианте расчетов составил 0,84% или 0,81% в год, во втором – 0,72% или 0,7% в год. ТРУДЫ МФТИ. — 2013. — Том 5, № 3 Информатика, математическое моделирование, экономика 43 Рис. 4. Структура отраслевых выпусков за 6-летний период для трех вариантов расчетов Рис. 5. Динамика прогнозного значения ВВП для трех вариантов расчетов Литература 1. Бирюков С.И., Волков Ю.Н., Гусев В.Б., Осадчий Н.А., Савчук Н.Ф., Стесев Д.Н. Система экономического анализа административных проектов: препринт. – М.: МФТИ, 2000. 2. Волков Ю.Н., Дремова О.В. Моделирование влияния инвестиционных проектов на эко- номическую динамику региона с помощью односекторных моделей // Труды МФТИ. – 2012. – Т. 4, № 2. – C. 89–100. 3. Волков Ю.Н., Губанов А.Ю., Маслов А.Ю. Методологические проблемы моделирования динамики коэффициентов прямых затрат журнал «Исследовано в России». – 2005. – Т. 151. http://zhurnal.ape.relarn.ru/articles/2005/151.pdf. // Электронный – C. 1582–1608. 4. Гранберг А.Г. Динамические модели народного хозяйства: учеб. пособие для студентов вузов, обучающихся по спец. «Экон. кибернетика». – М.: Экономика, 1985. 5. Иванов Ю.Н., Токарев В.В., Уздемир А.П. Математическое описание элементов экономики. – М.: Физматлит, 1994. 6. Расчетные межотраслевые балансы РФ за 1980–2006 гг. [Электронный ресурс] / Институт народнохозяйственного прогнозирования РАН. – М., 2004. – Режим доступа: http://macroforecast.ru/doc/i_o_1980_2006_c.xls, свободный. 7. 8. 9. 10. Российский статистический ежегодник. 2011: Стат. сб. / Росстат. – М., 2011. Российский статистический ежегодник. 2008: Стат. сб. / Росстат. – М., 2008. Финансы России. 2010: Стат. сб. / Росстат. – М., 2010. Финансы России. 2008: Стат. сб. / Росстат. – М., 2008. Поступила в редакцию 25.02.2013.