Стратегия сохранения капитала

advertisement

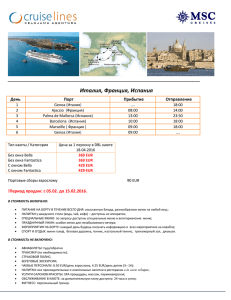

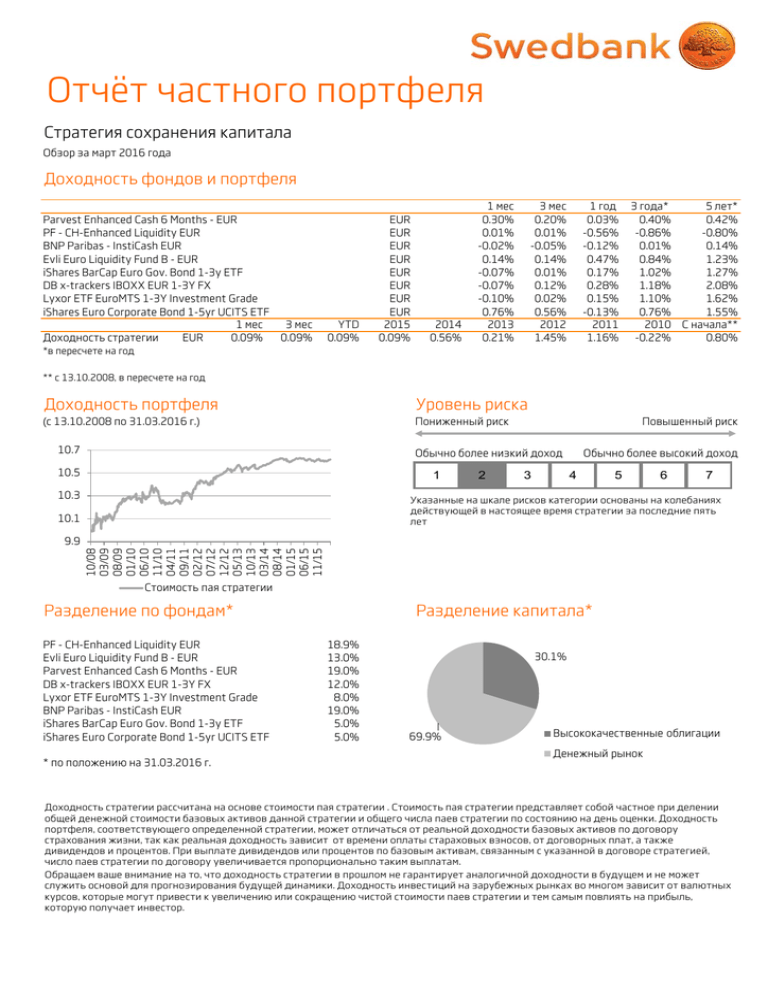

Отчёт частного портфеля Стратегия сохранения капитала Обзор за март 2016 года Доходность фондов и портфеля Parvest Enhanced Cash 6 Months - EUR PF - CH-Enhanced Liquidity EUR BNP Paribas - InstiCash EUR Evli Euro Liquidity Fund B - EUR iShares BarCap Euro Gov. Bond 1-3y ETF DB x-trackers IBOXX EUR 1-3Y FX Lyxor ETF EuroMTS 1-3Y Investment Grade iShares Euro Corporate Bond 1-5yr UCITS ETF 1 мес 3 мес Доходность стратегии EUR 0.09% 0.09% YTD 0.09% EUR EUR EUR EUR EUR EUR EUR EUR 2015 0.09% 2014 0.56% 1 мес 0.30% 0.01% -0.02% 0.14% -0.07% -0.07% -0.10% 0.76% 2013 0.21% 3 мес 0.20% 0.01% -0.05% 0.14% 0.01% 0.12% 0.02% 0.56% 2012 1.45% 1 год 0.03% -0.56% -0.12% 0.47% 0.17% 0.28% 0.15% -0.13% 2011 1.16% 3 года* 5 лет* 0.40% 0.42% -0.86% -0.80% 0.01% 0.14% 0.84% 1.23% 1.02% 1.27% 1.18% 2.08% 1.10% 1.62% 0.76% 1.55% 2010 С начала** -0.22% 0.80% *в пересчете на год ** с 13.10.2008, в пересчете на год Доходность портфеля Уровень риска (с 13.10.2008 по 31.03.2016 г.) Пониженный риск 10.7 Повышенный риск Обычно более низкий доход 10.5 1 10.3 2 3 Обычно более высокий доход 4 5 6 7 Указанные на шкале рисков категории основаны на колебаниях действующей в настоящее время стратегии за последние пять лет 10.1 10/08 03/09 08/09 01/10 06/10 11/10 04/11 09/11 02/12 07/12 12/12 05/13 10/13 03/14 08/14 01/15 06/15 11/15 9.9 Стоимость пая стратегии Разделение по фондам* PF - CH-Enhanced Liquidity EUR Evli Euro Liquidity Fund B - EUR Parvest Enhanced Cash 6 Months - EUR DB x-trackers IBOXX EUR 1-3Y FX Lyxor ETF EuroMTS 1-3Y Investment Grade BNP Paribas - InstiCash EUR iShares BarCap Euro Gov. Bond 1-3y ETF iShares Euro Corporate Bond 1-5yr UCITS ETF * по положению на 31.03.2016 г. Разделение капитала* 18.9% 13.0% 19.0% 12.0% 8.0% 19.0% 5.0% 5.0% 30.1% 69.9% Высококачественные облигации Денежный рынок Доходность стратегии рассчитана на основе стоимости пая стратегии . Стоимость пая стратегии представляет собой частное при делении общей денежной стоимости базовых активов данной стратегии и общего числа паев стратегии по состоянию на день оценки. Доходность портфеля, соответствующего определенной стратегии, может отличаться от реальной доходности базовых активов по договору страхования жизни, так как реальная доходность зависит от времени оплаты стараховых взносов, от договорных плат, а также дивидендов и процентов. При выплате дивидендов или процентов по базовым активам, связанным с указанной в договоре стратегией, число паев стратегии по договору увеличивается пропорционально таким выплатам. Обращаем ваше внимание на то, что доходность стратегии в прошлом не гарантирует аналогичной доходности в будущем и не может служить основой для прогнозирования будущей динамики. Доходность инвестиций на зарубежных рынках во многом зависит от валютных курсов, которые могут привести к увеличению или сокращению чистой стоимости паев стратегии и тем самым повлиять на прибыль, которую получает инвестор. Комментарии к рынку Комментарии к стратегии В марте рынки акций всего мира сделали резкий скачок вверх, увеличив свою валовую стоимость более чем на 4,5 триллиона долларов США и вызвав самый большой одномесячный рост валют развивающихся рынков, по крайней мере, начиная с 1996 года. Укреплению активов с высоким риском ,способствовала устойчивая гибкая денежная политика центральных банков. В целом, классы активов развивающихся рынков имели лучшие результаты по сравнению с развитыми рынками. И всё же, судя по всему, основные финансовые показатели недавнее резкое повышение цен на акции не поддерживают. Стоимости акций в общем плане упали, потому что и показатели прибыли становятся хуже: мировой индекс акций MSCI торгует в настоящее время с 16,6-кратным соотношением цены и прибыли, в то время как в начале года это соотношение было 14,6-кратным. Портфель сохранения капитала остался в марте почти без изменений, показав рост на 0,1 %. Европейский центральный банк не разочаровал оглашенным на своем мартовском собрании широким пакетом поощрительных мер. Снизились три главных сравнительных индекса, но еще важнее то, что время действия ежемесячной программы покупки активов продлилось, как минимум, до конца марта 2017 года. Также ЕЦБ расширил список активов, пригодных для покупки, и включил в него также выпускаемые предприятиями (за исключением банков) котированные в евро облигации с инвестиционной ступенью. В марте уменьшились разницы в ценах кредита на рынках всего мира, потому что центральные банки стали более осторожными, что подняло настроение на рынках и снизило озабоченность мировым финансовым прогнозом. Более рискованные позиции портфеля, взятые для повышения потенциала дохода, были успешными: добавленный в портфель фонд облигаций предприятий имел благодаря ралли, состоявшемуся в марте на финансовых рынках всего мира, показатели лучше, чем рынок. Абсолютные результаты позиций наших фондов ликвидности были в итоге лучше рынка, и лучшие результаты этого класса активов были у фонда Parvest Enhance Cash 6 Months, который вырос в марте на 0,30 %. Убыток рынков краткосрочных государственных облигаций был умеренным, поскольку риск процентной ставки таких облигаций маленький. Вероятность, что Федеральная резервная система повысит в 2016 году процентные ставки, используемые в качестве базы сравнения, еще как минимум один раз, составляет приблизительно 50 %. Несмотря на недавнее улучшение экономики США и ускорившуюся базовую инфляцию, Федеральный комитет свободного рынка остался, скорее, осторожным. На последнем мартовском собрании комитет свободного рынка сообщил, что планирует в нынешнем году поднимать процентные ставки реже, чем предполагалось в декабре, или вместо четырех раз – два раза, поскольку Федеральная резервная система видит последовательно риски, проистекающие из происходящего в мировой экономике и финансах. Финансовым рынкам этот осторожный прогноз понравился, и еще больше они обрадовались заявлениям главы Федеральной резервной системы Джанет Йеллен в конце месяца. В марте некоторые экономические показатели Китая показали признаки стабилизации, но в общем плане геополитические и экономические обстоятельства во всем мире остаются неблагоприятными: началось ралли президентских выборов в США, повысилась вероятность выхода Соединенного Королевства из Европейского союза, по-прежнему тревожит кризис с беженцами в Европе, сохраняется угроза роста цен в связи с политическими событиями в Бразилии, и, согласно нынешнему прогнозу, мировая слабая инфляция и малый спрос никуда не исчезают. 2016 год начался для доллара США одним из самых больших ростов за последние 25 лет, но в конце марта закончился одним из сильнейших квартальных падений с начала 1990-х годов. Март оказался хорошим месяцем для ряда металлов (медь, цинк, платина, серебро и палладий), однако цены на недрагоценные металлы остаются по-прежнему под давлением, чтобы предложение было сбалансированным с получившим начало в Китае снижающимся спросом. Цель инвестиций Целью портфеля является сохранение капитала. Средняя доходность находится на уровне инфляции, при минимальном риске потери основного капитала. 100% капитала инвестировано в инструменты с фиксированной доходностью. Подходит инвесторам, которые желают избежать негативной доходности. Рекомендуемый инвестиционный период – начиная с одного года. Доходность стратегии рассчитана на основе стоимости пая стратегии . Стоимость пая стратегии представляет собой частное при делении общей денежной стоимости базовых активов данной стратегии и общего числа паев стратегии по состоянию на день оценки. Доходность портфеля, соответствующего определенной стратегии, может отличаться от реальной доходности базовых активов по договору страхования жизни, так как реальная доходность зависит от времени оплаты стараховых взносов, от договорных плат, а также дивидендов и процентов. При выплате дивидендов или процентов по базовым активам, связанным с указанной в договоре стратегией, число паев стратегии по договору увеличивается пропорционально таким выплатам. Обращаем ваше внимание на то, что доходность стратегии в прошлом не гарантирует аналогичной доходности в будущем и не может служить основой для прогнозирования будущей динамики. Доходность инвестиций на зарубежных рынках во многом зависит от валютных курсов, которые могут привести к увеличению или сокращению чистой стоимости паев стратегии и тем самым повлиять на прибыль, которую получает инвестор.