2.03. Заключение к главе 2

advertisement

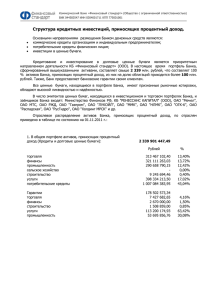

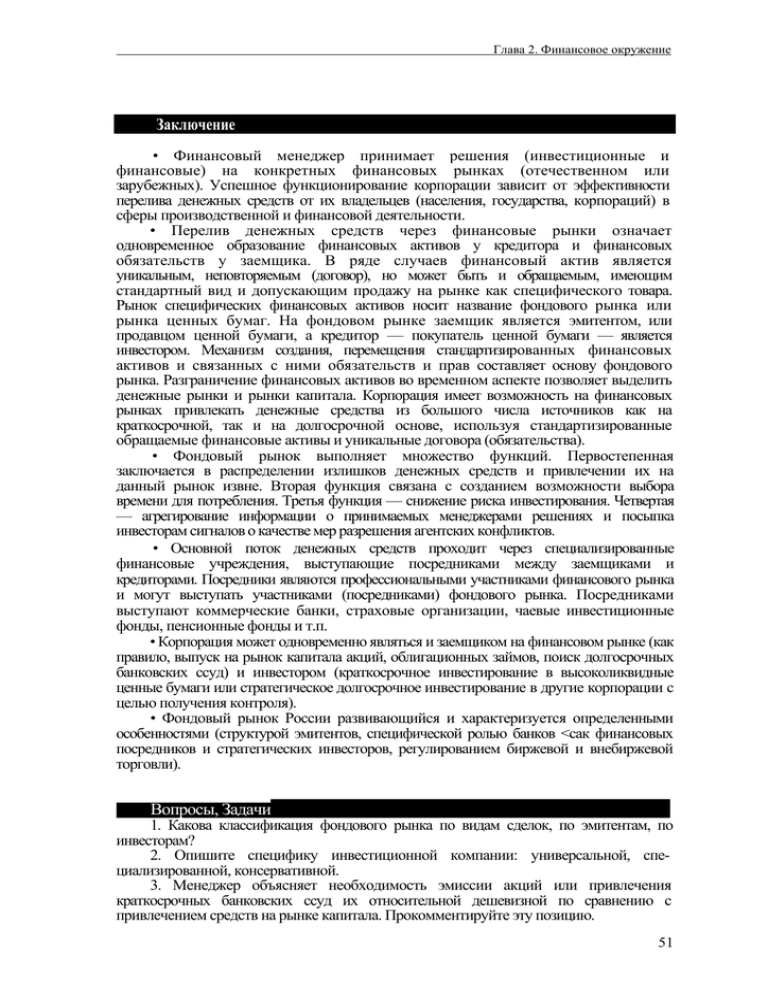

Глава 2. Финансовое окружение Заключение • Финансовый менеджер принимает решения (инвестиционные и финансовые) на конкретных финансовых рынках (отечественном или зарубежных). Успешное функционирование корпорации зависит от эффективности перелива денежных средств от их владельцев (населения, государства, корпораций) в сферы производственной и финансовой деятельности. • Перелив денежных средств через финансовые рынки означает одновременное образование финансовых активов у кредитора и финансовых обязательств у заемщика. В ряде случаев финансовый актив является уникальным, неповторяемым (договор), но может быть и обращаемым, имеющим стандартный вид и допускающим продажу на рынке как специфического товара. Рынок специфических финансовых активов носит название фондового рынка или рынка ценных бумаг. На фондовом рынке заемщик является эмитентом, или продавцом ценной бумаги, а кредитор — покупатель ценной бумаги — является инвестором. Механизм создания, перемещения стандартизированных финансовых активов и связанных с ними обязательств и прав составляет основу фондового рынка. Разграничение финансовых активов во временном аспекте позволяет выделить денежные рынки и рынки капитала. Корпорация имеет возможность на финансовых рынках привлекать денежные средства из большого числа источников как на краткосрочной, так и на долгосрочной основе, используя стандартизированные обращаемые финансовые активы и уникальные договора (обязательства). • Фондовый рынок выполняет множество функций. Первостепенная заключается в распределении излишков денежных средств и привлечении их на данный рынок извне. Вторая функция связана с созданием возможности выбора времени для потребления. Третья функция — снижение риска инвестирования. Четвертая — агрегирование информации о принимаемых менеджерами решениях и посыпка инвесторам сигналов о качестве мер разрешения агентских конфликтов. • Основной поток денежных средств проходит через специализированные финансовые учреждения, выступающие посредниками между заемщиками и кредиторами. Посредники являются профессиональными участниками финансового рынка и могут выступать участниками (посредниками) фондового рынка. Посредниками выступают коммерческие банки, страховые организации, чаевые инвестиционные фонды, пенсионные фонды и т.п. • Корпорация может одновременно являться и заемщиком на финансовом рынке (как правило, выпуск на рынок капитала акций, облигационных займов, поиск долгосрочных банковских ссуд) и инвестором (краткосрочное инвестирование в высоколиквидные ценные бумаги или стратегическое долгосрочное инвестирование в другие корпорации с целью получения контроля). • Фондовый рынок России развивающийся и характеризуется определенными особенностями (структурой эмитентов, специфической ролью банков <сак финансовых посредников и стратегических инвесторов, регулированием биржевой и внебиржевой торговли). Вопросы, Задачи…………………………………………………………… 1. Какова классификация фондового рынка по видам сделок, по эмитентам, по инвесторам? 2. Опишите специфику инвестиционной компании: универсальной, специализированной, консервативной. 3. Менеджер объясняет необходимость эмиссии акций или привлечения краткосрочных банковских ссуд их относительной дешевизной по сравнению с привлечением средств на рынке капитала. Прокомментируйте эту позицию. 51 Глава 2. Финансовое окружение Рекомендуемая литература Основная Фондовый рынок / Под ред. Н.И.Берзона. М: Вита-Пресс, 1998. Бороздин П.Ю. Ценные бумаги и фондовый рынок: Учебное пособие. М.: Институт экономики и права, 1994. Жуков Е.Ф. Ценные бумаги и фондовые рынки: Учебное пособие. М.: Банки и биржи: ЮНИТИ, 1995. Миркин Я.М. Ценные бумаги и фондовый рынок. М.: Перспектива, Рынок ценных бумаг / Под ред. В.А. Галанова, А.И.Басова. М.: Финансы и статистика, 1996. 52