Риск при управлении проектом 1. Определение риска, причины

advertisement

Институт инноватики. Управление инновационными программами

Риск при управлении проектом

1. Определение риска, причины возникновения, классификация

Процессы принятия решений происходят, как правило, в условиях наличия той или иной

меры неопределенности. Под неопределенностью понимается неполнота или неточность

информации об условиях выполнения проекта.

Риск – потенциальная, численно измеримая возможность неблагоприятных ситуаций и

связанных с ними последствий в виде потерь, ущерба, убытков в связи с

неопределенностью.

С экономической точки зрения риск представляет собой событие, которое может

произойти с некоторой вероятностью, при этом возможны три экономических результата

(оцениваемых чаще всего в финансовых показателях):

- отрицательный, т.е. ущерб, убыток, проигрыш;

- положительный, т.е. выгода, прибыль, выигрыш;

- нулевой (ни ущерба, ни выгоды).

Виды риска, которые обычно учитываются при разработке конкретного проекта:

- риск, связанный с производством, компанией, персоналом;

- риск, связанный с привлекательностью рынка продукции;

- риск, связанный со временем и финансированием начального этапа.

Причины, влияющие на возникновение риска:

- снижение цен конкурентами;

- любые потенциально неблагоприятные тенденции в промышленности;

- значительное превышение затрат на конструирование и

эксплуатацию над

предполагаемыми;

- нарушение плана развития;

- запланированный уровень продаж не достигнут к назначенной дате;

- трудности или большие сроки реализации поставок деталей или сырья;

- трудности получения необходимого банковского кредита;

- более высокие затраты на обновление и развитие, ставящие под сомнение

конкурентоспособность;

- отсутствие обученной рабочей силы.

Естественно, что этот перечень причин не претендует на полноту.

Классифицировать факторы риска можно по разным признакам. В данном случае

естественным требованием к классификации является ее ориентация на методы

компенсации или противодействия рискам.

Все возможные на практике факторы риска делятся на две группы. К первой относятся

“предвиденные”, т.е. известные из экономической теории или хозяйственной практики и

включенные в соответствующий список, факторы. Кроме того, могут проявиться факторы,

назвать которые на априорной стадии анализа риска не представлялось возможным. Эти

факторы относятся ко второй группе.

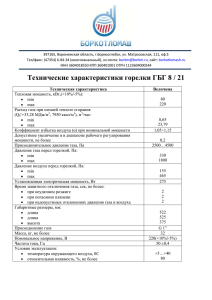

Определив в качестве объекта анализа предприятие, реализующее проект, можно

подразделить факторы риска в зависимости от сферы возникновения на внешние и

внутренние (рис.1). К внешним для предприятия относятся факторы, обусловленные

причинами, не связанными непосредственно с деятельностью самого предприятия.

Внутренними факторами риска будем считать факторы, появление которых обусловлено

или порождается деятельностью самого предприятия.

Под редакцией профессора И.Л.Туккеля

1

Институт инноватики. Управление инновационными программами

Факторы риска предприятия, реализующего

проект

Внутренние факторы риска

Внешние факторы риска

политические

социально-экономические

Воспроизводственной деятельности

научно-технические

экологические

В сфере

обращения

В сфере

управления

Производственной

деятельности

основной производственной деятельности

вспомогательной деятельности

обеспечивающей деятельности

Рис.1. Классификация факторов риска предприятия

2. Формальное описание риска

Риск - возможность получения нежелательного результата.

Величина риска определяется как произведение величины события на возможность его

наступления:

R = A × q,

где

R - риск;

A - последствие нежелательного события;

q - вероятность его наступления.

Диапазон A достаточно широк - от экономических до этических последствий.

Риск может быть явно связан с факторами, не поддающимися учету.

Оценка риска должна исходить из того, что необходимо установить экономический

эквивалент угрозы. Он соответствует затратам, которые при данных условиях можно

позволить, чтобы предотвратить или уменьшить угрозу.

Типы задач с учетом риска:

- с уменьшением риска;

- с минимизацией риска;

- с оптимизацией риска.

Пусть S = {S1, ... ,Sn} - множество всех возможных неблагоприятных событий. В

определенной конкретной ситуации одновременно могут наступать многие события,

обозначим через K - сочетание таких событий, K∈S.

Если kij (kij∈K) может быть поставлено в соответствие Аij - количественно описанное

последствие, тогда

Ri = ∑ Aij pj (kij )

j

Под редакцией профессора И.Л.Туккеля

2

Институт инноватики. Управление инновационными программами

представляет собой среднюю (ожидаемую) величину ущерба при принятии варианта

решения Ei

Вариант решения Ei без учета возможности неблагоприятных последствий будет иметь

полезность ei. Тогда соответствующая варианту величина Gi представляет собой

суммарный эффект решения:

Gi = ei - Ri

Множество рациональных вариантов решения обозначим:

_

E = {Ei : Gi > 0}

Вариант решения Ei* - оптимальный, если

Gi* = max Gi

Ei

При решении конкретной задачи множество допустимых вариантов решения может быть

дополнительно ограничено пределами риска.

3. Анализ и оценка проектных рисков

Управление риском включает:

- выявление и идентификацию предполагаемых рисков;

- анализ и оценку рисков;

- выбор методов управления рисками;

- применение выбранных методов и принятие решений в условиях рисков;

- реагирование на наступление рискового события;

- разработка и реализация мер по снижению рисков;

- контроль, анализ и оценку действий по снижению рисков и выработку решений.

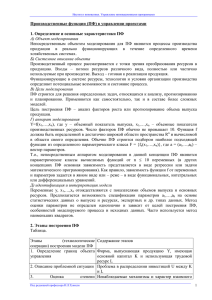

В таблице представлены задачи управления риском, возникающие на различных стадиях

управления проектом.

Задачи управления риском

Этап

Фаза

определения и

жизненного

Этап проекта

цикла

контроля

за

эффективностью

проекта

Идентификация факторов рисков и

неопределенности

Определение

Концепция

значимости

факторов

рисков

и

проекта

неопределенности

экспертными

ПредпроектОпределение

методами Анализ чувствительности

ное

эффективности

обоснование

Дерево

решений

Проверка

проекта

Техникоинвестиций

устойчивости

Определение

точки

экономическо

безубыточности

Формализованное

е обоснование

описание неопределенности и рисков

(ТЭО)

Анализ сценариев Метод Монте-Карло

Корректировка

дерева

решений

Распределение рисков Определение

структуры и объема резервирования

средств на покрытие непредвиденных

Разработка

Разработка

расходов.

и

План проекта сметы.

проекта

Учет рисков в финансовом плане

бюджета проекта

проекта:

налоговый риск;

риск неуплаты задолженностей;

риск незавершения строительства

Под редакцией профессора И.Л.Туккеля

3

Институт инноватики. Управление инновационными программами

Рабочая

документация

Контракты

Реализация

проекта

Мониторинг

эффективности

реализации

Строительство проекта

Сдачаприемка

Завершение

проекта

Закрытие

проекта

Анализ

эффективности

проекта

Корректировка параметров проекта по

результатам анализа рисков Разработка

сметы

проекта

с

учетом

непредвиденных расходов

Формирование

рабочего

бюджета

проекта Страхование рисков Метод

частных рисков

Контроль за использованием средств на

непредвиденные

расходы

Корректировка бюджета

Анализ использования средств на

непредвиденные

расходы

Анализ

обобщение фактических проявлений

рисков

и

неопределенности

по

результатам проекта

4. Измерение уровня риска

Основные положения количественной оценки риска с учетом нестабильности внешней

среды (концепция приемлемого риска):

- ситуация, в которой возможно принятие того или иного решения;

- неопределенность в наступлении тех или иных последствий (исходов) каждого из

вариантов решений (альтернатив);

- субъект, принимающий и/или анализирующий решения с точки зрения их

последствий в интересующем его аспекте;

- оценка последствий принятия решений с точки их желательности или

нежелательности для субъекта.

Т.о., предлагаемый подход исходит из концепции риска как субъективной характеристики

ситуации в условиях неопределенности, отражающей совокупный возможный ущерб для

ЛПР.

Другие известные подходы:

- теория исследования операций;

- теория принятия решений.

В этих подходах риск связывается с ситуацией, носящей принципиально стохастический

характер.

Выбор решений в условиях неопределенности включает:

- построение матрицы эффектов и ущерба и матрицы риска;

- количественную оценку вариантов.

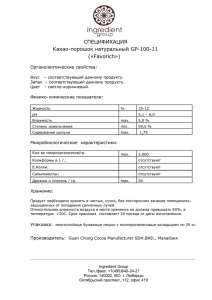

Матрицы эффектов и ущерба и матрица риска

Каждая строка матрицы (рис.2,а) соответствует одному из вариантов намеченных

альтернативных решений Bi, а каждый столбец - одной из возможных ситуаций Sj,

которые могут возникнуть при разных значениях отсутствующей у нас информации об

условиях решения проблемы или об ожидаемых результатах.

С использованием информации, которой мы задались, можно определить для каждой

пары (Bi,Sj) соответствующие значения целевой функции ϕij. В общем случае эти значения

могут быть как положительными, так и отрицательными, т.е. количественно оценивать

эффект или ущерб при сочетании i-го варианта решения и j-ой ситуации.

В нижнюю строку таблицы вынесены наибольшие для каждого столбца (т.е. для Sj)

эффекты (ϕi)min и (ϕi)max.

Пример заполнения матрицы эффектов дан на рис.2,б.

Количественной оценкой риска для каждого i-го решения при j-ой ситуации принято

считать разницу между максимально возможным для этой ситуации эффектом и

фактическим:

Под редакцией профессора И.Л.Туккеля

4

Институт инноватики. Управление инновационными программами

rij = (ϕj)max - ϕij.

Построенная матрица рисков имеет вид рис.2,в. Дальнейшая процедура выбора

альтернативных решений зависит от того, располагаем ли мы данными о вероятности

отдельных ситуаций и сколь надежны (достоверны) эти данные.

Ситуация S1

...

Sj

...

Sn

(ϕi)min

(ϕi)max

Вариант

...

...

В1

ϕ1j

ϕ1n

ϕ11

...

...

...

...

...

...

...

...

Вi

ϕij

ϕin

ϕi1

...

...

...

...

...

...

Bm

...

...

ϕm1

ϕmj

ϕmn

(ϕj)max

а)

S2

S3

S4

S5

Ситуация S1

(ϕi)min

(ϕi)max

Вариант

В1

1

2

3

5

5

1

5

В2

2

0

5

8

7

0

8

B3

3

4

5

8

7

2

4

3

4

5

8

7

(ϕj)max

б)

S2

S3

S4

S5

(ri)max

Ситуация S1

Вариант

В1

2

2

2

3

2

3

В2

1

4

0

0

0

4

В3

0

0

1

6

5

6

в)

Рис.2. Матрицы эффектов и ущерба и матрицы риска:

а) матрица эффектов и ущерба

б) пример заполнения матрицы эффектов и ущерба

в) пример заполнения матрицы риска

Количественная оценка вариантов

1) Случай, когда вероятности возникновения каждой j-ой ситуации известны и получены в

результате обработки соответствующих статистических наблюдений.

Для каждой альтернативы определяют математическое ожидание значения целевой

функции:

−

δi = ∑ Pjϕij

j

При этом выбору подлежит тот альтернативный вариант Вi, для которого математическое

ожидание значения целевой функции окажется максимальным. Для этого же варианта

окажется минимальным математическое ожидание риска:

_

ri = ∑ Pjrij → min

j

2) Случай, когда мы не располагаем статистическими данными о Pj.

Производится экспертная оценка вероятности ситуации. Экспертам предлагают три

значения ожидаемой величины Sj, характеризующей ситуацию: оптимистическую,

пессимистическую и наиболее вероятную (модальную).

Эти тройственные оценки позволяют приближенно определить математическое ожидание

прогнозируемой величины, т.е. средневероятное значение Scj. Если принять

Под редакцией профессора И.Л.Туккеля

5

Институт инноватики. Управление инновационными программами

биноминальное распределение, то можно воспользоваться следующей расчетной

формулой:

Sj = 1/6[(Sj)min + 4(Sj)max].

Выбор решений в условиях полной неопределенности

В тех случаях, когда дать сравнительно надежные оценки вероятности отдельных

ситуаций не представляется возможным, стратегия выбора решений определяется

опасностью риска и осторожностью ЛПР.

1) Стратегия наибольшего гарантированного эффекта

В каждой строке матрицы эффектов выбирается минимальный эффект (ϕi)min. Лучшим

считается вариант решения, для которого минимальный (гарантированный) выигрыш

окажется наибольшим.

Критерий, реализующий такой выбор, называется критерием максимального эффекта

(выигрыша) или критерием Вальда:

Rw = max min ϕij

i

j

Для примера на рис.2,б лучшим по этому критерию является вариант B3, для которого

Rw=2.

2) Стратегия наименьшего возможного риска

Также ориентируется на худшую ситуацию, но за такую считает не ту, которая дает

наименьший эффект, а ту, которая сопряжена с наибольшим риском. В таких случаях по

каждой строке матрицы риска выбирается (ri)max, а лучшим считается вариант, при

котором этот максимальный риск оказывается наименьшим. Критерий, реализующий

такой выбор, называется критерием минимального риска или критерием Сэвиджа.

Rs = min max rij

i

j

По критерию Сэвиджа (рис.2,в) получим, что лучшим является вариант B1, для которого

Rs=3.

3) Смешанная стратегия

Предусматривает сочетание пессимизма (осторожности) и оптимизма (склонности к

значительному риску), в определенно заданной пропорции. Эту стратегию реализует

критерий Гурвица:

Rн = max [α min ϕij + (1 - α) max ϕij].

i

j

j

Для рассматриваемого примера (рис.2,б) по этому критерию лучшим окажется вариант

решения В2, если α<2/3. Так, например, при α=1/2, этот вариант дает наибольшее

значение Rн=4.

В этих подходах риск связывается с ситуацией, носящей принципиально стохастический

характер.

Отличия предлагаемого подхода:

- отказ от априорных предположений о стохастичности (случайности) исследуемых

процессов и величин;

- сфера применения риска - только в тех случаях, когда данный исход представляет

значимую опасность для ЛПР.

Базируется на концепции теории измерений, предложенной Пфанцгалем. Согласно этой

концепции решение задачи измерения какого-либо свойства или аспекта реальной

ситуации предусматривает следующие этапы:

1) СА и построение т.н. реляционной модели предметной или эмпирической области (в

нашем случае - рисковой ситуации в управлении проектом);

2) выбор шкалы измерения риска (осуществляется с учетом целей измерения и

возможностей получения необходимой информации);

3) выбор способа определения значений показателя измерения риска.

Под редакцией профессора И.Л.Туккеля

6

Институт инноватики. Управление инновационными программами

Обозначим через ri комплексные оценки риска каждого из участников проекта и через G общую оценку “пакета рисков” r = (r1,...,rn).

Тогда

G = f(r1,...,rn),

где r1,...,rn - риски отдельных участников; n - их число.

Варианты выбора функции f.

1. f = max(r1,...,rn).

Эта функция соответствует оценке риска проекта по риску максимально рискующего

участника (например, инвестора).

2. f = min(r1,...,rn).

Функция соответствует оценке риска проекта по риску минимально рискующего

участника (например, арендодателя помещений под реализацию проекта).

3. f = 1/n(r1+...+rn).

Функция выражает средний риск всех субъектов проекта. Важно понимать, что в случаях

1 и 2 эластичность взаимозаменяемости рисков отдельных участников равна 0, т.е. риски

отдельных участников невзаимозаменяемы. В случае 3 эта эластичность равна

бесконечности: общая величина оценки риска может быть сохранена при изменении

рисков любого участника за счет соответствующего изменения произвольно выбранного

другого участника проекта.

Более общее выражение для оценки риска, объединяющее три предыдущие формулы,

имеет вид

4. f = (a1r1b+...+anrnb)1/b.

Существенное значение для общей характеристики проекта с точки зрения связанного с

ним множества рисков имеет т.н. “коэффициент равномерности риска”, определяемый как

k = 1-min(r1,...,rn)/max(r1,...,rn).

Коэффициент равномерности, принимающий значения от 0 до 1, показывает, насколько

равномерно распределяется риск по субъектам проекта. Если величина k близка к 0, то

риск распределяется равномерно; чем ближе k к 1, тем больше различие между рисками

отдельных участников проекта и (в принципе) выше риск проекта в целом. Этот

коэффициент может использоваться как поправочный при формировании полной оценки

множества рисков данного проекта.

5. Обзор математических моделей и методов, применяемых при анализе риска

В таблице приведена характеристика наиболее используемых методов анализа рисков:

Метод

Характеристика метода

Вероятность возникновения потерь определяется на

основе статистических данных предшествовавшего

Вероятностный анализ

периода с установлением области (зоны) риска,

достаточности инвестиций, коэффициента риска

Метод применяется в случае отсутствия или

Экспертный анализ

недостаточного объема исходной информации и

состоит в привлечении экспертов для оценки рисков

Использование

базы

данных

осуществленных

Метод аналогов

аналогичных

проектов

для

переноса

их

результативности на разрабатываемый проект

Определение степени устойчивости проекта по

Анализ

показателей

отношению к возможным изменениям условий его

предельного уровня

реализации

Метод

позволяет

оценить,

как

изменяются

Анализ чувствительности результирующие показатели реализации проекта при

проекта

различных

значениях

заданных

переменных,

необходимых для расчета

Под редакцией профессора И.Л.Туккеля

7

Институт инноватики. Управление инновационными программами

Метод предполагает разработку нескольких вариантов

(сценариев) развития проекта и их сравнительную

Анализ сценариев развития

оценку. Рассчитывается пессимистический вариант

проекта

возможного изменения переменных, оптимистический и

наиболее вероятный вариант

Предполагает пошаговое разветвление процесса

Метод построения деревьев

реализации проекта с оценкой рисков, затрат, ущерба и

решений

выгод

Базируются на пошаговом нахождении значения

Имитационные методы

результирующего показателя за счет проведения

многократных опытов с моделью.

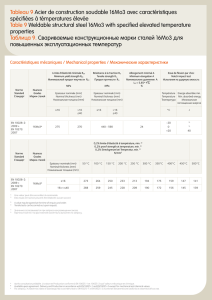

6. Классификация методов управления риском

Множество методов управления риском можно разделить на 4 типа (см. рис.4):

- методы уклонения от риска;

- методы локализации риска;

- методы диссипации риска;

- методы компенсации риска.

Под редакцией профессора И.Л.Туккеля

8

Институт инноватики. Управление инновационными программами

Методы управления риском

Уклонение

Отказ от ненадежных

Партнеров

Отказ от рискованных

Проектов

Страхование хозяйственных рисков

Поиск гарантов

Локализация

Создание венчурных

предприятий

Создание специальных

структурных подразделений для выполнения

рискованных проектов

Диссипация

Диверсификация видов

деятельности

Диверсификация сбыта

и поставок

Диверсификация

инвестиций

Распределение ответственности между участниками

Распределение риска

во времени

Компенсация

Стратегическое планирование

деятельности

Прогнозирование внешней

среды

Мониторинг социальноэкономической и правовой базы

Создание системы резервов

Активный целенаправленный

маркетинг

Рис.4. Классификация методов управления риском

Список литературы:

1. Глухов В.В., Коробко С.Б., Маринина Т.В. Экономика знаний. - Спб.: Питер, 2003.

2. Мушик Э., Мюллер П. Методы принятия технических решений. - М.: Мир, 1990.

3. Пфанцгаль И. Теория измерений. - М.: Мир, 1976.

4. Таха Х.А. Введение в исследование операций. - М.: Вильямс, 2001.

5. Черчмен У., Акоф Л. Введение в исследование операций. - М.: Наука, 1968.

Под редакцией профессора И.Л.Туккеля

9

Институт инноватики. Управление инновационными программами

Под редакцией профессора И.Л.Туккеля

10