Эффективность монетарной политики как условие устойчивого

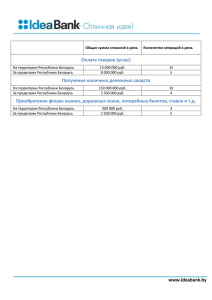

advertisement

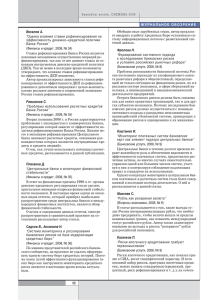

Банкаўскi веснiк, ЧЭРВЕНЬ 2010 ÄäíìÄãúçé ùÙÙÂÍÚË‚ÌÓÒÚ¸ ÏÓÌÂÚ‡ÌÓÈ ÔÓÎËÚËÍË Í‡Í ÛÒÎÓ‚Ë ÛÒÚÓÈ˜Ë‚Ó„Ó ˝ÍÓÌÓÏ˘ÂÒÍÓ„Ó ÓÒÚ‡ ûËÈ ÄãõåéÇ ùÍÓÌÓÏËÒÚ В ажнейшее направление экономической политики Республики Беларусь на современном этапе — укрепление фундамента высокого экономического роста в Республике Беларусь, придание ему устойчивого долгосрочного характера. Особое значение данному вопросу придает специфика ситуации, сложившейся в мировой экономике в результате глобального финансово-экономического кризиса. Представляется достаточно очевидным, что возврат мировой экономики к докризисному состоянию невозможен. В настоящее время начался процесс постепенного налаживания экономических наднациональных и межкорпоративных связей взамен нарушенных кризисом. Одновременно с этим преобразовывается, становясь более надежной и безопасной, мировая финансовая система. В условиях этих процессов для нашей страны вопрос адаптации к происходящим изменениям и успешного “встраивания” в новую мировую экономическую архитектуру непосредственно связан с повышением эффективности всех составляющих экономического механизма. Традиционно денежно-кредитная политика центрального банка играет значимую роль в обеспечении устойчивости экономического развития любого государства. Ее влияние в первую очередь проявляется через поддержание в стране финансовой стабильности, под которой обычно понимают не только монетарную (ценовую) стабильность, но и надежную работу финансовых рынков и институтов. Общепризнано, что именно данный фактор — финансовая стабильность — является важнейшим условием сохранения в долгосрочной перспективе устойчивости экономического роста. Отдавая приоритет ценовой стабильности и надежности функционирования финансовой системы, многие центральные банки наряду с этим уделяют серьезное внимание и сохранению максимально благоприятных условий для экономической активности в стране. Именно сочетание финан- совой стабильности и одновременного стимулирования экономического развития страны и определяет эффективность денежно-кредитной политики. Любое изменение экономических условий требует от центрального банка поиска оптимальной стратегии проведения денежнокредитной политики, внедрения новых и совершенствования уже используемых инструментов. В этой связи представляется полезным рассмотреть опыт Национального банка Республики Беларусь по адаптации методов и инструментов денежно-кредитной политики к условиям, сложившимся под воздействием мирового финансово-экономического кризиса. На протяжении практически всего периода с 2000 г. по 2008 г. Национальный банк успешно использовал и постепенно совершенствовал механизм монетарной политики, обеспечивающий постоянное снижение уровня инфляции и необходимую стабильность обменного курса. При этом важным условием поддержания высоких темпов экономического роста в стране являлась высокая кредитная активность банковского сектора. Проведению такой политики в немалой степени способствовала благоприятная внешнеэкономическая конъюнктура. Однако в дальнейшем влияние мирового финансово-экономического кризиса потребовало существенного ускорения преобразования монетарной политики для придания ей эффективности в новых экономических реалиях. Прежде всего существенно изменились условия внешнеэкономической деятельности. Спад экономик в странах — основных тор- 5 Банкаўскi веснiк, ЧЭРВЕНЬ 2010 ÄäíìÄãúçé 6 доставил возможность более взвешенно учитывать колебания курсов основных мировых валют и, соответственно, осуществлять сглаживание колебаний эффективного курса рубля. Кроме того, использование в качестве операционного ориентира стоимости корзины иностранных валют предоставило Национальному банку возможность более точно воздействовать на условия проведения внешнеторговых операций. Данное преимущество нового режима курсообразования сыграло важную роль в сохранении в 2009 г. ценовой конкурентоспособности белорусских производителей. Так, индекс реального эффективного курса белорусского рубля за 2009 г. снизился на 1,8% (рисунок 1). В декабре 2009 г. по сравнению с декабрем 2008 г. индекс реального эффективного курса белорусского рубля снизился на 19,8%, в том числе индекс реального курса белорусского рубля к российскому рублю — на 17,1%. Наряду с совершенствованием курсовой политики в течение 2009 г. был принят ряд решений по либерализации действующего валютного законодательства в части регулирования расчетов по экспортным операциям. Это предоставило белорусским предприятиям дополнительные возможности по наращиванию объемов экспорта. Одновременно реализованы меры по дедолларизации экономики. Сокращено количество законодательно разрешенных случаев использования иностранной валюты при расчетах между резидентами государствами. Если для значительного числа стран в период кризиса была характерна в большей степени стимулирующая политика, то внешняя несбалансированность торговых операций и ограничения по ее финансированию привели к необходимости ужесточения монетарной политики в Республике Беларусь. Усилия Национального банка в этих условиях были направлены на повышение эффективности используемого инструментария в области денежно-кредитной политики. В первую очередь это коснулось режима курсообразования и валютной политики в целом. В начале 2009 г., одновременно с выходом на равновесный курс белорусского рубля, Национальный банк перешел к использованию нового механизма курсообразования. С этого момента курс белорусского рубля привязан к корзине иностранных валют, в которую вошли равными долями доллар США, евро и российский рубль в пределах установленного коридора ее допустимых значений. В предыдущие годы единственной валютой привязки являлся доллар США. Иностранные валюты, сформировавшие состав корзины, доминируют на валютном рынке страны и фактически определяют номинальный эффективный курс белорусского рубля к валютам стран — основных торговых партнеров Республики Беларусь. Данный переход существенно повысил гибкость курсовой политики Национального банка в части реагирования на изменение ситуации на внешних рынках. Он пре- Динамика индекса реального эффективного курса белорусского рубля в 2009 г. 0,8 2000 „. = 1 0,7 0,622 0,646 0,620 0,606 0,6 12.2009 11.2009 10.2009 09.2009 08.2009 07.2009 06.2009 04.2009 03.2009 02.2009 0,4 05.2009 0,591 0,564 0,565 0,566 0,565 0,560 0,552 0,550 0,5 01.2009 говых партнерах Республики Беларусь значительно снизил спрос на продукцию, экспортируемую белорусскими предприятиями. Дополнительными факторами, осложнившими ситуацию, стали ограниченные возможности по заимствованию иностранных ресурсов и недостаточный объем прямых иностранных инвестиций. Связанные с этим проблемы в нефинансовом секторе Республики Беларусь достаточно быстро проявились на валютном рынке страны. Изменение баланса спроса и предложения иностранной валюты со стороны субъектов хозяйствования усугубилось повышенным спросом населения, связанным с усилением инфляционных и девальвационных ожиданий. Одновременно на начальном этапе воздействия кризиса вкладчики начали замещать свои рублевые вклады активами в иностранной валюте, что, соответственно, привело к росту уровня долларизации экономики. Как следствие, банковский сектор столкнулся с недостатком рублевой ликвидности, в последующем еще больше обострившимся в силу ухудшения финансового состояния заемщиков, устойчивого недостатка оборотных средств у предприятий и снижения остатка денег на их счетах в банках. Ответной реакцией денежнокредитной политики на развитие неблагоприятных тенденций в экономике стало принятие целого комплекса оперативных и долгосрочных мер, нацеленных на минимизацию и преодоление последствий кризиса. Значительная часть этих мер осуществлялась в рамках реализации программы стэнд-бай, заключенной нашей страной с Международным валютным фондом. Применение опыта этой международной организации и ее финансовая поддержка оказались своевременными и полезными для сохранения макроэкономической и финансовой стабильности в Республике Беларусь. При этом специфика сложившейся ситуации в Республике Беларусь предопределила несколько иной характер монетарной политики и антикризисных мер в целом по сравнению с мероприятиями, которые предпринимались другими центральными банками и êËÒÛÌÓÍ 1 Банкаўскi веснiк, ЧЭРВЕНЬ 2010 ÄäíìÄãúçé О значительной роли этих новых инструментов в поддержании банковской ликвидности свидетельствует тот факт, что среднедневной остаток задолженности по новым инструментам рефинансирования в отдельные месяцы 2009 г. достигал 25% по отношению к соответствующему объему стандартных операций поддержания текущей ликвидности банков (рисунок 3). Сложившаяся ситуация потребовала также определенного ужесточения процентной политики Национального банка. Для этого были не только увеличены ставка рефинансирования и процентные ставки по постоянно доступным инструментам, но и приняты меры по повышению процентных ставок на краткосрочном денежном рынке. Вместе с тем при реализации процентной политики учитыва- Темпы прироста рублевых и валютных срочных депозитов физических лиц в 2009 г. 25 24,1 20 èÓˆÂÌÚÓ‚ 15 11,1 10 8,3 6,3 5 4,5 2,1 0,9 0 -5 LJβÚÌ˚ ‰ÂÔÓÁËÚ˚ (‚ ‰ÓηӂÓÏ ˝Í‚Ë‚‡ÎÂÌÚÂ) ê۷΂˚ ‰ÂÔÓÁËÚ˚ -10 -15 -20 -16,7 I квартал 2009 г. II квартал 2009 г. III квартал 2009 г. IV квартал 2009 г. êËÒÛÌÓÍ 2 Средние остатки задолженности по инструментам поддержки текущей ликвидности банковской системы в 2009 г. 4000 3500 3000 2500 2000 1500 1000 Кредит овернайт СВОП овернайт Ломбардный кредит по фиксированной ставке СВОП Ломбардный кредит на аукционной основе Сделки прямого РЕПО Беззалоговый кредит Кредиты под закладные Декабрь Ноябрь Октябрь Сентябрь Август Июль Июнь Май Апрель Март 0 Февраль 500 Январь åΉ. Û·. Республики Беларусь и соответствующих разрешений, выдаваемых белорусским субъектам хозяйствования. С середины 2009 г. приостановлено кредитование физических лиц, за исключением индивидуальных предпринимателей, в иностранной валюте, что в значительной степени способствовало также ограничению валютных рисков населения. Кроме того, в целях повышения привлекательности депозитов в белорусских рублях по сравнению с депозитами в иностранной валюте были реализованы мероприятия по снижению процентных ставок банков по вновь привлекаемым срочным вкладам физических лиц в иностранной валюте. Эти меры позволили достаточно быстро остановить процессы долларизации. В частности, об этом свидетельствует анализ динамики валютных и рублевых срочных депозитов населения в белорусских банках. Так, темпы прироста срочных депозитов населения в иностранной валюте в течение всего 2009 г. постепенно снижались. Если за I квартал 2009 г. срочные валютные депозиты физических лиц в долларовом эквиваленте увеличились на 24,1%, то за II квартал — на 6,3%, за III квартал — на 4,5%, за IV квартал — на 0,9%. При этом рублевые срочные депозиты физических лиц, которые в I квартале 2009 г. уменьшились на 16,7%, во II квартале возросли на 2,1%. В III квартале они увеличились на 8,3%, в IV квартале — на 11,1% (рисунок 2). С целью расширения перечня инструментов и более гибкого реагирования на ухудшение ситуации с банковской ликвидностью Национальный банк ввел практику предоставления банкам беззалоговых кредитов. Ставка по таким кредитам была установлена на уровне ставки по кредиту овернайт, увеличенной на 3 процентных пункта, срок выдачи — до 3 месяцев. Начиная с октября 2009 г. Национальный банк приступил к проведению операций рефинансирования банков под залог бездокументарных закладных. Данные кредиты предоставляются на срок до 6 месяцев с процентной ставкой ниже ставки по кредиту овернайт на 3 процентных пункта. êËÒÛÌÓÍ 3 7 Банкаўскi веснiк, ЧЭРВЕНЬ 2010 ÄäíìÄãúçé Таким образом, в период воздействия финансово-экономического кризиса корректировка монетарной политики, наряду со своевременными и адекватными мерами бюджетной и макроэкономической политики, позволила обеспечить финансовую и макроэкономическую стабильность. Необходимо подчеркнуть, что именно благодаря взвешенности всех принятых решений и шагов в экономике сохранены условия для быстрого возврата к высоким устойчивым темпам роста. В настоящее время по мере выхода мировой экономики из кризиса важно продолжить совершенствование монетарной политики для эффективного обеспечения ее вклада в новое качество роста. В соответствии с этим можно выделить следующие приоритетные направления совершенствования денежно-кредитной политики на ближайшую перспективу: — дальнейшее повышение гибкости курсообразования в рамках режима привязки курса к корзине иностранных валют; — повышение значимости процентного канала. В качестве основы курсовой политики в ближайшие годы наиболее целесообразно сохранить механизм привязки белорусского рубля к корзине иностранных валют. Отказ от использования обменного курса в качестве номинального якоря и переход к еще более гибкому курсовому режиму до достижения большей сбалансированности внешней торговли и лось, что значительное повышение ставки рефинансирования могло стать дополнительным импульсом для роста инфляционных и девальвационных ожиданий, привести к усилению интенсивности процессов долларизации экономики. По этой причине ставка рефинансирования была повышена в начале 2009 г. на 2 процентных пункта (до 14 процентов годовых) и сохранялась на этом уровне практически весь год. Краткосрочная процентная ставка на межбанковском рынке, оказывающая непосредственное влияние на весь спектр ставок депозитно-кредитного рынка, была повышена более существенно и приблизилась к уровню ставки овернайт (рисунок 4). Предпринятые шаги по корректировке денежно-кредитной политики позитивно отразились на состоянии платежного баланса Республики Беларусь, снизили интенсивность роста цен, в том числе за счет уменьшения инфляционных и девальвационных ожиданий. Было сохранено доверие вкладчиков к банковской системе Республики Беларусь, выразившееся в увеличении сбережений населения в форме банковских вкладов (депозитов). Банками, в свою очередь, была обеспечена финансовая поддержка предприятий, требуемая для сохранения их производственной и хозяйственной деятельности. При этом не допущено значимого увеличения нагрузки на бюджет, оказывавший помощь предприятиям путем субсидирования процентных ставок по кредитам. Динамика средней ставки рефинансирования Национального банка и средней ставки однодневного межбанковского рынка в 2009 г. 22 20 ë‰Ìflfl ÒÚ‡‚͇ Ó‰ÌӉ̂ÌÓ„Ó ÏÂÊ·‡ÌÍÓ‚ÒÍÓ„Ó ˚Ì͇ ‚ ̇ˆËÓ̇θÌÓÈ ‚‡Î˛Ú 18 16 14 Декабрь Ноябрь Октябрь Сентябрь Август Июль Июнь Май Апрель Март ë‰Ìflfl ÒÚ‡‚͇ ÂÙË̇ÌÒËÓ‚‡ÌËfl 燈ËÓ̇θÌÓ„Ó ·‡Ì͇ Февраль 12 Январь èÓˆÂÌÚÓ‚ „Ó‰Ó‚˚ı 24 êËÒÛÌÓÍ 4 8 обеспечения устойчивого притока иностранных инвестиций может оказаться преждевременным. В условиях недостаточной внешней сбалансированности свободно плавающий обменный курс может вести себя непредсказуемо, а отсутствие других, равнозначных по значимости монетарных инструментов может поставить под вопрос всю финансовую стабильность. Исходя из этого, наиболее взвешенным подходом могло бы быть использование действующего курсового режима на протяжении ближайших 2—3 лет, необходимых для улучшения ситуации во внешнеэкономической сфере. При этом возможно совершенствование самого механизма привязки курса белорусского рубля к корзине, например, за счет пересмотра долей иностранных валют по мере необходимости. Ежегодное уточнение центрального значения и ширины коридора колебаний стоимости корзины валют также может способствовать повышению эффективности курсовой политики. Одновременно было бы полезным повышать гибкость изменения курса внутри действующего коридора колебаний для адаптации к таким изменениям населения и предприятий. Сохранению устойчивости действующего курсового режима способствовало бы принятие дополнительных мер по наращиванию государственных золотовалютных резервов, остающихся в настоящее время на недостаточном уровне. Переходу в среднесрочной перспективе к режиму плавающего обменного курса должна предшествовать также серьезная организационная и исследовательская работа, в том числе с участием Международного валютного фонда и Всемирного банка. Для усиления роли процентной политики важно проводить работу по дальнейшему повышению эффективности системы рефинансирования Национального банка. Прежде всего необходимо совершенствовать механизм изменения процентных ставок по операциям Национального банка и их воздействия на величину ставки на краткосрочном рынке на следующих принципах: — ставка на рынке межбанковских кредитов должна прибли- Банкаўскi веснiк, ЧЭРВЕНЬ 2010 ÄäíìÄãúçé жаться к уровню ставки рефинансирования; — изменение ставок по другим инструментам Национального банка должно быть синхронизировано с изменением ставки рефинансирования. Отступления от данных принципов могут допускаться только в исключительных случаях и носить кратковременный характер. Кроме того, в настоящее время назрела необходимость вернуть ставкам кредитного рынка характер действенного инструмента регулирования стоимости заимствования. Действовавший во время кризиса высокий уровень номинальных и реальных процентных ставок сыграл свою положительную роль, способствуя стабилизации ситуации на валютном рынке. Однако в сегодняшней ситуации, особенно на фоне снижения инфляции, необходимо их постепенное снижение вплоть до значения докризисного уровня. Вышеназванные меры по совершенствованию денежно-кредитной политики целесообразно сопровождать дальнейшим повышением ее транспарентности. Широко информируя общественность о задачах денежно-кредитной политики, Национальный банк будет содействовать улучшению понимания участниками финансовых отношений целей и предпринятых мер денежно-кредитной политики, повышая тем самым ее эффективность. Наряду с этими шагами, направленными на дальнейшее развитие методов и инструментов денежно-кредитной политики, как для текущего совершенствования монетарной политики, так и для ее эффективной реализации в среднесрочной перспективе необходимо создание целого ряда предпосылок в других сферах и секторах экономики. Важнейшим условием устойчивости монетарного режима является наличие сбалансированной макроэкономической среды, в основе которой лежит высокая эффективность производства. Для создания такой среды целесообразно существенно оптимизировать регулирующую роль государства в экономической деятельности, особенно в области ценообразования и заработной платы. Важным представляется также постепенное снижение налоговой нагрузки до уровня, оказывающего стимулирующее воздействие на сферы промышленного производства и оказания услуг. Действующее в стране законодательство должно обеспечивать реальную и безусловную защиту интересов инвесторов. Финансовому рынку предстоит стать эффективным механизмом трансформации сбережений в инвестиции, начать играть существенную роль в формировании экономического потенциала страны. С этой целью следует активизировать формирование различных финансовых институтов (страховых компаний, накопительных пенсионных фондов, инвестиционных компаний, фондов и других), аккумулирующих долгосрочные денежные ресурсы. Наряду с этим важно обеспечить устойчивое функционирование всех финансовых секторов, и в первую очередь банковского, в настоящее время занимающего доминирующее положение среди финансовых посредников. За последние годы уже предприняты меры, направленные на формирование основы стабильной работы банковского сектора, в том числе: — принят Декрет Президента Республики Беларусь “О гарантиях сохранности денежных средств физических лиц, размещенных на счетах и (или) в банковские вклады (депозиты)”; — до 25 млн. евро увеличен минимальный размер нормативного капитала для действующих банков, привлекающих денежные средства физических лиц; — увеличена квота участия иностранного капитала в банковской системе Республики Беларусь с 25 до 50%; — введены дополнительные требования к формированию банками специальных резервов по активам, подверженным кредитному риску. Вместе с тем пока остается нерешенным ряд вопросов, связанных с совершенствованием институциональной структуры и инфраструктуры банковского сектора. Так, привлечение национальных и иностранных инвестиций, в том числе на основе приватизации банков, будет способствовать развитию банковского сектора за счет здоровой конкуренции, а также увеличению объемов, количества и качества банковских операций. В этой связи следует отметить, что предполагается продажа миноритарных пакетов акций ОАО “АСБ Беларусбанк” и ОАО “Белагропромбанк”, а также продажа контрольного пакета акций ОАО “Белинвестбанк”. Пересмотр действующей системы финансирования государственных программ на основе создания специализированного финансового агентства и конкурсного размещения заявок на кредитование проектов в рамках государственных программ приведет к улучшению состояния балансов крупнейших банков, контролируемых государством. Как следствие, повысятся качество их активов, достаточность капитала, улучшится ликвидность, что сократит потребность данных банков в рефинансировании со стороны Национального банка и увеличит гибкость монетарной политики. Формирование эффективного механизма по работе с проблемной задолженностью путем внедрения института коллекторства также позволит банкам снизить нагрузку на собственный капитал, повысить ликвидность их баланса и в конечном итоге скажется на рентабельности их деятельности. Совершенствование надзора за банковской деятельностью, в том числе путем реализации международно признанных стандартов надзорной деятельности, и прежде всего Базельских принципов эффективного банковского надзора, также окажет положительное влияние на устойчивость банковского сектора и, соответственно, обеспечение высоких темпов экономического роста. Таким образом, можно сделать вывод, что возможности дальнейшего совершенствования денежнокредитной политики в Республике Беларусь во многом будут определяться темпами развития экономических отношений в нашей стране. Структурные преобразования общеэкономического характера призваны сыграть важную роль в процессах повышения эффективности национальной экономики, восстановления и поддержания высоких устойчивых темпов экономического роста, повышения на этой основе благосостояния населения. 9