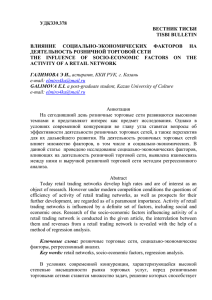

Рис. 1. Динамика продаж в различных сегментах

advertisement

млрд. руб. Рис. 1. Динамика продаж в различных сегментах российского фармацевтического рынка в стоимостном выражении (руб.) 350 300 250 200 300,5 51,1 60,9 326,3 59,5 52,3 Госпитальный 150 100 ДЛО Розничный 188,4 214,5 Весь рынок 50 0 1 пол. 2012 1 пол. 2013 Источник: IMS Health Рынок Розничный Госпитальный ДЛО Весь рынок 1 пол. 2012 Млрд. руб. 1 пол. 2013 188,4 60,9 51,1 300,5 214,5 52,3 59,5 326,3 млрд. долл. Рис. 2. Динамика продаж в различных сегментах российского фармацевтического рынка в стоимостном выражении (долл.) 12 10 9,8 1,7 8 2,0 10,6 1,9 1,7 ДЛО Госпитальный 6 Розничный 4 6,2 6,9 1 пол. 2012 1 пол. 2013 2 Весь рынок 0 Источник: IMS Health Рынок Розничный Госпитальный ДЛО Весь рынок 1 пол. 2012 Млрд. долл. 1 пол. 2013 6,2 2,0 1,7 9,8 6,9 1,7 1,9 10,6 млрд. евро Рис. 3. Динамика продаж в различных сегментах российского фармацевтического рынка в стоимостном выражении (евро) 9 8 7 6 5 7,6 1,3 1,5 8,0 1,5 1,3 Госпитальный 4 Розничный 3 2 ДЛО 4,8 5,3 1 пол. 2012 1 пол. 2013 Весь рынок 1 0 Источник: IMS Health Рынок Розничный Госпитальный ДЛО Весь рынок 1 пол. 2012 Млрд. евро 1 пол. 2013 4,8 1,5 1,3 7,6 5,3 1,3 1,5 8,0 млрд. упак. Рис. 4. Динамика продаж в различных сегментах российского фармацевтического рынка в натуральном выражении 3,0 2,5 2,51 0,1 0,32 2,45 0,1 0,28 2,0 ДЛО 1,5 Госпитальный 1,0 2,14 2,11 Розничный Весь рынок 0,5 0,0 1 пол. 2012 1 пол. 2013 Источник: IMS Health Рынок Розничный Госпитальный ДЛО 1 пол. 2012 Млрд. упак. 1 пол. 2013 2,1 0,3 0,1 2,1 0,3 0,1 Весь рынок 2,5 2,4 Рис. 5. Показатели прироста продаж в различных сегментах российского фармацевтического рынка в стоимостном и натуральном выражении 20 1617 14 14 1211 97 10 6 рубли доллары 0 -1 -10 -5 Розничный Госпитальный ДЛО евро -3 упаковки Весь рынок -12 -14 -15 -16 -20 Источник: IMS Health Рынок Розничный Госпитальный ДЛО Весь рынок рубли 14 -14 16 9 доллары 12 -15 17 7 евро упаковки 11 -16 14 6 -1 -12 -5 -3 Таблица 1. Топ-15 АТС-групп ЛС в сегменте льготного лекарственного отпуска Рейтинг I I полугод. полугод. 2012 2013 1 1 3 2 2 3 4 4 5 5 6 6 9 8 7 10 13 11 12 15 17 7 8 9 10 11 12 13 14 15 Ephmra2 L01 [Противоопухолевые препараты] B02 [Гемостатические препараты] L03 [Иммуноcтимуляторы] A10 [Препараты для лечения сахарного диабета] L04 [Иммунодепрессанты] R03 [Препараты для лечения бронхиальной астмы] A16 [Другие препараты для лечения заболеваний ЖКТ и нарушений обмена веществ] B03 [Антианемические препараты] L02 [Противоопухолевые гормональные препараты] R05 [Препараты, применяемые при кашле и простудных заболеваниях] J05 [Противовирусные препараты для системного применения] C09 [Препараты, влияющие на ренин-ангиотензиновую систему] N05 [Психолептики] N03 [Противоэпилептические препараты] H01 [Гормоны гипоталамуса и гипофиза и их аналоги] Источник: IMS Health Объем продаж в млрд руб. I I полугод. полугод. 2012 2013 14,93 19,19 5,73 8,09 6,93 7,51 5,13 5,73 2,58 2,92 1,98 2,26 1,29 1,33 1,39 0,93 0,62 0,81 0,63 0,58 0,52 1,69 1,33 1,19 1,04 0,87 0,75 0,65 0,60 0,56 Таблица 2. Топ-10 торговых наименований ЛС в сегменте льготного лекарственного отпуска Рейтинг I I полугод. полугод. 2012 2013 2 1 1 2 3 3 5 4 н/д 5 н/д 6 6 7 8 8 9 9 7 10 Объем продаж в млрд руб. Торговое наименование Мабтера Велкейд Копаксон-Тева Генфаксон Генфатиниб Филахромин ФС Коагил-VII Герцептин Ремикейд ЛантусСолостар I полугод. 2012 I полугод. 2013 4,19 4,29 3,71 1,90 1,05 1,03 0,96 1,04 6,27 4,99 4,08 1,88 1,85 1,81 1,46 1,27 1,21 1,15 Источник: IMS Health Таблица 3. Топ-10 производителей ЛС в сегменте льготного лекарственного отпуска Рейтинг I I полугод. полугод. Торговое 2012 2013 наименование 1 1 Roche Johnson & 2 2 Johnson 3 3 Teva Laboratorio 6 4 Tuteur 5 5 Sanofi 7 6 Baxter Int 9 7 «Фармстандарт» 21 8 «Ф-Синтез» 8 9 Novo Nordisk 4 10 Novartis Объем продаж в млрд руб. I I полугод. полугод. 2012 2013 7,98 10,41 4,95 4,59 5,69 5,23 2,19 2,82 1,89 1,70 0,47 1,86 4,37 4,07 3,34 3,17 2,20 2,20 1,97 1,77 Таблица 4. Топ-15 АТС-групп ЛС в госпитальном сегменте Рейтинг I I полуго полуго д. 2012 д. 2013 2 1 3 2 1 4 6 7 3 4 5 6 9 7 12 13 10 8 9 10 11 11 14 12 16 13 18 14 15 15 Источник: IMS Health Ephmra2 J01 [Противомикробные препараты для системного применения] L01 [Противоопухолевые препараты] J05 [Противовирусные препараты для системного применения] K01 [Внутривенные растворы] B01 [Антикоагулянты] J07 [Вакцины] T01 [Диагностические препараты] J06 [Иммунные сыворотки и иммуноглобулины] N01 [Анестетики] N05 [Психолептики] A10 [Препараты для лечения сахарного диабета] C04 [Периферические вазодилататоры] B02 [Гемостатические препараты] L04 [Иммунодепрессанты] N06 [Психоаналептики] Объем продаж в млрд. руб. I I полуго полуго д. 2012 д. 2013 7,55 6,75 5,64 5,38 8,85 3,50 2,90 2,57 5,11 3,29 3,03 2,15 1,54 1,57 1,22 1,15 1,32 1,32 1,28 1,26 1,25 1,11 1,09 1,10 0,95 0,73 1,00 1,04 0,97 0,96 Таблица 5. Топ-10 торговых наименований ЛС в госпитальном сегменте Рейтинг I I полугод полугод . 2012 . 2013 Торговое наименование 1 1 Натрия хлорид 2 2 Калетра 7 3 Клексан Вакцина против гепатита В н/д 4 ДНК рекомбинантная 13 5 Куросурф 11 6 Герцептин 20 7 Пегасис Объем продаж в млрд руб. I I полугод полугод . 2012 . 2013 1,95 1,72 1,82 0,91 0,67 0,81 0,50 0,51 0,39 0,63 0,55 0,54 0,48 5 8 Презиста 16 9 Ультравист 12 10 Глюкоза Источник: IMS Health 0,87 0,46 0,51 0,47 0,45 0,44 Таблица 6. Топ-10 производителей ЛС в госпитальном сегменте Рейтинг I I полугод. полугод. Торговое 2012 2013 наименование 2 1 Sanofi 3 2 Roche Merck Sharp 4 3 Dohme 1 4 GlaxoSmithKline 12 5 «Микроген» 7 6 Novartis 5 7 Abbvie Johnson & 6 8 Johnson 10 9 Nycomed/Takeda 14 10 Pfizer Источник: IMS Health Объем продаж в млрд руб. I полугод. I полугод. 2012 2013 3,28 2,96 2,83 2,41 2,53 3,47 1,20 1,72 2,27 2,31 2,13 1,74 1,70 1,52 1,84 1,43 1,08 1,45 1,40 1,37 Таблица 7. Топ-15 АТС-групп ЛС в розничном сегменте Рейтинг I I полуго полуго д. д. 2012 2013 1 1 2 2 4 3 3 11 4 5 5 6 9 7 Ephmra2 R05 [Препараты, применяемые при кашле и простудных заболеваниях] J01 [Противомикробные препараты для системного применения] R01 [Препараты для лечения заболеваний носа] C09 [Препараты, влияющие на ренин-ангиотензиновую систему] L03 [Иммуноcтимуляторы] M01 [Противовоспалительные и противоревматические препараты] A05 [Препараты для лечения заболеваний печени и желчевыводящих путей] Объем продаж в млрд руб. I I полуго полуго д. д. 2012 2013 10,87 13,68 7,20 8,48 7,10 8,30 7,18 5,42 8,05 7,66 6,57 7,41 5,97 7,05 G03 [Половые гормоны и 8 модуляторы половой системы] G04 [Препараты для лечения 7 9 урологических заболеваний] A07 [Противодиарейные, кишечные противовоспалительные/антибакте 10 10 риальные препараты] 6 11 N02 [Анальгетики] 12 12 A11 [Витамины] A02 [Препараты для лечения заболеваний, связанные с 14 13 нарушением кислотопродукции] S01 [Препараты для лечения 15 14 заболевания глаз] 13 15 N06 [Психостимуляторы] Источник: IMS Health 8 6,09 6,91 6,12 6,69 5,59 6,56 5,35 6,49 6,28 6,05 4,95 5,37 4,88 4,99 5,23 5,16 Таблица 8. Топ-10 торговых наименований ЛС в розничном сегменте Рейтинг I I полугод. полугод. 2012 2013 1 1 3 2 2 3 17 4 4 5 6 6 5 7 7 8 10 9 24 10 Источник: IMS Health Объем продаж в млрд руб. Торговое наименование Эссенциале Н Арбидол Актовегин Кагоцел Линекс Алфлутоп Виагра Конкор Найз Кардиомагнил I полугод. I полугод. 2012 2013 2,11 2,70 1,60 1,95 1,65 1,83 0,86 1,68 1,34 1,42 1,28 1,40 1,31 1,32 1,13 1,24 1,02 1,19 0,73 1,16 Таблица 9. Топ-10 производителей ЛС в розничном сегменте Рейтинг I I полугод. полугод. 2012 2013 1 1 2 2 3 3 4 4 5 5 6 6 7 7 10 8 8 9 9 10 Источник: IMS Health Торговое наименование Novartis Sanofi «Фармстандарт» Bayer Healthcare Servier Nycomed/Takeda Menarini Teva Gedeon Richter Abbott Объем продаж в млрд. руб. I I полугод. полугод. 2012 2013 12,19 14,40 10,55 11,79 8,45 9,58 7,50 9,03 7,50 8,15 6,56 7,62 6,52 6,61 5,33 6,48 6,02 6,13 5,48 6,00