О методах оценки эффективности инвестирования в инновации

advertisement

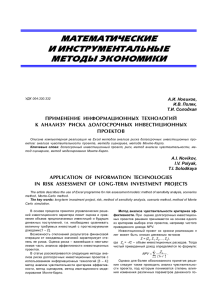

З.М. Магрупова, Д.С. Смирнов О МЕТОДАХ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИРОВАНИЯ В ИННОВАЦИИ И СТРОИТЕЛЬСТВО При реализации инвестиционной программы на промышленном предприятии, направленной на техническое перевооружение, строительство капитальных сооружений и их ремонт, приходится постоянно анализировать ход мероприятия и оценивать предстоящие на каждом этапе риски. Подобная работа заключается не только в коррекции первично принятого решения, но и в последующем планировании и организации соблюдения процесса проведения работ, реакции на изменения. В настоящее время попыткам решения проблемы минимизации рисков при проведении календарного планирования инвестиционных мероприятий уделяется значительное внимание. Природа отдельных рисков для каждого хозяйствующего субъекта индивидуальна, как и детальный список рисков предприятия — дело конкретное. Создать список факторов, формирующих риски негативного отклонения хода реализации проекта, позволит целенаправленное исследование. В контексте данной статьи предполагается рассматривать управление рисками с точки зрения сокращения расходов на превентивные мероприятия по снижению или предотвращению случайных потерь. Также предусматривается уменьшение случайных потерь, которое не связано с использованием инструмента страхования или зависит от внешних, неподконтрольных фирме обстоятельств. Примером такого рода потерь может быть ошибочное проектное заключение о возможности строительства или совместимости закупаемого оборудования. Речь не идет об использовании инструмента страхования в классическом его понимании или о проведении мероприятий по уменьшению страховых премий и прочих платежей за использование страховых фондов или резервов. Для решения задачи построения прогноза с целью поиска наилучшего управленческого решения проведем анализ применимости существующих теоретических методов, что позволит осуществить модификацию метода дерева решений для получения оптимального результата (прогноза). Определение оптимального результата предполагает поиск решения, которое можно отыскать по приведенной ниже формуле: R(S, p)→0, где R – векторный критерий качества, включающий следующие характеристики: S – затраты, при этом S = K+C; 1 p – риски; K – затраты на проведение мероприятий; С – дополнительные затраты на уменьшение риска. Таким образом, в общем случае задача сводится к поиску оптимального решения, учитывающего многовариантность развития реализации проекта, а не только к исчислению NPV с вынесением последующего вердикта о возможности его реализации. Существует значительное число методик, разработанных и широко применяемых в мировой практике [1]. Однако далеко не все из них могут дать качественный результат в процессе поиска оптимального решения. Выделим ряд методик, которые использованы в настоящем исследовании в порядке возрастания сложности оценки. Методы аналогий заключаются в сопоставлении рисков разрабатываемого проекта с учетом уже имеющегося опыта проведения аналогичных мероприятий. В случае осуществления деятельности, сопряженной с поиском уникальных проектных решений, использование этих методов не вполне оправдано, так как осуществляется поиск аналогий среди имеющихся реализаций, но для нового, вероятно, нестандартного решения. У совершенно разных по сложности и длительности проектов может быть однотипная схема реализации со сходным набором стадий. Этот метод можно использовать для оценки рисков отдельных стадий или получения упрощенной предварительной оценки проекта с условием наличия значительной достоверной статистической базы. Достоинством данной группы методов является простота и дешевизна. Методы экспертной оценки и балльной оценки рисков сходны по своей сути и заключаются в вынесении экспертами оценки степени риска реализации проекта или в оценке факторов, влияющих на результирующую величину, например длительность проекта или его стоимость. Очевидно, что данный метод носит субъективный характер, так как основан на вынесении заключения человеком (группой лиц), обладающим достаточной квалификацией, но все же не всегда способным владеть абсолютной полнотой информации по инициируемому проекту. Эта характеристика особенно актуальна в случае сложных проектов как в плане технической реализации, так и мероприятий, воздействующих на большое число внешних по отношению к объекту строительства / ремонта факторов после реализации. Метод дерева решений [2] является усовершенствованием методов экспертной оценки. Варианты развития событий рассматриваются с последующим построением пространственно-ориентированного графа. На нем отображаются наиболее значительные этапы реализации проекта с приведением оценочной стоимости вариантов развития и их математических ожиданий. На сегодняшний день это наиболее распространенный способ 2 прогностической оценки эффективности мероприятия. Дерево легко в построении и последующей интерпретации. Однако оценка носит укрупненный характер и часто не учитывает альтернативные варианты, возникающие по ходу реализации. Использование дерева решений неотделимо от использования метода дисконтированных денежных потоков (discounted cash flow). Он весьма чувствителен к отклонениям в параметрах финансовой модели, таких как изменение величины / темпов роста денежных потоков, коэффициента дисконтирования. Результатом его использования может стать осознание необходимости дополнительных капиталовложений для стабилизации отклонений хода реализации Методы компьютерного моделирования, в частности метод Монте-Карло [3], основан на построении имитационной математической модели для мероприятия со стохастическими характеристиками. Определив вероятностные параметры проекта, а также оценив их корреляционное влияние, можно получить, например, вероятностное распределение доходности проекта. Несомненно, достоинством данной методики является ее адаптируемость под изменяющиеся обстоятельства. Однако она не является прозрачной и простой для восприятия, а требует наличия статистической базы по прогнозируемым параметрам. Рассмотренные группы методов применяются в общем случае только до момента принятия решения о начале реализации мероприятия (целесообразности), не учитывая потребность последующей корректировки хода реализации проекта посредством построенного прогноза. Отметим, что ввиду сложности построения метод Монте-Карло предполагает полное обновление прогнозной модели при изменении параметров проекта. Это обусловлено необходимостью отбросить из рассмотрения уже пройденные этапы реализации проекта и заново смоделировать коэффициенты, в том числе взаимовлияния. Ниже (рис. 1)представлена схема формирования прогнозной модели на основе метода Монте-Карло с целью оценки перспектив принятия управленческого решения. 3 Построение прогнозной модели реализации (набор основных этапов или стадий) Выбор ключевых для проекта переменных, которые изменяются или влияют на факт наступления рискового события Установление параметров (диапазона параметров) переменных и степени их взаимовлияния Внесение уточняющих корректив Имитационное прогнозирование и анализ результатов Принятие управленческого решения Рис.1. Итеративная схема процесса принятия решения о реализации мероприятия Прогнозирование результата на основе одних и тех же данных при постановке задачи ведется с учетом использования оценок, полученных на основании различных методик: а) только поиском NPV с учетом коэффициента дисконтирования; б) с использованием дерева решений и вероятностной оценкой вариантов развития; в) методом Монте-Карло. Для сравнения рассмотрим мероприятие, связанное с расширением производства путем возведения новых мощностей для производства перспективной продукции. Пусть предпроектная проработка требует 100 условных денежных единиц (у.д.е.), после чего будет вынесено решение о строительстве. Стоимость строительства — 900 у.д.е. Согласно прогнозам специалистов строится финансовая модель на 3 года. Проведем сравнение результатов моделирования. 4 Принимая ставку дисконтирования в размере 10%, прогноз, на основе которого проводится расчет, будет иметь следующий вид (табл.1): Таблица 1 Расчет эффективности мероприятия методом ЧДП ( у.д.е.) Показатель / период год 0 год 1 год 2 год 3 Стартовые инвестиции -1000 2 2,10 2,10 850 950 800 Выручка 1700 1995 1680 Себестоимость 1020 1187,5 1016 680 807,5 664 163,2 193,8 159,36 516,8 613,7 504,64 Цена товара Величина продаж, шт. Валовая прибыль Налог на прибыль (24%) Чистый доход -1000 NPV (ставка дисконтирования 10%) 356,15 Таким образом, полученная оценка NPV проекта позволяет принять решение о возможности инвестирования. Теперь используем эти данные для построения дерева решений с естественным допущением: при построении примем, что проведение предпроектных проработок позволит с 90%-й уверенностью говорить о возможности соответствия запланированных результатов фактическим. Для этого построим дерево решений, в котором выше линии сценария развития отображается составляющая денежного потока, а ниже — вероятность наступления сценария (табл. 2). Таблица 2 Расчет эффективности мероприятия на основе дерева решений период времени t=0 вероятность t=0,5 t=1 t=2 t=3 -900 516,8 613,7 504,64 90% NPV 356,15 NPV с учетом вероятности 320,54 0,9 -100 0,1 завершение 10% 5 Данный пример, несмотря на всю его упрощенность, отображает специфическое свойство метода дерева решений: в случае отсутствия рассмотрения прочих вариантов капиталовложений (например, альтернативное вложение денежных средств в прочие строительные проекты, использование построенных мощностей под другие нужды) величина NPV рассматриваемого проекта будет падать при наличии альтернатив. В данном случае речь не идет об отсутствии вариантов развития (сценариев). Теперь рассмотрим решение поставленной задачи на основе моделирования с использованием метода Монте-Карло. Допустим, что объем продаж носит характер нормального распределения ввиду неподконтрольности фирме всех факторов, его формирующих. Цена товара и себестоимость могут быть оценены через треугольное распределение. Переместим моду распределения себестоимости вправо, поскольку нам необходимо заложить превышение планового значения себестоимости фактическим значением. Треугольное распределение будем задавать в рамках 10%-го отклонения от желаемого значения, ожидаемую себестоимость сдвинем на 10% вправо (диапазон 55%– 60%–65%). Число итераций — 11 000 (рис. 2). 450 400 350 300 250 200 150 100 50 0 -5 69 -5 ,64 00 83 ,2 3 -4 946 51 2 -3 ,31 94 96 -3 ,4 13 89 -2 ,52 2 39 08 8 , -1 412 74 5 6 -1 ,32 21 14 9 -5 ,50 5, 36 00 3 0, 17 98 98 3 59 20 ,2 66 6 11 01 6, 44 17 046 2, 08 8 22 32 9, 01 6 28 17 6, 94 4 34 03 3, 88 1 39 89 9, 81 45 975 6, 74 51 761 3, 68 5 57 47 0, 61 3 62 33 7, 54 1 68 19 3, 48 74 905 0, 41 6 79 91 7, 34 85 477 4, 28 26 32 1 количество проявлений значения в наборе Распределение NPV проекта, полученное моделированием методом Монте-Карло значение NPV Рис. 2. Моделирование NPV проекта методом Монте-Карло Из гистограммы видно, что медианой будет значение NPV, приблизительно равное 286 у.д.е., что существенно отличается от прогнозируемого NPV методом построения дерева решений и оценки денежных потоков с использованием коэффициента 6 дисконтирования. Это можно объяснить введением в рассмотрение большего набора рисковых факторов, влияющих на результат мероприятия. Безусловно, принимать априори правильными результаты моделирования методом Монте-Карло вряд ли следует, поскольку в первую очередь точность его результатов повышает расширение статистической базы [4]. Но и очевидным достоинством метода стоит признать демонстрацию стохастического распределения исследуемого параметра. В данном примере важно отметить, что метод показал приблизительно 20% отрицательных значений от их общего числа (в методе дерева решений мы отводили лишь 10% на неудачный исход). Получаем оценку риска проекта. Также был получен диапазон ожидаемых значений (через доверительный интервал), позволивший как следствие оценить влияние на результат аргумента. Далее проведем исследование по поиску зависимости «величина риска – затраты на его минимизации» (см. формулу), итеративно изменяя параметры проекта. Стоит отметить, что при моделировании методом Монте-Карло не принимаются в расчет альтернативные сценарии развития. Демонстрирует лишь результат вычисления [5], что проблематично для анализа чувствительности проекта к изменениям параметров реализации. Поэтому для достижения наилучшего результата предлагаем комбинировать два метода следующим образом (рис. 3). 7 Построение прогнозной модели реализации (набор основных этапов или стадий) Построение 3 деревьев решений (оптимистический, реалистический и пессимистический варианты развития событий) и формализация основных этапов реализации, их оценка в вероятностном и стоимостном выражении Моделирование методом Монте-Карло, получение доверительного интервала оцениваемого параметра (NPV, например), оценка риска Внесение уточняющих корректив в дерево решений Соотнесение полученного результата методами МК и ДР Принятие управленческого решения Рис. 3. Модифицированная итеративная схема процесса рассмотрения предложения о реализации мероприятия Суть предложенного способа заключается в том, что, используя оба метода, можно соотносить их результаты, проверяя их взаимосогласованность и выявляя риски, а также оценивать стоимость минимизации мероприятия. Необходимо построить три дерева решений так, чтобы реалистический сценарий совпал по результатам с медианным значением, полученным методом Монте-Карло, а оптимистический и пессимистический – на границах доверительного интервала. Одновременно наглядно отображаются диапазоны изменений критичных параметров проекта. Гистограмма, построенная методом Монте8 Карло, отображает распределение полученного результата в стохастике и дает возможность построить дерево решений, соответствующее полученной гистограмме. Следует отметить, что при построении дерева решений вероятностные оценки сценариев развития необходимо постоянно корректировать таким образом, чтобы они по своей природе коррелировали с полученными по методу Монте-Карло. Ссылки на Интернет-порталы 1. http://speculator-fin.ru/page-id-333.html 2. http://logic.pdmi.ras.ru/~sergey/teaching/ml/notes-01-dectrees.pdf 3. http://www.riskglossary.com/link/monte_carlo_method.htm 4.http://ru.wikipedia.org/wiki/%D0%9C%D0%B5%D1%82%D0%BE%D0%B4_%D0%9C %D0%BE%D0%BD%D1%82%D0%B5%D0%9A%D0%B0%D1%80%D0%BB%D0%BE 5. http://www.finrisk.ru/MC_var.html 9