ФГОБУ ВПО «МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ ИНСТИТУТ

advertisement

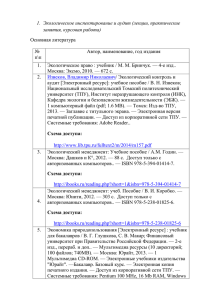

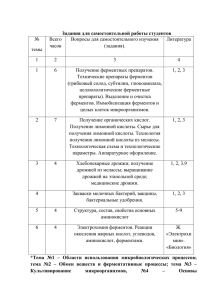

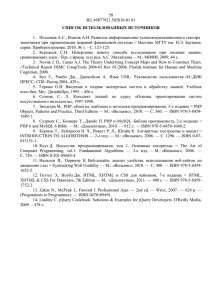

ФГОБУ ВПО «МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ ИНСТИТУТ МЕЖДУНАРОДНЫХ ОТНОШЕНИЙ (УНИВЕРСИТЕТ) МИД РОССИИ» ФАКУЛЬТЕТ МЕЖДУНАРОДНЫХ ЭКОНОМИЧЕСКИХ ОТНОШЕНИЙ КАФЕДРА УЧЕТА, СТАТИСТИКИ И АУДИТА «УТВЕРЖДАЮ» Проректор по программному развитию МГИМО(У) МИД России _____________А.В. Худайкулова «___» ___________________ 2014 г. ПРОГРАММА ПО ДИСЦИПЛИНЕ «ФИНАНСОВОЕ И ИНВЕСТИЦИОННОЕ ПЛАНИРОВАНИЕ» Москва 2014 Учебная программа по дисциплине «Финансовое и инвестиционное планирование» составлена в соответствии с требованиями к обязательному минимуму и уровню подготовки бакалавра по направлению 080100 «Экономика» (38.03.01), профиль «Бухгалтерский учет и аудит», установленными Федеральным государственным образовательным стандартом высшего профессионального образования и учебным планом МГИМО (У) МИД РФ), а также требованиями Положения о порядке разработки и утверждения программ учебных дисциплин МГИМО (У) МИД России (протокол № 43/12 от 11.04.2012 г. Заседания Ученого Совета МГИМО(У) МИД России). Автор программы: __________________ Потанина Ю.М., к.э.н., доцент кафедры УСиА Директор НБ МГИМО им. И.Г. Тюлина: __________________ М.В. Решетникова Программа утверждена на заседании кафедры «Учет, статистика и аудит» факультета Международных экономических отношений МГИМО (У) МИД России. Протокол заседания № ____ от «_____» ________________ 2014 г. Подпись зав. кафедрой: _________ /Григорук Н.Е./ Потанина Ю.М., 2014 МГИМО (У) МИД России, 2014 2 РАЗДЕЛ 1. ОРГАНИЗАЦИОННО-МЕТОДИЧЕСКИЙ 1.1. Цели и задачи дисциплины, её общая характеристика: В соответствии с назначением основной целью дисциплины является формирование у будущих экономистов базовых профессиональных компетенций, необходимых для решения профессиональных задач, связанных с проектированием, организацией, реализацией и выбором источников финансирования инвестиционных проектов, подготовки и проведением переговоров с инвесторами, а также получение ими практических навыков по финансовому моделированию указанных процессов. Изучение дисциплины необходимо для получения навыков профессиональной деятельности в экономических, финансовых, маркетинговых и аналитических службах организаций различных отраслей и форм собственности, в академических и ведомственных научно-исследовательских организациях, в органах государственной власти федерального, регионального и муниципального уровня на должностях, требующих высшего экономического образования. Основными задачами дисциплины являются: - изучение теоретических основ финансового и инвестиционного планирования и прогнозирования; - формирование системных теоретических знаний в области методов и моделей оценки эффективности инвестиционных проектов и получение целостного представления об алгоритме разработки финансового плана инвестиционной программы; - получение первичных практических навыков разработки инвестиционных проектов и программ; выявления их источников финансирования и подготовки финансового обоснования; - выработка умения осуществлять профессионально обоснованный выбор между альтернативными проектами, умение проводить сравнительный анализ проектов и выполнять ранжирование независимых проектов; - овладение навыками финансового моделирования для целей финансового и инвестиционного планирования. 1.2. Место дисциплины в структуре основной образовательной программы: Дисциплина «Финансовое и инвестиционное планирование» является дисциплиной по выбору в вариативной части профессионального цикла ООП бакалавриата по направлению 080100 «Экономика» профиль «Бухгалтерский учет, анализ, аудит». Для успешного освоения дисциплины студенты должны опираться на знания, полученные в 3 ходе изучения курсов «Менеджмент», «Экономика фирмы», «Маркетинг», «Экономическая информатика», «Теория и основы бухгалтерского учета», «Налоги и налогообложение», «Экономический анализ», «Основы международных стандартов финансовой отчетности», «Основы управленческого учета». Дисциплина относится к завершающим образовательный процесс подготовки бакалавра профиля «Бухгалтерский учет, анализ, аудит», что означает формирование в процессе ее изучения у студентов знаний, умений и навыков по выбранному профилю подготовки. 1.3. Требования к результатам освоения дисциплины: В ходе курса у студентов должно сформироваться полное и комплексное представление о сущности, формах проявления и содержании финансового и инвестиционного планирования, а также приобретены практические навыки и умения моделирования финансовых решений в среде электронных таблиц MS Excel. В результате изучения дисциплины студенты должны: 1) знать содержание финансового планирования, его взаимосвязь с инвестиционной деятельностью компании, виды и классификации инвестиционных проектов, иметь представление об основах организации финансового планирования, основные методы и приемы оценки эффективности инвестиционной деятельности компании, способы анализа и отбора альтернативных инвестиционных проектов; 2) уметь учитывать влияние факторов внешней и внутренней среды в процессах финансового и инвестиционного планирования, составлять технико-экономическое обоснование и разрабатывать программу финансирования инвестиционного проекта, применять на практике методики инвестиционного анализа и оценивать инвестиционные риски, осуществлять выбор оптимальных инвестиционных проектов при лимите финансирования; 3) владеть профессиональной лексикой и специальной терминологией финансового планирования и инвестирования; методами и способами поиска, сбора, систематизации и использования специальной информации в процессе формирования и управления инвестиционным портфелем компании; навыками использования лучшего отечественного и зарубежного опыта в области организации финансирования инвестиционных программ. Процесс изучения дисциплины направлен на формирование следующих компетенций: 1. общекультурные: - овладение культурой мышления, развитие способностей к обобщению, анализу, восприятию информации, постановке цели и выбору путей ее достижения (ОК-1); 4 - способность анализировать социально-значимые проблемы и процессы, происходящие в обществе, прогнозировать возможное их развитие в будущем и оценивать их влияние на инвестиционные процессы компании (ОК-4); - умение использовать в своей деятельности нормативно-правовые акты, регулирующие инвестиционную деятельность в РФ: Федеральные законы, Налоговый кодекс РФ, Указы Президента РФ, Постановления Правительства РФ, письма Минфина РФ, и др. (ОК-5); - способность логически верно, аргументировано и ясно строить устную и письменную речь при подготовке финансового обоснования инвестиционной программы, для переговоров с инвесторами (ОК-6); - готовность к кооперации с коллегами, командной работе при проектировании, разработке и реализации инвестиционной программы компании (ОК-7); - способность находить организационно-управленческие решения и готовность нести за них ответственность (ОК-8); - способность к саморазвитию, постоянному повышению своей квалификации и мастерства (ОК-9); - способность понимать сущность и значение финансовой информации в развитии современного информационного общества, сознавать опасности и угрозы, возникающие в этом процессе (в частности, последствия использования устаревшей, непроверенной, ложной информации); соблюдать основные требования информационной безопасности с целью сохранения коммерческой тайны (ОК-12); - владение основными методами, способами и средствами получения, хранения и обработки информации, способность работать с информацией в глобальных компьютерных сетях; уровень навыков работы с компьютером обеспечивает эффективное управление информационными ресурсами, (ОК-13); - владеет английским языком на уровне, достаточном для решения профессиональных задач (ОК-14). 2. профессиональные: в расчетно-экономической деятельности - способен собрать и проанализировать исходные данные для расчета показателей, характеризующих финансовую и инвестиционную деятельность хозяйствующих субъектов (ПК-1); - способен выполнять необходимые для составления экономических разделов планов расчеты, обосновывать их и представлять результаты работы в соответствии с принятыми в организации стандартами (ПК-2); 5 в аналитической и научно-исследовательской деятельности - способен осуществлять сбор, анализ и обработку данных, необходимых поставленных экономических задач (ПК-4); - способен выбрать инструментальное средство для обработки экономических данных, проанализировать результаты расчетов и обосновать полученные выводы (ПК-5); - способен на основе плановых показателей инвестиционных процессов строить модели финансовых потоков и подготавливать прогнозные формы финансовой отчетности, анализировать и содержательно интерпретировать полученные результаты (ПК-6); - способен анализировать и интерпретировать финансовую, бухгалтерскую и иную информацию, содержащуюся в отчетности предприятий различных форм собственности, организаций, ведомств и использовать полученные сведения для принятия управленческих решений (ПК-7); - способен, используя отечественные и зарубежные источники информации, собрать необходимые данные, относящиеся к потенциальной области инвестирования проанализировать их и подготовить информационный обзор и/или аналитический отчет (ПК-9); - способен использовать для решения аналитических и исследовательских задач современные технические средства и информационные технологии (использование компьютерных технологий для моделирования финансового плана инвестиционной программы) (ПК-10); - способен оценивать варианты управленческих решений с учетом критериев социально-экономической эффективности, оценки рисков и возможных последствий (ПК-13). 6 РАЗДЕЛ 2. СОДЕРЖАНИЕ ДИСЦИПЛИНЫ 2.1.Объем дисциплины и виды учебной работы: Трудоемкость Вид работ Академические часы Зачетные единицы Общая трудоемкость 64 Аудиторная работа 32 Лекции 16 Практические занятия/семинары 16 Самостоятельная работа, всего 32 В том числе: Работа над индивидуальным проектом 16 Самоподготовка 16 Виды текущего контроля: 1. Опрос на семинаре. 2. Результаты расчетов по кейсам. 3. Контрольная работа (самостоятельное выполнение заданий кейса). Вид итогового контроля: Презентация и защита отчета по индивидуальному проекту Вид промежуточной аттестации: Зачет 2 2.2. Содержательный план дисциплины: Количество часов (в ак. ч. и/или кредитах) Семин. / Самост. Всего ч Лекции Пр. занят. работа по теме Наименование разделов и тем Раздел 1. Финансовое и инвестиционное планирование: задачи, подходы, инструменты практической реализации 8 8 16 32 Тема 1.1. Финансовая и инвестиционная стратегия компаний. Финансовая политика. Тема 1.2. Управление финансированием инвестиционной деятельности компании. Структура и стоимость капитала компании. Риски и их учет в принятии инвестиционных решений Тема 1.3. Экспертиза инвестиционных проектов и основные требования инвестиционных институтов, предъявленные к проектам. Технология подготовки инвестиционного меморандума Тема 1.4. Технология бюджетирования в системе финансового планирования предприятия Раздел 2. Компьютерные технологии в финансовом и инвестиционном планировании Тема 2.1. Программные решения для финансового и инвестиционного планирования и анализа. Разработка эффективной финансовой модели для управления финансовой составляющей инвестиционных проектов Тема 2.2. Расширение модели операционной прибыли для построения эффективной и доходной финансовой модели 2 2 4 8 2 2 4 8 2 2 4 8 2 2 4 8 8 8 16 32 2 2 4 8 2 2 4 8 7 Количество часов (в ак. ч. и/или кредитах) Семин. / Самост. Всего ч Лекции Пр. занят. работа по теме Наименование разделов и тем Тема 2.3. Расчеты долга, денежных средств и процентов. Выделение критических драйверов модели для лучшего структурирования финансовой модели Тема 2.4. Разработка балансовых отчетов в финансовых моделях инвестиционных проектов. Внедрение в балансовые отчеты резервных таблиц для более эффективного управления отчтеными данными по результатам моделирования. ИТОГО 2 2 4 8 2 2 4 8 32 32 64 128 2.3. Содержание дисциплины. Раздел 1. Финансовое и инвестиционное планирование: задачи, подходы, инструменты практической реализации Тема 1.1. Финансовая и инвестиционная стратегия компаний. Финансовая политика. Задачи финансовой деятельности компаний: привлечение ресурсов для осуществления хозяйственной деятельности; распределения полученных ресурсов (инвестирования). Анализ и оценка финансового потенциала компаний. Инвестиционная и кредитная стратегия как составляющие финансовой стратегии компании. Финансовые функции подразделений финансовой службы компаний. Процесс разработки финансовой стратегии. Инвестиционная стратегия компании как система. Методы формирования инвестиционной стратегии компании. Нормативно-правовой аспект инвестиционной стратегии. Структура институционального аспекта инвестиционной стратегии. Основные этапы реализации инвестиционной стратегии компании. Сущность финансовой политики компании, ее цели и задачи. Основные направления реализации финансовой политики компании. Долгосрочная финансовая политика предприятия и ее роль в реализации стратегических целей развития предприятия. Инвестиционные ресурсы предприятия. Организация информационного обеспечения финансовой политики. Семинар по теме 1.1. Перечень вопросов для обсуждения на семинаре: 1. Сравнительная характеристика типов финансовой стратегии. 2. Назначение и роль финансового механизма. 3. Структура и функции органов управления финансовой стратегией. 4. Финансовая стратегия и финансовая тактика. 5. Дать характеристику элементов финансовой политики. 6. Субъекты и объекты финансовой политики. 7. Источники и формы финансирования предприятия. 8 Литература для подготовки по теме 1.1. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. 3. Воронцовский А.В. Инвестиции и финансирование: методы оценки и обоснования. Санкт-Петербург: Изд-во С.-Петерб. ун-та, 1998. - 528 с. - ISBN 5-288-02108-2 - Дополнительная литература 1. Шарп У.Ф. Инвестиции: пер. с англ. - Москва: ИНФРА-М, 2012. - XII, 1027 с. (Университетский учебник. Бакалавриат). - ISBN 978-5-16-002595-7 2. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 3. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 - ЭБД (неограниченный доступ) 1. Чернов, В.А. Инвестиционный анализ : учебное пособие [Электронный ресурс] / В.А. Чернов ; под ред. М.И. Баканов. - 2-е изд., перераб. и доп. - М. : Юнити-Дана, 2012. 160 с. - ISBN 978-5-238-01301-5 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru 9 Тема 1.2. Управление финансированием инвестиционной деятельности компании. Структура и стоимость капитала компании. Риски и их учет в принятии инвестиционных решений Задачи управления финансированием инвестиционной деятельности. Принятие инвестиционных решений и критерии инвестирования. Текущая стоимость отсроченного дохода. Окупаемость инвестиций. Проблемы финансирования и принципы принятия инвестиционных решений. Использование долгосрочных заемных источников и их формы. Политика привлечения долгосрочных заемных средств. Прогнозирование финансовой устойчивости. Модели прогнозирования банкротства. Организация финансирования проекта. Оценка потребности в финансировании. Календарный график финансирования на этапе инвестиционных затрат. Роль денежных потоков в реализации долгосрочных инвестиций. Оценка денежных потоков и направленность по периодам жизненного цикла инвестиционного проекта. Модель зависимости потребности во внешнем финансировании от производственно-технических и организационно-экономических характеристик инвестиционного проекта. Прогнозирование проектных денежных потоков. Прогноз будущего объема продаж и притока денежных средств. Обоснование доли прибыли для инвестирования экономическая рентабельность. Анализ приращения денежных потоков. Понятие капитальных и организационных затрат. Особенности расчета денежных потоков при реализации и завершении проекта. Понятие структуры капитала. Операционный и финансовые рычаги. Теория структуры капитала: модели Модильяни-Миллера; компромиссные модели и их применение. Целевая структура капитала и ее определение. Расчет оптимальной структуры капитала. Воздействие структуры капитала на рыночную стоимость предприятия. Составляющие капитала и их цена. Оценка стоимости капитала, модели оценки. Модель оценки доходности финансовых активов. Метод дисконтирования денежного потока. Метод “доходность плюс премия за риск”. Определение средневзвешенной цены капитала. Понятие риска инвестиционных решений. Методология оценки величины риска инвестиционного проекта. Диверсификация и риск. Схема определения портфельного риска. Базовые принципы доходности и риска. Семинар по теме 1.2. Перечень вопросов для обсуждения на семинаре: 1. Перечислите функции специального подразделения по управлению инвестициями. 2. Состав прогнозной финансовой отчетности предприятия. 10 3. Банкротство предприятий – причины, последствия, методы прогнозирования. 4. Особенности формирования оптимальной структуры капитала предприятия. 5. Воздействие структуры капитала на рыночную стоимость предприятия. 6. Эффект финансового рычага. Рациональная политика заимствования средств. 7. Методы определения стоимости собственного и заемного капитала компании. 8. Виды и факторы риска предпринимательской деятельности. 9. Риск инвестиционного проекта. Методы оценки инвестиционного риска. 10. Разработка мероприятий по снижению рисков на предприятии. Литература для подготовки по теме 1.2. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. 3. Воронцовский А.В. Инвестиции и финансирование: методы оценки и обоснования. Санкт-Петербург: Изд-во С.-Петерб. ун-та, 1998. - 528 с. - ISBN 5-288-02108-2 - Дополнительная литература 1. Шарп У.Ф. Инвестиции: пер. с англ. - Москва: ИНФРА-М, 2012. - XII, 1027 с. (Университетский учебник. Бакалавриат). - ISBN 978-5-16-002595-7 2. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 3. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 4. Смоляк С.А. Дисконтирование денежных потоков в задачах оценки эффективности инвестиционных проектов и стоимости имущества / Центральный экон.-мат. ин-т РАН. Москва: Наука, 2006. - 323 с. - (Экономическая наука современной России). - ISBN 5-02033792-7 - ЭБД (неограниченный доступ) 1. Чернов, В.А. Инвестиционный анализ : учебное пособие [Электронный ресурс] / В.А. Чернов ; под ред. М.И. Баканов. - 2-е изд., перераб. и доп. - М. : Юнити-Дана, 2012. 160 с. - ISBN 978-5-238-01301-5 11 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru Тема 1.3. Экспертиза инвестиционных проектов и основные требования инвестиционных институтов, предъявленные к проектам. Технология подготовки инвестиционного меморандума Отбор проектов для инвестирования. Этапы проведения экспертизы. Предварительная экспертиза. Имитационный анализ – основной этап экспертизы. Принятие решения о финансировании – заключительный этап экспертизы. Карта проведения экспертизы и организация работ. Отбор экспертов. Оценка результатов экспертизы. Основные требования, предъявляемые к инвестиционным проектам российскими государственными инвестиционными институтами. Требования зарубежных инвестиционных институтов: Всемирного банка; Международного банка реконструкции и развития; Международной финансовой корпорации; Европейского банка реконструкции и развития. Требования метода анализа проектов, финансируемых международными организациями. Схема заявки получения кредита. Документальное оформление инвестиционных проектов. Отличие инвестиционного меморандума от бизнес-плана. Юридическое сопровождение проекта. Форма собственности и правовой статус. Сопроводительные документы при получении заемных средств. Основные сведения по кредитной заявке, сведения о заемщике, сведения о предмете кредитуемой коммерческой деятельности, сведения о рынке сбыта и об организации сбыта, сведения об организации деятельности и кадрах, о риске и страховании, о предполагаемой прибыльности, обоснование возврата кредита. Семинар по теме 1.3. 12 Перечень вопросов для обсуждения на семинаре: 1. Назовите основные российские государственные инвестиционные институты. 2. Перечислите основные этапы проведения инвестиционной экспертизы. Какие методы проведения являются наиболее распространенными. 3. Прогнозирование устойчивых темпов роста предприятия. 4. Формирование инвестиционного портфеля капитальных вложений. 5. Формирование инвестиционного портфеля ценных бумаг. 6. Методики оценки эффективности инвестиций, используемые отечественными и зарубежными инвестиционными институтами. Литература для подготовки по теме 1.3. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. 3. Воронцовский А.В. Инвестиции и финансирование: методы оценки и обоснования. Санкт-Петербург: Изд-во С.-Петерб. ун-та, 1998. - 528 с. - ISBN 5-288-02108-2 - Дополнительная литература 1. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 2. Четыркин Е.М. Финансовый анализ производственных инвестиций / Академия нар. хозва при Правительстве РФ. - Москва: Дело, 1998. - 256 с. - ISBN 5-7749-0068-1. 3. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 4. Смоляк С.А. Дисконтирование денежных потоков в задачах оценки эффективности инвестиционных проектов и стоимости имущества / Центральный экон.-мат. ин-т РАН. Москва: Наука, 2006. - 323 с. - (Экономическая наука современной России). - ISBN 5-02033792-7 - ЭБД (неограниченный доступ) 1. Чернов, В.А. Инвестиционный анализ : учебное пособие [Электронный ресурс] / В.А. Чернов ; под ред. М.И. Баканов. - 2-е изд., перераб. и доп. - М. : Юнити-Дана, 2012. 160 с. - ISBN 978-5-238-01301-5 13 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 3. Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция, исправленная и дополненная) (утв. Минэкономики РФ, Минфином РФ и Госстроем РФ от 21 июня 1999 г. N ВК 477) п.9 Учет инфляции при оценке эффективности ИП. - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru Тема 1.4. Технология бюджетирования в системе финансового планирования предприятия. Бюджетирование как составная часть финансового планирования. Определение и сущность понятия «бюджетирование». Роль и место бюджетирования в общей системе финансового планирования. История и этапы становления и развития бюджетирования в России. Задачи, стоящие перед бюджетированием. Фазы принятия решения в бюджетировании. Объект бюджетирования. Принципы бюджетирования. Виды бюджетов предприятия, принципы их классификации. Схема общей технологии бюджетирования для предприятий различных отраслей. Методы составления прогнозного бюджета продаж. Определение плана производства (товарного выпуска) и целевого (конечного) уровня запасов готовой продукции. Определение потребности в основных материалах. Составление бюджета закупок. Составление бюджета прямых затрат труда. Бюджет производственных затрат. Бюджет доходов и расходов. Бюджет движения денежных средств. Экономическое содержание прогнозного балансового отчета. Организация системы бюджетирования на предприятии. Центры финансовой ответственности и финансового учета, их цели и задачи. Организация контроля за исполнением бюджетов. 14 Семинар по теме 1.4. Перечень вопросов для обсуждения на семинаре: 1. Охарактеризуйте базовые принципы бюджетирования. 2. Какие основные результаты обеспечивает бюджетирование? 3. Перечислите основные этапы разработки бюджетов. 4. Назовите области применения технологии бюджетирования. Литература для подготовки по теме 1.4. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. 3. Воронцовский А.В. Инвестиции и финансирование: методы оценки и обоснования. Санкт-Петербург: Изд-во С.-Петерб. ун-та, 1998. - 528 с. - ISBN 5-288-02108-2 - Дополнительная литература 1. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 2. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 3. Четыркин Е.М. Финансовый анализ производственных инвестиций / Академия нар. хозва при Правительстве РФ. - Москва: Дело, 1998. - 256 с. - ISBN 5-7749-0068-1. - ЭБД (неограниченный доступ) 1. Вахрушина, М. А. Управленческий анализ : учеб. пособие [Электронный ресурс] / М. А. Бахрушина. - 6-е изд., испр. - М.: Омега-Л, 2010. - 399 с. - (Высшее финансовое образование). - ISBN 978-5-370-01179-5 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ 15 http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru Раздел 2. Компьютерные технологии в финансовом и инвестиционном планировании Тема 2.1. Программные решения для финансового и инвестиционного планирования и анализа. Разработка эффективной финансовой модели для управления финансовой составляющей инвестиционных проектов. Этапы разработки финансовой модели: - планирование; - подготовка документации; построение модели; - завершение работы. Хранение исходных данных, расчетов и отчетов отдельными частями для обеспечения логичного информационного потока по всей финансовой модели. Планирование требуемого окончательного вида модели и работа в обратном порядке для достижения окончательного результата по финансовой модели. Рекомендуемые схемы для разработки надежных и гибких финансовых моделей инвестиционных проектов. Определение начальных действий, необходимых для максимального использования среды электронных таблиц MS Excel в финансовом моделировании инвестиционной деятельности. Практическое занятие 2.1. 1. Начало создания финансовой модели в среде электронных таблиц MS Excel. 2. Построение простой модели для расчета прибыли в ходе оперативной фазы инвестиционной программы. Литература для подготовки по теме 2.1. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. - Дополнительная литература 1. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 16 2. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 3. Четыркин Е.М. Финансовый анализ производственных инвестиций / Академия нар. хозва при Правительстве РФ. - Москва: Дело, 1998. - 256 с. - ISBN 5-7749-0068-1. - ЭБД (неограниченный доступ) 1. Вахрушина, М. А. Управленческий анализ : учеб. пособие [Электронный ресурс] / М. А. Бахрушина. - 6-е изд., испр. - М.: Омега-Л, 2010. - 399 с. - (Высшее финансовое образование). - ISBN 978-5-370-01179-5 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru Тема 2.2. Расширение модели операционной прибыли для построения эффективной и доходной финансовой модели Перечисление позиций из отчета о прибыли и убытках для построения эффективной финансовой модели инвестиционного проекта. Принятие необходимых допущений для получения полной отдачи финансовой модели. Пересмотр сделанных допущений для повышения точности финансовой модели. Учет фактора инфляции в финансовой модели. Расширение временнóго горизонта финансовой модели для включения в нее всех этапов проекта. Практическое занятие 2.2. 1. Дальнейшая проработка базовой модели, построенной на практическом занятии 1. 2. Добавление в электронную таблицу всех необходимых элементов из отчета о прибыли и убытках. 17 3. Расширение временнóго горизонта финансовой модели для включения в нее этапа строительства по проекту. Литература для подготовки по теме 2.2. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. - Дополнительная литература 1. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 2. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 3. Четыркин Е.М. Финансовый анализ производственных инвестиций / Академия нар. хозва при Правительстве РФ. - Москва: Дело, 1998. - 256 с. - ISBN 5-7749-0068-1. - ЭБД (неограниченный доступ) 1. Вахрушина, М. А. Управленческий анализ : учеб. пособие [Электронный ресурс] / М. А. Бахрушина. - 6-е изд., испр. - М.: Омега-Л, 2010. - 399 с. - (Высшее финансовое образование). - ISBN 978-5-370-01179-5 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru 18 Тема 2.3. Расчеты долга, денежных средств и процентов. Выделение критических драйверов модели для лучшего структурирования финансовой модели Моделирование различных долговых инструментов для эффективного управления погашением долга. Добавление первоочередного долга: изучение задействованных частей финансовой модели для минимизации влияния накопления долга. Расчет средней величины долга, взвешенного на время, для точного расчета процентов по нему. Деловая точка зрения: акцент на важность денежных средств и потоков для укрепления вложений. Разделение денежных потоков и бухгалтерских доходов для проведения надежных расчетов. Расчет процентов на денежные средства. Практическое занятие 2.3. 1. Добавление расчетов денежных средств и процентов в базовую модель расчета валового дохода, построенную в ходе практического занятия 2. 2. Проведение расчетов первоочередного долга, средней величины первоочередного долга, взвешенного на время, и процентов по первоочередному долгу. 3. Расчеты остатков денежных средств, среднего размера денежных средств, взвешенного на время, и процентов на денежные средства. 4. Вычисление чистой стоимости финансирования и добавление ее в отчет о прибыли и убытках. 5. Разработка балансовых отчетов для улучшения общей эффективности финансовых моделей. Литература для подготовки по теме 2.3. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. - Дополнительная литература 1. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 2. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 19 3. Четыркин Е.М. Финансовый анализ производственных инвестиций / Академия нар. хозва при Правительстве РФ. - Москва: Дело, 1998. - 256 с. - ISBN 5-7749-0068-1. - ЭБД (неограниченный доступ) 1. Вахрушина, М. А. Управленческий анализ : учеб. пособие [Электронный ресурс] / М. А. Бахрушина. - 6-е изд., испр. - М.: Омега-Л, 2010. - 399 с. - (Высшее финансовое образование). - ISBN 978-5-370-01179-5 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru Тема 2.4. Разработка балансовых отчетов в финансовых моделях инвестиционных проектов. Внедрение в балансовые отчеты резервных таблиц для более эффективного управления отчетными данными по результатам моделирования. Внедрение в балансовые отчеты резервных таблиц для более эффективного управления представленными цифрами. Введение балансовых коэффициентов для расчета кредиторской и дебиторской задолженностей и материально-производственных запасов. Поиск самой правильной резервной таблицы для каждой цифры для того, чтобы сделать баланс более понятным. Внедрение системного прерывания при обнаружении ошибок для мгновенного обозначения любых проблемных мест в балансе. Формирование отчетов «ЕСЛИ» для получения более эффективного системного прерывания при обнаружении ошибок. Использование функций «ТЕКСТ» в среде электронных таблиц MS Excel для ускорения составления резервных таблиц для балансовых отчетов. Практическое занятие 2.4. 1. Cоздание резервной таблицы для балансового отчета с использованием текстовой функции. 20 2. Добавление баланса и всех необходимых резервных таблиц и соединение их с соответствующими местами в расчете денежных средств, построенном в ходе практического занятия 3. 3. Завершение создания бухгалтерского баланса с обеспечением его точности. Литература для подготовки по теме 2.4. - Основная литература 1. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. 8-е изд., перераб. и доп. - Москва: Альпина Паблишер, 2014. - 1315 с.: рис., табл. - Доп. тит. л. ориг. англ. - ISBN 978-5-9614-4505-3 2. Инвестиции: учебник для бакалавров / отв. ред. В.В. Ковалев, В.В. Иванов, В.А. Лялин. 2-е изд., перераб. и доп. - Москва: Проспект, 2013. - 584 с. - ISBN 978-5-392-08968-0. - Дополнительная литература 1. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие для вузов / Гос. ун-т - Высшая школа экономики. - 2-е изд., перераб. и доп. - Москва: Экономистъ, 2004. - 345 с. - (Homo faber). - ISBN 5-98118-029-3 2. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов / пер. с нем. А.В. Игнатова, Е.Н. Станиславчик. - Москва: Ось-89, 2007. - 239 с. - ISBN 978-598534-714-2 - ЭБД (неограниченный доступ) 1. Вахрушина, М. А. Управленческий анализ : учеб. пособие [Электронный ресурс] / М. А. Бахрушина. - 6-е изд., испр. - М.: Омега-Л, 2010. - 399 с. - (Высшее финансовое образование). - ISBN 978-5-370-01179-5 2. Когденко, В.Г. Краткосрочная и долгосрочная финансовая политика. Учебное пособие. [Электронный ресурс] / В.Г. Когденко, М.В. Мельник, И.Л. Быковников. - М. : ЮнитиДана, 2012. - 480 с. - ISBN 978-5-238-01690-0 - Программное обеспечение, базы данных, информационно-справочные и поисковые системы http://www.12manage.com http://www.cfin.ru/ http://gaap.ru www.expert-systems.com http://www.iteam.ru http://www.uptp.ru http://www.e-xecutive.ru http://www.aup.ru 21 2.4. Оценочные средства для текущего контроля успеваемости, промежуточной аттестации по итогам освоения дисциплины 2.4.1. Оценочные средства для текущего контроля успеваемости Образцы тестовых заданий 1. Оптимальный объем денежных средств при управлении активами a. прямо пропорционален пропорционален процентному потребности доходу по в денежных краткосрочным средствах ценным и обратно бумагам и единовременным расходам по их продаже, b. прямо пропорционален потребности в денежных средствах и процентному доходу по краткосрочным ценным бумагам и обратно пропорционален единовременным расходам по продаже краткосрочных ценных бумаг, c. прямо пропорционален процентному доходу по краткосрочным ценным бумагам и единовременным расходам по их продаже и обратно пропорционален потребности в денежных средствах, d. прямо пропорционален потребности в денежных средствах и единовременным расходам по продаже краткосрочных ценных бумаг и обратно пропорционален процентному доходу по краткосрочным ценным бумагам. 2. Основные составляющие денежного потока от операционной деятельности включают a. поступления от продажи собственных ценных бумаг, b. поступления от продажи основных средств, c. выплаты поставщикам сырья и материалов, d. выплаты поставщикам оборудования. 3. Критерием платежеспособности инвестиционного проекта является a. превышение поступлений денежных средств над их выплатами по периодам, b. превышение простой нормы доходности инвестиций над рентабельностью активов, c. положительное сальдо накопленных денежных потоков по периодам, d. положительная величина эффекта финансового рычага. 4. Дисконтированию стоимостных показателей соответствует формула a. G/(1 + r*t), b. G/(1 + r)t, c. G*(1 + r*t), d. G*(1 + r)t. 22 отчетной 5. К характеристикам эффективной ставки процентов НЕ относится a. ставка включает инфляционную составляющую, b. ставка рассчитывается на основе номинальной ставки, c. ставка учитывает периодичность начисления процентов, d. ставка рассчитывается на основе реальной ставки. 6. Чистая современная стоимость проекта НЕ может рассчитываться как a. сумма дисконтированных чистых денежных потоков, b. сумма дисконтированных денежных потоков от операционной деятельности – единовременные инвестиции, c. сумма дисконтированных денежных потоков от операционной деятельности сумма наращенных денежных потоков от инвестиционной деятельности, d. сумма дисконтированных денежных потоков от операционной деятельности + сумма дисконтированных денежных потоков от инвестиционной деятельности. 7. Чистая современная стоимость проекта показывает a. абсолютный доход от проекта, b. прирост рыночной стоимости предприятия по проекту, c. рыночную стоимость предприятия по итогам проекта, d. относительную доходность проекта. 8. Индекс прибыльности проекта НЕ может применяется для a. выбора условий финансирования проекта, b. оценки целесообразности проекта, c. выбора проекта из ряда альтернативных, d. оценки относительной доходности проекта. 9. Выбор условий финансирования проекта осуществляется с использованием показателя a. чистый денежный поток, b. индекс прибыльности, c. внутренняя норма доходности, d. чистая современная стоимость. 10. К характеристикам эквивалентного аннуитета НЕ относится положение a. применяется для выбора среди проектов с разными сроками их реализации, b. используется только для выбора среди бездоходных инвестиций, c. может использоваться как показатель эффективности инвестиций, d. рассчитывается на основе чистой современной стоимости 23 Образцы задач и решений Задача 1. Условие: Имеется земельный участок, который в настоящее время можно продать за $50 000. В качестве альтернативного варианта принято решение построить на этом участке административное здание. Для начала строительства нужно затратить $100 000. Через год на строительство нужно выделить еще $100 000. На окончательную отделку здания через два года понадобится $100 000, и его тут же можно будет продать за $400 000. Какой вариант следует принять, если стоимость используемого капитала равна 7%? Решение: Составим таблицу ожидаемых номинальных денежных потоков. Год Земля Строительство здания Выручка Итого денежный поток 0 –50 000 –100 000 1 2 –100 000 –150 000 –100 000 –100 000 400 000 300 000 Дисконтированные денежные потоки приведены в таблице Год 0 1 2 Дисконтирующий множитель 1,0 Номинальный денежный поток –150 000 Приведенная стоимость –150 000 1 0,935 1,07 –100 000 –93 500 300 000 261 900 1 0,873 107 , 2 Чистая приведенная стоимость $18 400 Вывод: чистая приведенная стоимость проекта оказалась положительной. Это означает, что стоимость проекта выше, чем сумма затрат на его осуществление, и проект можно принять. Если выбрать альтернативную стоимость капитала выше, чем 7%, то заключение может быть не в пользу проекта строительства здания. Задача 2. Прибыль предприятия без учета процентов за пользование кредитом и налогов (нетто-результат) составляет за год 532,6 тыс. рублей. В составе валюты баланса собственные средства составляют 628,1 тыс. руб., а заемные 818,9 тыс. рублей. Ставка налога на прибыль - 35 процентов, а за заемный капитал приходится платить из расчета 30 % годовых. Определить : рентабельность собственных средств; эффект финансового рычага. 24 Формулы расчета: 1. (Нетто-результат минус проценты минус налоги) / собственные средства. 2. (1-0,35)*(ЭРА - ставка процентов)*(заемный капитал/собственные средства), где ЭРА = Нетто-результат / Активы, в %. Задача 3. По плану прибыль после уплаты процентов за кредит и налогов и рентабельность собственных средств соответственно должны составить 229,6 тыс. рублей и 14,8 %. Расчеты проведены на основе следующих данных: а) Ставка налога - 30 процентов. б) % по кредитам включаются в издержки и равны 16 процентам. в) активы равняются 2375 тыс. рублей. г) заемный капитал - 825 тыс. рублей. Дать оценку политике финансирования предприятия на основе расчетов показателей: 1. Пороговый нетто-результат. 2. Эффект финансового рычага. Формулы расчета: 1. Ставка процентов * Активы. 2. (1-0,30)*(ЭРА - ставка процентов)*(заемный капитал/собственные средства), где ЭРА = Нетто-результат / Активы, в %. Нетто-результат находится по формуле : (Прибыль после уплаты процентов и налогов / (1-0,3)) + Ставка процентов * Заемный капитал. Задача 4. Прибыль предприятия до вычета процентов за пользование кредитом и налогов (нетто-результат) составляет 84,3 тыс. рублей. Активы составляют 615,02 тыс. рублей, в составе источников - 45 % заемные. Ставка налога на прибыль - 35%, а за заемные средства приходится выплачивать проценты в размере 39,85 тыс. рублей. Определить : рентабельность собственных средств; эффект финансового рычага. Формулы расчета: 1. (Нетто-результат минус проценты минус налоги) / собственные средства. 2. (1-0,35)*(ЭРА - ставка процентов)*(заемный капитал/собственные средства), где ЭРА = Нетто-результат / Активы, в %. 25 2.4.2. Оценочные средства для аттестации по итогам освоения дисциплины После итогам изучения дисциплины студенты представляют и защищают отчет по индивидуальному/групповому проекту. В состав отчета входит компьютерная финансовая модель, выполненная в среде электронных таблиц MS Excel и аналитическая записка. Компьютерная финансовая модель должна соответствовать особенностям проектируемого бизнеса, специфике отрасли и задачам финансового обоснования инвестиционного проекта. Финансовая модель в обязательном порядке включает: • динамические связи ключевых показателей: исходных данных и результатов проекта; • результаты расчетов: финансовый план; основные формы прогнозной финансовой отчетности; • рассчитанные на их основе прогнозные финансовые показатели (включая ROE, ROI) и интегральные показатели эффективности инвестиций; Аналитическая записка содержит подробное описание финансовой модели: ее основных факторов (драйверов модели), методики построения финансовых отчетов и расчета показателей, комментарии и рекомендации по ее использованию. 2.5. Виды самостоятельной внеаудиторной работы студентов: 1. Самостоятельное углубленное изучение разделов дисциплины с использованием материалов основной и дополнительной литературы (16 ч), в том числе: a. повторение лекционного материала, материала учебников; b. подготовка к практическим занятиям; c. подготовка к текущему контролю. 2. Работа над индивидуальным/групповым проектом: разработка финансовой модели в в среде электронных таблиц MS Excel (16 ч) Общее время самостоятельной внеаудиторной работы составляет 32 часа (2 ч в неделю). РАЗДЕЛ 3. УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ 3.1. Методические рекомендации по выполнению самостоятельной работы, написанию курсовых работ и информационно-аналитических справок Изучение дисциплины состоит из двух взаимосвязанных и взаимодополняющих частей: аналитической и практической. 1. При выполнении практической части необходимо выбрать вид деятельности и построить финансовую модель бизнеса по следующим параметрам: 26 • основные виды деятельности; • организационно-правовая форма; • структура капитала; • основные контрагенты, целевые группы; • организационная структура; • функциональная структура; • существующая система оценки эффективности (критерии). 2. При подготовке аналитической записки рекомендуется следующей структуры. Примерный план итогового отчета Резюме проекта: • Коротко о проектируемом бизнесе. • Ц Е Л Ь разработки финансовой модели. • Показатели оценки эффективности. Базовый вариант: • Планируемая операционная деятельность. • Планируемая финансовая деятельность. • Планируемая инвестиционная деятельность. Альтернативный вариант: • Общее описание моделируемых изменений. • Изменения по операционной деятельности. • Изменения по финансовой деятельности. • Изменения по инвестиционной деятельности. Итоговые финансовые отчеты: • Данные отчета о движении денежных средств (ОДДС). • Данные отчета о прибылях и убытках (ОПУ). • Данные бухгалтерского баланса (ББ). Специальные аналитические оценки • Данные финансового анализа. • Данные инвестиционного анализа. • Сравнение вариантов. • Анализ чувствительности модели. 27 придерживаться 3.2. Примерные темы курсовых работ, информационно-аналитических справок, рефератов, проектов, др. 1. Долгосрочная финансовая политика государства. 2. Финансовая и инвестиционная политика. 3. Инвестиционные ресурсы предприятия и государства. 4. Проблемы финансирования и принципы принятия инвестиционных решений 5. Причины и последствия банкротства предприятий 6. Стоимость капитала предприятия: необходимость и трудности расчета 7. Влияние величины заемных средств на стоимость капитала 8. Структура капитала и рыночная стоимость предприятия: взаимное влияние 9. Необходимость расчета финансового рычага при определении оптимальной структуры капитала предприятия 10. Процедуры выплаты доходов предприятия его владельцам. 11. Реинвестиции и дивиденд 12. Базовые принципы связи «доходность – риск» 3.3. Примерный список вопросов для подготовки к зачету: 1. Финансовая политика предприятия, ее цели и задачи. 2. Этапы финансовой политики предприятия. 3. Субъекты и объекты финансовой политики предприятия. 4. Финансовая политика государства, ее назначение и задачи. 5. Финансовая стратегия и финансовая тактика. 6. Типы и виды финансовой политики. 7. Финансовое прогнозирование на предприятие и его роль в реализации финансовой политики. 8. Источники и формы долгосрочного финансирования предприятия. 9. Капитал фирмы, его структура. 10. Стоимость капитала. 11. Методы определения стоимости акционерного капитала. 12. Стоимость заемного капитала, методика его определения. 13. Сущность и эффект финансового рычага. 14. Структура капитала и возможности ее оптимизации. 15. Теоретические основы построения структуры капитала. 16. Сущность дивидендной политики предприятия. 17. Факторы, определяющие дивидендную политику. 28 18. Дивиденд. Методы его начисления. Порядок выплаты дивидендов. 19. Метод постоянного процентного распределения прибыли. 20. Методика выплаты дивидендов акциями. Порядок выкупа акций. 13. Финансовое прогнозирование на предприятии и его задачи. 14. Двухфакторная модель прогнозирования банкротства. 15. Темпы роста предприятия, факторы его определяющие. Методика расчета. 16. Модель Альтмана и ее использование в процесс прогнозирования банкротства. 17. Прогноз прибылей и убытков, порядок его составления. 18. Классификация денежных потоков предприятия по сферам деятельности. 19. Анализ движения денежных средств предприятия, методы его проведения. 20. Прогноз движения денежных средств и его роль в организации денежных потоков предприятия. 21. Порог рентабельности предприятия. Порядок его расчета. 22. Система бюджетирования и возможности ее использования в процессе финансового планирования предприятия. 23. Принципы бюджетирования. 24. Виды бюджетов предприятия, принципы их классификации. 25. Основные бюджеты предприятия, их состав. 26. Операционные бюджеты и их роль в управлении финансами предприятия. 27. Вспомогательные бюджеты и их значение в подготовке основных бюджетов предприятия. 28. Бюджет продаж и его место в системе операционных бюджетов предприятия. 29. Бюджет движения денежных средств предприятия. 30. Организация системы бюджетирования на предприятии. Центры финансовой ответственности и финансового учета, их цели и задачи. 31. Организация контроля за исполнением бюджетов. 32. Преимущества внедрения принципов бюджетного планирования. 33. Принятие финансовых решений в условиях инфляции. 29 3.4. Критерии оценки знаний и компетенций Текущая рейтинговая оценка по курсу выставляется на основе Положения о рейтинге и складывается из следующих оценок: работа на семинаре 40%, итоговый (заключительный) отчет (60%). В формировании оценки за работу на семинаре, принятой за 100%, участвуют следующие виды работ: • Посещаемость - до 20%. • Подготовка и защита итогового отчета - до 40%. • Промежуточный отчет - до 20%. • Подготовка докладов, активное участие в обсуждении в ходе выполнения кейсов, моделирования - до 20%. В формировании оценки за подготовку и защиту итогового отчета по индивидуальному/групповому проекту, принятой за 100%, участвуют следующие виды работ: • Презентация - до 20%. • Доклад - до 30%. • Отчет - до 40%. • Участие в обсуждении - до 10%. Итоговая оценка по курсу складывается из оценок по разным видам работы. Зачет по форме «автомат» выставляется при получении рейтинга не менее 70%. Вид работы Работа на семинаре Итоговый (заключительный) отчет Знания и компетенции, проверяемые в Доля вида работы в процессе выполнения данного вида работы итоговой оценке Способность демонстрировать самостоятельную 40% подготовку и обучение. Умение применять теоретические знания при выполнении аналитических процедур. Владение навыками индивидуальных исследований и работы в творческих группах при выполнении групповых заданий. Аналитические компетенции: умение понимать и интерпретировать управленческую, финансовую и бухгалтерскую информацию, проводить аналитические финансовые расчеты, делать выводы и обобщения ИТОГ 60% 100% 30 Вид работы Оценка/ Процент Работа на семинаре 40% итогового рейтинга Итоговый (заключительный) отчет А (90-100%) В (82-89%) С (75-81%) D (67-74%) Е (60-66%) F (менее 60%) Защита итогового (заключительного) отчета проводится в устной форме А (90-100%) В (82-89%) С (75-81%) D (70-74%) D (67-69%) Е (60-66%) F (менее 60%) Описание критериев оценки За работу на каждом семинаре: участие в обсуждении теоретических вопросов и ситуаций засчитывается 5% , пропуск занятия - 0%, При работе на каждом семинаре, помимо участия в обсуждении теоретических вопросов и ситуаций подготовка презентации с докладом обеспечивает максимум 40% в итоговом рейтинге Выставляется с учетом полного соответствия требованиям к отчету 82-89% соответствия предлагаемой структуре отчета 75-81% соответствия предлагаемой структуре отчета, не полностью выполненные (незаконченные) расчеты 67-74% соответствия предлагаемой структуре отчета, не полностью выполненные (незаконченные) расчеты 60-66% соответствия предлагаемой структуре отчета, не полностью выполненные (незаконченные) расчеты 60% соответствия предлагаемой структуре отчета, незаконченные или непредставление расчеты При текущем рейтинге с учетом работы на семинаре свыше 70% выставляется зачет в форме «автомат» В соответствии с критериями оценки итогового (заключительного) отчета 4. МАТЕРИАЛЬНО-ТЕХНИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ 4.1. Список учебно-лабораторного оборудования 1. Классы, оборудованные современной компьютерной техникой с установленным программным обеспечением, для решения кейсов в среде электронных таблиц MS Excel и обеспечивающим возможность демонстрации слайдов. 2. Возможность доступа в Интернет для получения актуальной информации по вопросам государственного регулирования в области инвестиционного планирования. 3. Справочно-правовые системы Консультант Плюс, Грант Плюс. 4.2. Программные, технические и электронные средства обучения и контроля знаний слушателей, разрабатываемые автором курса 1. Для лучшего усвоения и наглядности материала лекционный курс дисциплины разработан в презентации PowerPoint. 2. Кейсы для решения в среде электронных таблиц MS Excel. 31