Рискованное финансирование

advertisement

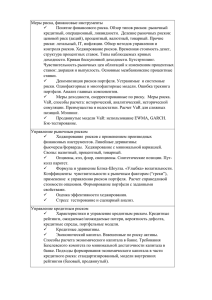

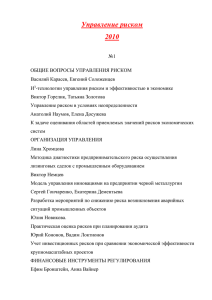

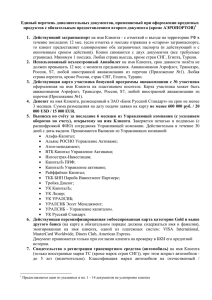

ТЕ МАТИЧЕ С КИЙ О БЗО Р А ВИА ЦИОННОЕ ФИН АНСИРО ВАНИ Е Рискованное финансирование ТОГО, ЧТО ОЗАБОТИЛО АВИАСТРОИТЕЛЕЙ, ПОКА НЕ ЗАМЕЧАюТ ИНВЕСТОРЫ Валерий ВАЙСБЕРГ, Анатолий хОДОРОВСКИЙ, Алла юРОВА, инвестиционная компания «Регион» ЭКОНОМИКА АВИАКОМПАНИЙ хАРАКТЕРИЗУЕТСЯ ЗНАЧИТЕЛЬНОЙ КАПИТАЛОЕМКОСТЬю И ВЫСОКИМИ ПОСТОЯННЫМИ ИЗДЕРЖКАМИ. В КОНЦЕ ПРОШЛОГО ВЕКА СОВЕРШЕНСТВОВАНИЕ ИНСТРУМЕНТОВ ЛИЗИНГА ДАЛО МОщНЫЙ СТИМУЛ К РАЗВИТИю БИЗНЕСА АВИАКОМПАНИЙ, ПОЗВОЛИВ ИМ БЫСТРО УВЕЛИЧИТЬ ПАРК ВОЗДУШНЫх СУДОВ ДЛЯ ПОДДЕРЖАНИЯ ВЫСОКИх ТЕМПОВ РОСТА МИРОВОГО ПАССАЖИРОПОТОКА И ВЫПОЛНЕНИЯ ПРОИЗВОДСТВЕННЫх ПРОГРАММ. ОДНАКО В УСЛОВИЯх ЗАМЕДЛЕНИЯ РОСТА РЫНКА АВИАПЕРЕВОЗОК И УЯЗВИМОСТИ СОВРЕМЕННОЙ ФИНАНСОВОЙ СИСТЕМЫ ЛИЗИНГ СТАНОВИТСЯ ВСЕ ОПАСНЕЕ, ПРЕВРАщАЯСЬ В ОДИН ИЗ СУщЕСТВЕННЫх ФАКТОРОВ РИСКА ДЛЯ КОМПАНИЙ. В ТО ЖЕ ВРЕМЯ ЗНАЧИТЕЛЬНАЯ ЧАСТЬ ПЕРЕВОЗЧИКОВ ПРОДОЛЖАЕТ НАРАщИВАТЬ ПАРК С ПОМОщЬю ЛИЗИНГА, ЧТО НАПРЯМУю ЗАТРАГИВАЕТ ИНТЕРЕСЫ Их АКЦИОНЕРОВ. УДИВИТЕЛЬНО, НО ПЕРВЫМИ ЭТО ЗАМЕТИЛИ НЕ ОНИ, А ПРОИЗВОДИТЕЛИ ВОЗДУШНЫх СУДОВ K оличество самолетов в мире растет уверенными темпами: за 10 лет, с 2000 г., мировой авиапарк увеличился на 42%. А согласно прогнозам Boeing, к 2030 г. парк удвоится, достигнув примерно 40 тыс. воздушных судов. На ближайшие 20 лет авиастроители ожидают заказов на 34 тыс. самолетов общей стоимостью 4 трлн долл. Если говорить не о перспективе на десятилетия, а о дне сегодняшнем, то и здесь ситуация выглядит вполне благополучно. В 2011 г. компания Boeing поставила своим клиентам на 8% гражданских самолетов больше, чем в докризисном 2007 г., — 477 самолетов за 36 млрд долл. Компания Airbus за 12 месяцев прошлого года поставила 22 | М А Р Т 2 0 1 2 | ATO 534 самолета и еще получила заказ на 1419 ВС стоимостью 140 млрд долл. Эта достаточно оптимистичная ситуация заставляет задуматься над тем, откуда авиакомпании в непростое с финансовой точки зрения время берут средства на столь быстрое и масштабное расширение парка? В прошлом году за счет собственных средств и облигационных займов было профинансировано 32% поставок Boeing (и это рекордный уровень с 2003 г.). Доля банковских кредитов в структуре финансирования падает с 2008 г., и причина этого вполне очевидна: банковские системы Европы и США серьезно пострадали во время кризиса, а их восстановление идет крайне медленно. Тем не менее в 2011 г. за счет банков было профинансировано 25% покупок воздушных судов. В то же время растет финансирование через экспортно-кредитные агентства — их доля в 2011 г. составила 33% от общего объема финансирования самолетов производства Boeing (по данным Boeing). Что также вполне логично — таким образом реализуется программа помощи реальному сектору американской экономики, оказавшемуся в непростой ситуации. Вообще, именно расширение деятельности экспортнокредитных агентств стало драйвером роста операционного лизинга. С последней четверти прошлого века они стали активно сотрудничать с авиакомпаниями, предоставляя гарантии продавцам самолетов, что привело к существенному снижению ставок по операционному лизингу. Это, в свою очередь, вызвало рост данного рынка: если в 1970 г. всего 0,5% мирового парка воздушных судов находилось в операционном лизинге, то сейчас около 40% (по данным журнала Airline Business). Несмотря на то что операционный лизинг напрямую не отражается в финансовой отчетности, обязательства по нему вполне осязаемые, как и их влияние на размеры потенциальных рисков авиакомпаний. И чем большее распространение получает эта модель финансирования, тем внимательнее стали оцениваться риски, связанные с ее использованием. Причем даже заинтересованные в новых заказах авиастроительные корпорации начинают выражать свою обеспокоенность ростом операционного лизинга. На первый взгляд, производителям самолетов все равно, с помощью каких источников финансируется приобретение их продукции. Но это далеко не так. Ведь, попав в www.ato.ru А В ИА Ц И ОН НО Е Ф И Н АН С И Р О В АНИЕ трудное финансовое положение, авиакомпании могут перестать платить, и к лизингодателям (а значит, и на рынок авиатехники) может в короткие сроки вернуться большое количество воздушных судов. Производители же заинтересованы в том, чтобы их продукция работала в небе, а не снижала цены на земле. Отсюда и «небезразличие» к рискам, возникающим при определении источника финансирования. Airbus даже разработал собственные критерии распределения авиакомпаний по группам риска в зависимости от того, какой модели финансирования они придерживаются. Если для компании основным источником финансирования являются Три модели финансирования приобретения самолетов для авиакомпаний Первая модель — приобретение на собственные или привлеченные с рынка капитала средства. В рамках этой модели авиакомпания сразу получает права собственности на самолеты, они включаются в состав основных средств, увеличивая активы и обязательства, и амортизируются. Вторая модель — финансовый лизинг. Эта модель характеризуется тем, что оплачивается не полная сумма договора, а только аванс, при этом самолеты сразу ставятся на баланс. В дальнейшем на протяжении срока договора осуществляются регулярные лизинговые платежи. После его окончания самолеты переходят в собственность авиакомпании. По своей экономической природе финансовый лизинг схож с долговыми обязательствами, которые отягощают баланс компании. Третья модель — операционный лизинг. В этом случае авиакомпания регулярно отчисляет лизингодателю арендную плату, однако не ставит самолеты на баланс и не амортизирует их. Расходы по операционному лизингу относятся на себестоимость. После окончания срока действия договора самолеты возвращаются лизингодателю. Операционный лизинг в отчетности отражается в забалансовых обязательствах, что делает его привлекательным для компаний, не желающих обременять свою отчетность чрезмерными долгами. 24 | М А Р Т 2 0 1 2 | ATO Т ЕМ АТИ Ч Е С КИ Й О Б ЗО Р собственные и привлеченные с рынка капитала средства и она умеренно использует банковские кредиты и операционный лизинг, то с точки зрения авиастроителя уровень ее риска минимален. Если же авиаперевозчик практически не использует собственные средства, но сбалансированно сочетает банковские кредиты и операционный лизинг, то ее можно назвать компанией среднего риска. Если компания преимущественно использует операционный лизинг, то она попадает в группу высокого риска. В целом эта модель очень походит на ту, по которой инвесторы оценивают собственные риски. Мы провели исследование 32 публичных авиакомпаний, входящих в топ-20 по собственному капиталу и количеству перевезенных в 2010 г. пассажиров (за исключением Korean Air и с добавлением Norwegian Air, Malaysian Airlines, Garuda, «Аэрофлота» и «ЮТэйр» в целях расширения репрезентативной выборки), классифицировав их по группам согласно «шкале» Airbus. На основе отчетности за 2010 г. мы проанализировали структуру капитала и обязательств основных мировых лидеров в сфере авиаперевозок, разделив источники финансирования парка воздушных судов на три вида. Первый образован из собственного капитала и облигационных займов. Второй является суммой обязательств по финансовому лизингу, а также кредитам и займам. И наконец, третий вид источников финансирования формируется за счет забалансовых обязательств по операционному лизингу. На основании соотношения объемов этих показателей и относительного размера долговой нагрузки мы классифицировали компании по группам риска. Ключевым фактором при этом является доля второго и третьего вида источников финансирования в общем его объеме. Компания относится к группе с низким риском, если доля каждого из этих двух видов финансирования не превышает 40%, а отношение долга к капиталу менее двух. У компаний со средним риском доля второго или третьего способа финансирования может занимать от 40 до 60%. Компании с высоким риском финансируют создание или развитие своего авиапарка преимущественно за счет второго или третьего способа. Один из них обязательно должен составлять более 60%. К этой же категории относятся и те авиакомпании, у которых отношение долга к капиталу более 10. По результатам нашего исследования из 32 выбранных компаний 10 относятся к группе с низким риском, 17 — со средним и 5 — с высоким. Интересно, что в докризисном 2007 г. компаний с низким риском было больше — они составляли 45% от выборки (в 2010 г. — 31%). Но при этом стоит отметить, что пять лет назад компаний с высоким риском также было больше: 19% против 16% в 2010 г. Наиболее существенно за этот период возросло количество компаний со средним риском (на 17 процентных пунктов, с 36 до 53%). Если говорить о перемещениях по шкале риска конкретных перевозчиков, самым драматичным выглядит пример Delta. В 2007 г. американский перевозчик находился в группе с низким риском, однако мноwww.ato.ru Т Е МАТ И ЧЕС К И Й ОБЗ О Р А В ИА ЦИ О ННОЕ ФИНА НС ИРО В АН ИЕ СООТНОШЕНИЕ УРОВНЯ РИСКА ФИНАНСИРОВАНИЯ И ПОКАЗАТЕЛЯ СТОИМОСТИ АВИАКОМПАНИЙ Отношение капитализация / чистые активы Среднее Минимум Максимум Стандартное отклонение* Уровень риска финансирования средний высокий 1,0 2,3 9,0 0,5 (SAS) 0,6 (Air Canada) 2,0 (Malaysian Airline) 1,6 (Southwest Airlines) 8,0 (LAN) 19,3 (US Airways) 0,78 5,00 12,00 низкий * Разница между максимальным и минимальным значениями в рамках группы. Источник: расчеты аналитического департамента ИК «Регион». гомиллионные убытки существенно снизили собственный капитал, что привело к попаданию Delta в группу с высоким риском. Использование операционного лизинга увеличивает себестоимость перевозок. Поэтому неудивительно, что низкотарифные компании предпочитают приобретать самолеты в собственность. Среди компаний с низким риском два дискаунтера: EasyJet и Southwest Airlines. Немного не дотянула до попадания в группу низкого риска Ryanair, у которой в собственности 70% самолетов. Используя гарантии Экспортно-импортного банка США, компания приобретает новые самолеты, эксплуатирует их в течение довольно короткого срока, после чего продает на вторичном рынке. В то же время в категории высокого риска попадают как убыточные авиакомпании из США, за- www.ato.ru душенные долгами, так и азиатские перевозчики, выбравшие стратегию агрессивного расширения парка за счет лизинга. Пока в группе с высоким риском нет ни одного лоукостера. Однако ситуация вскоре может измениться: недавно объявлено о существенном расширении (в 3,7 раза) парка Norwegian Air, которая заказала 222 самолета общей стоимостью 21,6 млрд долл. Весьма вероятно, что этот заказ может переместить компанию из группы среднего риска в высокорисковую. В отличие от производителей воздушных судов финансовый рынок пока в недостаточной мере учитывает риски, связанные с источником финансирования, ориентируясь, скорее, на экономический результат деятельности. Чтобы понять, дешево или дорого стоит та или иная компания, в финансовом анализе часто используется метод аналогов. Компании сравниваются по нескольким коэффициентам-муль- ATO | М А Р Т 2 0 1 2 | 25 А В ИА Ц И ОН НО Е Ф И Н АН С И Р О В АНИЕ Т ЕМ АТИ Ч Е С КИ Й О Б ЗО Р РАСПРЕДЕЛЕНИЕ АВИАКОМПАНИЙ ПО ГРУППАМ ФИНАНСОВОГО РИСКА 1 – Singapore Airlines 18 – Ryanair 2 – Jetblue Airways 19 – All Nippon Airways 3 – Southwest Airlines 20 – Air China 4 – lufthansa 21 – lAN 5 – SAS 22 – China Eastern Airlines 6 – Easyjet 23 – SkyWest 7 – Cathay Pacific 24 – United Continental 8 – GOl 25 – «Аэрофлот» 9 – Qantas 26 – Norwegian Air 10 – Air France – Klm 27 – Air Berlin 11 – Air Canada 28 – US Airways 12 – Thai Airways 29 – malaysian Airline 13 – Turkish Airlines 30 – Garuda 14 – «юТэйр» 31 – Delta 15 – China Southern Airlines 32 – Hainan Airlines 16 – IAG 17 – TAm Компании с низким риском Компании со средним риском Компании с высоким риском Примечание. типликаторам: «капитализация/прибыль», «капитализация / чистые активы» и другим. Мы рассчитали капитализацию каждой из исследуемых компаний (Garuda не была включена в этот этап анализа, т. к. IPO компании состоялось в 2011 г.) и отнесли ее к величине чистых активов (собственного капитала). Соотношение этого коэффициента и группы риска (см. таблицу) позволяет проследить интересную тенденцию: капитализация авиакомпаний с В группу компаний с низким финансовым риском вошли: Air France — KLM, Cathay Pacific, EasyJet, GOL, Jet Blue Airways, Lufthansa, Qantas, SAS, Singapore Airlines, Southwest Airlines. Компании со средним риском: Air Berlin, Air China, China Eastern Airlines, China Southern Airlines, IAG, LAN, Norwegian Air, Ryanair, Thai Airways, Turkish Airlines, United Continental, All Nippon Airways, SkyWest, Air Canada, TAM, «Аэрофлот», «ЮТэйр». Компании с высоким риском: Delta, Garuda, Hainan Airlines, Malaysian Airlines, US Airways. 26 | М А Р Т 2 0 1 2 | ATO низким риском практически полностью покрывается стоимостью чистых активов. Стоимость же чистых активов компаний со средним риском примерно в 2,3 раза ниже, чем их капитализация. Капитализация компаний с высоким риском в среднем больше стоимости чистых активов компаний в 9 раз. И здесь можно отметить, что чем ниже риски финансирования, тем «кучнее» и однороднее выглядят результаты авиакомпаний, находящихся в одной группе. Экономическую природу этих цифр можно наглядно проиллюстрировать следующим примером. В случае возможного банкротства акционеры компаний с высоким риском фактически ничего не получат: обеспеченность рыночной стоимости компании активами в среднем составляет всего 11%. В данном случае чем больше значение коэффициента «капитализация / чистые активы», тем выше риск акционеров, ведь при банкротстве авиакомпании активов для выплат собственникам может не хватить. А вот вложения в компании с низким риском являются практически защищенными. www.ato.ru