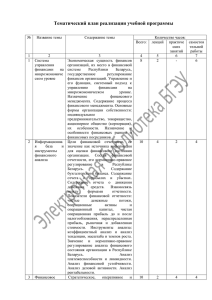

Управление рабочим капиталом и его элементами

advertisement

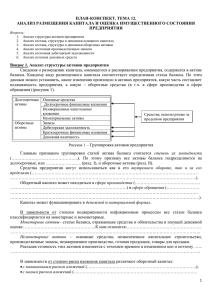

ОПЕРАТИВНЫЙ ФИНАНСОВЫЙ МЕНЕДЖМЕНТ • Искусство современного менеджера состоит в способности управлять процессами, которые - в большинстве своем - зависят от неуправляемых обстоятельств На управленческие решения влияет то и только то, что изменится в результате • Релевантность • Комплексность • Результат Экономический образ мышления • Затраты, понесенные до принятия решения не влияют на него, только будущие изменения имеют значение • При использовании уже имеющихся ресурсов их стоимость при оценке решения определяется по стоимости наилучшей из альтернатив Утопленные затраты Альтернативные затраты Сторонние затраты Косвенные затраты • Все изменения в других видах деятельности, не связанных непосредственно с принятием решения, которые происходят вследствие принятия решения, влияют на оценку и выбор рассматриваемого решения • • Только дополнительные изменения косвенных затрат, которые действительно могут произойти в результате принятия решения влияют на управление Решение • это последовательность действий, сознательно выбранных для достижения желаемого результата, это средство для заполнения промежутка между существующей и желаемой ситуацией Виды управленческих решений • Решение включает в себя идею о будущем целевом состоянии и пути его достижение, и возникает в ходе рассмотрения различных альтернатив и выборе наилучшей • Решение состоит в определении значения одного или нескольких существующих управляемых параметров, при котором достигается наилучший требуемый результат • Решение заключается определении условий осуществления действия, согласовании и его реализации Решение проблем и реализация возможностей Инициирование и реализация действий Оптимизация управляемых параметров Установление параметров ответственности • Решение заключается в определении параметра ответственности, правил его определения, требуемых значений и ответственного лица Виды параметров • Управляемые (контролируемые) параметры – мы можем устанавливать значение данных параметров • Зависимые параметры - параметры, на которые мы можем оказывать влияние, но на их величину влияют так же и неуправляемые обстоятельства • Неуправляемые параметры – мы не можем влиять на их значение, но можем прогнозировать и определять ожидаемые величины • Целевые показатели – мы должны достичь необходимые значения данных показателей, управляя тем что управляется, реагируя на неуправляемые параметры. Данные параметры это всегда зависимые параметры • Параметры ограничений – при принятии решений мы не должны выйти за установленные рамки. Данные параметры могут быть как управляемыми, так и зависимыми. Алгоритм принятия решения Оценка результатов Исследование деятельности Контроль над исполнением Диагноз и идентификация проблемы Планирование действий Определение альтернатив Анализ окружения траектории Выбор решения Алгоритм оптимизации параметра Действие 1. 2. 3. 4. 5. 6. 7. Определение управляемого параметра (параметров) Определение критерия оптимальности Идентификация релевантных величин Определение ограничений Определение зависимостей Расчет критерия оптимальности Поиск оптимального параметра Предназначение 1. 2. 3. 4. 5. 6. 7. Чем можно управлять путем принятия решения? Что необходимо улучшить? Что будет изменяться при изменении параметра решения? В каких пределах управляемые и зависимые величины могут изменяться? По каким законам будут изменяться релевантные величины? Какие релевантные величины входят в критерий оптимальности? При каком значении параметра будет получено лучшее значение критерия оптимальности? ПРИНЯТИЕ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ В ОБЛАСТИ ОБОРОТНЫХ АКТИВОВ УПРАВЛЕНИЕ РАБОЧИМ КАПИТАЛОМ Оборотные средства в балансовом отчете Оборотные средства • Часть активов, финансируемая за счет постоянного капитала (СК+ДО) • Характеристика ликвидности • Характеристика рисков Балансовый отчет для финансового анализа Денежные средства (ДС), краткосрочные финансовые вложения (КФВ) и краткосрочные кредита (КК) вычитаем из текущих активов и текущих обязательств и отражаем в КРЕДИТНОЙ ПОЗИЦИИ вместе с долгосрочными кредитами (ДК). Кредитная позиция показывает, какая часть из привлеченных кредитов направляется на финансирование операционной деятельности. Определение рабочего капитала (WC) WC – потребность в финансировании текущей деятельности. «+» - какая часть требует финансирования за счет кредитов «-» – какая часть долгосрочных активов финансируется за счет текущих обязательств Критерий эффективности использования - оборачиваемость Производственный и финансовый циклы Производственный Финансовый • Начинается в момент • Начинается с момента поступления материалов на склад, заканчивается в период отгрузки продукции • Складывается из дней периода оборота запасов сырья, НЗП и готовой продукции оплаты поставщикам, заканчивается в момент оплаты покупателей • Складывается из дней периода оборота кредиторской задолженности и дебиторской задолженности Производственный и финансовый циклы Пути сокращения финансового цикла Соотношение длительности производственного и финансового цикла Чистые активы и рабочий капитал Возврат на чистые активы (RONA) • Увеличение рабочего капитала при неизменной прибыли приводит к уменьшению RONA Экономическая эффективность и рабочий капитал EVA – экономическая добавленная стоимость EVA – экономическая добавленная стоимость • Критерий эффективности для решений, связанных с рабочим капиталом • Основной показатель эффективности управления компанией • Показатель ответственности топменеджеров • Может быть использован только на стадии стабильного бизнеса Определение величины WC для расчета EVA и RONA ДЕНЕЖНЫЕ АКТИВЫ Денежные средства и рабочий капитал Учет изменения статей баланса для оценки денежных потоков Косвенный метод оценки денежных потоков Учет видов деятельности, рабочего капитала и денежного остатка Модель Баумоля • Предполагается, что предприятие начинает работать, имея максимальный и целесообразный для него уровень денежных средств, а затем постоянно расходует их в течение некоторого периода времени. Все поступающие средства от реализации товаров и услуг предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается, т. е. становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график Модель Миллера-Орра • Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и таким образом пополняет запас денежных средств до нормального предела. ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ Управление дебиторской задолженностью – кредитная политика Определение оптимальной кредитной политики Критерии оценки кредитной политики Учет дебиторской задолженности по срокам Учет инкассации Оценка кредитоспособности покупателей Определение системы характеристик для оценки кредитоспособности отдельных групп покупателей осуществляется обычно по следующим критериям: объем и стабильность осуществления хозяйственных операций с покупателем; репутация покупателя в деловом мире; платежеспособность клиента; показатели собственного капитала и ликвидность; результативность его хозяйственной деятельности; финансовая устойчивость; объем и состав его активов, которые могут выступать в качестве обеспечения кредита при возникновении неплатежеспособности . Критерий 1. Характер (Character) 2. Способность (Capacity) Метод «6С» В американских компаниях широкое распространение получила оценка кредитоспособности клиента по методу «6С» (в упрошенном варианте «ЗС»), разработанному коммерческими банками США, а также скоринговые (Scoring) системы прогнозирования банкротства с помощью показателя «Z-score» Альтмана (США), коэффициента Таффлера (Великобритания) и др. 3. Денежные средства (Cash) 4. Обеспечение (Collateral) 5. Условия (Conditions) 6. Контроль (Control) Описание Кредитная история клиента. Опыт других кредиторов, связанных с данным клиентом. Цель кредита, опыт клиента в составлении прогнозов. Кредитный рейтинг, наличие лиц, ставящих вторую подпись, или гарантов по испрашиваемому кредиту Подлинность клиента и гарантов. Копия устава, решений и других документов о юридическом статусе заемщика. Описание историй юридического статуса владельца, осуществляемые операции, продукция, основные клиенты и поставщики заемщика Прибыль, дивиденды и объемы продаж в прошлом. Достаточность планируемого денежного потока и наличие ликвидных резервов. Сроки погашения дебиторской и кредиторской задолженности. Оборачиваемость товарноматериальных запасов. Структура капитала. Контроль над расходами, показатели покрытия. Динамика цен на акции, качество управления. Содержание аудиторского заключения. Последние изменения в бухгалтерском учете Право собственности на активы, срок их службы. Вероятность морального старения активов. Их остаточная стоимость. Степень специализации по активам. Право ареста, долги и ограничения. Обязательства по лизингу и закладные. Страхование клиента, гарантии, относительные позиции банка как кредитора, судебные иски и положение с налогообложением. Возможные будущие потребности в финансировании Положение клиента в отрасли и ожидаемая, доля рынка. Сопоставление деятельности клиента с результатами деятельности других фирм данной отрасли. Конкурентоспособность продукции, чувствительность клиента и отрасли к смене стадий делового цикла и изменение технологии. Условия на рынке рабочей силы. Влияние инфляции на баланс и денежные потоки фирмы. Долгосрочные отраслевые прогнозы. Правовые, политические факторы, факторы, связанные с окружающей средой Соответствующие законы в банковской деятельности и правила относительно характера и качества кредитов. Соответствующая документация для контролеров. Подписанные документы о признании долга и правильно составленные документы на получение кредита. Соответствие кредитной заявки описанию кредитной политики банка. Информация от сторонних лиц (экономистов, политических экспертов) относительно факторов, воздействующих на процесс погашения кредита Результат По результатам анализа кредитоспособности осуществляется группировка покупателей по категориям, на основании которой определяются возможные суммы и сроки кредитования для каждого клиента в соответствии с кредитной политикой компании. ЗАПАСЫ Построение моделей для принятия решений Классификация по методу А-В-С Учет влияние спроса Управление запасами Оптимальный размер заказа. Необходимая информация Затраты на хранение Стоимость выполнения заказа Зависимость затрат от стоимости одного заказа Модель Уилсона Расчетные формулы Пример расчета Условие: время поставки не равно 0 Условие: есть скидка Последовательность решения Пример Условие: увеличение цены Последовательность решения Пример Условие: комбинированный заказ Последовательность решения Пример Риски: убытки из-за дефицита запаса Риски: неопределенность потребности и времени поставки Метод снижения: страховой запас Метод постоянного заказа Метод постоянного периода Условия применимости метода постоянного периода (категория А) Условия применимости метода постоянного периода (категории В,С) Политика управления элементами оборотных активов Подход Реализация на практике Соотношение доходности и риска Запасы Консервативный Формирование завышенного объема страховых и резервных запасов на случай перебоев с поставками и прочих форс-мажорных обстоятельств Большие потери на хранении запасов и отвлечении средств из оборота, как следствие, - снижение доходности. Уровень риска остановки производства минимальный Умеренный Формирование резервов на случай типовых сбоев Средняя доходность. Средний риск Агрессивный Минимум запасов, поставки «точно в срок» Максимальная доходность, но малейшие сбои грозят остановкой (задержкой) производства Дебиторская задолженность Консервативный Жесткая политика предоставления кредита и инкассации задолженности, минимальная отсрочка платежа, работа только с надежными клиентами Минимальные потери от образования безнадежной задолженности и задержки оплаты, но уровень продаж и конкурентоспособность невелики Умеренный Предоставление среднерыночных (стандартных) условий поставки и оплаты Средняя доходность. Средний риск Агрессивный Большая отсрочка, гибкая политика кредитования Большой объем продаж по ценам выше среднерыночных, но также высока вероятность появления просроченной дебиторской задолженности Денежные средства Консервативный Хранение большого страхового остатка денежных средств на счетах Возможность вовремя совершать планируемые платежи даже при временных проблемах с инкассацией может привести к их обесценению Умеренный Формирование сравнительно небольших страховых резервов, инвестирование только в самые надежные ценные бумаги Средняя доходность. Средний риск Агрессивный Хранение минимального остатка денежных средств, вложение свободных денежных средств в высоколиквидные ценные бумаги Предприятие рискует не расплатиться по срочным обязательствам или понести потери из-за привлечения незапланированного краткосрочного финансирования