Промежуточные дивиденды: налогообложение при изменении

advertisement

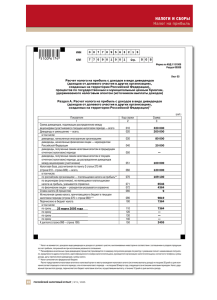

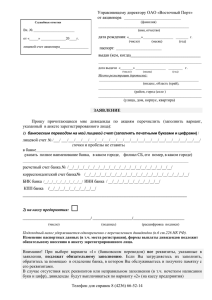

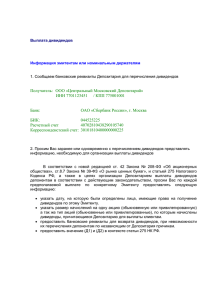

НАЛОГООБЛОЖЕНИЕ Промежуточные дивиденды: налогообложение при изменении статуса Е. И. Антаненкова, эксперт по вопросам бухгалтерского учета и налогообложения Первого Дома Консалтинга "Что делать Консалт" Компания может решить выплатить дивиденды своим участникам по итогам отчетного периода. Если в конце года у нее образуется убыток, существует почти 100 %-ный риск, что налоговики переквалифицируют данные суммы в иные выплаты, не являющиеся дивидендами, с соответствующими последствиями из-за различий в ставках налогов. Как поступить в такой ситуации, если компания и ее участники не готовы к спорам с налоговыми органами? Промежуточная выплата дивидендов правомерна Общество вправе ежеквартально, раз в полгода или в год принимать решение о распределении своей чис той прибыли между участниками общества. ФНС Рос сии отмечает, что промежуточные дивиденды облага ются налогами в том же порядке, что и дивиденды, полученные по итогам года, в соответствии со ст. 275 НК РФ (письмо от 19.03.09 № ШС223/210@). Минфин России рекомендует промежуточные дивиден ды, выплаченные в течение отчетного года, отражать в бухгалтерском балансе обособленно (письмо от 19.12.06 № 070506/302). При выплате дивидендов российской организации или физическому лицу – резиденту Российской Феде рации компания признается налоговым агентом и удер живает налог (налог на прибыль или НДФЛ) (п. 2 ст. 214 и п. 2 ст. 275 НК РФ). В общем случае налого вая ставка для дивидендов, выплачиваемых налоговым резидентам России, равна 9 %. Однако при выплате промежуточных дивидендов российской организации компания вправе применить "нулевую" ставку налога на прибыль, если на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 кален дарных дней непрерывно владеет на праве собствен ности не менее чем 50процентной долей в уставном капитале выплачивающей дивиденды организации (п. 3 ст. 284 НК РФ). 48 Бухгалтерский учет № 12 декабрь 2013 При выплате дивидендов нерезиденту России (ино странной организации или физлицу) налоговый агент удерживает налог по ставке 15 % (п. 3 ст. 224 и подп. 3 п. 3 ст. 284 НК РФ). Организацияучастник отразит сумму получен ных промежуточных дивидендов за отчетный период (квартал, полугодие) в декларации по налогу на при быль по стр. 100 приложения 1 к листу 02 и по стр. 020 листа 02. Затем уже как доход, исключаемый из прибыли, эта же сумма отражается по стр. 070 ли ста 02. Таким образом, дивиденды, налог на прибыль с ко торых был удержан налоговым агентом, не будут фор мировать налоговую базу, с которой рассчитывается сумма налога на прибыль к уплате в бюджет организа цииучастника (стр. 180 листа 02). Когда промежуточные дивиденды теряют свой статус При выплате промежуточных дивидендов существует риск, что по итогам года такие суммы в целях налого обложения потеряют свой статус. В частности, если по окончании налогового периода по данным бухгалтер ской отчетности у организации, выплатившей дивиден ды, образуется убыток или если прибыль окажется ме ньше, чем общая сумма начисленных и выплаченных дивидендов в течение года. НАЛОГООБЛОЖЕНИЕ По мнению налоговых органов, такие выплаты пе рестают соответствовать определению дивиденда, со держащемуся в п. 1 ст. 43 НК РФ, поскольку дивиден дом признается доход акционера или участника обще ства именно при распределении прибыли, остающейся после налогообложения. Поэтому если на конец нало гового периода по данным бухгалтерской отчетности у налогоплательщика образовался убыток, т. е. отсут ствует прибыль, остающаяся после обложения нало гом на прибыль, дивиденды, выплаченные за счет про межуточной чистой прибыли в течение года (до оконча ния налогового периода), не могут рассматриваться для целей налогообложения прибыли как дивиденды по ре зультатам этого налогового периода (письма ФНС Рос сии от 19.03.09 № ШС223/210@ и УФНС России по г. Москве от 15.07.09 № 1612/072669@). Положения ст. 275 НК РФ, устанавливающие льготный порядок налогообложения дивидендов, к та В общем случае налоговая ставка для дивидендов, выплачиваемых налоговым резидентам Российской Федерации, равна 9 % ким выплатам применяться не могут. В этом случае до ходы организацийучастников должны быть включены в состав внереализационных доходов, формирующих базу по налогу на прибыль (п. 8 ст. 250 НК РФ), для физических лиц указанные выплаты признаются дохо дом, облагаемым НДФЛ по ставке 13 % – у налого вых резидентов России (п. 1 ст. 224 НК РФ), и по став ке 30 % – у лиц, не являющихся таковыми. В ситуации, когда по итогам года получена при быль, однако размер выплаченных промежуточных ди видендов оказался больше чистой прибыли, получен ной обществом по итогам года, полученная разница также признается доходом налогоплательщиков, обла гаемым по общим ставкам. В обоих случаях налог на прибыль по ставке 20 % с указанных сумм должен исчисляться участниками – российскими организациями самостоятельно (письма Минфина России от 24.12.08 № 030306/1/721, ФНС России от 19.03.09 № ШС223/210@). Пересчет НДФЛ с промежуточных дивидендов, выплаченных физическому лицу Если промежуточные дивиденды выплачивались в по льзу участников – физических лиц, то организация, их выплатившая, должна пересчитать НДФЛ по обычным ставкам (13 или 30 %) и удержать сумму "недостающе го" НДФЛ. Ведь она признается налоговым агентом как при выплате дивидендов, так и при выплате физи ческим лицам иного дохода (п. 2 ст. 226 НК РФ). Действия компании зависят от того, получают ли участники от нее еще какиелибо доходы, кроме диви дендов, или нет. Если никаких выплат в пользу участ ника компания не производит или таких выплачивае мых доходов будет недостаточно для доудержания нало га, то налоговый агент обязан сообщить в налоговый орган о невозможности удержать налог (п. 5 ст. 226 НК РФ). Сделать это необходимо в течение месяца по окончании налогового периода (до первого февраля) по форме, утвержденной приказом ФНС России от 17.11.10 № ММВ73/611@. При этом участник – физическое лицо на основа нии подп. 4 п. 1 ст. 228 НК РФ обязан самостоятель но уплатить в бюджет разницу между суммой нало га, причитающейся к уплате, и суммой, уплаченной налоговым агентом. Получили убыток – уточните расчеты По мнению контролирующих органов, налоговому агенту надлежит представить уточненные декларации с уменьшенными суммами дивидендов (скорректиро вать лист 03) (письма Минфина России от 16.12.09 № 030207/1540, УФНС России по г. Москве от 20.05.11 № 1615/049791@). Однако излишне удер жанные суммы налога ему не вернут. Как подчеркивает финансовое ведомство, обязан ность налогового агента осуществлять возврат налого плательщику излишне удержанной суммы налога на прибыль НК РФ не установлена (письмо Минфина России от 16.12.09 № 030207/1540). В п. 24 постановления Пленума ВАС РФ от 28.02.01 № 5 разъяснено следующее. Если при рас Бухгалтерский учет № 12 декабрь 2013 49 НАЛОГООБЛОЖЕНИЕ смотрении спора суд установит, что излишне перечис ленные налоговым агентом в бюджет суммы не превы шают сумм, удержанных с налогоплательщика, реше ние о зачете или возврате этих сумм в пользу налогового агента может быть принято судом только в том случае, когда возврат налогоплательщику излиш не удержанных с него налоговым агентом сумм возла гается законом на последнего. Поскольку Налоговым кодексом РФ такая обязанность налогового агента по налогу на прибыль не установлена, сумма этого налога, излишне удержанная налоговым агентом с налогопла тельщика – российской организации и перечисленная в бюджетную систему России, подлежит возврату на логоплательщику (в данном случае – организации, по лучившей дивиденды) налоговым органом по месту учета. Согласно п. 8 ч. 2 ст. 250 НК РФ доходы в виде без возмездно полученного имущества, за исключением случаев, указанных в ст. 251 НК РФ, признаются вне реализационными доходами налогоплательщика. Сле довательно, сумма промежуточных дивидендов, полу ченная от ООО в результате распределения прибыли ежеквартально (за полугодие) сверх суммы чистой при были по итогам налогового периода (или при ее отсут Участник – физическое лицо обязан самостоятельно уплатить в бюджет разницу между суммой налога, причитающейся к уплате, и суммой, уплаченной налоговым агентом ствии), признается организацией – получателем диви дендов безвозмездно полученными средствами и налог на прибыль с нее должен уплачиваться по ставке 20 % (конечно, если получатель является налоговым рези дентом Российской Федерации) (п. 8 ст. 250, п. 1 ст. 284 НК РФ). Необходимость переквалификации полученного до хода (его части) возникнет у организацииучастника после утверждения годовой бухгалтерской отчетности компании. Организацииучастнику, не желающему вступать в споры с налоговыми органами, следует по дать уточненные декларации по налогу на прибыль за 50 Бухгалтерский учет № 12 декабрь 2013 период выплаты промежуточных дивидендов и запла тить налог и пени (п. 1, 4 ст. 81 НК РФ). Однако если уставный капитал компании (передаю щей стороны) более чем на 50 % состоит из вклада (доли) получающей организации, то в соответствии с подп. 11 п. 1 ст. 251 НК РФ данные доходы при опре делении налоговой базы не учитываются и доплачивать налог на прибыль организацииучастнику не придется. Речь будет идти только о возврате излишне уплаченно го налога из бюджета. Как вернуть удержанные налоговым агентом 9 % налога на прибыль К сожалению, ответа на этот вопрос нет. Велика веро ятность, что право на возврат налога получателю "не дивидендных" доходов придется отстаивать в судебном порядке. Возврат (зачет) суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам осуществляется на основании письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным ка налам связи) налогоплательщика по решению налого вого органа. Решение о зачете суммы излишне уплачен ного налога в счет предстоящих платежей налогоплате льщика принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика или со дня подписания налоговым органом и этим нало гоплательщиком акта совместной сверки уплаченных им налогов (п. 4 ст. 78 НК РФ). Таким образом, чтобы вернуть удержанные 9 % на лога на прибыль получателю дивидендов необходимо написать соответствующее заявление. К нему можно приложить копии уточненных деклараций по налогу на прибыль, представленных организацией, выплатившей "несостоявшиеся дивиденды", в свою налоговую инс пекцию, и акт сверки расчетов с бюджетом, в которых у налогового агента числится переплата по налогу на прибыль (если такие документы организация, получив шая дивиденды, сможет получить у организации их вы платившей). НАЛОГООБЛОЖЕНИЕ Учет дивидендов У организации, выплачивающей дивиденды (налогового агента) У организации-участника Сумма промежуточных дивидендов включается в состав прочих доходов организации, если участие в уставных капиталах других организаций не является предметом ее деятельности. В соответствии с разъяснениями Минфи на России сумма указанного дохода определяется за вы четом удерживаемого налоговым агентом налога на прибыль (письмо от 19.12.06 № 070506/302). Датой признания дохода в виде дивидендов бу дет являться дата определения суммы этого дохода (с учетом суммы налога с доходов в виде дивидендов, подлежащей удержанию источником выплаты) (п. 12 ПБУ 9/99), т. е. день фактического удержания налога у источника выплаты дивидендов. Организацияучастник отражает начисление дивиден дов по дебету счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет 763 "Расчеты по причитающимся дивидендам и прочим доходам", и кредиту счета 91 "Про чие доходы и расходы", субсчет 911 "Прочие доходы". На дату получения денежных средств от компании в учете организацииучастника производится бухгал терская запись по дебету счета 51 "Расчетные счета" и кредиту счета 76, субсчет 763. Производятся ли в бухгалтерском учете организа цииучастника исправительные записи, если промежу точные дивиденды потеряют свой статус? В силу п. 2 ПБУ 22/2010 ошибкой является неправильное отраже ние (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации. Не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельно сти в бухгалтерском учете и (или) бухгалтерской отчет ности организации, выявленные в результате получения новой информации, которая не была доступна организа ции на момент отражения (неотражения) таких фактов хозяйственной деятельности (абз. 8 п. 2 ПБУ 22/2010). Другими словами, если необходимость переквали фикации части полученного дохода возникает у органи зации после утверждения годовой бухгалтерской отчет ности компании, то такая переквалификация с точки зрения бухгалтерского учета ошибкой не является (пи сьмо Минфина России от 30.01.12 № 030306/1/40). Компания вправе выплачивать промежуточные диви денды по результатам первого квартала, полугодия от четного года, если они предусмотрены ее уставом. Для этой цели прибыль отчетного года используется аван сом, поскольку ее можно определить лишь на конец года. Такие операции отражают записями по дебету счета 84, невзирая на то, что кредитовое сальдо по нему может отсутствовать: Дт сч. 84 "Нераспределенная прибыль (непокрытый убыток)", Кт сч. 75 "Расчеты с учредителями" объявлены промежуточные дивиденды. (Эти записи уменьшат сумму прибыли текущего года, которая сформируется 31 декабря по кредиту счета 84); Дт сч. 75 "Расчеты с учредителями", Кт сч. 50 "Касса" выплачены промежуточные дивиденды; Дт сч. 75 "Расчеты с учредителями", Кт сч. 68 "Расчеты по налогам и сборам", субсч. "На лог на доходы физических лиц" (или "Налог на при быль") удержан НДФЛ из доходов учредителей; Дт сч. 84 "Нераспределенная прибыль (непокрытый убыток)", Кт сч. 75 "Расчеты с учредителями" (сторно) сторнируется начисление промежуточных диви дендов; Дт сч. 912 "Прочие расходы", Кт сч. 75 "Расчеты с учредителями" выплаты участникам переклассифицированы в про чие расходы; Дт сч. 99 "Прибыли и убытки", Кт сч. 919 "Сальдо прочих доходов и расходов" выплаченные суммы промежуточных дивидендов присоединены к убыткам отчетного года ¢ Литература 1. Гражданский кодекс Российской Федерации: часть вторая: [принят Государственной Ду мой 22 декабря 1995 г., с изменениями и дополнениями по состоянию на 23 июля 2013 г. // Справочноправовая система "Консультант Плюс": [Электронный ресурс] / Компания "Консультант Плюс". 2. Налоговый кодекс Российской Федерации: часть вторая: [принят Государственной Ду мой 5 августа 2000 г., № 117ФЗ, по состоянию на 23 июля 2013 г. // Справочнопра вовая система "Консультант плюс": [Электронный ресурс] / Компания "Консультант Плюс". Бухгалтерский учет № 12 декабрь 2013 51