Продажа основных средств: оформление и отражение в учете

advertisement

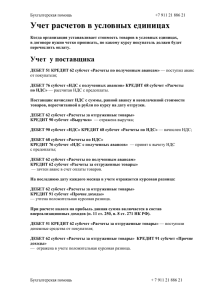

Продажа основных средств: оформление и отражение в учете Продажа основных средств может быть оформлена либо унифицированными бланками первичной документации, либо формами, которые организация разработала самостоятельно. В последнем случае главное, чтобы в бланках были все необходимые реквизиты. Какую бы форму вы не использовали – типовую или самостоятельно разработанную, руководитель должен ее утвердить. Если вы используете типовые и унифицированные формы актов приема-передачи, продажа основных средств может быть оформлена: продажа одного объекта, кроме зданий и сооружений, – формой № ОС-1; продажа нескольких однородных объектов, кроме зданий и сооружений, – формой № ОС1б; продажа здания или сооружения – формой № ОС-1а. По общему правилу акты надо составлять на дату, когда право собственности на имущество переходит от продавца к покупателю. Обычно по умолчанию это происходит в день отгрузки, если иное не предусмотрено в договоре поставки. Исключение предусмотрено лишь для зданий или сооружений. Акт о приемке таких объектов составляют на дату передачи объекта. Составляют акты на основе технической документации на основное средство, а также данных бухучета. Например, обороты по счету 02 «Амортизация основных средств» позволят заполнить сведения о сумме начисленной амортизации. Акты оформляйте в двух экземплярах, один из которых передайте покупателю. При этом если вы используете унифицированную форму раздел «Сведения об объектах основных средств на дату принятия к бухгалтерскому учету» не заполняйте. Это должен сделать покупатель в своем экземпляре акта. Оба экземпляра акта должны быть подписаны и утверждены как поставщиком, так и покупателем. Одновременно с составлением указанных актов внесите сведения о выбытии основного средства в инвентарную карточку или в книгу (предназначена для малых предприятий). Эти документы можно составлять по унифицированным формам № ОС-6, ОС-6а или ОС-6б. Сведения вносите на основании акта о приеме-передаче. После того как была оформлена продажа основных средств амортизация по ним не начисляется. Ее прекращают начислять со следующего месяца после того, в котором основное средство выбыло (т. е. вы списали его со счета 01). Этот порядок распространяется и на недвижимость, которую передали покупателю раньше, чем переход право собственности на нее зарегистрировали в Росреестре. Данную точку зрения подтверждает письмо Минфина России от 22 марта 2011 г. № 07-02-10/20. Учет операций по продаже основных средств В бухучете продажа основных средств отражается на отдельном субсчете к счету 01 «Основные средства». Например, «Выбытие основных средств». По дебету этого счета отразите первоначальную (восстановительную) стоимость основного средства, по кредиту – сумму амортизации, начисленную за период его эксплуатации. В результате сальдо на счете 01 «Выбытие основных средств» будет отражать остаточную стоимость основного средства. Для учета доходов и расходов от продажи основного средства используйте: счет 91-1 «Прочие доходы», на котором отражайте выручку от реализации объекта; счет 91-2 «Прочие расходы», на котором отражайте остаточную стоимость выбывшего основного средства и прочие расходы, связанные с его продажей. Выручку от реализации отразите в составе прочих доходов, когда право собственности на проданное основное средство переходит к покупателю. Для недвижимости это момент, когда право собственности зарегистрировано. Выручкой признавайте сумму, предусмотренную в договоре купли-продажи. Одновременно в состав прочих расходов включите остаточную стоимость проданного основного средства и другие затраты, связанные с продажей. Например, расходы на хранение, упаковку, обслуживание, транспортировку и т. д. Продажа основных средств будет отражена записями: Дебет 62 (76) Кредит 91-1 – отражена выручка от реализации основного средства; Дебет 91-2 Кредит 01 субсчет «Выбытие основного средства» – отражена в составе прочих расходов остаточная стоимость проданного основного средства; Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС при реализации основного средства (для плательщиков НДС); Дебет 91-2 Кредит 10 (60, 69, 70, 76...) – учтены в составе прочих расходов затраты, связанные с продажей основного средства; Если расходы по продаже основных средств, превышают полученный доход, разница между ними признают убытком. В бухучете сумму убытка относят к расходам текущего периода и включают в прочие расходы единовременно в том месяце, когда произошла реализация (п. 11 ПБУ 10/99). Пример Организация продает основное средство. Его продажная стоимость 118 000 руб. (в т.ч. НДС – 18 000 руб.). Первоначальная стоимость имущества – 130 000 руб. На момент реализации по основному средству начислена амортизация в размере 75 000 руб. Продажа основных средств будет отражена записями: Дебет 01 субсчет «Выбытие основных средств» Кредит 01 - 130 000 руб. – списана первоначальная стоимость основного средства; Дебет 02 Кредит 01 субсчет «Выбытие основных средств» - 75 000 руб. – списана амортизация по основному средству, начисленная на момент его продажи; Дебет 91-2 Кредит 01 субсчет «Выбытие основных средств» - 55 000 руб. (130 000 – 75 000) – списана остаточная стоимость основного средства; Дебет 62 Кредит 91-1 - 118 000 руб. – начислена выручка от продажи основного средства; Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» - 18 000 руб. – начислен НДС с выручки от продажи основного средства; Дебет 51 Кредит 62 - 118 000 руб. – поступили денежные средства от покупателя. Продажа списанных основных средств Предположим, организация списала основное средство с учета (например, как морально устаревшее), а затем решила его продать. В такой ситуации плату за объект отразите в составе прочих доходов. Стоимость самого объекта уже была списана, когда его учитывали в составе основных средств. Если перед продажей основного средства из него извлекаются части, пригодные к дальнейшему использованию, их необходимо отразить в бухучете по рыночной цене, то есть по стоимости, которая может быть получена в результате продажи этого имущества (п. 9 ПБУ 5/01). Элементы, оставшиеся после списания основного средства, нужно оприходовать на баланс как материалы или товары. Пример Организация продает основное средство, которое ранее было списано с баланса. Его продажная стоимость составляет 236 000 руб. (в т.ч. НДС – 36 000 руб.). Перед продажей из основного средства извлекли отдельные части, рыночная стоимость которых составила 3400 руб. Продажа основных средств будет отражена записями: Дебет 62 Кредит 91-1 - 236 000 руб. – начислена выручка от продажи основного средства; Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» - 36 000 руб. – начислен НДС с выручки от продажи основного средства; Дебет 10 Кредит 91-1 - 3400 руб. – оприходованы части основного средства; Дебет 51 Кредит 62 - 236 000 руб. – поступили денежные средства от покупателя. Источник: Журнал Главбух