tr etY

advertisement

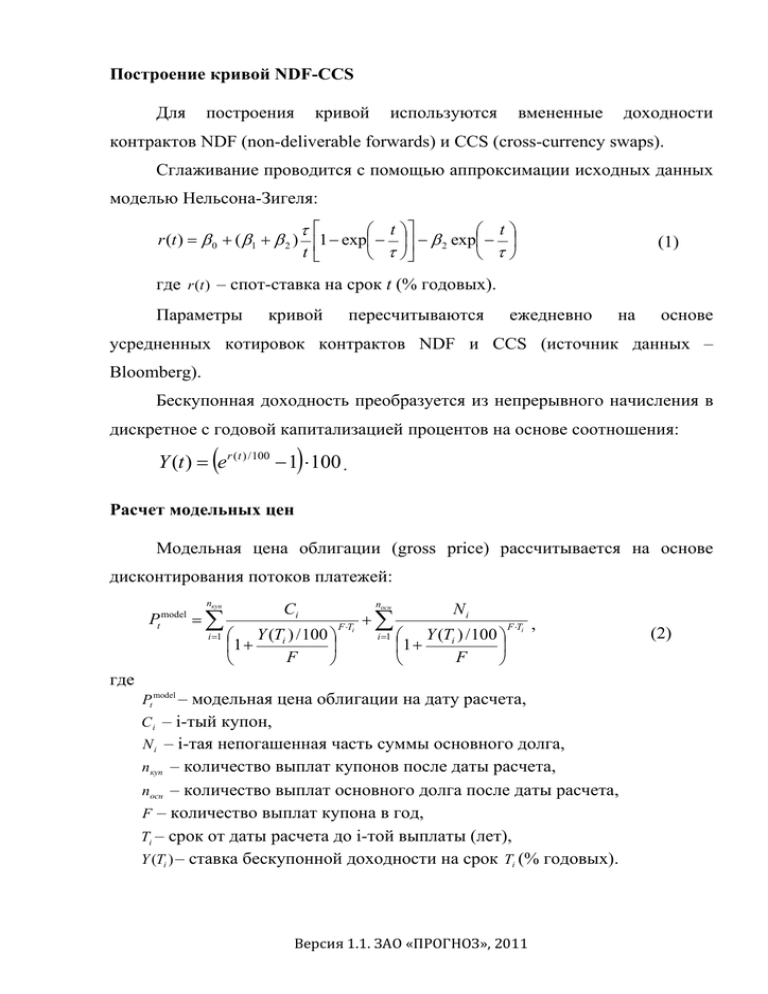

Построение кривой NDF-CCS Для построения кривой используются вмененные доходности контрактов NDF (non-deliverable forwards) и CCS (cross-currency swaps). Сглаживание проводится с помощью аппроксимации исходных данных моделью Нельсона-Зигеля: τ⎡ ⎛ t r (t ) = β 0 + ( β1 + β 2 ) ⎢1 − exp⎜ − t⎣ ⎝ τ ⎞⎤ ⎛ t⎞ ⎟⎥ − β 2 exp⎜ − ⎟ ⎠⎦ ⎝ τ⎠ (1) где r (t ) – спот-ставка на срок t (% годовых). Параметры кривой пересчитываются ежедневно на основе усредненных котировок контрактов NDF и CCS (источник данных – Bloomberg). Бескупонная доходность преобразуется из непрерывного начисления в дискретное с годовой капитализацией процентов на основе соотношения: ( ) Y (t ) = e r (t ) /100 − 1 ⋅ 100 . Расчет модельных цен Модельная цена облигации (gross price) рассчитывается на основе дисконтирования потоков платежей: Pt model nкуп =∑ i =1 nосн Ci ⎛ Y (Ti ) / 100 ⎞ ⎜1 + ⎟ F ⎝ ⎠ F ⋅Ti +∑ i =1 Ni ⎛ Y (Ti ) / 100 ⎞ ⎜1 + ⎟ F ⎝ ⎠ F ⋅Ti , где Pt model – модельная цена облигации на дату расчета, C i – i-тый купон, N i – i-тая непогашенная часть суммы основного долга, n куп – количество выплат купонов после даты расчета, nосн – количество выплат основного долга после даты расчета, F – количество выплат купона в год, Ti – срок от даты расчета до i-той выплаты (лет), Y (Ti ) – ставка бескупонной доходности на срок Ti (% годовых). Версия 1.1. ЗАО «ПРОГНОЗ», 2011 (2) Расчет модельных доходностей Модельная доходность облигации рассчитывается на основе решения уравнения (3) относительно переменной YTMModel: Pt model nкуп =∑ i =1 nосн Ci ⎛ YTM mod el / 100 ⎞ ⎜⎜1 + ⎟⎟ F ⎝ ⎠ F ⋅Ti +∑ i =1 Ni ⎛ YTM mod el / 100 ⎞ ⎜⎜1 + ⎟⎟ F ⎝ ⎠ F ⋅Ti , (3) где YTM mod el – модельная доходность к погашению (% годовых), Pt model – модельная цена облигации на дату расчета t, C i – i-тый купон, N i – i-тая непогашенная часть суммы основного долга, n куп – количество выплат купонов после даты расчета, nосн – количество выплат основного долга после даты расчета, F – количество выплат купона в год, Ti – срок от даты расчета до i-той выплаты (лет). Расчет ошибки по цене N ERR price t = ∑P mod el − Pi i i =1 , N где ERR price t - ошибка по цене на дату расчета t; Pi model – модельная цена i-той облигации на дату расчета t, Pi – рыночная цена i-той облигации на дату расчета t, N – количество ОФЗ, имеющих рыночную цену на дату расчета. Расчет ошибки по доходности N ERR YTM t = ∑ YTM i =1 mod el i N − YTM i , где ERR YTM t - ошибка по доходности на дату расчета t; YTM imodel – модельная доходность i-той облигации на дату расчета t, YTM i – доходность к погашению i-той облигации на дату расчета t, N – количество ОФЗ, имеющих рыночную цену на дату расчета. Версия 1.1. ЗАО «ПРОГНОЗ», 2011