Sinitsina Buhgalterskij i upravlentsheskij utshet konspekt lekcij

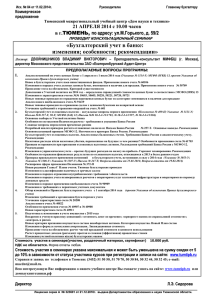

advertisement