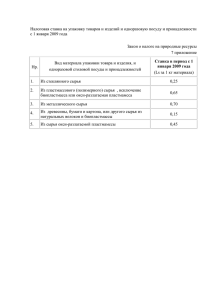

1 4. Задача 1. «Сущность денежного потока» Теоретические материалы для решения задачи 1. Денежный поток – это сумма чистого дохода (чистой прибыли после уплаты налогов), амортизационных отчислений и прочих периодических поступлений или выплат, увеличивающих или уменьшающих денежные средства предприятия. Денежный поток отражает: 1. движение денежных средств предприятия; 2. изменение остатка средств на текущем (расчетном) балансе предприятия в совокупности с кассой его наличных фондов в сравнении с предыдущим периодом. В практике оценочной деятельности получили распространение следующие модели денежных потоков: - для собственного капитала (полный денежный поток или чистый свободный денежный поток); - для всего инвестируемого (авансируемого) в бизнес капитала (бездолговой денежный поток или свободный денежный поток на бездолговой основе), где под инвестиционным капиталом следует понимать совокупность собственного капитала предприятия и капитала, полученного извне. Основным условием выбора модели денежного потока является источник формирования прибыли. В случае если прибыль образуется в основном за счет собственных средств акционеров без значительных задолженностей, то для оценки предприятия применяется денежный поток для собственного капитала. Если прибыль формируется в значительной степени за счет привлечения заемных средств, стоимость предприятия целесообразно оценивать с применением модели денежного потока для всего инвестируемого капитала, то есть без учета платы по процентам и изменениям по долгосрочным обязательствам. Модели денежного потока представлены на рисунке 1. 2 Модель формирования чистого свободного денежного потока на бездолговой основе (для инвестируемого капитала) Модель формирования чистого свободного денежного потока (для собственного капитала) Чистая прибыль (после уплаты налогов) + Чистая прибыль (после уплаты налогов) + Выплаты процентов по задолженности, скорректированная на ставку налога на прибыль + Амортизационные отчисления +/– Изменение собственного оборотного капитала уменьшение / прирост +/– Изменение долгосрочной задолженности прирост / уменьшение – Капитальные вложения = Чистый свободный денежный поток Амортизационные отчисления +/– Изменение собственного оборотного капитала уменьшение / прирост – Капитальные вложения = Бездолговой денежный поток Рисунок 1 – Модели денежных потоков В обеих моделях денежный поток может быть рассчитан как на номинальной основе (в текущих ценах), так и на реальной основе (с учетом фактора инфляции). Задача 1. Рассчитайте величину денежного потока. Исходные данные представлены в таблице 2. Таблица 2 – Исходные данные для задачи 1. Показатели Чистая прибыль, тыс. руб. Износ, тыс. руб. Изменение собственного оборотного капитала, тыс. руб. 2 3 4 350 100 650 700 150 909 30 110 200 25 уменьшение 30 Изменение долгосрочной задолженности, тыс. руб. Капитальные вложения, тыс. руб. Варианты 5 6 1 20 прирост 7 8 9 550 350 100 440 85 110 50 60 без изменений 100 - без изменений - - прирост прирост 60 44 50 уменьшение 15 45 - - 15 25 70 35 40 125 150 45 40 15 30 120 150 100 3 Пример. Рассчитайте величину денежного потока для собственного капитала предприятия при исходных данных, представленных в таблице 3. Таблица 3 – Пример расчета денежного потока Показатели 1 2 3 4 5 6 7 8 9 10 11 Выручка от реализации Себестоимость продукции Коммерческие и управленческие расходы Прочие расходы в.т.ч. налог на имущество Прибыль до налогообложения Чистая прибыль Амортизационные отчисления Прирост собственного оборотного капитала Капитальные вложения Уменьшение долгосрочной задолженности Значение за год, тыс. руб. 139756676 134167700 4490802 202514 189783 893590 679128 52717 125099 59000 50 ДП = 679128 + 52717 – 125099 – 59000 – 50 = 547696 Таким образом, денежный поток для собственного капитала составит 547696 тыс.руб. Задача 2. «Математические основы оценочной деятельности» Теоретические материалы для решения задачи 2. Для анализа денежных потоков, получаемых от объектов недвижимости и для определения текущей стоимости инвестиций, обоснования величины платы за получение будущих потоков дохода широко применяются функции сложных процентов. Сложный процент – это процент, начисленный на основную сумму долга и невыплаченные ранее проценты, начисленные за предыдущий период. Приведение денежных сумм, возникающих в разное время к сопоставимому виду, называется «временной оценкой денежных потоков». В основе временной оценки лежат шесть функций сложного процента: будущая стоимость денежной единицы (накопленная сумма денежной единицы); текущая стоимость единицы (текущая стоимость реверсии (перепродажи)); текущая стоимость аннуитета (текущая стоимость единичного аннуитета); периодический взнос в погашении кредита (взнос за амортизацию денежной единицы); будущая стоимость аннуитета (накопление единицы за период); 4 периодический взнос на накопление фонда (фактор фонда возмещения). При работе с различными денежными потоками доходов используют финансовые калькуляторы. При их отсутствии, для упрощения расчетов, применяют таблицы сложных процентов или таблицы Эллвуда (Приложение Б). Функция 1. Будущая стоимость денежной единицы (накопленная сумма денежной единицы). 𝐹𝑉 = 𝑆 × [(1 + 𝑖) 𝑛 ], где FV – будущая стоимость денежной единицы; S – первоначальный вклад; i – процентная ставка; n – число периодов начисления процентов, в годах. Пример. Какая сумма будет накоплена вкладчиком через два года, если первоначальный взнос составляет 150 тыс. руб., проценты начисляются ежегодно по ставке 13%? Решение: FV=S×[(1+i)n ]= 150×[(1+0,13)2 ]=191,53 тыс. руб. Функция 2. Текущая стоимость единицы (текущая стоимость реверсии (перепродажи). Текущая стоимость единицы является обратной относительно будущей стоимости. PV= S×1 / (1+ i)n. Пример. Какую сумму необходимо поместить на депозит под 13% годовых, чтобы через 2 года накопить 1000 руб. Решение. PV= S×1 / (1+ i)n=1000×1 / (1+0,13)2 = 783,1467 руб. Функция 3. Текущая стоимость аннуитета. Аннуитет – это серия равновеликих платежей (поступлений), отстоящих друг от друга на один и тот же промежуток времени. Выделяют обычный и авансовый аннуитеты. Если платежи осуществляются в конце каждого периода, то аннуитет обычный, если в начале – авансовый. Формула текущей стоимости обычного аннуитета: PVА = PMT×[1 − 1 / (1+ i)n] / i, где PMT – равновеликие периодические платежи. 5 Если частота начислений превышает 1 раз в год, то PVА = PMT×[1 − 1 / (1+ i / k) nk] / (i / k ), где k – количество платежей в течение одного года (периода). Формула текущей стоимости авансового аннуитета: PVАа = PMT×[ [(1 − 1 / (1+ i) n – 1 )/ i ] +1]. Пример. Договор аренды торгового зала составлен на один год. Ставка дисконтирования составляет 13% в год. Определить текущую стоимость ежемесячных арендных платежей, если: а) арендная плата в размере 16500 руб. выплачивается в конце каждого месяца; б) арендная плата в размере 19800 руб. выплачивается в конце года. Решение. а) PVА = PMT × [1−1/(1+i/k) nk] / (i / k ) = 16500 ×[1−1 / (1+0,13/12) 1*12]/(0,13/12) = = 184734,7 руб. б) PVА = PMT×[1 − 1 / (1+ i) n] / i = 19800 ×[1 − 1 / (1+ 0,13) 1] / 0,13 = 175221,2 руб. Функция 4. Накопление денежной единицы за период. В результате использования данной функции определяется будущая стоимость серии равновеликих периодических платежей (поступлений). Платежи также могут осуществляться в начале и в конце периода. Формула обычного аннуитета: FV = PMT× [((1+i)n – 1) / i]. При начислении чаще, чем 1 раз в год: FV = PMT×[[((1+i)n+1 – 1) / i]-1]. Пример. Определить сумму, которая будет накоплена на счете, приносящем 12% годовых, к концу 5го года, если ежегодно откладывать на счет 10 000 рублей а) в конце каждого года; б) в начале каждого года. Решение. а) FV = PMT× [((1+i)n – 1) / i]= 10000× [((1+0,12)5 – 1) / 0,12]=63528,5 руб. б) FV = PMT×[[((1+i)n+1 – 1) / i]-1]=10000×[[((1+0,12)6 – 1) / 0,12]-1] = 71151,9 руб. 6 Функция 5. Взнос на амортизацию денежной единицы. Функция является обратной величиной текущей стоимости обычного аннуитета. Взнос на амортизацию денежной единицы используется для определения величины аннуитетного платежа в счет погашения кредита, выданного на определенный период при заданной ставке по кредиту. Амортизация – это процесс, определяемый данной функцией, включает проценты по кредиту и оплату основной суммы долга. PMT = PV × i / [ 1 – (1 / (1+ i) n)]. При платежах, осуществляемых чаще, чем 1 раз в год используется следующая формула: PMT = PV × (i / k) / [ 1 – (1 / (1+ i / k) n*k)]. Пример. Определить размер платежей, чтобы к концу 7-го года погасить кредит в 100 000 рублей, выданный под 15% годовых. Решение. PMT = PV×i/[1 – (1/(1+ i) n)] = 100000× 0,15/[1–(1/(1+ 0,15) 7)]=24036 руб. Функция 6. Фактор фонда возмещения. Данная функция обратна функции накопления единицы за период. Фактор фонда возмещения показывает аннуитетный платеж, который необходимо депонировать под заданный процент в конце каждого периода для того, чтобы через заданное число периодов получить искомую сумму. Для определения величины платежа используется формула: PMT = FV × i / [ (1+ i) n–1]. При платежах (поступлениях), осуществляемых чаще, чем 1 раз в год: PMT = FV × (i / k) / [ (1+ i/ k) n*k –1]. Пример. Определить, какими должны быть платежи, чтобы к концу 5-го года иметь на счете, приносящем 12% годовых, 100 000 рублей. Платежи осуществляются в конце каждого года. Решение. PMT = FV × i / [ (1+ i) n–1]= 100000 × i / [ (1+ 0,12) 5–1]=15741руб. Аннуитетный платеж, определяемый данной функцией, включает выплату основной суммы без выплат процента. 7 Задача 2. Используя функции денежной единицы определить: 2.1. Какая сумма будет накоплена вкладчиком через п лет, если первоначальный взнос составляет Nнач тыс. руб., проценты начисляются ежегодно по ставке i% 2.2. Какую сумму необходимо поместить на депозит под i% годовых, чтобы через n лет накопить Nнакоп. тыс.руб.? 2.3. Договор аренды торгового зала составлен на один год. Ставка дисконтирования составляет i % в год. Определить текущую стоимость ежемесячных арендных платежей, если: арендная плата в размере АПк.г. руб. выплачивается в конце каждого месяца; арендная плата в размере АПн.г. руб. выплачивается в конце года. 2.4. Определить сумму, которая будет накоплена на счете, приносящем i% годовых, к концу n -го года, если ежегодно откладывать на счет N руб. а) в конце каждого года; б) в начале каждого года. 2.5. Определить, каким должны быть платежи, чтобы к концу п-го года погасить кредит в Nкред. рублей, выданный под i% годовых. Исходные данные представлены в таблице 4. Таблица 4 – Исходные данные для задачи 2 Варианты Условие задачи Первоначальный взнос, Nнач,тыс. руб. Ставка депозита, i% Срок депозита, п лет Сумма накопления, Nнакоп. тыс.руб. Ставка дисконтирования i % Арендная плата, руб. АПк.г. АПн.г. Ежегодные накопления, N, руб. Сумма кредита, Nкред., тыс.руб. 1 2 3 4 5 6 7 8 9 100 105 110 115 120 125 130 135 140 10 11 12 13 14 15 10 11 12 2 3 4 5 2 3 4 5 2 5 6 7 8 9 10 5 6 7 8 9 10 11 12 13 8 9 10 1600 1700 1650 1750 1700 1800 1750 1850 1800 1900 1850 1950 1900 2000 1950 2050 2000 2100 200 210 220 230 240 250 260 270 280 100 110 120 130 140 150 160 170 180 Задача 3. «Затратный подход оценки имущества» Решение типовых задач. Типовая задача 3.1. Провести оценку склада производственного имущественного комплекса, построенного в 1996 г. Дата проведения оценки – 2017 год. В соответствии с документацией на оцениваемый объект, срок 8 физической жизни составляет 75 лет (ФЖ = 75 лет). Эффективный возраст определен оценщиком в соответствии с техническим состоянием объекта 15 лет. Решение. 1. Определение хронологического возраста (ХВ) объекта рассчитывается как разность между годом оценки и годом постройки. 2017 – 1996 = 21 год. 2. Расчет износа определяется по формуле: И = (ЭВ / ФЖ) × 100% = (15 / 75) × 100% = 20%. Ответ: хронологический возраст здания склада – 21 год, износ 20%. Задача 3.1. Провести оценку склада производственного имущественного комплекса, построенного в X году. Дата проведения оценки – Y год. В соответствии с документацией на оцениваемый объект, срок физической жизни составляет ФЖ лет. Эффективный возраст определен оценщиком в соответствии с техническим состоянием объекта ЭВ лет. Исходные данные представлены в таблице 5. Таблица 5 – Исходные данные для задачи 3.1 Условие задачи X, год Y, год ФЖ, лет ЭВ, лет Варианты 1 2 3 4 5 6 7 8 9 1993 1985 1969 2000 1958 1990 2001 1978 1999 2021 2017 2016 2025 2015 2020 2024 2017 2019 50 55 65 45 75 45 30 70 45 20 25 30 15 35 25 15 35 25 Типовая задача 3.2. Полная восстановительная стоимость здания – 750 000 тыс.руб. Действительный возраст здания 25 лет при общем сроке полезной службы 100 лет. Затраты на отложенный ремонт – 10 000 тыс.руб. Затраты на замену отопительной системы – 50 000 тыс.руб. Стоимость восстановления прочих коротко живущих элементов равняется 30 000 тыс.руб. Других коротко живущих элементов не выявлено. Решение. 1. Определение процента износа методом срока службы: И = (ЭВ / ФЖ) × 100%. = (25 / 100) ×100% = 25% . 2. Стоимость, относимая к долго живущим элементам, составляет Сд.ж.э.= (750 000 – 10 000 – 50 000 – 30 000) = 660 000 тыс.руб. 3. Стоимость физического износа долго живущих элементов составляет И д.ж.э.= Сд.ж.э. × И = 660 000 × 25% = 165 000 тыс.руб. Ответ: стоимость физического износа долго живущих элементов составляет 165000 тыс.руб. 9 Типовая задача 3.2. Полная восстановительная стоимость здания – 750 000 тыс.руб. Действительный возраст здания 25 лет при общем сроке полезной службы 100 лет. Затраты на отложенный ремонт – 10 000 тыс.руб. Затраты на замену отопительной системы – 50 000 тыс.руб. Стоимость восстановления прочих коротко живущих элементов равняется 30 000 тыс.руб. Других коротко живущих элементов не выявлено. Исходные данные представлены в таблице 6. Таблица 6 – Исходные данные для задачи 3.2 Условие задачи ЭВ, лет ФЖ, лет Полная восстановительная стоимость Затраты на отложенный ремонт Затраты на замену отопительной системы Стоимость восстановления 1 2 17 82 645000 27000 35000 29000 3 4 Варианты 5 6 45 120 785000 35000 60000 50000 7 8 30 9 75 650000 22000 40000 35000 Задача 4. «Сравнительный подход оценки имущества» Типовое решение задачи 4. Вычислите для компании-аналога «Салют» возможные виды мультипликаторов «цена/прибыль» и «цена/денежный поток». Расчеты проведите, исходя из цены одной акции и собственного капитала предприятия в целом. Фирма «Салют» имеет в обращении 250 000 акций, рыночная цена одной акции 100 руб. Данные приведены в таблице. Отчет о прибылях и убытках (выписка): Показатель Значение 1. Выручка от реализации, руб. 500 000 2. Затраты, руб. 400 000 в том числе амортизация, руб. 120 000 3. Сумма уплаченных процентов, руб. 30 000 4. Ставка налога на прибыль, % 30 Решение: 1) рыночная цена одной акции 100 руб., а цена собственного капитала в целом: 250 000 шт. х 100 руб. = 25 000 000 руб. 2) валовая прибыль: выручка – затраты = 500 000 – 400 000 = 100 000 руб. 3) выплата процентов – 30 000 руб., а прибыль до налогообложения: 100 000 руб. – 30 000руб. = 70 000 руб.; 4) принимая ставку налога на прибыль до налогообложения 30 % от 70 000 руб. – это 21 000 руб., чистая прибыль составит: 10 70 000 – 21 000 = 49 000 руб. 5) мультипликатор «цена/прибыль» составит: для одной акции: 100 руб. / 49 000 руб. = 0,002 руб.; для собственного капитала в целом: 25 000 000 руб. / 49 000 руб. = 510 руб.; 6) базой для расчета мультипликатора «цена/денежный поток» может быть любой показатель прибыли, увеличенный на сумму начисленной амортизации: денежный поток = чистая прибыль + амортизация = 49 000+120 000=169000руб. 7) мультипликатор «цена/денежный поток» составит: для одной акции: 100 руб. / 169 000 руб. = 0,0006 руб.; для собственного капитала в целом: 25 000 000 руб. / 169 000 руб. = 148 руб. Задача для самостоятельного решения: Задача 4. Вычислите для компании-аналога «Спейс» возможные виды мультипликаторов «цена/прибыль» и «цена/денежный поток». Расчеты проведите, исходя из цены одной акции и собственного капитала предприятия в целом. Фирма «Спейс» имеет в обращении 400 000 акций, рыночная цена одной акции 50 руб. Отчет о прибылях и убытках (выписка): Отчет о прибылях и убытках (выписка): Показатель Значение 1. Выручка от реализации, руб. 700 000 2. Затраты, руб. 300 000 в том числе амортизация, руб. 250 000 3. Сумма уплаченных процентов, руб. 120 000 4. Ставка налога на прибыль, % 40 Задача 5. «Доходный подход оценки имущества» Теоретические материалы для решения по теме «Доходный подход оценки имущества». Доходный подход основан на том, что стоимость недвижимости, в которую вложен капитал, должна соответствовать текущей оценке качества и количества дохода, который эта недвижимость способна принести. С ЧД D илиV , К R 11 где С (V) – стоимость недвижимости; ЧД (D) – ожидаемый доход от оцениваемой недвижимости; К (R) – коэффициент или ставка капитализации. Метод капитализации доходов используется, если: потоки доходов стабильны длительный период времени, представляют собой значительную положительную величину; потоки доходов возрастают устойчивыми, умеренными темпами. Результат, полученный данным методом, состоит из стоимости зданий, сооружений и из стоимости земельного участка, т.е. является стоимостью всего объекта недвижимости. Базовая формула расчета имеет следующий вид: С ЧОД NOY илиС , КК Rk где С – стоимость объекта недвижимости; КК – коэффициент капитализации. Таким образом, метод капитализации доходов представляет собой определение стоимости недвижимости через перевод годового (или среднегодового) чистого операционного дохода (ЧОД) в текущую стоимость. Потенциальный валовой доход (ПВД) – доход, который можно получить от недвижимости при 100%-ом ее использовании без учета всех потерь и расходов. ПВД зависит от площади оцениваемого объекта и установленной арендной ставки и рассчитывается по формуле: ПВД S Cм , где S – площадь, сдаваемая в аренду, м2; См – арендная ставка за 1 м2. Действительный валовой доход (ДВД) – это потенциальный валовой доход за вычетом потерь от недоиспользования площадей и при сборе арендной платы с добавлением прочих доходов от нормального рыночного использования объекта недвижимости: ДВД = ПВД – Потери + Прочие доходы Чистый операционный доход (ЧОД) – действительный валовой доход за минусом операционных расходов (ОР) за год (за исключением амортизационных отчислений): ЧОД = ДВД – ОР. Существуют три способа возмещения инвестированного капитала: прямолинейный возврат капитала (метод Ринга); возврат капитала по фонду возмещения и ставке дохода на инвестиции (метод Инвуда). Его иногда называют аннуитетным методом; возврат капитала по фонду возмещения и безрисковой ставке процента (метод Хоскольда). 12 Метод Ринга. Этот метод целесообразно использовать, когда ожидается, что возмещение основной суммы будет осуществляться равными частями. Годовая норма возврата капитала рассчитывается путем деления 100%-ной стоимости актива на остающийся срок полезной жизни, т.е. это величина, обратная сроку службы актива. Норма возврата – ежегодная доля первоначального капитала, помещенная в беспроцентный фонд возмещения: Rнорм возвр. = 100% / n ; Rкап = Rдох кап + 100 / n, где n – оставшийся срок экономической жизни, в годах; Rдох кап – ставка доходности инвестиций, %. Типовая задача. Условия инвестирования: срок – 5 лет; Rдох кап – ставка доходности инвестиций 18%; – 100%. Решение. Ежегодная прямолинейная норма возврата капитала составит 20%, так как за 5 лет будет списано 100% актива (100 / 5 = 20). В этом случае коэффициент капитализации составит 38% (18% + 20%=38%). Метод Инвуда используется, если сумма возврата капитала реинвестируется по ставке доходности инвестиции. В этом случае норма возврата как составная часть коэффициента капитализации равна фактору фонда возмещения при той же ставке процента, что и по инвестициям Rнорм возвр = SFF(п, Y) ; Rкап = Rдох кап + SFF (п, Y), где SFF – фактор фонда возмещения SFF = Y / ((1+Y)n – 1); Y – ставка дохода на инвестиции (Rдох кап ). Типовая задача. Условия инвестирования: срок – 5 лет; доход на инвестиции – 12%. – 100%. Решение. Коэффициент капитализации рассчитывается как сумма ставки доходности инвестиции 0,12 и фактора фонда возмещения (для 12%, 5 лет) 0,1574097. Коэффициент капитализации равен 0,2774097 Метод Хоскольда. Используется в тех случаях, когда ставка дохода первоначальных инвестиций несколько высока, что маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке Rнорм возвр = SFF (п, Yб) ; Rкап = Rдох кап + SFF(п, Yб). где Yб – безрисковая ставка. 13 Типовая задача. Инвестиционный проект предусматривает ежегодный 12%ный доход на инвестиции (капитал) в течение 5 лет. Суммы в счет возврата инвестиций могут быть без риска реинвестированы по ставке 6%. Решение. Если норма возврата капитала равна 0,1773964, что представляет собой фактор возмещения для 6% за 5 лет, то коэффициент капитализации равен 0,2973964 (0,12 + 0,1773964). Коэффициент капитализации включает ставку дохода на инвестиции и норму возврата капитала с учетом доли изнашиваемой части активов. Снижение стоимости недвижимости ( ), которое произойдет через п лет, учитывает в коэффициенте капитализации стоимость последующей перепродажи объекта недвижимости. Rкап = Rдох кап + Rнорм возвр , = 0, если стоимость объекта оценки не изменится, = + доля, на которую планируется уменьшение стоимости объекта оценки, если стоимость объекта оценки уменьшится, = – доля, на которую планируется увеличение стоимости объекта оценки, если стоимость объекта оценки увеличится. Типовая задача. Прогнозируется продажа объекта недвижимости через 5 лет за 50% его первоначальной цены. Ставка дохода на инвестиции составляет 12%. Решение. По методу Ринга норма возврата капитала равна 20% (100% / 5лет) х 1/2 = 10%. Rкап = 0,1 (норма возврата капитала) + 0,12 (ставка доходности инвестиций) = 0,22 (22%). По методу Инвуда норма возврата капитала определяется путем умножения фактора фонда возмещения на процент потери первоначальной цены недвижимости. 50%-ная потеря х 0,1574097 = 0,07887. Rкап = 0,07887 (норма возврата капитала) + 0,12 (ставка дохода на инвестиции) = 0,19887(19,87%). Типовая задача. Требуемая ставка дохода на капитал равна 12%. Прогнозируется, что прирост цены по истечении 5 лет составит 40%. Решение. В случае повышения стоимости инвестиционных средств выручка от продажи не только обеспечивает возврат всего вложенного капитала, но и приносит часть дохода, необходимого для получения 12%-ной ставки дохода на инвестиции. Поэтому коэффициент капитализации должен быть уменьшен с учетом ожидаемого прироста капитала. Рассчитаем отложенный доход: 0,4 х 0,1574 (фактор фонда возмещения за 5 лет при 12%) = 0,063. Из ставки доходности инвестиций на капитал вычитается отложенный доход и, таким образом, определяется коэффициент капитализации. 14 Rкап = Rу – доля прироста х SFF(п, Y), Rкап = 0,12 – 0,4 х 0,15474 = 0,0581 или 5,81%. Метод дисконтированных денежных потоков (ДДП) более сложен, детален и позволяет оценить объект в случае получения от него нестабильных денежных потоков, моделируя характерные черты их поступления. Расчет стоимости объекта недвижимости методом ДДП производится по формуле: n Ci 1 , M t (1 i) (1 i) n PV t i где PV – текущая стоимость; Ci – денежный поток периода t; It – ставка дисконтирования денежного потока периода t; M – остаточная стоимость. Остаточная стоимость, или стоимость реверсии, должна быть продисконтирована (по фактору последнего прогнозного года) и прибавлена к сумме текущих стоимостей денежных потоков. Таким образом, стоимость объекта недвижимости равна = Текущая стоимость прогнозируемых денежных потоков + Текущая стоимость остаточной стоимости (реверсии). Метод дисконтирования денежных потоков – определение стоимости имущества суммированием текущих стоимостей, ожидаемых от него потоков дохода. Расчеты по данному методу проводятся по формуле: n CFi FV i (1 DR )n i 1 (1 DR ) PV где PV – текущая стоимость; CFn – доход n-го периода; FV – реверсия – это расчет величины стоимости имущества (предприятия) в постпрогнозный период; DR – ставка дисконтирования; n – последний год прогнозного периода; i – k номер года прогнозного периода. Метод капитализации дохода. Одним из известных методов нахождения ставки капитализации является модель Гордона – определение стоимости бизнеса капитализацией дохода первого постпрогнозного года по ставке капитализации, учитывающей долгосрочные темпы роста денежного потока. Модель Гордона служит способом предварительной или приближенной оценки стоимости предприятия. Расчеты проводятся по формуле: FV CV(n 1) DR - t где FV – ожидаемая стоимость в постпрогнозный период; 15 CF(т+1) – денежный поток доходов за первый год постпрогнозного (остаточного) периода; DR – ставка дисконтирования; t – долгосрочные (условно постоянные) темпы роста денежного потока в остаточном периоде. Прогнозирование денежного потока. Текущая (настоящая, дисконтированная, приведенная) стоимость – стоимость денежных потоков предприятия и реверсии, дисконтированных по определенной ставке дисконтирования к дате оценки. Расчеты текущей стоимости представляют собой умножение денежного потока (CF) на соответствующий период (n) коэффициент текущей стоимости единицы (DF) с учетом выбранной ставки дисконтирования (DR). При анализе инвестиций этот коэффициент чаще называют фактором дисконтирования. Расчеты проводят по формуле: DFi 1 (1 DR)i где i – номер года прогнозного периода. Типовая задача. Денежный поток предприятия за один год по окончанию прогнозного периода равен 150 тыс. руб., ставка дисконтирования – 24 %. Оценщик предполагает, что к концу прогнозного периода темп роста дохода стабилизируется и составит 2 % в год. Необходимо рассчитать стоимость предприятия. Решение: рассчитаем величину стоимости предприятия на конец прогнозного периода, используя модель Гордона: FV 150 682тыс. руб. 0.24 0.02 Стоимость предприятия на конец прогнозного периода составит 682 тыс. руб. Средневзвешенная стоимость капитала – расходы, связанные с привлечением собственного и заемного капиталов. Модель средневзвешенной стоимости капитала (Weighted Average Cost of Capital – WACC) предполагает определение ставки дисконтирования суммированием взвешенных ставок отдачи на собственный капитал и заемные средства, где в качестве весов выступают доли заемных и собственных средств в структуре капитала. Ставка отдачи на заемные средства является процентной ставкой банка по кредитам и рассчитывается по следующей формуле: n WACC kiWi i 1 где WACC – средневзвешенная стоимость капитала (ставка дисконтирования); ki – стоимость привлечения капитала из i-источника; Wi – доля i-источника капитала в структуре капитала предприятия; 16 n – количество источников средств. Обычно эту модель детализируют следующим образом: WACC kd (1 tc )Wd k pW p ksWs где kd – стоимость привлечения заемного капитала; tc – ставка налога на прибыль предприятия; Wd – доля заемного капитала в структуре капитала предприятия; kp – стоимость привлечения акционерного капитала (привилегированные акции); Wp – доля привилегированных акций в структуре капитала предприятия; ks – стоимость привлечения акционерного капитала (обыкновенные акции); Ws – доля обыкновенных акций в структуре капитала предприятия. Типовое решение задачи для самостоятельного решения. Определите средневзвешенную стоимость капитала (WACC). Фармацевтическая компания Merck & Company имеет в обращении 1,13 млрд. обыкновенных акций, торгующихся по 32 долл. за акцию (т.е. ks=1,13 млрд.шт. x 32 долл. = 36,16 млрд. долл.). Ws – доля обыкновенных акций в структуре капитала предприятия составляет 48,75 %. Балансовая стоимость ее совокупной задолженности составляет kd – 1,918 млрд. долл.; Wd – доля заемного капитала в структуре капитала предприятия равна 45 %. У компании есть привилегированные акции на сумму 5 млрд.долл., торгующиеся по номиналу. Wp – доля привилегированных акций в структуре капитала предприятия составляет 6,25 %, эффективная ставка налога на прибыль (tc) – 35 %. Решение: WACC = kd (1 – tc) Wd + kpWp + ksWs = 1,918 (1 – 0,35) x 0,45 + 5 x 0,062 5 + 36,16 x 0,487 5 = 0,561 015 + 0,312 5 + 17,628 = 18,5 млад.долл. Задача для самостоятельного решения: Задача 5. Определите средневзвешенную стоимость капитала (WACC). У компании Дженерал Моторс 710 млн. обыкновенных акций в обращении. Текущая котировка – 55 долл. за акцию (т. е. ks = 710 млн.шт. x 55 долл. = 39,05 млрд.долл.). Ws – доля обыкновенных акций в структуре капитала предприятия составляет 30,5 %; балансовая стоимость задолженности составляет kd – 69 млрд.долл. Wd – доля заемного капитала в структуре капитала предприятия равна 65 %. Ставка налога на прибыль корпораций (ts) – 40 %. У компании есть привилегированные акции на сумму 4 млрд.долл., торгующиеся по номиналу. Wp – доля привилегированных акций в структуре капитала предприятия составляет 4,5 %.