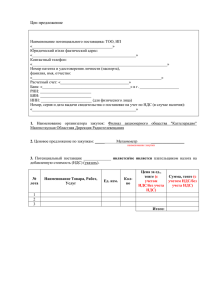

Для плательщик с неограниченными налоговыми обязательствами

advertisement

Преимущества налоговой системы Словакии для бизнеса Константин Буяло Использование «агентского соглашения», «договора комиссии», «договора поручения» Ключевые вопросы клиента • Каким должно быть агентское вознаграждение, чтобы ко мне не было вопросов со стороны налоговой службы? • Сможет ли агент полноценно возмещать НДС при экспорте за пределы ЕС, покупать или продавать продукцию в других странах ЕС без НДС? • Если принципал является резидентом оффшорной юрисдикции, будет ли взиматься дополнительный налог? Каким должно быть агентское вознаграждение, чтобы ко мне не было вопросов со стороны налоговой службы? • Институт налоговой лицензии по налогу на прибыль позволяет полностью избежать конфликтов и споров с государственными органами в вопросе размера «агентского», «комиссионного» вознаграждения. Чем больше оборот, тем меньше % затрат на налоги! • Для предприятий с годовым оборотом, не превышающим 500 000 евро: - плательщиков НДС – составляет 960 евро, что составляет 0,192%; - не плательщиков НДС – составляет 480 евро, что составляет 0,096%. • Независимо от статуса плательщика НДС с оборотом более 500 000 евро – составляет 2 880 евро, что при обороте в 5 000 000 евро составит 0,0576%. Сможет ли агент полноценно возмещать НДС при экспорте за пределы ЕС, покупать или продавать продукцию в других странах ЕС без НДС? • Резидент Словакии, зарегистрированный, как плательщик НДС, имеет все права и обязанности при покупке/продаже товаров, а также оказании услуг от своего имени в пользу третьего лица в рамках агентского договора или договора комиссии. • Никаких ограничений при импорте внутри ЕС, а также экспорте, как внутри ЕС, так и за его пределы. Отсутствуют ограничения и при финансовом лизинге товаров в ЕС. Если принципал является резидентом оффшорной юрисдикции будет ли взиматься дополнительный налог? • Для стран, с которыми действуют договоры об избежании двойного налогообложения, не существует никаких ограничений и дополнительных налогов. Международное корпоративное структурирование Большинство клиентов акцентируют внимание на достижение следующих целей: • защита активов; • налоговая оптимизация, выбор иностранной юрисдикции с выгодной системой налогообложения дивидендов, с наличием соглашений об избежании двойного налогообложения; • консолидация активов бизнеса в единую структуру; • повышение эффективности управления и контроля бизнеса: структурирование отношений между учредителями/акционерами; • капитализация бизнеса, как с использованием заемных средств, так и путем использования механизмов эффективного реинвестирования собственной прибыли. Предприятия словацкой юрисдикции позволяют достигнуть всех вышеперечисленных целей. Защита активов • Активы защищены гарантиями права собственности и свободы предпринимательства, в том числе, в рамках реализации права на справедливый суд, а также в рамках правозащитной системы, как Словацкой Республики, так и Европейского Союза. Выбор иностранной юрисдикции с выгодной системой налогообложения дивидендов • Налог, как на полученные так и на выплаченные дивиденды, освобожден от налога на прибыль, что значит, 0% независимо от размера. Консолидация активов бизнеса в единую структуру • В определенных случаях доход, полученный в результате операций слияния и поглощения, а также разделения и ликвидации юридических лиц ЕС в виде акций или имущества, не облагается налогом на прибыль Повышение эффективности управления и контроля бизнеса: структурирование отношений между собственниками • В зависимости от целей собственников бизнеса может быть выбрана организационно-правовая форма общества с ограниченной ответственностью или публичного акционерного общества с организацией IPO на Братиславской фондовой бирже. • Это позволит либо максимально публично закрепить право собственности в публичном реестре (реестр доступен только информационно и не может быть использован для юридически значимых действий), либо обеспечить определенную степень анонимности путем листинга. Капитализация бизнеса с использованием заемных средств • Юридические лица – резиденты Словацкой Республики, имеют свободный доступ к финансовым ресурсам банков ЕС. Процентные ставки по кредитам в словацких банках, при кредитовании для пополнения оборотных средств, составляют 3,2-6% годовых; ставка по кредитам для приобретения недвижимости на срок от 10 до 30 лет – от 1,6% годовых. На фондовой бирже в Братиславе могут быть размещены облигации. Продажи в интернете Клиенты обращаются с вопросами сопровождения расширения своего бизнеса путем продаж в интернете товаров и услуг. Для многих это основной бизнес. • Продажи осуществляются как на территории Европейского Союза, так и за его пределами. • Большинство клиентов задают вопросы, связанные с налогообложением НДС. На что стоит обратить внимание клиентов: • Для целей налогообложения НДС в Европейском Союзе при продаже товаров часто имеет решающее значение место продажи товаров или оказания услуг. • Местом оказания телекоммуникационных услуг, телевизионного и радиовещания, электронных сервисов не плательщиком НДС является «юридический адрес» такого лица, место постоянного жительства или место длительного проживания. К электронным сервисам отнесены: • услуги хостинга, дистанционное обслуживание программ, оборудование, в том числе, веб-сайтов; • программное обеспечение, его установка и обновление; • предоставление изображений, текста, создание баз данных и предоставление доступа к ним; трансляция или иное предоставление доступа к музыке, фильмам и играм, включая игры; • предоставление возможности играть в азартные игры; • трансляция политических, культурных, художественных, спортивных, научных и развлекательных передач, трансляция событий; • дистанционное обучение. Словацкая Республика для такого бизнеса предоставляет интересные возможности для налогового планирования НДС: • нерезиденты Словацкой Республики, отправляющие товары в почтовых отправлениях или курьерской, либо другой адресной доставкой, в случае, если продавец не зарегистрирован как плательщик НДС в стране, в другом государстве ЕС, и товар продается на территорию Словакии, а объем продаж в календарном году достиг 35 000 евро, нерезидент обязан зарегистрироваться, как плательщик НДС; • в случае продажи подакцизных товаров физическим лицам для личного использования, независимо от суммы продажи; • такая регистрация сохраняется 2 последующих года. • В случае предоставления таких услуг необходимо пройти отдельную регистрационную процедуру по НДС и подавать отчет по отдельной форме. Для тех кто предоставляет такие услуги необходимо идентифицировать плательщика НДС и иметь его номер НДС, если клиент не является плательщиком НДС, юридический адрес такого лица, место постоянного жительства или место длительного проживания. • В случае продажи товаров в интернете с последующей почтовой, курьерской или другой адресной доставкой, местом продажи может быть определено место доставки или, как и в предыдущем случае, место регистрации или пребывания. Обзор налоговой системы Словакии Налоговая система Словацкой Республики сформировалась, как под влиянием внутренней экономической политики, так, и во многом, под влиянием Европейского Союза. На сегодняшний день нормативно-правовая база, регулирующая налоговую систему Словацкой Республики, содержит более 150 национальных нормативно-правовых актов, которые, в свою очередь, содержат значительное количество отсылочных норм к нормативно-правовым актам ЕС. По стоянию на 01.01.2016 года в Словацкой Республике действуют договоры об избежании двойного налогообложения с 91 страной мира, в том числе, с Украиной, странами ЕС, большинством популярных оффшорных юрисдикций. Основные виды налогов и сборов в Словацкой Республике подразделяются на общегосударственные налоги и сборы: • Налог на: -добавленную стоимость -прибыль -автотранспортные средства • Таможенные пошлины • Пошлины за административные услуги и судебные сборы, в том числе, оплата за лицензии • Акцизный сбор на: -нефтепродукты -спирт -алкогольные напитки (вино, пиво и т.д.) -табачные изделия -электроэнергию, уголь и природный газ Местные налоги и сборы: • налог на недвижимость; • налог на собак; • налог за использование общественного пространства; • налог на размещение в гостиницах, апартаментах и т.д.; • налог на торговые автоматы; • налог на игровые автоматы без денежного выигрыша; • налог на въезд и парковку автомобилей в исторической части города; • налог на объекты, использующие ядерную энергию; • местный сбор за коммунальные и мелкие строительные отходы. Налогом на добавленную стоимость (НДС) облагаются по базовой ставке 20% все товары и услуги, кроме тех, которые освобождены от налога или тех, к которым применяется сниженная ставка. Налогом на добавленную стоимость облагаются по сниженной ставке 10%: • мясо свежее или охлажденное; • рыба живая, свежая, охлажденная или мороженная пресноводная; • молоко, сметана, масло; • хлеб; • фармацевтические изделия; • изделия медицинского назначения и лабораторные реактивы, в том числе, содержащие радиоактивные изотопы; • печатные издания, рекламное содержание которых, не превышает 50%; • изделия для людей с ограниченными способностями; • гигиенические изделия по уходу за детьми. Освобождены от налога на добавленную стоимость: • почтовые услуги, в том числе ,продажа марок по номиналу, • медицинские услуги и услуги по транспортировке биологических тканей и жидкостей, • деятельность политических и общественных организаций, • деятельность в области спорта не направленная на получение прибыли, • деятельность в области культуры не направленная на получение прибыли, • общественное телевидение и радио (кроме, рекламы), • страховая и перестраховочная деятельность и посреднические услуги в области страхования, • аренда недвижимого имущества (на усмотрение арендодателя), • продажа недвижимого имущества на вторичном рынке (на усмотрение продавца), • финансовые услуги, в том числе: операции с ценными бумагами, деятельность пенсионных фондов, деятельность инвестиционных фондов, • поставка товаров и услуг международным организациям ЕС и дипломатическим организациям, • экспортные операции внутри ЕС, • экспортные операции в третьи страны (вывоз должен быть подтвержден на протяжении 6 месяцев), • снабжение судов, районом плаванья которых, является открытое море, в том числе: пассажирских, рыболовецких и промысловых, а также фрахт, ремонт, доукомплектование и т.д. таких судов, • операции по импорту из других стран ЕС с целью дальнейшего экспорта, • операции в рамках трехсторонних договоров в которых 3 сторона (конечный покупатель) является нерезидентом Словакии Регистрация плательщиком НДС для резидентов: обязательная и добровольная • При достижении оборота 49 790 eur за 12 месяцев. Срок регистрации 21 день (максимально 60 дней). • При приобретении товара из других стран ЕС на сумму 14 000 евро за календарный год. Срок регистрации безотлагательно (максимально 7 дней). • Если резидент является потребителем услуг, которые оказывает нерезидент и местом оказания которых является территория Словакии. Срок регистрации безотлагательно (максимально 7 дней). • Если резидент оказывает услуги местом оказания которых является территория другого государства ЕС. Срок регистрации безотлагательно (максимально 7 дней). Для нерезидентов также предусмотрена обязательная и добровольная регистрация: • При доставке товаров в почтовых отправлениях, при курьерской доставке или другой адресной доставке, в случае если продавец не зарегистрирован как плательщик НДС. Если товар продается на территорию Словакии и объем продаж в календарном году достиг 35 000 евро, нерезидент обязан зарегистрироваться, как плательщик. В случае продажи подакцизных товаров физическим лицам для личного использования, независимо от суммы продажи. • Если посылка стоит не более 22 евро она освобождена от налога. Налог на прибыль физических и юридических лиц Плательщик с неограниченными налоговыми обязательствами: Плательщик с ограниченными налоговыми обязательствами: • физическое лицо, которое имеет постоянное место жительства в Словакии или проживает в течении календарного года минимум 183 дня; • физические лица, не соответствующие требованиям к физическому лицу плательщику с неограниченными налоговыми обязательствами, а также проживающие в Словакии с целью учебы или лечения. • юридическое лицо, которое имеет юридический адрес или центр управления в Словацкой Республике. • юридическое лицо, не соответствующее критериям для плательщиков с неограниченными обязательствами. Ставки налога: для физических лиц 19% и 25%; для юридических лиц 19% • Для плательщик с неограниченными налоговыми обязательствами базой налогообложения является прибыль, полученная, как от источников на территории Словацкой Республики, так и вне. • Для плательщик с ограниченными налоговыми обязательствами базой налогообложения является прибыль, полученная от источников на территории Словацкой Республики. Некоторые доходы, которые не облагаются налогом: • подарки; • наследство; • кредиты и займы; • доход, полученный в результате операций слияния и поглощения, а также разделения и ликвидации юридических лиц ЕС в виде акций или имущества. • дивиденды и другие выплаты участникам статутарных органов и учредителям или членам юридических членских организаций; Спасибо за внимание!